Аналитические исследования рынка страхования

Природные и техногенные катастрофы в 2016 году: год обширного ущерба

PC: С точки зрения опустошительности 2016 год был охарактеризован несколькими крупномасштабными стихийными бедствиями по всему миру, в том числе землетрясениями в Японии, Эквадоре, Танзании, Италии и Новой Зеландии. Также был ряд сильных наводнений в США и по всей Европе и Азии, в США также зафиксировано рекордно большое количество погодных явлений.

PC: С точки зрения опустошительности 2016 год был охарактеризован несколькими крупномасштабными стихийными бедствиями по всему миру, в том числе землетрясениями в Японии, Эквадоре, Танзании, Италии и Новой Зеландии. Также был ряд сильных наводнений в США и по всей Европе и Азии, в США также зафиксировано рекордно большое количество погодных явлений.

Топ бизнес-риски 2017 года

Шестой ежегодный выпуск Барометра рисков «Allianz» определяет ведущие риски для предприятий на 2017 год, а также возможные ответные меры. Участие в исследовании приняли более 1200 экспертов из 55 стран мира.

Шестой ежегодный выпуск Барометра рисков «Allianz» определяет ведущие риски для предприятий на 2017 год, а также возможные ответные меры. Участие в исследовании приняли более 1200 экспертов из 55 стран мира.

Отчёт о глобальных рисках-2017

PC: В 2016 году произошли серьёзные изменения в подходах к рассмотрению глобальных рисков. Социальная поляризация, неравенство доходов и внутренняя ориентация стран находят отражение в политике реального мира. Последние результаты выборов в странах «Большой семёрки» (Германии, Италии, Канаде, США, Франции и Японии) подтверждают эти тенденции, и это окажет долгосрочное влияние на пути развития экономик и взаимодействие их друг с другом. Они также могут повлиять на глобальные риски и взаимосвязь между ними.

Страхование вошло в ТОП-5 отраслей бизнеса, которые могут пострадать от диджитализации и новых технологий

В 2016 году техностартапы и компании, работающие по принципу «экономики совместного потребления», продолжили разрушать традиционные отрасли. Так, Uber и другие подобные сервисы совершили переворот на рынке такси, а сервис аренды жилья в путешествиях Airbnb предлагает неисчислимое множество альтернатив привычному размещению в гостиницах.

В 2016 году техностартапы и компании, работающие по принципу «экономики совместного потребления», продолжили разрушать традиционные отрасли. Так, Uber и другие подобные сервисы совершили переворот на рынке такси, а сервис аренды жилья в путешествиях Airbnb предлагает неисчислимое множество альтернатив привычному размещению в гостиницах.

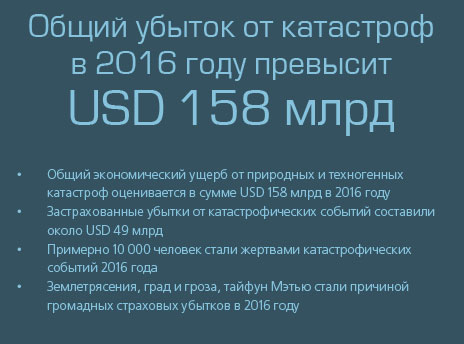

Общий убыток от катастроф в 2016 году превысит USD 158 млрд..

Общий экономический ущерб от природных и техногенных катастроф оценивается в сумме USD 158 млрд в 2016 году.

Общий экономический ущерб от природных и техногенных катастроф оценивается в сумме USD 158 млрд в 2016 году.

Прогноз развития страховой отрасли в 2017- 2018 годах

PC: Устойчивый рост страхового сектора в 2017 году в значительной степени будет на появлении спроса со стороны рынков с переходной экономикой

PC: Устойчивый рост страхового сектора в 2017 году в значительной степени будет на появлении спроса со стороны рынков с переходной экономикой

10 причин, по которым увольняются лучшие сотрудники компаний

Успехи и неудачи в бизнесе напрямую зависят от задействованных в нем талантов. Но, несмотря на все усилия компании по удержанию персонала, талантливые кадры часто уходят.

Успехи и неудачи в бизнесе напрямую зависят от задействованных в нем талантов. Но, несмотря на все усилия компании по удержанию персонала, талантливые кадры часто уходят.

10 крупнейших природных катастроф мира, вызвавших самые большие финансовые потери и страховые убытки

Список природных катастроф, вызвавших самые масштабные финансовые потери и самые крупные страховые убытки за последние 35 лет, возглавил ураган «Катрина», который стал самым убыточным для страховой и перестраховочной отрасли, страховые выплаты за ущерб от которого, по разным оценкам, составляли $49–60,5 млрд.

Список природных катастроф, вызвавших самые масштабные финансовые потери и самые крупные страховые убытки за последние 35 лет, возглавил ураган «Катрина», который стал самым убыточным для страховой и перестраховочной отрасли, страховые выплаты за ущерб от которого, по разным оценкам, составляли $49–60,5 млрд.

Обзор новых рисков

Риск-менеджмент - это не только управление рисками в настоящем. Речь идёт о предвидении будущих рисков, а риски возникают везде. Информация, предвосхищающая события, является ключевой для обеспечения принятия быстрых, но при этом высококачественных.

Риск-менеджмент - это не только управление рисками в настоящем. Речь идёт о предвидении будущих рисков, а риски возникают везде. Информация, предвосхищающая события, является ключевой для обеспечения принятия быстрых, но при этом высококачественных.

PC: 1. Система возмещения на случай природных катастроф. Национальная солидарность

PC: 1. Система возмещения на случай природных катастроф. Национальная солидарность