3.4 Управление непредвиденными рисками

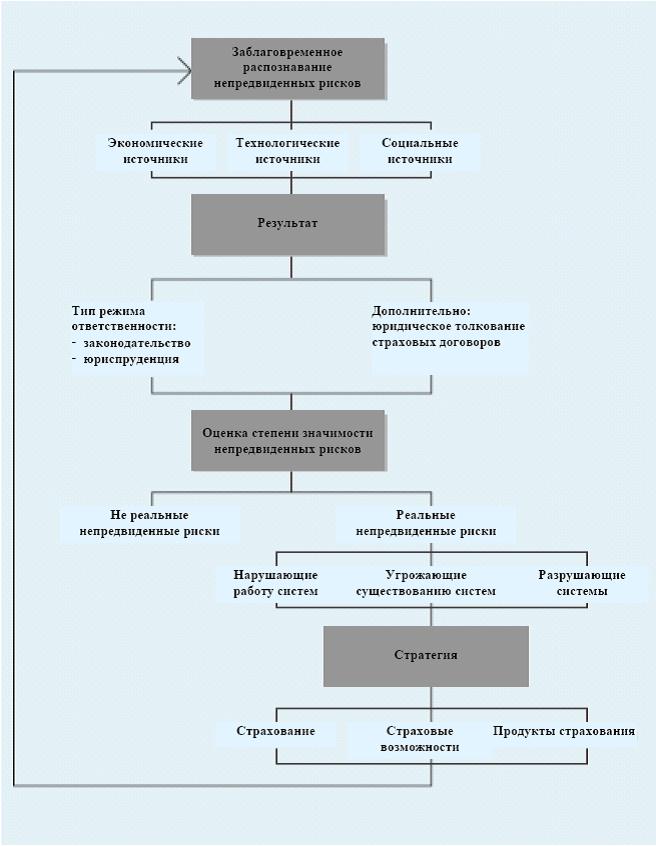

Своевременное распознавание и оценка значимости риска создают базу, на основании которой страховщик ответственности управляет непредвиденными рисками.

Учитывая основные проблемы, с которыми сталкивается страховщик ответственности, ему следует:

§ систематически проверять и идентифицировать потенциальные непредвиденные риски (при помощи специальной системы упреждения),

§ находить лучшие способы возможной оценки степени значимости непредвиденных рисков, связанные с его обязательствами и с учетом стратегии управления ими и сценариями угрозы возникновения рисков.

Знания, полученные благодаря этому подходу, должны применяться при принятии решений. Особое внимание следует уделять сроку и суммам обязательств и объему страхового покрытия с учетом характера и степени значимости непредвиденных рисков. От формы и содержания продуктов страхования зависит возможность управления непредвиденными рисками в более адекватной и эффективной форме, чем в прошлом. Целью таких мероприятий является проактивная разработка способов упреждения возникновения непредвиденных рисков, что обеспечивает успех деятельности страховщика с применением инновационных подходов.

Процесс управления должен иметь динамический характер, а результаты и опыт, полученные благодаря применяемым стратегиям, должны быть взаимосвязаны с упреждающим распознаванием непредвиденных рисков.

Рис. 8 Этапы процесса управления непредвиденными рисками

Результаты процесса управления:

Для заблаговременного распознавания непредвиденных рисков страховщик ответственности должен применять утвержденный систематический подход, задействовав сеть своих контактов. Затраченные на это усилия, то есть материальные и человеческие ресурсы, являются оправданными, учитывая серьезность последствий непредвиденных рисков.

а) Заблаговременное распознавание

В связи со сложностью обстоятельств, указывающих на доказанную или потенциальную подверженность рискам и их характер, необходимо заблаговременное распознавание фактов. Это важно, учитывая увеличивающийся временной пробел между моментом страхования убытка и моментом его фактического возникновения. Поэтому следует предпринимать своевременные меры по распознаванию таких обстоятельств[1] для разработки необходимых стратегий, процедур страхования (см. п. 3.4 в), возможностей страхования и продуктов страхования (см. п. 3.4 г).

Для управления непредвиденными рисками в соответствии с их степенью серьезности, страховщики ответственности должны вооружиться системой заблаговременного упреждения на местах и постоянно обновлять ее для обеспечения требуемой прозрачности с учетом обстоятельства. Эта система должна быть сфокусирована на трех основных источниках возникновения непредвиденных рисков в секторе страхования ответственности (см. п. 3.1) и сопоставимыми с ними угрозами:

Экономические источники:

§ риски, связанные с экономическими циклами

§ текущие риски

Технологические источники:

§ химические риски

§ фармацевтические риски

§ биологические риски

§ физические риски

Социальные источники:

§ психосоциальные риски

§ политические риски

Этот подход позволит страховщиками ответственности выполнять оптимальную оценку потенциальных обстоятельств, относящихся к юридическому режиму ответственности и юридического толкования сроков и условий страховых договоров с учетом трех первичных источников непредвиденных рисков (см. Рис. 7).

Для получения эффективных результатов необходимо применять многопрофильные стратегии. Это означает, что индустрия страхования не может функционировать в изоляции, которая является подходом, обеспечивающим лишь малую гарантию успеха. Из этого следует, что существует необходимость в установлении систематического и тесного сотрудничества с:

§ наукой (в части теоретических аспектов),

§ промышленностью, торговлей и коммерцией (в части прикладных аспектов),

§ секторами услуг, например, финансово-экономическими институтами и юридическими фирмами (в части аналитических и юридических аспектов),

§ правительственными организациями и официальными органами (в части аспектов, относящихся к органам власти),

политическими и экономическими институтами и агентствами (в части государственных и экономических аспектов).

Все имеющие отношение области страхования, и особенно области заключения страховых договоров, управления рисками и юридических услуг, должны быть поставлены в известность о системе заблаговременного упреждения. Также они должны принимать участие в соответствующих мероприятиях. Обязательны информативные мероприятия, непрерывное обучение и образование, так как управление рисками начинается именно с процесса их заблаговременного распознавания.

б) Оценка релевантности

Критерий релевантности определенного риска зависит от того, оказывают ли его последствия разрушительное воздействие на деятельность страховщиков ответственности или несут в себе угрозу их полного коммерческого уничтожения.

Однако одного заблаговременного распознавания непредвиденных рисков не достаточно. Обширный объем информации означает, что страховщики ответственности должны уметь выделять из нее основную. Поэтому им необходимо уметь разделять соответствующие непредвиденные риски на подлинные и мнимые.

Важнейшей задачей для страховщика ответственности является умение различать релевантные и реальные непредвиденные риски. В основном, это риски, связанные со страховыми портфолио и влияющие на платежные обязательства (финансовые обязательства).

Релевантными являются те экономические секторы, которые относятся к страховым договорам и соответствующим им линиям страхования. Поэтому макроэкономические условия, связанные с этими страховыми договорами и линиями страхования ответственности, особенно важны, учитывая релевантность совокупных последствий одного и того же непредвиденного риска (как в случае с профессиональными заболеваниями). Например, если непредвиденные риски возникают в результате применения активного фармацевтического вещества, и если страховщик ответственности взял на себя большой ряд обязательства по страхованию ответственности за качество выпускаемой продукции в фармацевтическом секторе, этот непредвиденный риск является риском высокой релевантности с точки зрения потенциальных обстоятельств возникновения профессионального заболевания.

Если в ходе дальнейшего анализа выяснится, что обязательства по индивидуальному страховому договору существенны (даже если они подтверждают наличие ограничений страхования), значимость непредвиденного риска страховщика ответственности будет измеряться релевантностью этого риска с точки зрения общих обязательства страховщика. Релевантность убытков может оказаться разрушающей для деятельности страховщика и может поставить под угрозу его существование[2]. Профессиональный подход к страхованию (см. п. 3.4 в) и соответствующий дизайн продукта (см. п. 3.4 г) могут помочь избежать потенциальных убытков или их отрицательных последствий.

в) Страхование

Ключевым инструментом классического страхования является установление денежного ограничения обязательств, привязывая страховые случаи к определенному имеющему силу страховому периоду, ограничивая объем страхового покрытия посредством возложения определенной части обязательств на держателя полиса/застрахованного лица и путем применения исключений к страховому покрытию.

Снижение риска путем ограничения суммы обязательств

Сумма обязательств с повышенным риском ограничивается условиями страхового договора посредством установления максимального (или высшего) денежного ограничения, как для денежного возмещения убытков, так и для дополнительных застрахованных расходов. Эти расходы могут включать в себя работу эксперта по выяснению причин и оценке степени убытков, защиту иска в суде и отклонение неправомерных исков.

Денежный предел обычно применяется к:

§ каждому отдельному страховому случаю с учетом согласованного ограничения страхового случая (ограничения размера возмещения по каждому страховому случаю),

§ всем страховым случаям, произошедшим в течение одного согласованного страхового периода с учетом согласованного совокупного ограничения (ограничения размера возмещения для всех страховых случаев, относящихся к одному страховому периоду).

Снижение ограничения устанавливается также и для снижения риска, и основано оно на различных предположениях, например, на снижении субъективного риска и размера премий или в соответствии с принципами управления рисками, сформулированными держателем полиса. Это осуществляется путем удержания, то есть, когда держатель полиса выплачивает определенную часть компенсации подлежащей выплате в связи с определенным страховым случаем или в связи со всеми страховыми случаями в рамках одного страхового периода.

Чем ниже максимальный денежный предел (ограничение страхового случая или согласованное совокупное ограничение) и чем выше минимальный предел (удержание), тем меньше денежных обязательств берет на себя страховщик ответственности и, следовательно, тем меньше он подвержен финансовым последствиям соответствующих непредвиденных рисков.

Снижение риска путем ограничения временных рамок

Ограничение временных рамок – это размещение страховых случаев относится в рамках определенного страхового периода, что указывается в страховом договоре.

Размещение каждого отдельного страхового случая в рамках определенного временного периода может быть обусловлено:

§ моментом появления причинной связи, то есть моментом совершения действия, являющегося причиной убытка;

§ моментом подверженности, то есть моментом достижения определенного ограничения или порогового значения (например, максимального предела выбросов вредных веществ в атмосферу) с превышением результата причинного действия или упущения, приведших к убытку;

§ моментом проявления, то есть момента, когда убыток становится очевиден;

§ моментом подачи исков, то есть момента подачи иска для получения компенсации пострадавшей стороной в отношении делинквента или его страховщика;

моментом юридических действий, то есть моментом начала рассмотрения иска для получения компенсации компетентным судом в отношении делинквента или его страховщика.

При прогрессирующем и постепенном развитии убытка, который становится очевиден только по прошествии долгого времени в отличие от того, когда он появляется неожиданно или случайно, важно иметь разработанную схему того, как правильно разместить страховые случаи соответственно временному периоду (и согласно определенному страховому договору) для предотвращения споров между держателем полиса и застрахованными лицами.

Условия размещения страховых случаев соответственно временному периоду, сформулированные особым образом в страховых договорах, позволяют страховщикам ответственности оценивать свои действия на случай появления непредвиденных рисков, которые становятся очевидными или подтверждаются, а также разработать новые подходы при заключении последующих страховых договоров. Решения необходимо корректировать, если компоненты ключевых рисков сильно начинают меняться и отличаться от ожидаемых страховщиком ответственности, или когда успех деятельности страховщика оказывается под угрозой. Корректировки также необходимы при появлении необходимости учета новых типов иллюзорных или будущих рисков при принятии решений, руководствуясь своим опытом или предположениями касательно непредвиденных рисков.

Для обеспечения адекватной по времени реакции страховщиков ответственности необходим принцип поданных исков, который является адекватным механизмом для страховых случаев в рамках определенного временного периода в соответствии с определенными страховыми договорами. Это принцип работает таким образом:

Принцип поданных исков означает, что страховое покрытие начинает действовать, когда пострадавшая сторона подает иск против держателя полиса или его страховщика. Если никаких исков не было подано до истечения согласованного страхового периода, рассматриваемый страховой договор считается свободным от исков. Сроки, условия и премии последующего страхового периода по рассматриваемому договору должны быть пересмотрены с учетом применимой рисковой ситуации. Если непредвиденный риск становится очевиден в сфере деятельности страховщика ответственности, или если такой риск принял более четкую форму, страховщик ответственности может учесть это обстоятельство при определении сроков и условий нового страхового договора. Даже если изначальные причины этого непредвиденного риска сформировались в прошлом, договора по страхованию ответственности держателя полиса, являющиеся действительными на тот момент времени, остаются в силе, так как никаких исков по таким страховым договорам подано не было.

Ситуация меняется, если страховое покрытие начинает действовать по принципу совершенного действия. В этом случае адекватным моментом во времени является момент совершения действия или бездействия, приведшего к убытку. Если непредвиденный риск, причины которого сформировались в (далеком) прошлом, внезапно становится очевиден, и если он связан с действием или бездействием застрахованных лиц на тот момент времени, все договора по страхованию ответственности, которые были действительны в тот момент, оказываются подверженными этому непредвиденному риску. Таким образом, требования о выплате компенсаций со стороны застрахованных лиц могут иметь обратную силу в сторону уменьшения или увеличения подлежащей компенсации суммы. Следовательно, страховщики ответственности сталкиваются с неожиданной аккумуляцией своих обязательств, связанных с давно истекшими страховыми договорами.

Снижение риска путем ограничения объемов страхования

В менее строгой форме снижение риска путем ограничения объемов страхования связано с предварительными условиями, которые должны быть соблюдены держателем полиса и, возможно, другими застрахованными лицами с сохранением права на страховое покрытие. С юридической точки зрения это обусловлено возложением таких обязательств, как организация экспертного рассмотрения определенного производственного оборудования и установок каждые два года или обеспечение установленного качества в ходе производственного процесса. Последствия того, что держатель полиса или застрахованное лицо не смогли выполнить эти требования, что повлекло за собой возникновение претензий по страхованию, не будут застрахованы (или больше не смогут быть застрахованы).

Более строгая форма снижения риска путем ограничения объемов страхования включает в себя такие исключения, как сокращение объема страхования ответственности, касающегося, например, использования определенных активных веществ[3], ингредиентов или вспомогательных материалов при производстве продукции. Именно в связи с его характером, этот метод ограничения объема страхования, особенно направленный на непредвиденные риски или на их последствия, не популярен среди держателей полисов, так как противоречит передаче риска, являющейся их целью.

При ограничении риска (как путем возложения обязательств на держателя полиса и застрахованных лиц, так и путем ограничения страхования) страховщики ответственности всегда идут на шаг позади, так как обязательства или ограничения включаются в договора страхования ответственности только тогда, когда определенные расходы становятся очевидны в связи с взятыми на себя обязательствами на более раннем этапе в связи с фактическими убытками, образовавшимися в результате возникших непредвиденных рисков. Однако эти обязательства и исключения становятся действительными только в будущем.

С этой точки зрения ключевым решением проблемы является заблаговременное распознавание непредвиденных рисков и оценка их фактической релевантности. При помощи этих инструментов страховщики ответственности смогут продвинуться на шаг вперед или, по крайней мере, сократить долгосрочное отрицательное воздействие такой ситуации.

Страховщики ответственности могут улучшить свои портфолио на рынке путем совершенствования дизайна своих продуктов, в частности, продуктов, связанных именно с управлением непредвиденными рисками. Линейка страховых продуктов включает в себя как традиционные, так и альтернативные способы передачи риска компетентным финансовым организациям и организациям, управляющими рисками в рамках долгосрочного сотрудничества.

а)Дизайн продукта

В основу дизайна продуктов страхования обычно закладываются инструменты для управления непредвиденными рисками. Чем больше потенциал отрицательных последствий таких рисков, тем выше значимость дизайна продуктов, предлагаемых страховщиком ответственности для управления ими.

От характера непредвиденных рисков (см. п. 2.2. a) зависит необходимость отхода от традиционного метода передачи страховых рисков или создания особых юридически и экономически независимого носителей риска для управления последствия рисков в худших случаях (см. п. 1.1).

Являясь альтернативой традиционному подходу, существует возможность более тесного сотрудничества между предприятиями, частично подверженных непредвиденным рискам, и страховщиками ответственности. Такое сотрудничество должно быть направлено на интеграцию управления финансами и рисками, а также на долгосрочные перспективы. Альтернативная передача рисков является основой этого подхода с доказанными преимуществами. Эта возможность ни коим образом не ограничена большими предприятиями и может быть применена средними малыми предприятиями, подверженными непредвиденным рискам, например, в рамках коллективных групп по интересам.

Такой подход прекрасно подходит и для секторов экономики, сильно подверженным непредвиденным рискам, для создания своих собственных носителей рисков в рамках передачи рисков. Однако не известно, подходит ли для этой цели вариант с пулами[4].

[1] Поэтому не удивительно, что 20 ноября 2000 г. ученые при содействии Европейского союза призвали к разработке системы заблаговременного упреждения непредвиденных рисков и неопределенности: "TheСегодня научный организационный комитет обнародовал свое мнение о стратегиях, направленных на решение вопросов, связанных с управлением непредвиденными и вновь возникающими рисками, оказывающими прямое или косвенное влияние на здоровье человека в будущем. Ученые считают, что необходима систематический надзор за выполнением оценки непредвиденных рисков и неопределенности со стороны многопрофильного научного комитета … а также необходимо выполнение оценки долгосрочных и замедленных последствий рисков..." (см. пресс-релиз ЕС от 20 ноября 2000 г.).

[2] Эта концепция представлена в сноске3 и устанавливает следующие определения:

§ подрывающий = влияющий на основные функции и на платежеспособность страховщика.

§ угрожающий существованию = влияющий на жизненные функции страховщика так, что он становится не способным поддерживать свое существование, даже прибегнув к рекапитализации или слияния с другим страховщиком.

§ разрушительный = в лучшем случае возможно частичное восстановление путем рекапитализации, слияния с другим страховщиком или частичной передачи дел другому страховщику, но в большинстве случаев наступает полная убыточность (ликвидация, банкротство).

[3] Частой ошибкой является исключение из объема страхового покрытия продукции особого назначения (например ручка "PainGone" [снимающая боль за счет генерации магнитного поля определенной частоты на нервные окончания, что способствует выработке организмом эндорфинов, гормонов радости, нейтрализующих болевые ощущения – прим. переводчика]) или групп продуктов (таких как усилители вкуса), так как по имеющемуся опыту эта продукция связана с претензиями по страхованию ответственности или в связи с вызываемыми ей опасениями возникновения непредвиденных рисков. Однако истинная причина такой ситуации заключается в активных веществах, содержащихся в таких продуктах или группах продуктов, а не с самими продуктами или группами продуктов как таковыми. Если держатель полиса использует эти активные вещества в изготовлении продуктов под разными торговыми именами (например "ReliefatHand"), то исключение определенного продукта из объема страхования не играет большой роли, и, соответственно, страховщики ответственности не достигают своей цели ограничения своего риска. Однако, исключение активных веществ, которое само по себе не проблематично, может иметь крайне отрицательные последствия (фактические, с подачей определенных исков, или потенциальные, с возникновением непредвиденных рисков) при комбинации с другим активным веществом. Пример – таблетки для снижения веса с веществами, влияющими на сердечно-сосудистую систему для пациентов, страдающих сердечными заболеваниями. В таких случаях исключение должно быть направлено на комбинации активных веществ как таковых. Альтернативный вариант – подгруппы активных веществ не оказывают влияния на ответственность при определенном применении, но могут стать решающими в других случаях (например: таблетки, содержащие активный ингредиент диэтилстильбэстрол, назначаемые беременными женщинам, подверженным риску выкидыша, оказывает крайне отрицательное влияние на детородную способность женщины, но при приеме таких таблеток мужчиной, страдающим простатитом, никакого отрицательного воздействия не наблюдается). В этих случаях исключение должно быть сформулировано так, чтобы оно касалось активных ингредиентов, чье воздействие при применении действительно чревато убытками.

[4] Осознание нашей зависимости от не идентифицированных рисков должно привести нас к пересмотру оценки существующих рисков, включая риск терроризма.... Одним из способов усовершенствования страхования, ставшего необходимым в связи с терроризмом и , в частности, с событиями 11 сентября, является… создание пулов капитала...". Neue ZurcherZeitung, 24 января 2002г., стр.21.

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

15

Пн, сен

Генеральный директор по перестрахованию имущества и ответственности Swiss Re Урс Берчи в своем недавнем выступлении сравнил непредсказуемый характер современного ландшафта рисков с американскими горками. «Те из нас, кто занимается управлением рисками, тоже испытывают взлеты, падения и неожиданные повороты, — отметил Берчи, — но мне с этим аттракционом справиться проще».

Генеральный директор по перестрахованию имущества и ответственности Swiss Re Урс Берчи в своем недавнем выступлении сравнил непредсказуемый характер современного ландшафта рисков с американскими горками. «Те из нас, кто занимается управлением рисками, тоже испытывают взлеты, падения и неожиданные повороты, — отметил Берчи, — но мне с этим аттракционом справиться проще». На предконференционном брифинге в Монте-Карло перед Rendez-Vous de Septembre 2025 генеральный директор EMEA и Global Capital Solutions в Guy Carpenter Лоран Руссо поделился взглядом на текущее состояние мирового рынка перестрахования.

На предконференционном брифинге в Монте-Карло перед Rendez-Vous de Septembre 2025 генеральный директор EMEA и Global Capital Solutions в Guy Carpenter Лоран Руссо поделился взглядом на текущее состояние мирового рынка перестрахования.