5.1. Основные системы сбыта в России

Система сбыта страховой продукции для большинства современных компаний является основной частью организационной структуры, наиболее важной с точки зрения маркетинга. Объясняется это следующим образом. В условиях рынка сложнее всего именно продать страховой продукт, а общение с клиентурой по поводу приобретения полиса как раз является прерогативой системы сбыта страховой продукции. В силу этого она становится наиболее важным элементом организации компании, который определяет ее прибыльность и эффективность. Здесь мы не будем рассматривать принципы построения организационной структуры компании в целом[1]. Однако можно выделить ключевые подходы к этой проблеме, имеющие большое маркетинговое значение.

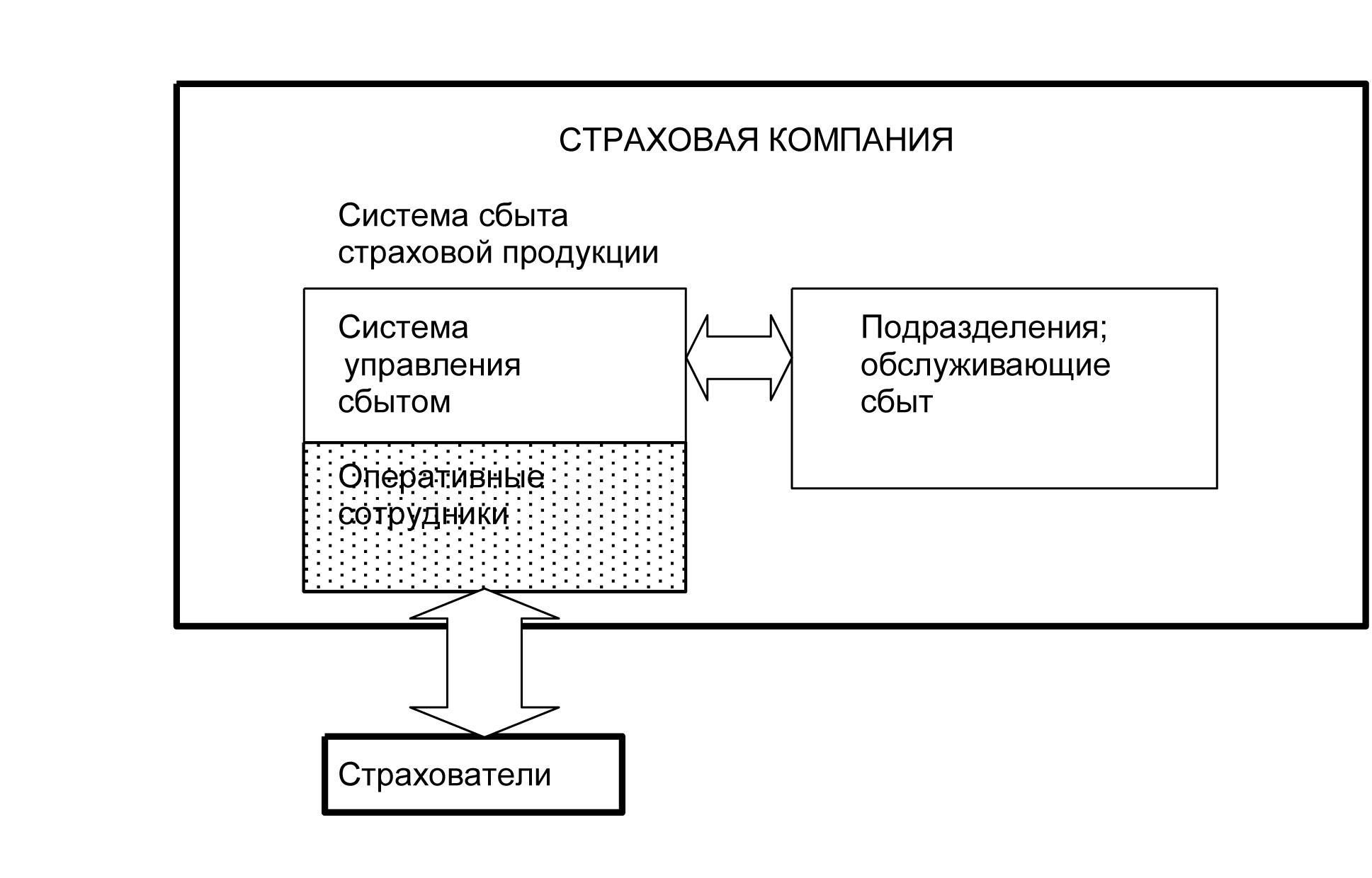

Основным принципом эффективного организационного построения страховой компании является ее максимальная ориентация на конечный результат — удовлетворенность клиентов ценой и качеством страхового обслуживания. Целью любого организационного подразделения должно быть содействие этой цели в том или ином аспекте. Общая направленность работы компании не должна теряться в бюрократическом построении структуры. Поэтому отправной точкой создания структуры компании является построение систем сбыта страховой продукции, а все остальные подразделения – инвестиционные, юридические, технические, актуарные – можно считать обслуживающими по отношению к ней:

Рис. 5.1.1. Место системы сбыта страховой продукции в структуре компании

Каждому сегменту страхового рынка соответствует своя система сбыта. Ключевыми переменными, определяющими использование определенной системы сбыта в тех или иных конкретных условиях, являются

· Поведение потребителей на стадии приобретения страхового продукта:

· Активность или пассивность потребителя при приобретении страхового покрытия (соответственно, система продаж для активных страхователей называется пассивной и наоборот);

· Чувствительность к цене страхового продукта,

· Чувствительность к качеству (проработанности) страхового продукта, а также качеству обслуживания на стадии продажи и урегулирования убытков;

· Свойства рисков и самого страхового продукта:

· Необходимость глубокой проработки риска при заключении договора страхования,

· Сложность урегулирования претензий при наступлении страхового события;

· Наличие широкого перечня дополнительных услуг в процессе действия договора страхования и при урегулировании претензий.

Комбинация этих составляющих, определяющих свойства риска и потребительское поведение, обусловливает успех или неудачу сбытовой системы страховой компании. Задача системы сбыта состоит в организации эффективного взаимодействия страховщика и страхователя. Помимо этого система сбыта, как правило, выполняет функции его стимулирования. Сюда относятся агентские усилия по агитации страхователей, реклама на месте продаж, лотереи, конкурсы и т.д.

Способы продажи страховой продукции можно разделить на прямые и косвенные. При прямой продаже клиент приобретает собственно страховой полис, при косвенных продажах страхование является дополнением к основному продукту — автомобилю, дому, сотовому телефону, пластиковой банковской или клубной карточке и т.д. Прямые продажи наиболее эффективны применительно к рынку страхования предприятий. На рынке страхования населения лучше применять системы косвенных продаж, а прямые продажи более всего подходят для сбыта массовой стандартизированной продукции повышенного спроса — например, обязательного страхования автогражданской ответственности. Тем не менее, современные российские страховщики применяют в основном прямые продажи как на рынке корпоративного страхования, так и страхования населения. Их мы и рассмотрим в первую очередь.

В настоящее время мировая практика знает несколько типов прямых каналов сбыта страховой продукции:

1. Через независимых специализированных страховых посредников — брокеров;

2. Непосредственно в офисе страховщика;

3. Через независимых посредников, для которых продажа страховой продукции не является основным занятием — банки, супермаркеты, авторемонтные мастерские и т.д.;

4. У представителей страховщика, являющихся его штатными и нештатными сотрудниками (агентами),

5. По телефону, почте или компьютерной сети.

Каждая из перечисленных систем сбыта более или менее соответствует требованиям определенных потребительских групп, а также в может лучше или хуже обслуживать различные группы рисков. С определенным приближением их можно разделить по признакам активности, стоимости, возможности оказания дополнительных услуг, а также глубины проработки рисков и анализа страховых событий.

Таблица 5.1.1.

Свойства систем сбыта страховой продукции

Активность канала сбыта

Дешевизна канала сбыта

Возможность оказания дополнительных услуг

Глубина проработки рисков и страховых событий

Брокеры

+

-

+

+

Независимые нестраховые посредники (банки и др.)

-

+

-

Возможна при специальной

Агенты

+

-

+

дополнительной

В офисе страховщика

-

+

-

подготовке персонала и

По телефону, почте или компьютерной сети.

+

+

-

создании соответствующей инфраструктуры

«+» — соответствие данной системы указанному критерию, «-» — несоответствие

Современная эффективная система сбыта страховых услуг должна быть четко ориентирована на определенные группы потребителей и наиболее эффективные каналы доступа к ним. В связи с этим в современной страховой компании систему сбыта необходимо структурировать по группам страхователей и характерным видам покрытия. Причин этому несколько. Среди них основными являются следующие:

1. Корпоративная группировка людей по социально-экономическим стратам делает весьма затруднительным работу агентов, обычно специализирующихся на одной группе потребителей, в других группах из-за деления по принципу «свой – чужой»;

2. Для сбыта страховой продукции на разных потребительских сегментах нужны иные комбинации типовых аргументов, применяемых в процессе продажи;

3. Каждый сегмент рынка имеет свои характерные риски, для которых надо уметь проводить правильную тарификацию.

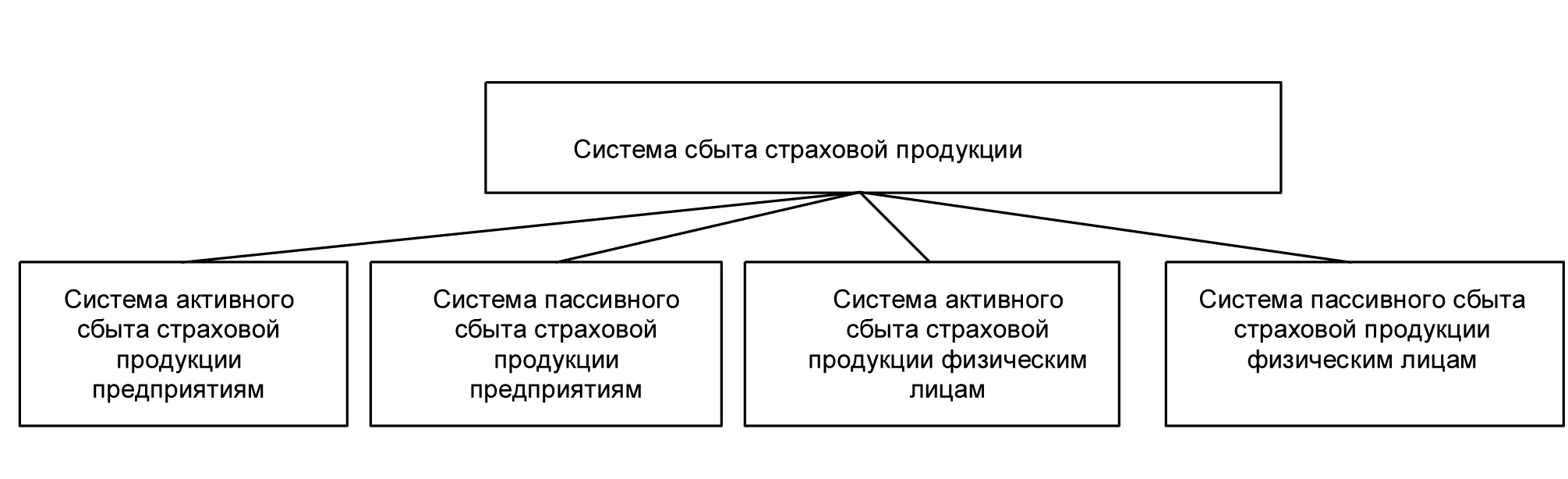

И чем уже группа страхователей, тем более высокой специализации и профессионализма агентов можно достичь. На основании разделения страхового рынка по этим принципам система сбыта в современной российской страховой компании, ориентирующейся на широкий спектр страхователей, должна как минимум состоять из следующих основных структурных элементов:

1. Сеть для работы с мелкими, средними и крупными фирмами, самостоятельно осуществляющих выбор страховщика (пассивная система сбыта юридическим лицам);

2. Агентская служба для продажи страховой продукции мелким, средним и крупным предприятиям (активная система сбыта юридическим лицам),

3. Система сбыта страховой продукции для активных страхователей – физических лиц (пассивная система сбыта физическим лицам);

4. Структура для продажи полисов пассивным физическим лицам (активная система сбыта физическим лицам).

Рис. 5.1.2. Схема организации системы сбыта страховой продукции

В соответствии с этой схемой можно проводить выбор системы сбыта в зависимости от потребностей и свойств той или иной клиентской группы.

Таблица 5.1.2.

Наиболее эффективные системы сбыта применительно к основным

клиентским группам

Брокеры

Независимые нестраховые посредники (банки и др.)

Агенты

В офисе страховщика

По телефону, почте или компьютерной сети.

Активные потребители — физические лица

+

+

+

Пассивные потребители — физические лица

+

Крупные и особо крупные предприятия

+

+

Мелкие и средние предприятия

+

+

+

Самым простым и дешевым способом продаж страховой продукции является прямое приобретение полиса страхователем непосредственно в офисе или специальной торговой точке компании. Такая продажа является пассивной. Ее недостатком является то, что она рассчитана на достаточно немногочисленных активных потребителей, самостоятельно выбирающих и приобретающих страховой продукт. Размер этого рынка невелик из-за незначительности прослойки активной клиентуры. Активные клиенты чувствительны к стоимости полиса, поэтому одним из основных способов активизации их поведения клиентов является предоставление им различных скидок, устройство лотерей и т.д. Еще одним недостатком прямых продаж является то, что они наиболее эффективны применительно к простым, массовым страховым продуктам, цена которых, как правило, не велика.

В России по состоянию на начало 2000 г. было зарегистрировано достаточно значительное количество брокерских контор — 626 (из них 81 — в 1999 г.)[2]. Однако реально из них работает не более 20-30. Особую активность на российском страховом рынке проявляют представительства западных брокерских контор. В основном, их деятельность сконцентрирована на рынках крупного промышленного страхования, страхования водного и воздушного транспорта, грузов и т.д. Активность брокеров на рынке страхования населения в России незначительна и ограничена автострахованием («Русский брокерский центр»).

По данным на конец 1998 года[3]в России работает немногим более 56 тыс. штатных и 14 тыс. нештатных агентов, еще 34 тыс. человек выполняли агентские функции, не являясь агентами страховщиков. Их общая численность имеет тенденцию к снижению — в 1995 году в России было соответственно 84,5 тыс. штатных и 104,5 тыс. нештатных агентов[4]. Это связано с общей тенденцией относительного сужения рынка страхования физических лиц и с падением роли Госстраха — основной компании, использующей агентские сети. Кроме того, нарушился процесс замещения агентских кадров Госстраха, выбывающих по возрасту. Тем не менее, в настоящее время агентские сети являются основным инструментом активного сбыта (когда страховщик сам ищет страхователя) в России. При этом наиболее многочисленными страховыми сетями по-прежнему обладает система Госстраха — на них в 1998 году приходилось, соответственно, 44 тыс. штатных и 5 тыс. нештатных агентов. В то же время ряд «новых» компаний предпринимает усилия по наращиванию собственных агентских сетей. Данные по состоянию агентских сетей некоторых компаний по состоянию на конец 1998 г. приведены в следующей таблице[5].

Таблица 5.1.3.

Состояние агентских сетей страховых компаний

Название

Количество агентов

Из них совместителей, %

Доля премии, принесенной агентами, %

Доля договоров, заключенных агентами, %

Средний размер комиссионных, %

AIG Life

50

30

14

96

30

Ариадна

90

40

100

100

20

ВЕСтА

426*

25

25,4**

39,7

17

Континент-полис

300

15

70

60

н. д.

Группа НАСТА

более 500

55

37

30

15-25

ПСК

688

45

12

10

18

Ренессанс Страхование

300

90

50

73

16

РЕСО-Гарантия

1418

60

55

85

20

Росгосстрах

44181

н. д.

н. д.

н. д.

11,4

Руксо

110

н. д.

71

80

12-15

Спасские ворота

более 350

50

10

20

20

*По головному офису.

**За первый квартал 1999 года

Усредненная структура агентского портфеля по ряду российских страховщиков приведена в следующей таблице.

Таблица 5.1.4.

Видовая структура заключаемых агентами договоров[6]

Вид страховой деятельности

Доля данного вида в общем количестве договоров, заключенных с юридическими лицами, %

Доля данного вида в общем количестве договоров, заключенных с физическими лицами, %

Долгосрочное страхование жизни (пенсии, ренты, аннуитеты)

0,4

6,1

.Краткосрочное страхование жизни

0,1

0,4

Добровольное медицинское страхование

24,7

21,2

Страхование от несчастных случаев

4,0

12,2

Страхование автотранспорта

28,7

22,3

Страхование жилья

0,5

10,1

Страхование дач

0,3

20,3

Страхование имущества от огня и сопутствующих рисков

16,8

4,1

Страхование грузов

12,6

0,1

Страхование ответственности

11,9

3,2

Агентские сети являются наиболее эффективным каналом продаж. Дело в том, что агент может провести отбор потенциальных клиентов, дойти до конечного потребителя, изложить ему суть предложения, убедить в необходимости приобретения полиса. Поэтому они очень результативны при работе с пассивными потребителями, а также со сложными страховыми продуктами, смысл которых необходимо разъяснять потребителям. В то же время они дороги: на конкурентных рынках доля расходов на содержание агентских сетей в собираемой ими премии может доходить до 60-65%. По данным за 1999 год расходы на ведение дела по компаниям системы Госстраха составили 50,2% суммарного сбора страховой премии. Такие высокие издержки во многом определяются низким уровнем развития страхования в России, который снижает эффективность агентского труда. Надо учитывать и низкий уровень платежеспособности российского населения: доля расходов на ведение дела при продаже дешевых полисов объективно растет.

Агентские сети достигают наилучшего результата там, где имеется стабильное население, открытое для контактов. Особенно эффективны агентские сети там, где сохранились традиции коллективизма и существует высокая степень социальной интеграции. В таком обществе основными являются неформальные коммуникации «из уст в уста», что обеспечивает высокую значимость рекомендаций потенциальным страхователям со стороны тех, кто доволен работой агента. Более тесная общность населения обеспечивает прозрачность имущественного статуса: она помогает сразу выделять потенциальных потребителей, обладающих необходимым уровнем доходов, совершивших крупные покупки (автомобиль, дом), т.е. тех, кто нуждается в страховании. Такие условия имеются, прежде всего, в сельской местности, малых и средних городах. Кстати, именно там в основном действуют (и весьма эффективно) сети Госстраха. В крупных городах, где велика дезинтеграция общества, агентские сети менее эффективны. Здесь, для того, чтобы улучшить их результат, агентов необходимо снабжать базами данных по потенциальным клиентам, находящимся на обслуживаемой ими территории.

Недостатком агентских сетей является то, что в России среди торговых представителей мало распространена практика заключения эксклюзивных договоров с одной страховой компанией. Большая часть агентов работает на несколько страховщиков сразу, выбирая ту фирму, которая предоставляет наилучшие условия. В то время как в экономически развитых странах имеется практика заключения коллективных договоров между профсоюзами страховых агентов и компаниями, оговаривающих условия эксклюзивности. В отсутствие такой нормативной базы некоторые российские страховщики, проводящие агрессивную рыночную политику, переманивают агентскую сеть у конкурентов, в том числе и за счет более высокого комиссионного вознаграждения.

Еще одним крупным недостатком агентских сетей является необходимость обучения торговых представителей. Его основной составляющей является тренинг по организации продаж. Вообще, как показывает опыт, залогом успешных агентских продаж является умение искать клиентов и решать их разнообразные проблемы при помощи страховых инструментов. Для решения первой задачи лучше всего пользоваться «наводками» и рекомендациями страхователей к своим друзьям и коллегам по бизнесу. Для того, чтобы сделать работу своих агентов более успешной, многие компании проводят специальную подготовку в части ответов на стандартные возражения страхователей.

В последнее время в части агентских продаж страховой продукции находит все большее распространение методы сетевого или многоуровневого маркетинга[7](от английского multilevelmarketing). Суть этой системы продаж, достаточно распространенной в экономически развитых странах, состоит в самостоятельном формировании сбытовой сети самими агентами. Ее огромным недостатком является невозможность достаточно полного контроля работы сети, а также низкий профессионализм агентов, набираемых «с улицы» и занимающихся организацией продаж практически безо всякой специальной подготовки. Набор агентов осуществляется исходя из принципа «выплывет — не выплывет» путем проб и ошибок. В связи с этим данный способ продаж характеризуется чрезвычайно высокой текучестью агентских кадров. Это автоматически исключает глубокую подготовку, необходимую для продажи страхового продукта. Кроме того, система «сетевого маркетинга» дискредитировала себя рядом громких скандалов. Эта система сбыта, в принципе, может быть эффективна для реализации технологически несложных товаров массового потребления, однако, в области страхования, не пользующегося массовым спросом, сетевой маркетинг мало эффективен. Потенциальной клиентурой здесь является круг повседневного общения агентов. В условиях недостаточного распространения страхования в России объем продаж этому достаточно узкому кругу лиц не дает возможности продавцу заработать себе на существование. Поэтому в России на сегодняшний день система сетевого маркетинга не является перспективным способом продаж. Ситуация может измениться с ростом спроса на страхование, например, в связи с введением обязательного страхования автогражданской ответственности.

В последнее время большое внимание в России уделяется развитию продаж страховой продукции через Интернет. В виду большого интереса, который представляет этот канал продаж, его рассмотрение вынесено в следующий пункт.

Серьезное внимание в последнее время как в экономически развитых странах, так и в России, уделяется участию банков в продаже страховой продукции. Это направление в развитии продаж вызвано желанием банков диверсифицировать собственную деятельность и приобрести дополнительные рынки финансовых услуг. Оно может выражаться как в заключении договора со страховщиком, так и в создании банком собственного филиала — страховой компании. В обоих случаях страхователями являются клиенты банков. Такая сбытовая система стоит очень недорого. Банковские служащие, занятые обслуживанием клиентов, проходят курс дополнительного обучения и параллельно с банковским обслуживанием предлагают им различные страховые услуги. Основной принцип работы современного банка в экономически развитых странах — это комплексное управление активами клиента. Дело в том, что потребитель, открывая счет в банке, не всегда понимает, какие возможности имеются в его распоряжении. Поэтому банки идут по пути создания штата советников, работающих с клиентурой. Таким образом, новый клиент попадает в руки опытного эксперта, а не простого операциониста, выполняющего запросы потребителя. Целью советника является определение базовых потребностей клиента, в которых он сам часто не отдает себе отчета. Для их удовлетворения предлагается 4 группы инструментов:

· текущий счет;

· накопление;

· кредит;

· страхование.

По каждому из направлений потребителю предоставляется своя гамма инструментов а в сумме — оптимально сбалансированная финансовая услуга, рассчитанная на удовлетворение базовых нужд.

Если в экономически развитых странах банковские продажи пошли в основном по пути развития накопительного долгосрочного страхования жизни, то в России, наоборот, основной акцент делается на рисковое страхование в пакете с кредитной карточкой или иной банковской услугой. Надо отметить, что этот вид продаж на сегодня является весьма перспективным.

Основными инструментами прямых продаж являются рассылка почтовой рекламы и телефонные звонки потенциальным клиентам. Почтовые отправления содержат в себе описания предлагаемых страховых продуктов, а также телефоны, по которым можно связаться со страховщиком. На основании полученной информации страховщик разрабатывает страховое покрытие для данного клиента и передает его на обслуживание агенту, действующему на данной территории. Как показывает опыт, прямые продажи наиболее эффективны, если они опираются на детализированные базы данных о потенциальных клиентах. В этом случае страховщик может направить своему потребителю детализированное коммерческое предложение, максимально адаптированное к потенциальным потребностям страхователя. Однако прямые продажи не будут эффективны, если не будут сопровождаться активной агентской работой при личном контакте или по телефону. Прямые продажи являются весьма эффективным дополнением к агентским усилиям. Разосланные по почте послания создают первый предлог для обращения агента к потенциальному страхователю.

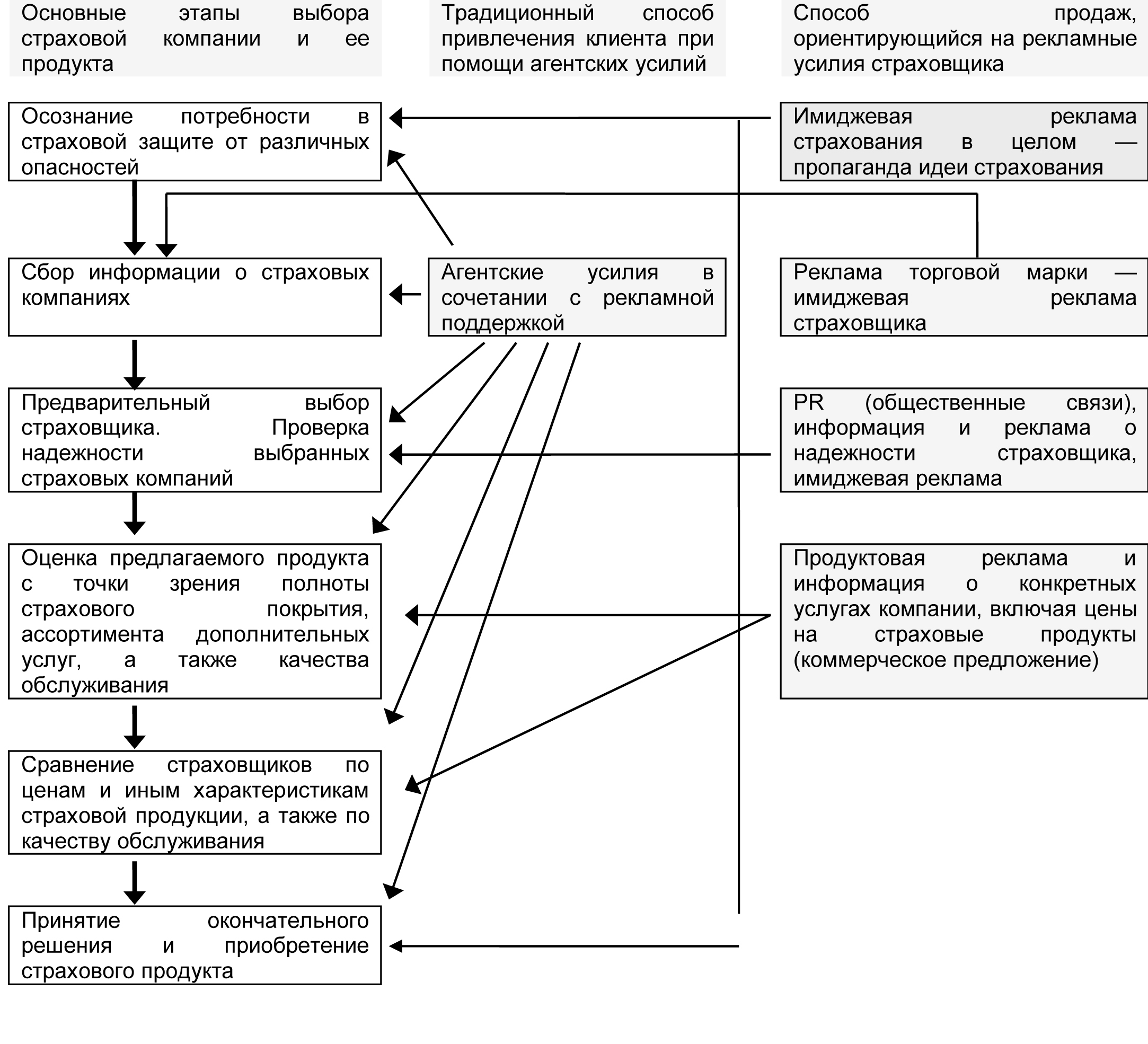

Эффективность той или иной системы продаж определяется тем, как она воздействует на потребителя в процессе принятия решения о страховании. Принятие решения о страховании — это сложный процесс, состоящий из нескольких этапов. Если страховщик хочет добиться успеха, на каждом из них на потенциального потребителя необходимо оказывать определенное воздействие. При активных продажах это могут быть, например, агентские усилия, при пассивных — различная реклама. Проиллюстрируем это примерной схемой принятия решения о страховании. Она выглядит следующим образом.

Рис. 5.1.3. Соотношение различных видов активизации продаж страховой продукции в плане их воздействия на этапы принятия решений о страховании.

Как видно из схемы, агентские усилия позволяют воздействовать на все этапы, предшествующие продаже страхового продукта. Они дают возможность активизировать пассивную клиентуру и стимулировать активные продажи, поэтому их эффективность является наибольшей. Наименее эффективным является стимулирование продаж при помощи рекламы. Дело в том, что каждый этап принятия решения нуждается в особой рекламной поддержке. Кроме того, реклама недостаточно способствует принятию окончательного решения о страховании. Поэтому рекламное стимулирование прежде всего рассчитано на относительно узкую группу активных клиентов — в отличие от агентских продаж. Дело в том, что активный потребитель не нуждается в том, чтобы его выводили из пассивного состояния. Для выбора компании и продукта ему необходима информация, носителем которой и является реклама. О более высокой эффективности агентских усилий свидетельствуют оценки страховщиков, основанные на опыте практической деятельности. Вот, например, сравнительная эффективность привлечения страхователей в компанию по автострахованию:

Таблица 5.1.5.

Эффективность различных способов привлечения клиентов

в автостраховании[8]

Способ привлечения клиентов

Высокая оценка эффективности, % от числа опрошенных

Страховые агенты

46

Заключение договоров с автодилерами

20

Страховые брокеры

17

Реклама

14

Иное

3

Именно потому, что агентские сети являются наиболее эффективной системой продаж, многие компании делают ставку именно на них. Более подробный анализ эффективности различных систем сбыта на примере автострахования приведен в Приложении 5.1.

Если говорить о перспективных прямых каналах сбыта, достаточно интересной является одна из возможностей адаптации сетевого маркетинга в российских условиях. Она состоит в том, что агентами являются сами клиенты страховщика. Компания предлагает им скидки со стоимости полиса, если они приведут новых клиентов — такую сбытовую систему можно назвать «приведи соседа». Такая система ничего не стоит страховщику в плане стартовых инвестиций. Непостоянный характер работы страхователей — агентов сводит на нет основные недостатки системы многоуровневого маркетинга. В роли агентов в данной системе могут выступать сотрудники страховщика, лица, получающие возмещения по страховым событиям (при страховании в пользу третьих лиц).

Особо следует остановиться на последнем этапе принятия решения о страховании, приведенном на рис. 5.1.3. Он имеет особое значение. Дело в том, что потребителю, как правило, необходим определенный толчок, стимулирующий его обращению в компанию. Если его не будет, то общий интерес к страхованию и страховым компаниям так и останется декларативным, не выйдя за пределы сбора информации. Если страховщик имеет агентские сети, то такой толчок может быть следствием обращения агента к потенциальному потребителю напрямую или, например, по телефону. Однако если компания более ориентирована на безагентские, прямые продажи, то стимулирование клиентов для них превращается в большую проблему. Для этого чаще всего используются сезонные скидки, розыгрыши призов, лотереи и т.д. Как правило, страховщики пытаются стимулировать активность потребителей, устанавливая временные ограничения действия скидок. Однако здесь может возникнуть проблема «привыкания» клиента к скидкам, тем более, что ими сейчас пользуются практически все компании. Чтобы не допустить этого, страховщику лучше перейти на систему сезонных продаж. Она состоит в том, что компания заранее объявляет график страхования имущества определенного типа. При этом клиенты, вписавшиеся в этот график, имеют право на определенное, заранее известное снижение цены. Наличие конечного срока действия предложения стимулирует обращение клиента в компанию. Надо учитывать, что на скидки, как и иные ценовые факторы, распространяется принцип нечувствительности к малым величинам. Как показывают исследования, большинство страхователей реагирует на скидки начиная с их величины в 12-15%. Поэтому скидки в 3-5%, наиболее распространенные на рынке, не являются факторами притяжения клиентуры. В то же время, они приводят к потерям по уже имеющемуся портфелю договоров.

[1] Достаточно подробно они рассмотрены в работе: Зубец А.Н. Страховой маркетинг в России. Практическое пособие. — М.: Центр экономики и маркетинга, 1999. 344 с.

[2] Информация о деятельности страховых организаций в РФ за 1999 год // Департамент страхового надзора Министерства финансов РФ. Москва, 1999

[3] Сведения о деятельности страховых организаций за 1998 год // Госкомстат РФ, Москва, 1998

[4] Сведения о деятельности страховых организаций за 1995 год. // Госкомстат РФ, Москва, 1996

[5] Спецвыпуск «Панорама страхования». Российские суперагенты. // Эксперт, № 25, 5 июля 1999. С. 14.

[6] Российские суперагенты. / Бюллетень «Рынок страхования». Рейтинговое агентство «Эксперт-РА». № 3. 1999 г. С. 33-38.

[7] См., например: Бутрин Д. Личное дело (страховым компаниям могут помочь методы сетевого маркетинга) // Компания № 29, 18.08.98 г, с. 12-13.

[8] Специальный проект «Панорама страхования. Страхование автотранспорта» // Эксперт, № 17, 10 мая 1999.

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

20

Пт, июнь

2024 год стал рекордным для казахстанского рынка обязательного автострахования (ОГПО ВТС) по страховым выплатам, а убыточность приблизилась к критическим 95% от собранных премий. Всё это ставит под вопрос устойчивость продукта и требует системных решений от участников рынка и регулятора.

2024 год стал рекордным для казахстанского рынка обязательного автострахования (ОГПО ВТС) по страховым выплатам, а убыточность приблизилась к критическим 95% от собранных премий. Всё это ставит под вопрос устойчивость продукта и требует системных решений от участников рынка и регулятора. Конкурентный рынок перестрахования привел к значительному улучшению цен для большинства страховщиков в период обновления с 1 апреля, ключевой период обновления для Японии, Южной Кореи и Индии, констатирует Джордж Аттард, генеральный директор Asia Pacific Reinsurance Solutions, Aon.

Конкурентный рынок перестрахования привел к значительному улучшению цен для большинства страховщиков в период обновления с 1 апреля, ключевой период обновления для Японии, Южной Кореи и Индии, констатирует Джордж Аттард, генеральный директор Asia Pacific Reinsurance Solutions, Aon.