Перестрахование (Ruckvesicherung) является своего рода системой защиты страховых компаний. В основе страхового бизнеса лежит основополагающий принцип, согласно которому собираемые премии, с одной стороны, и страховые выплаты и расходы по ведению страховой деятельности - с другой, должны компенсировать друг друга по принципу эквивалентности, что и позволяет осуществлять покрытие риска. Хотя в основу расчетов премий кладутся статистические данные, абсолютно точно рассчитать их требуемую величину невозможно. Действительная частота и средний размер ущерба могут существенно отклоняться от расчетных показателей. Возможность подобных отклонений, обусловленная самой сущностью страхования, получила название технического риска (versicherungstechnisches Risiko) (подробнее см. п.5.1). В основе этого явления лежат разные причины.

Технические риски

Формы проявления

Риск случайных отклонений

Риск изменения обстоятельств

Риск кумуляции ущерба, или риск катастроф

Риск заблуждения

В силу своего случайного характера фактическая частота и средний размер ущерба по единичным рискам отклоняются от расчетных значении. Неблагоприятные для страховщика отклонения могут быть также следствием страхования рисков, размер ущерба по которым может достичь значении, существенно превышающих средний уровень

По многим рискам первичный страховщик не располагает достаточно надежной базой для проведения расчетов или такая база отсутствует вообще. Это затрудняет возможность предусмотреть структурные изменения, влияющие на появление и развитие рисков

Кумуляция ущербов, например, в случае крушения самолета или стихийных бедствии, ставит под угрозу возможность покрытия риска страховщиком

Калькуляция премии или тарификация рисков основывается на неправильных расчетах или оценках

Задачей перестрахования является снижение технического риска для первичного страховщика. Таким образом, перестрахование представляет собой одну из основных возможностей уменьшения отрицательных финансовых последствий реализации страховых рисков для первичного страховщика.

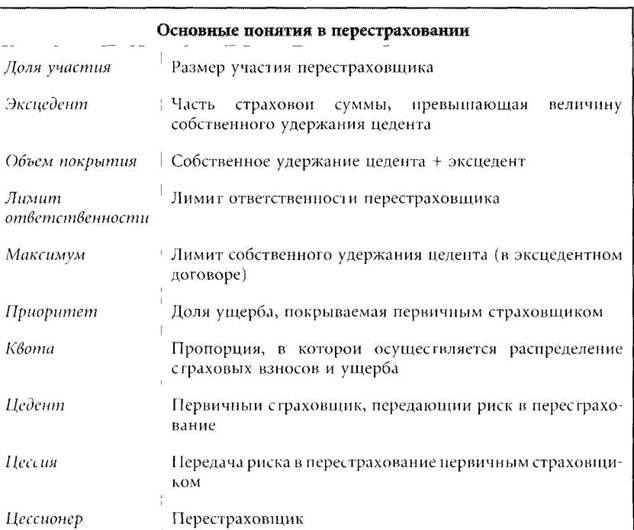

Передача риска в перестрахование осуществляется посредством заключения соответствующего договора. Сторонами договора перестрахования являются первичный (или прямой) страховщик и перестраховщик. Некоторые страховые компании специализируются на перестраховании и занимаются исключительно этим видом деятельности. Перестраховочные компании подлежат контролю со стороны органов страхового надзора лишь в отношении их финансовой отчетности.

Первичный страховщик оставляет у себя только ту часть рисков, которую он может покрыть в соответствии с общими принципами страхования, не ставя под угрозу устойчивость своего финансового положения. Будет ли первичный страховщик перестраховывать принятые на себя риски и в каком объеме, зависит, в частности, от следующих факторов:

- размера и состава его страхового портфеля;

- характера риска;

- наличия финансовых резервов.

За принятый на себя риск перестраховщик получает от страховщика перестраховочную премию.

В отличие от первичного страхования рынок перестраховочных услуг является интернациональным. Это объясняется тем, что спрос и предложение на перестраховочные услуги традиционно имеют международный характер и не ограничиваются территорией отдельных стран.

Спрос на перестрахование существует как со стороны первичных страховщиков, так и со стороны перестраховочных компаний. Почти все первичные страховщики вынуждены передавать часть принятых на себя рисков в перестрахование. Также и перестраховщики обеспечивают покрытие рисков посредством дальнейшего перестрахования, или ретроцессии, переуступая их другим первичным страховщикам или перестраховщикам. Таким образом, в покрытии рисков участвует большое количество страховых компаний. В то же время это обстоятельство объясняет интернациональный характер перестрахования, целью которого является выравнивание страхуемых рисков в мировом масштабе.

Перестраховочные услуги предлагают как первичные страховщики, так и специализированные перестраховочные компании. Принятие риска в перестрахование называется активным перестрахованием. Под пассивным перестрахованием понимается передача риска в перестрахование, или цедирование риска.

Договор перестрахования регулирует правовые отношения только между первичным страховщиком и перестраховщиком, а не между страхователем и перестраховщиком. При наступлении страхового случая ответственность перед страхователем по покрытию ущерба несет только первичный страховщик. В этом состоит принципиальное отличие перестрахования от сострахования, поскольку при состраховании непосредственные обязательства перед страхователем возникают у каждого из состраховщиков.

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

18

Чт, сен