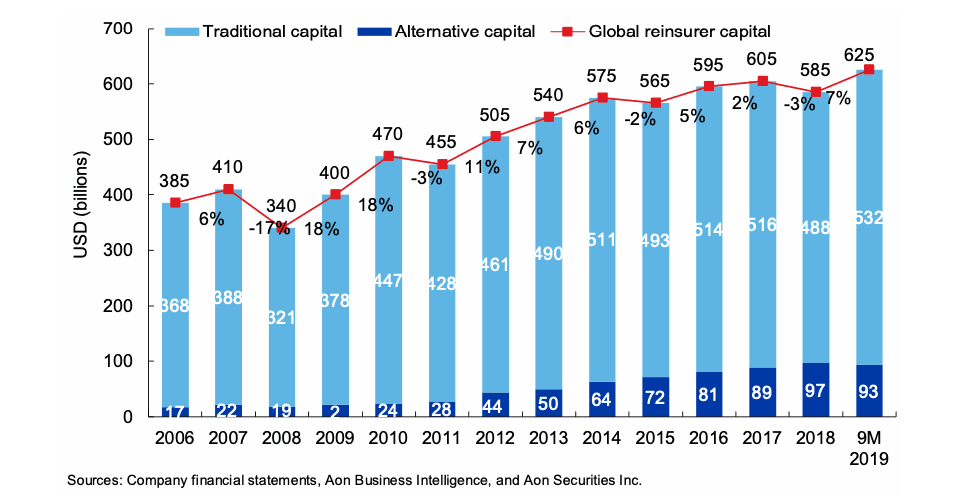

Капитал перестраховщиков компенсировал снижение на 3% в 2018 году, увеличившись на 7% в течение первых девяти месяцев 2019 года с $585 до $625 млрд, согласно отчету глобального перестраховочного брокера Aon.

Этому способствовало увеличение традиционного перестраховочного капитала на 9%, или с $44 до $532 млрд, за тот же девятимесячный период.

Aon говорит, что это было обусловлено, в целом, высокими эксплуатационными показателями, снижением глобальной активности при катастрофах и немного лучшей инвестиционной эффективностью, что способствовало росту в течение года.

Между тем, альтернативный капитал за тот же период сократился на $4 млрд, с $97 до $93 млрд. Это сокращение альтернативного капитала, говорит Aon, было в основном обусловлено сокращением перестраховочного капитала, обеспеченного залогом, поскольку катастрофические облигации, коляски и ILW оставались в основном на уровне 2018 года.

По оценкам Aon, за девять месяцев до 30 сентября 2019 года глобальный перестраховочный капитал вырос на 7% и составил $625 млрд.

Брокер говорит, что этот расчет является широкой мерой капитала, доступного страховщикам для торговли рисками.

Между тем традиционный акционерный капитал вырос на 9%, или на $44 млрд, до $532 млрд, что обусловлено главным образом восстановлением рынков капитала после минимума в конце 2018 года. Aon отмечает, что эта сумма выросла всего на 4% после конец 2014 года.

Несмотря на то, что сектор остается хорошо капитализированным, анализ, опубликованный Standard & Poor's ранее в 2019 году, показал, что совокупная достаточность капитала, основанная на риске, их 20 крупнейших перестраховщиков с 2014 года неуклонно снижается.

По словам Aon, с ростом за последние 12 месяцев еще неизвестно, изменит ли модель требуемого капитала эту тенденцию.

Основные активы, находящиеся под управлением в секторе альтернативного капитала, по оценкам, упали на 4%, или $4 млрд, до $93 млрд, что обусловлено выплатой убытков и выходом инвесторов.

По оценкам, около $15 млрд по-прежнему остаются связанными в результате недавних крупных стихийных бедствий и что уменьшенный объем емкости, доступной для развертывания, влияет на ретроцессионный рынок.

Подводя итоги, Aon говорит, что имеющиеся возможности перестрахования остаются более чем достаточными для удовлетворения потребностей цедентов. Тем не менее, по мере продвижения к 2020 году ожидается умеренное ужесточение, при этом спрос будет продолжать расти, а перестраховщики стремятся решить вопрос о влиянии на прибыль более высоких затрат на ретроцессию, более низких процентных ставок и еще большей неопределенности.

Подготовлено порталом Allinsurance.kz