Самый массовый класс страхования в Казахстане – обязательное страхование ответственности автовладельца (ОГПО ВТС) за прошедший год показал рост по всем основным агрегированным показателям. Вот только конкурентное давление в этом сегменте выдерживают не все: 3 игрока «покинули поле», а 6 игроков снизили динамику роста премий и закономерно нарастили убытки.

Высшая лига - концентрация растет

Рост сборов премий в 2019 году по сравнению с предыдущим годом составил 26% и теперь ОГПО ВТС является вторым по величине классом общего страхования с объемом годовых премий на уровне 76,7 млрд тенге. При этом выплаты выросли почти на 35%, но их доля в совокупных премиях составляет всего 39%. На первый взгляд, довольно комфортное соотношение «премии-выплаты», но страховщики не перестают говорить о приближении комбинированного коэффициента убыточности по ОГПО ВТС к уровню «дискомфорта». Значит все дело в дополнительных расходах, которые сопровождают ведение этого класса страхования.

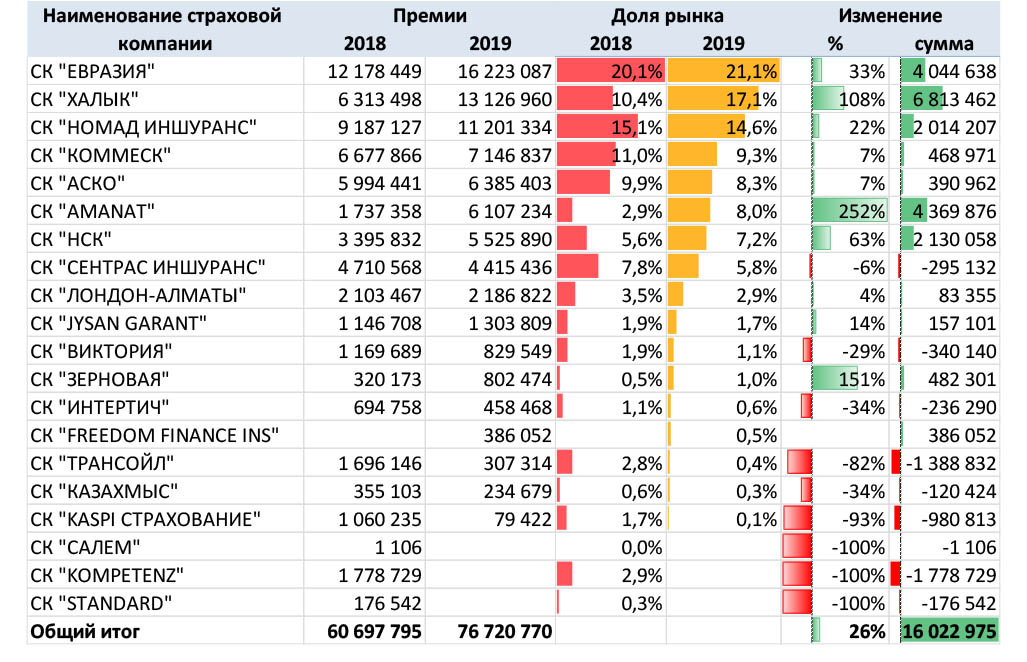

Динамика сборов страховых премий и доли рынка по ОГПО ВТС за 2018-2019 годы, в тыс. тенге

Источник: данные НБРК, расчеты KERIMBAYEV

Несмотря на тот факт, что на 1 января 2019 года страхование по классу ОГПО ВТС осуществляет 17 страховых компаний, на ТОП-5 по сбору премий приходится 70,5% сборов премий, а еще год назад этот показатель составлял 66,5%. Но даже «высшая лига» из ТОП-5 игроков уже показывает признаки «классового расслоения». Так на ТОП-3 компаний по премиальным сборам в 2019 году приходилось 52,8% премий, тогда как в 2018 году их доля составляла 45,6%.

При этом в 2019 году 6 компаний имели объемы сборов премий по ОГПО ВТС на уровне ниже 1% от рыночного портфеля, а в 2018 году таких страховщиков было 4.

Как «лечить» высокую убыточность?

Держать высокий темп роста премий, в большинстве случаев, помогает не улучшение сервиса и переход на онлайн технологии, а выплата высокого комиссионного вознаграждения агентам. Наибольшие ставки комиссии (до 60%) сейчас устанавливаются агентами при продаже полисов нерезидентам РК (или резидентам, но на авто с иностранными номерными знаками), временно въезжающим на территорию Казахстана. При продаже полисов резидентам ставки агентского вознаграждения скромнее, но тоже могут достигать в регионах c низкой убыточностью до 40%.

Понятно, что аппетиты агентов нужно снижать, тогда и комбинированная убыточность будет ниже, но в истории казахстанского страхового рынка еще ни разу не было случаев, чтобы страховщики договорились между собой и строго следовали ограничениям в выплате агентской комиссии, даже когда такие ограничения были предусмотрены законом.

Онлайн страхование тоже в ближайшее время не станет панацеей. Количество полисов, купленных с сайтов страховых компаний с официальной скидкой в 10%, составляет по некоторым оценкам, не более 5%. Точные цифры знает только Государственное кредитное бюро, провайдер, сопровождающий ЕСБД. Но для первого года онлайн страхования – это неплохой результат.

Нужно отметить, что введение онлайн продажи полисов регулятором страхового рынка пока не решило основные вопросы, в частности, снижения аквизиционных расходов страховщиков и сокращение агентского канала продаж, но стало реальным стимулом для страховых компаний, в части развития онлайн сервисов и инвестиций в технологичные онлайн решения.

Решение, на котором настаивает страховой рынок – актуализация страховых тарифов, ссылаясь на то, что последний раз тарифы были актуализированы в 2007 году, может быть не самым простым путем решения проблемы. Судя по региональной убыточности, только 3 региона имеют прямую убыточность на уровне выше 50% (ЮКО, г. Нур-Султан, Карагандинская обл.). Эти регионы в совокупном премиальном портфеле по ОГПО ВТС составляют около 20%. Остальные 80% - это регионы с убыточностью ниже 50%, причем половина регионов имеет убыточность на уровне ниже 30%. Одним словом, обосновать депутатам, которые также являются автовладельцами, страхующими свою ответственность, увеличение тарифа при таких показателях по рынку будет, наверно, сложновато.

Динамика премий и выплат по ОГПО ВТС в разрезе регионов Республики Казахстан за 2019 -2019 год, в тыс. тенге

Источник: данные НБРК, расчеты KERIMBAYEV

Кроме того, часть агентского вознаграждения, которое страховщики щедро выплачивают агентам, в большинстве случаев возвращаются страхователю скидкой за покупку полиса у агента, что на самом деле незаконно, но имеет место как сложившаяся рыночная практика. Так что рост тарифов, при наличии скидки в текущий момент, может вызвать когнитивный диссонанс в сознании страхователя и, как следствие, справедливое возмущение.

В общем, актуализация страховых тарифов для приведения в «комфортный для страховщика диапазон» убыточности по автогражданке – это вопрос, который в нынешнем году точно не решится.

Какие еще варианты есть у страхового рынка для сдерживания убыточности? Вопрос непростой, но, можно попробовать поискать внутренние резервы, исключая варианты «экономии на сумме страховых выплатах».

Одним из таких источников экономии может стать сокращение выплат страховым мошенникам, объемы которых, по мнению Олега Ханина, председателя правления СК «Коммеск-Омiр» составляют от 15% до 18% объема страховых выплат. В настоящее время каждый страховщик своими силами пытается минимизировать ущерб, который наносят страховому рынку недобросовестные выгодоприобретатели, но «система противодействия мошенничеству» эффективно работает только на основе совместных усилий рынка и в едином информационном пространстве. Наверняка, анонсированная регулятором страхового рынка система онлайн урегулирования убытков в ОГПО ВТС, которую планируется ввести в нынешнем году, такие возможности предоставит.

В остальном вопрос наличия внутренних резервов у страхового рынка для сдерживания роста убыточности в ОГПО ВТС – это вопрос к самим страховщикам, которые лучше других знают, где у них какие резервы есть «на всякий пожарный случай».

Подготовлено порталом Allinsurance.kz