Реальный рост автострахования КАСКО начался с 2013 года, когда казахстанские банки немного оправились от финансового кризиса и «пошли в розницу». Дополнительным стимулом для роста автоКАСКО с 2015 года стала запущенная программа льготного автокредитования, которая поддерживает отечественных автопроизводителей и автостраховщиков.

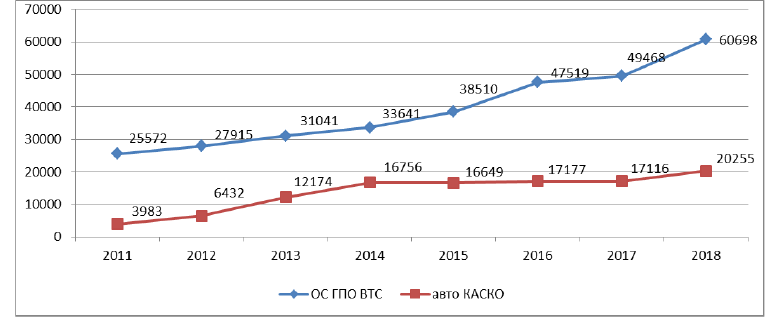

За последние 8 лет объемы премий авто КАСКО выросли более, чем в 5 раз. Для сравнения, за этот же период объемы премий ОС ГПО ВТС выросли в 2,4 раза.

Динамика ОС ГПО ВСТ и авто КСКО 2011-2018 годы, в тыс. тенге.

На кредитной «игле»

Программа льготного автокредитования и лизинга с начала запуска в 2015 году активно поддерживается Министерством индустрии и инфраструктурного развития. Предыдущий выделенный транш в 10 млрд тенге уже был полностью освоен и автокредитование на покупку автотранспорта отечественного производства финансировалось из возвратных средств.

6 мая 2019 года Ассоциация казахстанского автобизнеса в своем пресс-релизе распространило информацию о том, что Правительством РК принято решение о выделении 8 млрд тенге на финансирование госпрограммы льготного автокредитования и 2 млрд тенге на финансирование юридических лиц и индивидуальных предпринимателей, приобретающих в лизинг автомобили и автотехнику специального назначения.

Для кредитования физических лиц – покупателей легкового автотранспорта казахстанского производства, выделен дополнительный транш в размере 8 млрд тенге. Всего в рамках трех выделенных траншей программы банкам второго уровня на возвратной основе было предоставлено 34 млрд тенге. Финансирование программы льготного автокредитования имеет «револьверный» характер — платежи от погашения действующих кредитов вновь направляются на автокредитование.

Условия кредитования физических лиц на покупку автомобилей отечественного производства:

- Эффективная ставка по кредиту, включая затраты по страхованию и оформлению в залог автотранспорта, не должна превышать 7,5% годовых.

- Срок кредитования – до 7 лет,

- Валюта займа – тенге,

- Стоимость автомобиля — не более 15 000 000 тенге.

С начала действия программы и по состоянию на 25 апреля 2019 года «Банком развития Казахстана» (АО БРК) согласовано 14 171 заявок на сумму 61,01 млрд тенге. Из них шестью банками второго уровня выдано 13 599 кредитов на общую сумму 58,46 млрд тенге.

Согласно условиям программы по лизингу, приобрести любую коммерческую технику отечественного производства могут юридические лица и индивидуальные предприниматели. Условия программы:

- Срок лизинга – от 37 месяцев

- Номинальная ставка вознаграждения – 4% годовых

- Первоначальный взнос – 30%

- Валюта займа – тенге

- Льготный период в течение 6 месяцев по выплате основного долга.

Дополнительные расходы (страхование, сервисное и агентское обслуживание) оплачиваются за счет лизингополучателя.

В рамках финансирования лизинга выделено 2 млрд тенге дочернему предприятию АО «Банк Развития Казахстана» — АО «БРК Лизинг». Всего же с 2015 года в рамках программы финансирования лизинга было выделено 6 млрд тенге. По состоянию на 01 апреля 2019 г. профинансировано приобретение 810 единиц техники отечественных автопроизводителей для субъектов МСБ на сумму более 10,19 млрд тенге.

Объемы автоКАСКО не для всех

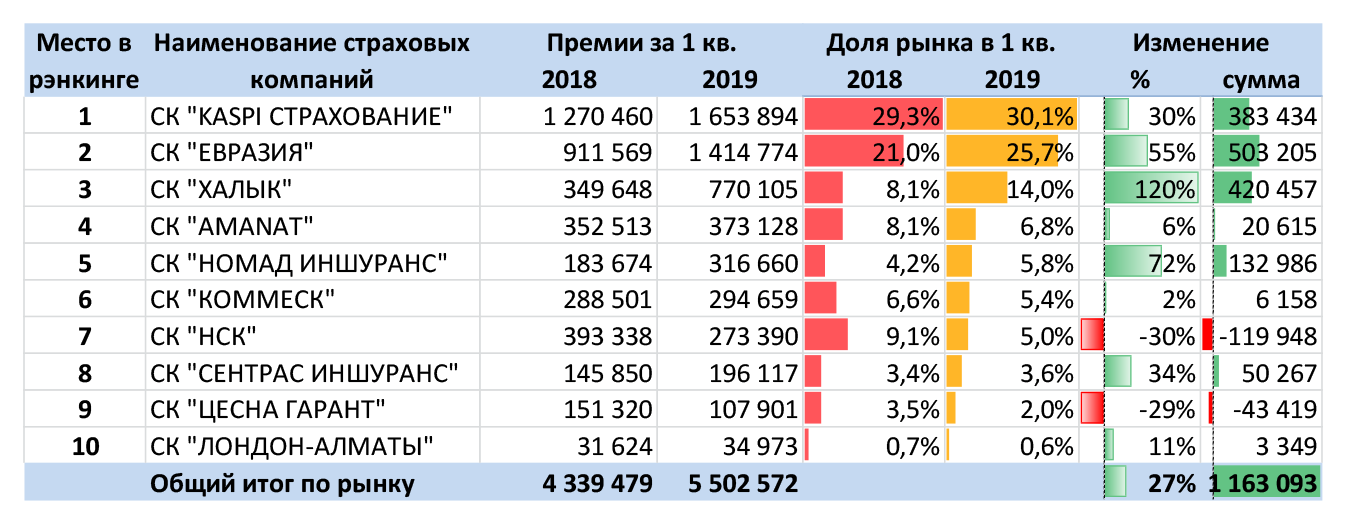

Как видно из представленных данных АКАБ, шесть банков второго уровня участвуют в программе льготного автокредитования, но, судя по данным на 1 апреля 2019 года, только три из них имеют наибольшую долю заемщиков, поскольку три «пробанковских» страховщика лидируют по сборам премий по автострахованию с большим отрывом от остальных страховых компаний.

Рыночный портфель компаний ТОП-10 по авто КАСКО за 1 квартал 2018-2019 годов, в тыс. тенге

Источник: Данные НБРК, расчеты KERIMBAYEV

Как мы уже писали по итогам 2018 года (см. Добровольное автоКАСКО в Казахстане: рост объема премий не означает роста рынка…), новая волна дешевых автокредитов «всколыхнет» и рынок автоКАСКО. С одной стороны нужно радоваться, ведь так или иначе, автомобилисты начинают понимать пользу от авто КАСКО, но с другой стороны рыночное автоКАСКО «кредитному» автоКАСКО - рознь.

Являясь обязательным для заемщика кредита, «кредитное» автоКАСКО, как правило, покрывает только сумму займа. А поскольку банк от заемщика требует первоначальный взнос, то покрытие по страховке уже не покрывает рыночную стоимость авто. Кроме того, ежегодное возобновление происходит по более низкой стоимости, которая также отражает сумму задолженности по кредиту, а не рыночную стоимость автомобиля. То есть налицо – недострахование.

Кроме того, банк, по договору «кредитного» автоКАСКО является выгодоприобретателем и, если случается повреждение автомобиля, то банк имеет право досрочно прекратить договор займа, получить выплату по страховке и закрыть задолженность (в том случае, если сумма вреда равна или превышает сумму покрытия по страховке). Таким образом, «кредитное» автоКАСКО, в случае повреждения автомашины, купленной в кредит, работает по принципу: за страховку платит заемщик – банк закрывает долги – заемщик остается с разбитой машиной.

Несомненно, выгода в этом есть и для владельца разбитой машины, он не должен платить по кредиту. Но, как правило, у него нет денег, чтобы отремонтировать машину. Поэтому банковские заемщики по автокредиту воспринимают «кредитное» автоКАСКО как дополнительный сбор и не более.

Погадаем на «кофейной гуще»?

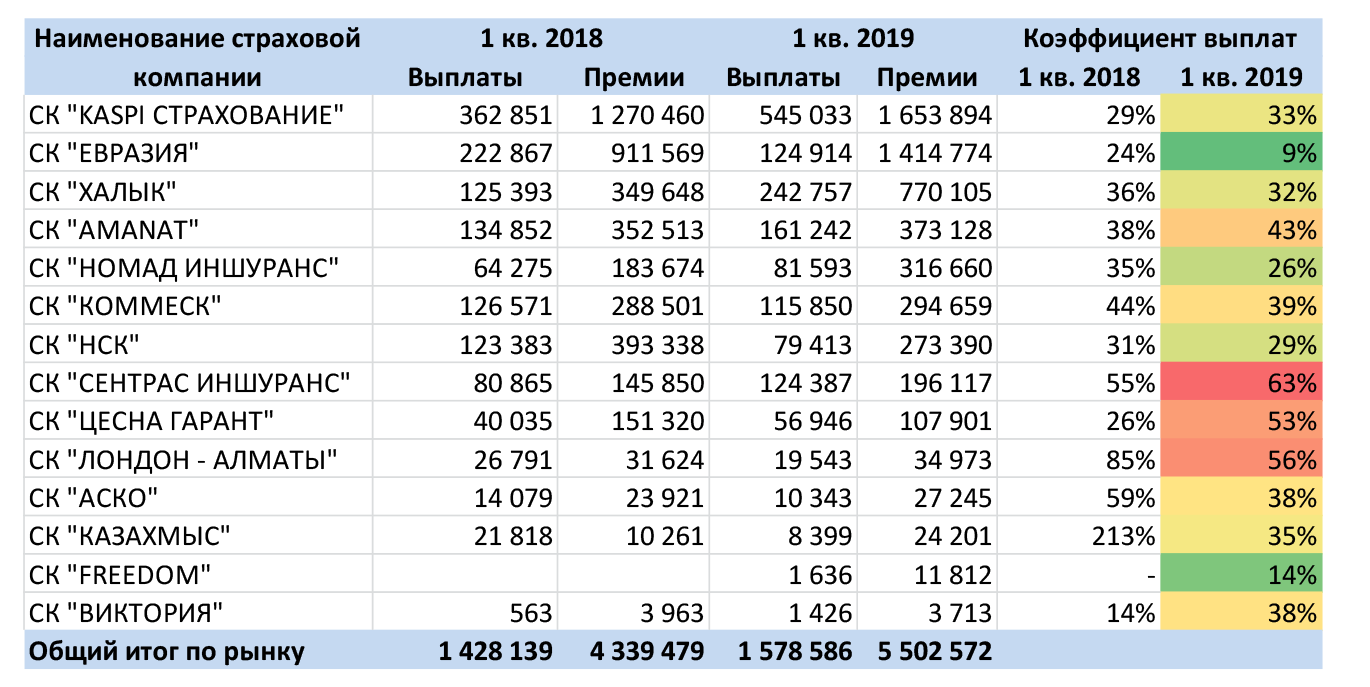

Если подробнее рассматривать динамику роста автоКАСКО и предпосылки для роста этого сегмента страхования, а также обратить внимание на динамику коэффициента выплат, то можно предположить, что останется в «сухом остатке».

Динамика коэффициента выплат в автоКАСКО, в тыс. тенге

Источник: Данные НБРК, расчеты KERIMBAYEV

Одни страховщики (не более 3-4 компаний с долей рынка более 70%) , которые имеют доступ к «кредитному» автоКАСКО, а здесь правильно говорить именно о доступе, поскольку все их объемы авто КАСКО – это фактически вмененное страхование от материнского банка. В своем ценообразовании и дизайне страхового продукта такие компании целиком и полностью зависимы от «банка-благодетеля». Такое авто КАСКО далеко от рыночного спроса и не приведет к формированию устойчивого портфеля, стоит только банкам отказаться от автокредитования. Такие примеры в нашей истории мы уже наблюдали.

Другие страховщики, не имеющие доступа к банковскому каналу, вынуждены собирать премии на свободном рынке. В числе этой когорты – опытные игроки рынка автоКАСКО, которые с переменным успехом «испытывают судьбу» в части убыточности и предпринимают шаги по ограничению опций продукта (франшизы), чтобы удержаться в тренде спроса на автоКАСКО по цене и не «залезть в красную зону» убыточности. Доля таких игроков на рынке не более 20% и, чтобы удержать хотя бы эту долю, они вынуждены жестко конкурировать между собой за небольшое количество «сознательных» клиентов.

Вот и получается, что количество лояльных к автоКАСКО страхователей в 3 и более раз меньше, чем страхователей, которые относятся к автоКАСКО, как дополнительной финансовой нагрузке. К сожалению, как показывает практика «обязательность или вмененность» не вырабатывает стойкой привязанности к страхованию, стоит только «обязывающим факторам» прекратить свое существование. А вот каких-то рыночных «привязанностей» в массовом сегменте автовладельцев, к сожалению пока не наблюдается. Возможно, нужны более сильные стимулы, чтобы экономия от покупки добровольного автоКСКО была более заметна до того, как придется им воспользоваться. А пока остается уповать на рост кредитования, как основной источник роста объема премий автоКАСКО, которое, опять же, не для всех.

Подготовлено порталом Allinsurance.kz