Недавний опрос китайских агентов, проведенный McKinsey, дает представление о том, как COVID-19 повлиял на страховую индустрию Китая и что страховщики могут сделать в будущем.

COVID-19 представляет беспрецедентные проблемы для мировой экономики. Китай был первой страной, закрывшейся в ответ на пандемию, и он был первым рынком, который вновь открылся. Сегодня многие отрасли, в том числе и страховые, внимательно следят за тем, что происходит по мере восстановления в Китае.

Согласно опросам McKinsey потребителей, в целом экономические настроения в Китае положительные. Анализ данных о потребительских расходах McKinsey показывает, что Китай приближается к уровню расходов до COVID-19 (в совокупности), и несколько ведущих макроэкономических показателей (таких как ежедневное движение автомобилей) предполагают, что экономика начала восстанавливаться.

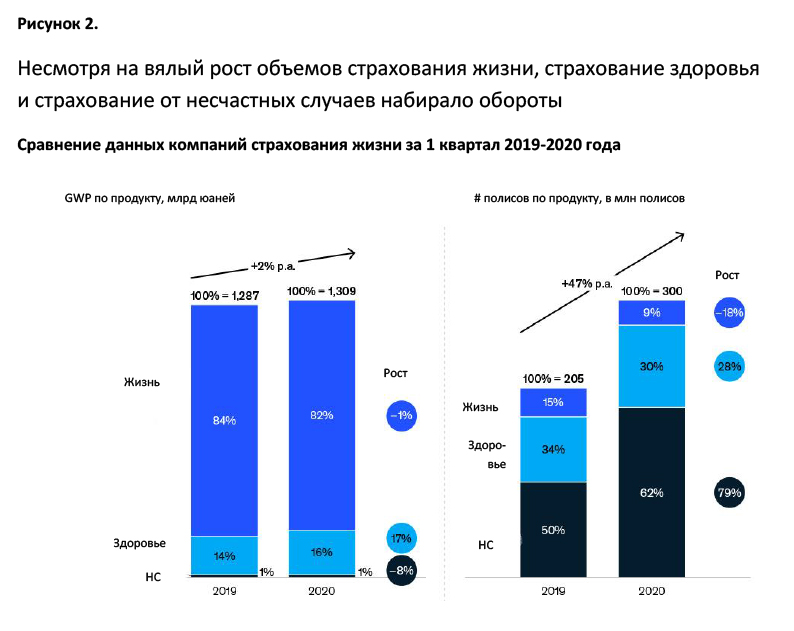

В то время как широкий экономический взгляд на Китай может быть обнадеживающим, перспективы для страховой отрасли сложны - некоторые из страховщиков и линей бизнеса показали хорошие результаты, в то время как другие пережили значительное снижение и только сейчас восстанавливаются. Например, возросла осведомленность о медицинском страховании, что привело к 17 %-му росту продаж за 1 квартал 2020 года по сравнению с 1 кварталом 2019 года, в то время как продажи продуктов страхования жизни снизились на 1 % за тот же период. Между тем, спрос на автострахование и страхование от несчастных случаев резко замедлился, что повлияло на объемы страхования имущества страхование от несчастных случаев.

Поскольку страховщики за пределами Китая переживают кризис COVID-19 и готовятся к возможной второй волне инфекций, Китай может служить неким примером для оценки ситуации. В частности, опыт страховых агентов, как правило, является хорошим показателем краткосрочных и среднесрочных перспектив развития отрасли. В конце апреля McKinsey опросил 210 агентов в Китае по всем направлениям страхования, чтобы выяснить, как COVID-19 повлиял на их настроения и эффективность, на их взаимодействие с клиентами через дистрибуцию, на их взгляд на страховщиков и их оценку перспективы на будущее.

Как COVID-19 повлиял на агентов

Хотя отрасль сильно пострадала, агенты с оптимизмом смотрят в будущее. Ниже приведены несколько важных выводов нашего опроса, которые рисуют тонкую картину изменений в настроениях агентов и основных проблем, с которыми сталкиваются агенты при продажах и за его пределами.

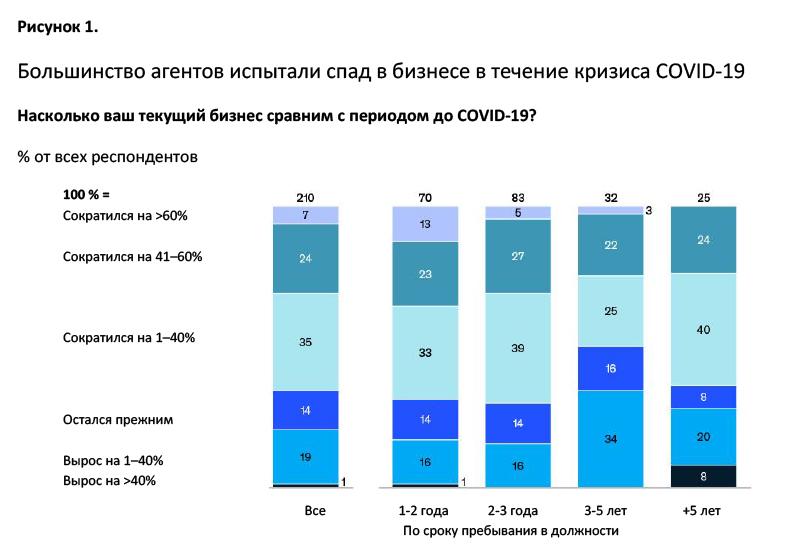

Более значительное снижение бизнеса среди менее опытных агентов: две трети агентов испытали снижение эффективности бизнеса во время пандемии COVID-19, в то время как около 20% агентов сообщили об улучшении (Рисунок 1). Данные опроса показывают, что снижение более выражено для агентов со сроком службы от одного до двух лет - около 13% из этих агентов испытали спад в бизнесе на 60% и более. Напротив, ни один из агентов с пятилетним и более сроком службы не испытал снижения на 60% или более. Это различное влияние на эффективность бизнеса может быть отчасти связано с опытом, но также может отражать тот факт, что показатели отсева, вероятно, будут выше среди неэффективных.

Увеличение числа расторжений: более 40% агентов отметили увеличение количества расторжений полисов; около 25% опрошенных агентов объяснили это увеличением количества клиентов, что привело к прекращению покрытия. Кроме того, более 60% агентов считают, что страховые бюджеты клиентов стали меньше, чем они были до кризиса. Многие агенты считают текущую ситуацию неустойчивой; почти 50% считают, что они не смогут поддерживать свой бизнес в течение более шести месяцев, если новый бизнес и обновления будут оставаться на нынешнем уровне.

Однако есть основания для оптимизма. Около 65% агентов заявили, что клиенты стали более активно запрашивать страховые продукты и проявляют повышенный интерес к продуктам для здоровья, страхованию от несчастных случаев и критических заболеваний, а также к медицинским услугам в Интернете. И, как уже упоминалось ранее, медицинское страхование набрало обороты: количество новых полисов страхования здоровья выросло на 28% в первом квартале 2020 года по сравнению с предыдущим годом (Рисунок 2). Эта тенденция нисколько неудивительна, так как клиенты, вероятно, лучше осведомлены о своем здоровье в условиях глобальной пандемии.

Источник: CBIRC; анализ McKinsey

На вопрос, где страховщики могут предоставить больше поддержки, 74% агентов ответили, что хотят помочь с запуском новых продуктов для удовлетворения потребностей клиентов.

Достижение традиционных ключевых показателей эффективности (KPI) является самой сложной задачей: учитывая увеличение числа расторжений и общее снижение бизнеса, агенты тратят больше времени на такие действия, как попытки поддержки продаж и контакты с клиентами. Более двух третей агентов сообщили, что тратят больше времени на продажи, а 61% заявили, что уделяют больше времени контактам с клиентами, а также обучению и консультациям. В свете этого не удивительно, что агенты сказали, что их самая большая проблема заключалась в достижении их KPI (таких как продажи нового бизнеса). Фактически, 70% сказали, что им нужны скорректированные KPI и управление эффективность, которые отражают текущую ситуацию.

Цифровые технологии находятся на подъеме: поскольку взаимодействие со страховщиками смещается с личных встреч, более 60% агентов больше взаимодействуют с потенциальными и существующими клиентами по телефону. WeChat и видео звонки также увеличились; 53% агентов сообщили, что чаще используют эти инструменты с существующими клиентами, а 61% сказал, что они чаще используют эти инструменты для взаимодействия с потенциальными клиентами. Большинство агентов положительно оценивают эту оцифровку коммуникации, причем около % сообщают, что их взаимодействие стало более эффективным.

Важность цифровых технологий также очевидна на отраслевом уровне, где цифровые игроки в меньшей степени пострадали от кризиса, чем традиционные страховщики. На некоторых цифровых платформах наблюдался огромный рост: например, WeSure добавил 25 миллионов активных пользователей во время пандемии. Неудивительно, что 70% опрошенных агентов заявили, что им нужно больше цифровых инструментов, которые помогут им продавать и взаимодействовать с клиентами.

Большинство агентов уверены в восстановлении: несмотря на стоящие перед ними проблемы, большинство агентов уверены в восстановлении и с оптимизмом смотрят на перспективы страховой отрасли. Четверть «очень уверены» в восстановлении своего бизнеса после пандемии, а еще 69% «вполне уверены»; только 6% заявили, что они «не уверены».

Результаты опроса выявили некоторые хорошие новости для страховщиков - почти 60% агентов заявили, что не планируют переходить к другому страховщику или менять карьеру в ближайшие шесть месяцев, и только 1% заявил, что они активно рассматривают возможность перехода. Этот оптимизм может показаться удивительным, учитывая снижение деловой активности, которое переживают многие.

Как страховщики могут поддержать агентов в будущем

Агенты все чаще находят цифровые платформы эффективной средой для общения и ведения бизнеса с клиентами. И клиентам становится более удобно с использованием цифровых каналов. Таким образом, мы ожидаем постоянных изменений в этом направлении. На основании результатов опроса, а также наших собственных наблюдений мы видим три области, которые стоит искать для страховщиков, которые хотят помочь агентам перейти к следующему нормальному состоянию.

Разработка следующего поколения гибридных цифровых агентств. Эта новая модель дистрибуции означает, что агенты могут работать с полным набором цифровых возможностей, которые обеспечивают беспрепятственное взаимодействие с клиентами по каналам. Страховщики могут предоставить агентам расширенные возможности удаленной работы, чтобы они могли фактически удовлетворить потребности клиентов в защите. Например, они могли бы улучшить динамические цифровые инструменты с помощью иллюстраций продуктов (то есть иллюстраций или значков, которые помогают пользователям ориентироваться в продукте и использовать его полную стоимость), а также совместного использования экрана и видеоконференций для улучшения взаимодействия между агентами и клиентами. Страховщики также должны будут соблюдать все нормативные требования, включая проверку личности и сбор подписей.

Продолжая инвестировать в цифровые инструменты и расширенную аналитику. Кризис COVID-19 ускорил инвестиции страховщиков в цифровые возможности в беспрецедентных масштабах. Эти инвестиции помогут агентам подготовиться к возможной второй волне инфекции и потенциально сократить сбои в работе бизнеса. Кроме того, мы заметили, что эти инструменты приводят к значительному повышению эффективности для страховщиков (то есть сокращению общих затрат для организации), позволяя агентам проводить больше времени с клиентами и меньше времени тратить на выполнение административных задач. Страховщики должны продолжать проверять агентов и контролировать использование ими цифровых инструментов и продвинутых аналитических моделей, чтобы они могли удовлетворить их растущие потребности.

Изучение новых продуктов и услуг для удовлетворения широкого спектра потребностей клиентов в защите. Потребители активно просят помощи для преодоления пробелов в защите. Страховщики должны принять активное участие в разработке продуктов и убедиться, что они удовлетворяют самый широкий спектр потребностей потребителей, вооружая своих агентов инструментами для предоставления этих продуктов по цифровым каналам. Дополнительные услуги, такие как дистанционное консультирование по вопросам здравоохранения и диагностика, могут стать новыми мощными предложениями для агентов, которые могут быть в их арсенале.

Пандемия COVID-19 стала катализатором для страховщиков для ускорения цифровых преобразований и повышения ориентации на клиентов. Поскольку страховщики и агенты по всему миру ориентируются в кризисе и начинают восстанавливаться, они могут обратиться к опыту Китая за информацией. Ясно одно: страховщикам необходимо изменить способ поддержки агентов, чтобы помочь им стать более устойчивыми перед лицом пандемии и подготовиться к процветанию в следующем нормальном состоянии.

Авторы: Артур Би, партнер в пекинском офисе McKinsey, Анжела Ли, консультант в офисе в Гонконге, Дэвид Шифф партнер в офисе в Гонконге.

Перевод с англ. подготовлен порталом Allinsurance.kz