Самым обсуждаемым и конкурентным классом страхования в Казахстане на протяжении последних 10 лет является класс обязательного страхования ГПО автовладельца (ОС ГПО ВТС). По итогам 9 месяцев 2018 года, в сравнении с аналогичным периодом прошлого 2017 года, можно многое сказать о том, как изменился страховой рынок и рыночные позиции компаний, поскольку практически все компании общего страхования (за исключением СК «TRUST INSURANCE» и СК «СИНО АЗИЯ БИэндАР») имеют лицензию по этому классу обязательного страхования.

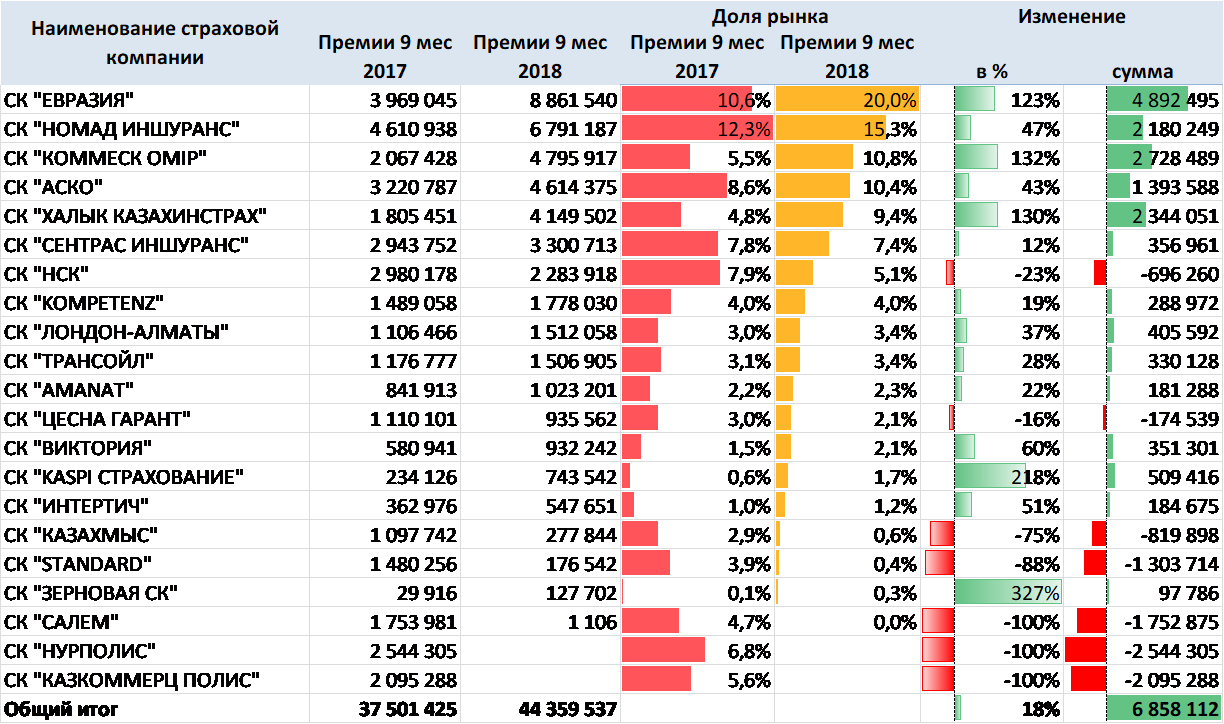

С начала 2018 года произошло 3 случая приостановления лицензии по ОС ГПО ВТС (СК «САЛЕМ», СК «KOMPETENZ» и СК «НСК»). Две компании (СК «КАЗКОММЕРЦПОЛИС» и СК «НУРПОЛИС») объединились с дочерними компаниями своих материнских банков. Кроме того 10 сентября 2018 года СК «СЕНТРАС ИНШУРАНС» приняла решение о покупке портфеля СК «STANDARD». Все эти события внесли весомые коррективы в распределение долей на рынке ОС ГПО ВТС, учитывая, что и сам рынок по этому классу вырос за 9 месяцев на 18%, а выплаты сократились на 12,5%.

Лидеры и аутсайдеры рэнкинга премий

Самым знаменательным событием нынешнего года стала смена лидера по сбору премий ОС ГПО ВТС. Много лет ТОП рэнкинга страховщиков по сбору премий этого класса возглавляла СК «НОМАД ИНШУРАНС», удерживая в разные времена долю рынка 12-15% , но в прошлом году к ней вплотную подобралась СК «ЕВРАЗИЯ». Если за 9 месяцев 2017 года СК «НОМАД ИНШУРАНС» собрала 12,3 % премий, то СК «ЕВРАЗИЯ» собрала 10,6 %, то в нынешнем году доли компаний распределились как 15,3 % и 20,0 % соответственно. Третью позицию в 2017 году удерживало СК «АСКО» с долей рынка 8,6%, нарастив ее до 10,4 %, но в 2018 году ее сменила СК "КОММЕСК ОМIР" с минимальным перевесом – 10,8 %, имея в 2017 году результат на уровне 5,5%.

Динамина страховых премий по ОС ГПО ВТС

Надо отметить, что ТОП-5 компаний рэнкинга сейчас собирают почти 66 % объема премий по ОС ГПО ВТС, что говорит о значительном росте концентрации в ранее «очень рыночном и конкурентном» классе страхования, поскольку в прошлом году этот объем обеспечивали 8 компаний общего страхования.

Случаи приостановления лицензий, слияний и передача портфеля оказали влияние на динамику роста портфелей ОС ГПО ВТС отдельных компаний. Индивидуальный рост более 50% по портфелю ОС ГПО ВТС в большинстве случае обеспечен процессами слияния и передачи портфеля:СК "КОММЕСК ОМIР" – 132%, СК "ХАЛЫК КАЗАХИНСТРАХ" – 130%, СК "ВИКТОРИЯ" – 60%. Хотя СК "ВИКТОРИЯ", можно сказать «порастеряла» значительную часть клиентов из портфеля СК "НУРПОЛИС", присоединив шестого страховщика по объему портфеля ОС ГПО ВТС в 2017 году, но оставшись при этом только на 13 месте рэнкинга.

Без видимых причин, но, возможно, за счет привлечения агентских сетей ушедших с рынка ОС ГПО ВТС компаний, в лидеры рэнкинга вышла СК "ЕВРАЗИЯ", став обладательницей доли рынка в размере 20% (рост портфеля на 123%).

Взрывной рост персональных объемов портфеля ОС ГПО ВТС обеспечили две компании: СК «KASPI СТРАХОВАНИЕ» (рост на 218 %) и СК «ЗЕРНОВАЯ СК» (рост на 27%).

Динамика портфеля СК «KASPI СТРАХОВАНИЕ», скорее всего, обеспечена оживлением автокредитования материнского банка. А вот СК «ЗЕРНОВАЯ СК», скорее всего, пытается диверсифицировать свой портфель за счет развития классов страхования, учитывая специализацию на ОС страховании в растениеводстве и перспективой закрытия этого класса со следующего года. Но учитывая географическую локацию в г. Астана, СК «ЗЕРНОВАЯ СК» вряд ли соберет качественный страховой портфель ОС ГПО ВТС, учитывая высокую убыточность в этом регионе.

Динамика страховых выплат

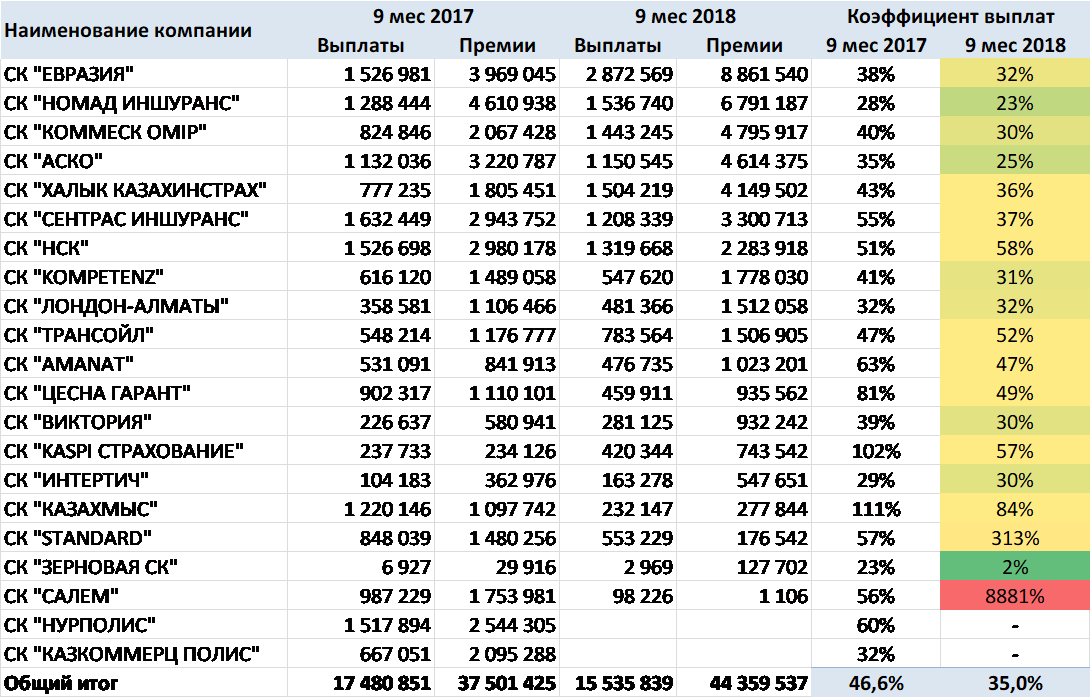

В связи с введением с начала текущего года изменений в статистический учет премий по ОС ГПО ВТС, который теперь учитывает расходы по расторжению договоров страхования, получить релавантное сравнение коэффициента выплат текущего и прошлого года на основе данных регулятора практически невозможно. Но, если учесть оценку, проведенную KERIMBAEV ONLINE, в соответствии с которой расходы по расторжению договоров страхования составляют около 12%, то динамика страховых выплат в среднем по рынку стала отрицательной. Если за 9 месяцев 2017 года коэффициент выплат составлял 46,6%, то в текущем году за аналогичный период он сложился на уровне 35 % по официальной статистике, а с учетом оценочных данных по расторжению – 39,8 %. Большинство компаний, которые остались на рынке по классу ОС ГПО ВТС снизили свой коэффициент выплат, за исключением АО «НСК» (рост на 7%), что обусловлено 3-х месячным приостановлением лицензии и СК «ТРАНСОЙЛ» (рост на 5%).

Динамика коэффициента доли выплат по ОС ГПО ВТС

Что касается лидеров ТОП-5 рэнкинга по сбору страховых премий, то их коэффициент выплат находится в «зоне комфорта» и не превышает 40%. Это говорит о хорошей селекции рисков с одной стороны, но мы не знаем фактических аквизиционных расходов этих компаний, поэтому коэффициент убыточности для лидеров ТОП-5 может быть значительно выше.

Подготовлено порталом Allinsurance.kz, данные и расчеты предоставлены KERIMBAEV ONLINE![]()