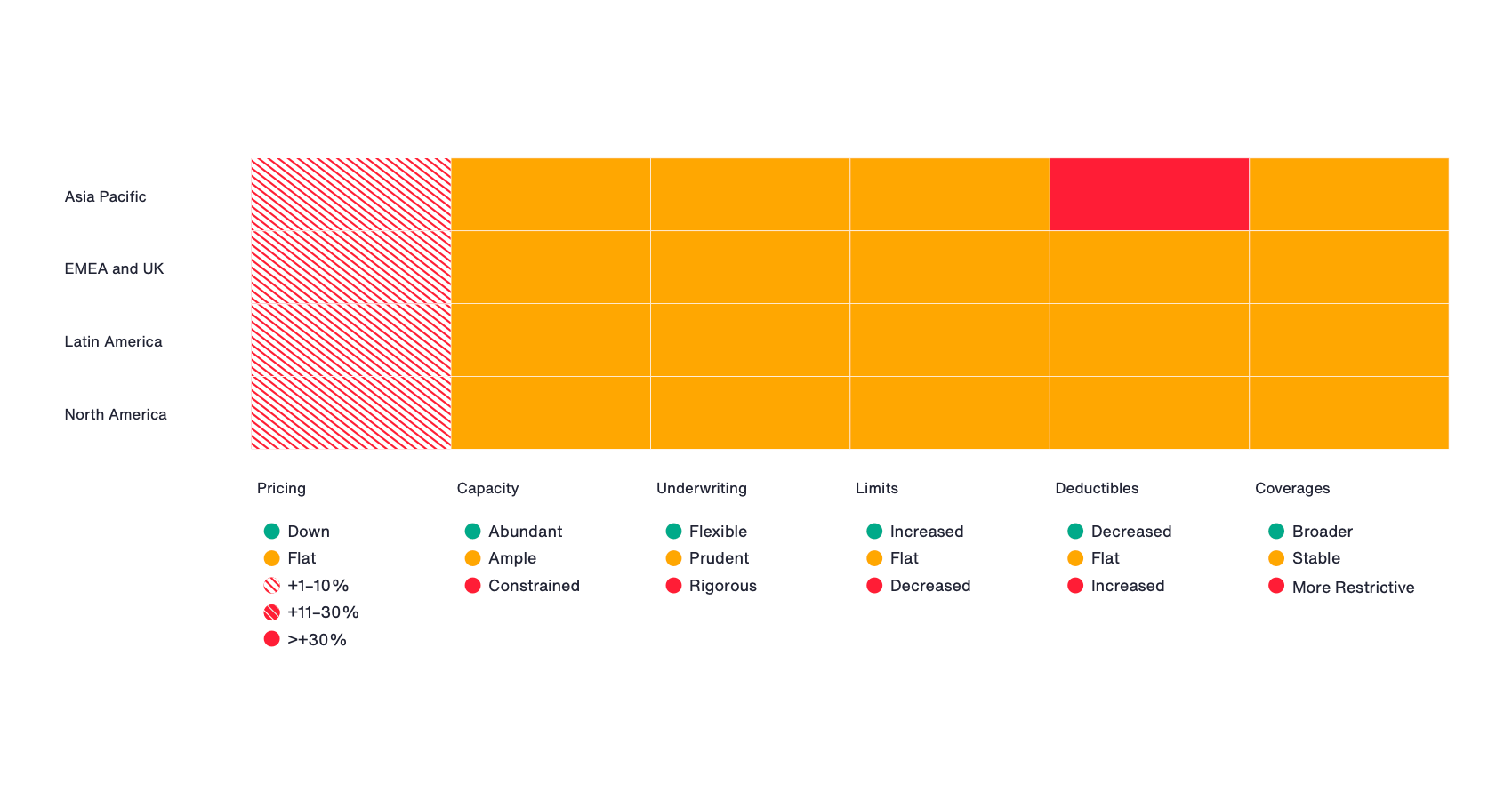

Согласно отчету Aon Global Market Insights, во втором квартале 2023 года на мировом страховом рынке произошел ряд динамических изменений, которые повлияли на ценообразование, емкость, практику андеррайтинга, лимиты, франшизы и покрытия.

Отчет указывает на преобладающее повышательное давление на ценообразование в большинстве секторов страхового портфеля. Тем не менее, в определенных областях, предназначенных для роста страховой компании, таких как страхование директоров и должностных лиц, киберстрахование и высокоэффективные, с низким уровнем риска, удалось добиться фиксированных или сниженных цен.

Цены на недвижимость оставались волатильными из-за опасений, связанных с инфляцией, расходами на перестрахование, событиями, связанными с климатом, и подверженностью стихийным бедствиям.

Емкости по большинству страховых продуктов и типов рисков оставались достаточными, при этом заметный рост наблюдался в страховании директоров и должностных лиц и киберстраховании.

Тем не менее, в отчете подчеркивается ограниченный аппетит к рискам имущества, подверженным стихийным бедствиям, что приводит к увеличению использования альтернативных решений. Продукты на основе индексов, самострахование и кэптивы набирали обороты, поскольку страховщики искали способы ориентироваться в сложной ситуации.

Страховщики продолжали уделять внимание дисциплинированному отбору рисков за счет надежной практики андеррайтинга, подкрепленной подробной информацией о рисках. Страховщики недвижимости уделяли пристальное внимание оценке и потенциальным последствиям стихийных бедствий.

Киберриски по-прежнему требовали строгих мер контроля и безопасности. В то время как личные встречи по андеррайтингу по-прежнему играли важную роль в построении отношений, виртуальные обсуждения стали ценным и эффективным способом привлечения экспертов.

В отчете подчеркивается повышательное давление на лимиты, вызванное инфляцией и увеличением числа «ядерных вердиктов» судов и расчетов. Тем не менее, сублимиты для счетов, подвергшихся воздействию стихийных бедствий, подверглись тщательной проверке и сокращению, особенно в нижних слоях прикрепления.

В сфере киберстрахования лимиты могли быть скорректированы в сторону повышения, в то время как лимиты для покрытия рисков программ-вымогателей подверглись понижательному давлению. Достижение пределов полного покрытия портфеля часто требовало дополнительных уровней или участия нескольких участников рынка.

В то время как варианты франшизы были изучены для снижения затрат на страховые взносы, стабильность характеризовала большинство сумм франшизы. Исключения возникали при размещении рисков имущества, в частности, при наличии значительного риска стихийных бедствий, а также при сложных категориях риска и при отсутствии надлежащего контроля. Эти исключения стали свидетелями повышательного давления на суммы франшизы.

В отчете указаны стабильные покрытия с возможностью более широких сроков в тех случаях, когда страховщики стремятся к росту и дифференциации. Примечательно, что страховщики могут предложить более полное покрытие в сфере киберстрахования, когда будет продемонстрирован более высокий уровень зрелости кибербезопасности.

Однако ограничения сохранялись для покрытия убытков от программ-вымогателей, рисков политического насилия, забастовок и гражданских волнений. Условия по имуществу продолжали ужесточаться, чтобы решить проблемы, связанные с оценками.

Подготовлено порталом Allinsurance.kz