Рынок банкострахования в 2012 году продолжит расти и увеличится в сравнении с аналогичным показателем прошлого года на 30% - до 160 миллиардов рублей, сказал журналистам замгендиректора рейтингового агентства "Эксперт РА" Павел Самиев.

Согласно исследованию агентства "Рынок банкострахования: передел рынка?", в 2012 году доля кэптивных страховщиков в секторе банкострахования продолжит расти. Так, если в 2010 году она составляла 15%, в 2011 году - 28%, то в 2012 году этот показатель будет на уровне 40%, а в 2013 году – порядка 50%.

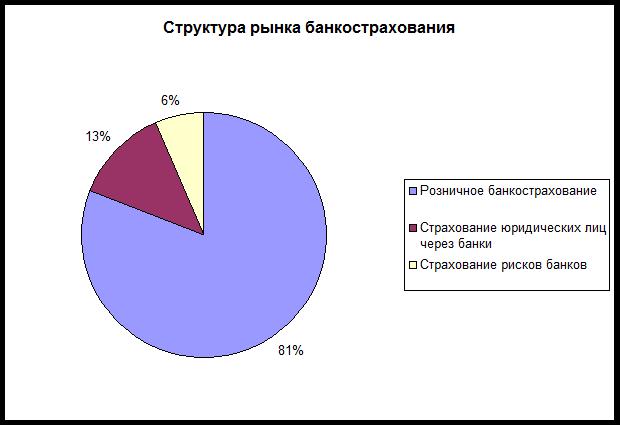

При этом в текущем году именно кэптивные страховщики заберут большую долю розничного банкострахования, которая в 2011 году составляла 80%. По словам Самиева, способствовать этому будут новые страховые "дочки" Сбербанка и Россельхозбанка (РСХБ).

В прошлом году эти банки, не имевшие ранее своих страховщиков, приобрели страховые компании. Сбербанк купил "Альянс Лайф", а РСХБ – "Газгарант", который был переименован в "РСХБ-Страхование".

Сбербанк, занимающий первое место по объему кредитного портфеля, и Россельхозбанк (четвертое место) являются крупнейшими участниками рынка банкострахования, отмечает "Эксперт РА". Это приведет страховые дочки на вершины рэнкингов по страхованию банковских рисков, забрав существенную часть премии у текущих страховых лидеров в секторе банкострахования, прогнозирует агентство.

По мнению "Эксперт РА", большая часть привлекательного розничного бизнеса по банкострахованию перейдет в дочерние страховые компании, что повысит прибыльность всей финансовой группы. Уже сейчас кэптивные страховщики входят в число лидеров по чистой прибыли, полученной за 2011 год.

По словам Самиева, универсальным страховым компаниям придется развивать стагнирующее страхование рисков юрлиц и самих банков.

ДОХОДНЫЙ БИЗНЕС ДЛЯ БАНКОВ

Модель взаимодействия банка с аффилированной страховой компанией крайне привлекательна в части страхования жизни и здоровья заемщиков, а также страхования заемщика от потери работы. Эти виды страхования являются наименее убыточными, что позволяет финансовой группе генерировать высокую прибыль, а страховой компании платить банку очень высокие комиссии, отметил Самиев.

"Мы провели опрос нескольких руководителей страховых компаний. По оценкам участников рынка, комиссия банку от продажи услуг по страхованию жизни и здоровья заемщиков при потребительском кредитовании в среднем составляет 70%, но называются цифры и 80%, и 90%, в то время как для "своих" страховщиков – 50%", - отметил Самиев.

|

Таблица. Комиссия банку за продвижение страховых продуктов. |

|

|

Вид страхования |

Комиссия в 2011 году |

|

Страхование автокаско |

25-27% |

|

Ипотечное страхование |

30-45% |

|

Страхование залогов юрлиц |

20-30% |

|

НС, жизнь и здоровья заемщиков |

45-50% |

|

НС, жизнь и здоровья заемщиков (для СК, не связанных с банками) |

70% |

|

Прочие виды страхования юрлиц |

50-55% |

В то же время лишь небольшое количество банков раскрывают в своей отчетности доходы от продажи страховых продуктов. Так, агентская комиссия Сбербанка при продаже страховых контрактов выросла за первый квартал 2012 года по МСФО на 35,7% - до 3,8 миллиарда рублей.

ПЕРЕСТАНОВКА МЕСТ

Уже сейчас видно разделение рынка банкострахования на 3 группы страховщиков. Из 20-ти крупнейших страховых компаний в банкостраховании, по-прежнему, наиболее многочисленной остается группа компаний с высокой долей розницы и умеренной зависимостью от банковского канала продаж. По сравнению с 2009 годом в 2011 году увеличилась группа страховщиков с высокой долей розничного банкострахования и высокой зависимостью от банковского канала продаж. Все эти компании входят в банковские группы ("ВТБ Страхование", ГСК "СОСЬЕТЕ ЖЕНЕРАЛЬ Страхование", "Дженерали ППФ", "УРАЛСИБ"). Также увеличилась группа страховых компаний, ориентированная на корпоративные виды банкострахования и с невысокой зависимостью от банковского канала продаж. В 2011 году в сегменте с высокой долей банкострахования в портфеле и ориентацией на корпоративное страхование не осталось никого.

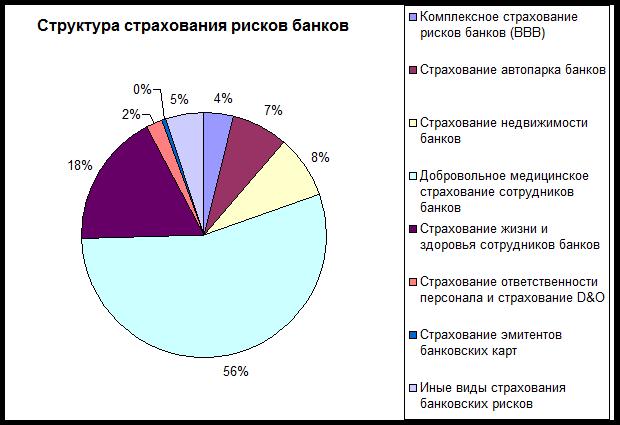

ЧТО СТРАХУЮТ САМИ БАНКИ

Большинство банков рассматривают страхование не как инструмент защиты собственных операционных рисков, а всего лишь как способ повышения лояльности персонала. В страховании рисков самих банков стабильно основную долю занимает ДМС сотрудников банков, доля этого вида составила 56% от общего объема страхования собственных рисков банков. Как и ранее, большую часть средств банки предпочитают тратить на страхование своих сотрудников, а не на другие операционные риски. Значительными темпами (133% за 2011 год) растет страхование жизни и здоровья сотрудников банков, на 95% выросло страхование ответственности руководителей банков (D&O). Страхование ВВВ не получило широкого распространения среди банков, объем этого рынка в 2011 году остался на прежнем уровне.

ПОЗИЦИЯ РЕГУЛЯТОРА

В свою очередь Федеральная служба по финансовым рынкам (ФСФР) не высказывает сильной озабоченности развитием банкострахования в части роста кэптивных компаний, сказал журналистам замглавы службы Игорь Жук.

"С одной стороны, есть, безусловно, цена вопроса. Мы понимаем, что если комиссия составляет 70%, то услуга для населения имеет несколько завышенную цену, но при этом количество жалоб и претензий недовольных этой услугой, в сравнении с другими видами жалоб, мизерное", - сказал он.

По его словам, убыточность в этом сегменте составляет 5-10%. "Если убыточность 5-10%, а комиссия 70%, то это неплохо… Пока тревожных тенденций в силу малой убыточности мы не видим", - сказал он.

По словам представителя ФСФР, рынок банкострахования показывает вполне предсказуемый рост, а если РСХБ и Сбербанк "встанут на "агрессивные" рельсы", то цифры будут еще более впечатляющими.

Тем не менее, выход таких игроков обострит конкуренцию, что может привести к демпингу, отметил Жук. "Дэмпинг – это путь в никуда", - отметил замглавы ФСФР. По его словам, в настоящее время компании, рассматривающие возможность сделок слияний и поглощений, в первую очередь смотрят на уровень убыточности. "Никто не покупает компании только за объем… Премия ради премии – это время прошло", - отметил Жук.

Прайм