Последние несколько лет казахстанский страховой сектор зарабатывает на инвестициях, как было показано в предыдущих публикациях портала Allinsurance.kz по итогам ежегодного семинара S&P Global Ratings, прошедшего 18 сентября 2018 года в г. Алматы. Взрывной рост доходов от инвестиционной деятельности обусловлен одномоментной (2015 год) и перманентной девальвацией национальной валюты. Но, каковы реальные риски инвестиционной деятельности для казахстанских страховщиков?

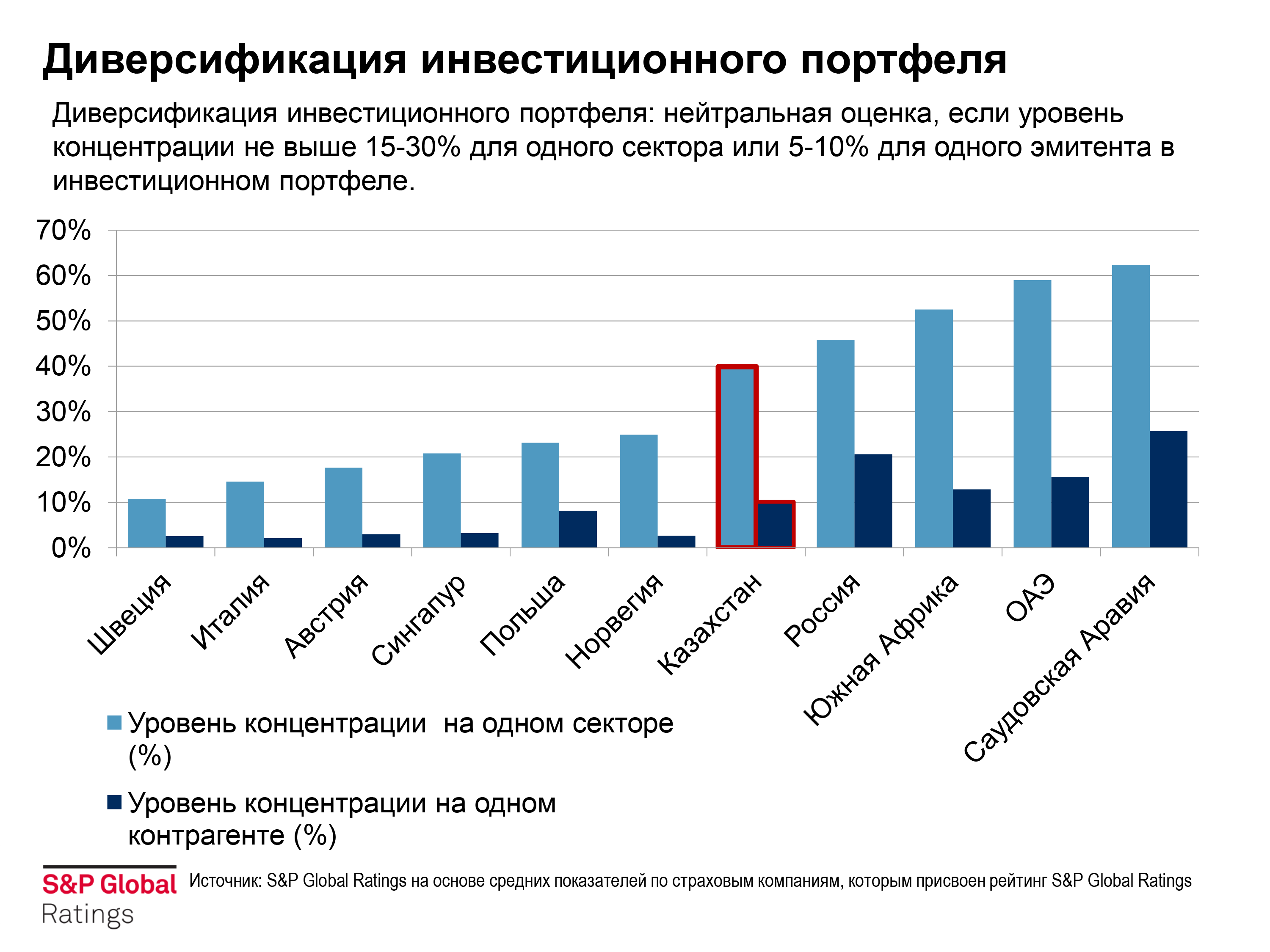

В рамках нашей методологии, основные факторы на которые S&P Global Ratings обращает внимание при оценке рисков инвестиционной деятельности страховщиков - это уровень концентрации на одном секторе и уровень концентрации на одном контрагенте.

В Казахстане для страховых компаний предусмотрены требования к структуре инвестиционного портфеля. Но эти требования, скорее, касаются инвестиций в отдельных контрагентов, нежели чем инвестиций в определенный сектор. На графике представлена средняя выборка по тем страховым компаниям, которые S&P Global Ratings рейтингует в той или иной стране. В целом, мы видим достаточную концентрацию инвестиций в одном секторе на развивающихся рынках. И, как ни странно, основная объединяющая черта этих рынков заключается в том, что страховые компании вкладывают в большинстве в финансовый сектор, в основном в местные банки. Опять же возникает вопрос по поводу кредитного качества этих банков и готовы ли правительства поддержать эти банки в случае каких-то проблем.

В развитых странах, с учетом рискориентированных подходов, доля концентрации на одном секторе и на одном контрагенте существенно ниже. В целом, по нашим критериям, S&P Global Ratings оценивает, как нейтральный для оценки диверсификации инвестиционных портфелей, если доля концентрации на одном секторе меньше 30%, а соответственно, на одном эмитенте меньше 10%. Чем ниже концентрация, тем более позитивно мы подходим к оценке.

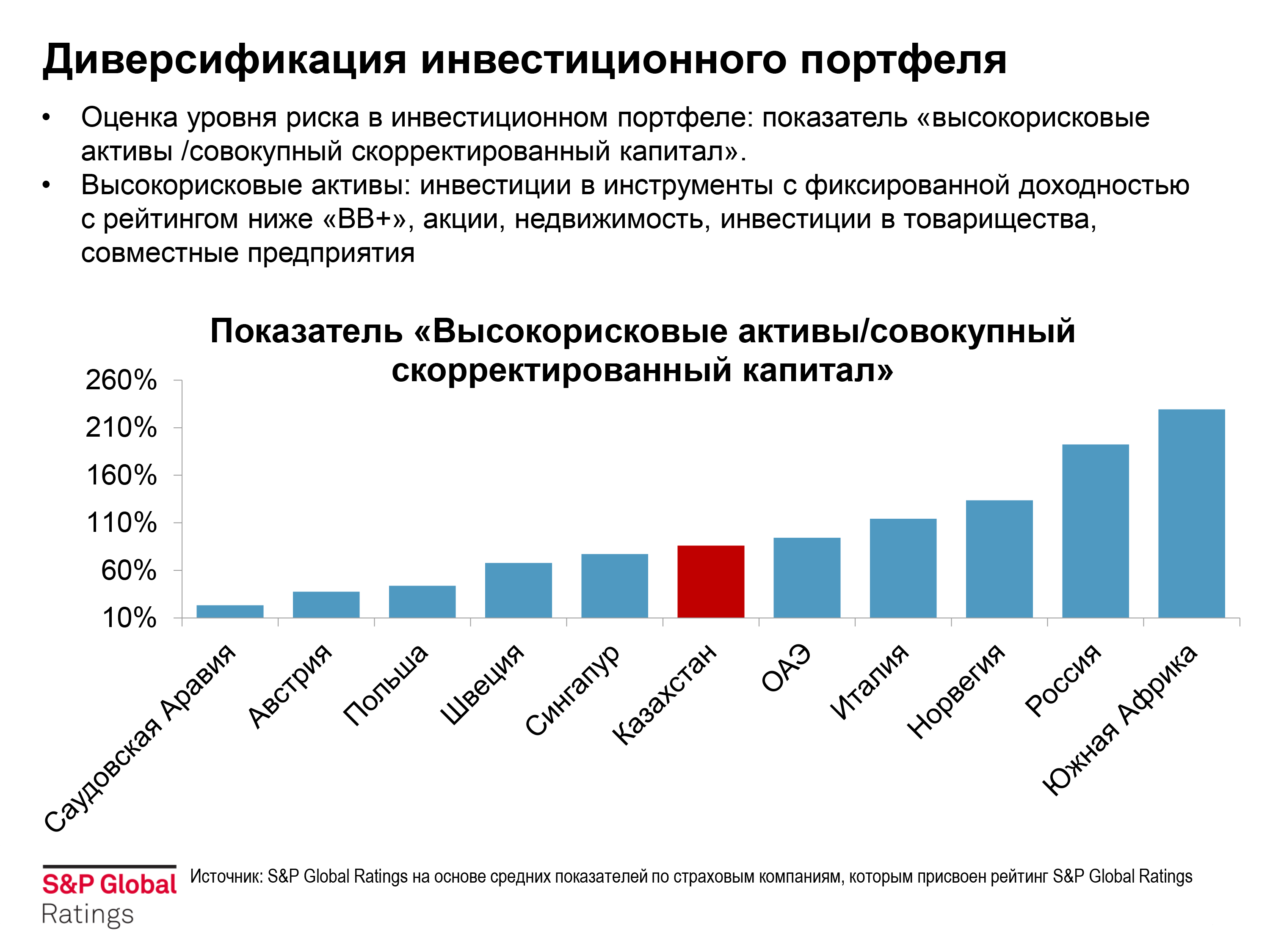

Другой составляющей диверсификации является анализ уровня высокорисковых активов.

Соответственно, к высоко рисковым активам S&P Global Ratings относит инвестиции в инструменты с фиксированной доходностью с рейтингом ниже «ВВ+», акции, недвижимость, инвестиции в товарищества и совместные предприятия. Мы включаем инвестиции в объекты недвижимости, за исключением объектов, которые страховая компания использует для собственной деятельности. Или например, объекты недвижимости в Швейцарии относятся , в соответствии с нашими критериями, к инвестициям с низким риском.

Мы видим, что доля высокорисковых активов варьируется от компании к компании. Это связано с доступными финансовыми инструментами, которые присутствуют на текущий момент на рынке. Мы понимаем, что количество финансовых инструментов с высоким кредитным качеством ограничено, поэтому доля высоко рисковых активов значительна в Казахстане. И, в первую очередь, она определяется развитием банковского сектора.

Мы, в целом, видим, что рейтинги банков в Казахстане остаются на низком уровне: большая часть банков находится в рейтинговой категории «В».

Факторы уязвимости банковского сектора могут в дальнейшем оказывать влияние на страховой сектор, особенно с учетом того, что более 35% всех инвестиций страховщиков приходится на банковский сектор. Поэтому ситуация в банковском секторе остается насущным вопросом для страховых компаний, и еще потребуется время, чтобы преодолеть те трудности, которые существуют в банковском секторе. Но не менее важным является вопрос о диверсификации инвестиционного портфеля не только для компаний по общему страхованию, но и компаний по страхованию жизни, поскольку финансовые инструменты ограничены, обязательства длинные, а инвестиции короткие.

Рассматривая валютные риски казахстанского страхового рынка, можно констатировать, что результат от инвестиционной деятельности и доходы от переоценки в 2015 году были очень хорошими, как раз за счет переоценки валюты.

Инвестиционный доход казахстанских страховщиков от размещения депозитов и инвестиций в облигации в среднем составляет около 7%. Если сравнивать доходность инвестиций казахстанских страховщиков с развитыми рынками то ситуация намного лучше, потому что в некоторых странах на развитых рынках существуют отрицательные процентные ставки , в других - доход не превышает 3%. Это подтверждает тезис о том, что страховые компании на развитых рынках зарабатывают скорее на страховании, чем на инвестициях.

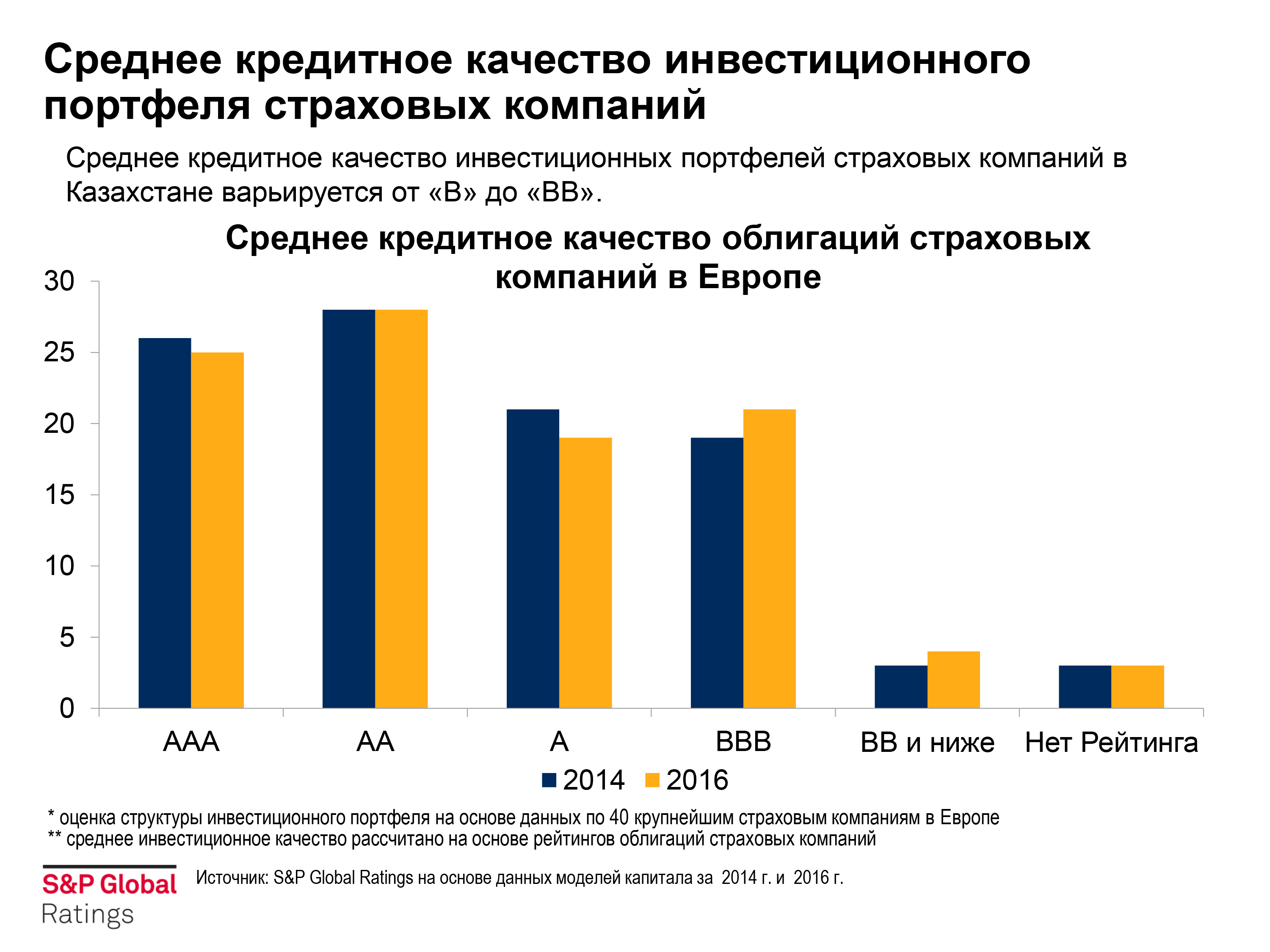

Мы проанализировали данные по 40 крупнейшим страховым компаниям в Европе. В целом, в портфелях европейских страховщиков преобладают инструменты с рейтингами инвестиционной категории. В основном это обусловлено требованиями Solvency II, в соответствии с которыми страховые компании ориентируются на сбалансированный подход к уровню принятого риска и доходности, поэтому многие страховые компании инвестируют в инструменты с более высоким рейтингом. В сравнении с развитыми рынками мы видим, что средневзвешенное кредитное качество инструментов с фиксированной доходностью (в основном депозиты и облигации) в портфелях страховых компаний Казахстана варьируется примерно в рейтинговой категории «В» до «ВВ», что относится к неинвестиционной категории, хотя мы видим, что часть страховых компаний инвестирует в государственные ценные бумаги квази государственные инструменты как более надежные.

Подготовлено порталом Allinsurance.kz