Малые и средние предприятия Великобритании переживают период восстановления с новым набором потребностей. Страховщики, которые могут адаптировать свои предложения, могут воспользоваться прекрасной возможностью.

Самый крупный коммерческий сегмент в Великобритании - малые и средние предприятия (МСП), на которые приходится более 99% всех компаний и 77% рабочей силы. Страховые взносы, выплачиваемые МСП, превышают взносы крупных корпораций, составляя более 60% валовых премий, собираемых по линиям коммерческого страхования имущества. Поскольку многие МСП развивают свои бизнес-модели, этот сегмент все еще имеет важный потенциал роста для страховщиков, например, за счет экономики совместного использования и роста фриланса.

COVID-19 ускорил ряд существующих тенденций для МСП, от продуктов, которым они уделяют приоритетное внимание, до того, как они предпочитают взаимодействовать со страховыми компаниями. Малые и средние предприятия также узнали, что во время пандемии они не были охвачены покрытием определенных рисков, и начали сомневаться в актуальности некоторых продуктов, в частности, полисов прерывания бизнеса. Эта динамика дает страховщикам возможность захватить больше рынка МСП, сосредоточив внимание на процветающих сегментах, разработке новых продуктов и переосмыслении пути клиента.

Отслеживание последних рыночных тенденций

С начала пандемии британские МСП были вынуждены бороться, чтобы выдержать спад. McKinsey провела три опроса малых и средних предприятий во время пандемии, и наш анализ выявил ряд тенденций, формирующих сегмент (см. Врезку «Об исследовании»).

Пандемия по-разному затронула разные сегменты

С марта этого года 71% малых и средних предприятий испытали снижение доходов, а 30% сообщили, что их продажи значительно сократились. Воздействие пандемии было более выражено для индивидуальных предпринимателей и микро-МСП, доходы которых упали на 34% и 33% соответственно по сравнению с 23% для средних МСП.

Об исследовании

Чтобы понять, как малые и средние предприятия Великобритании реагируют на пандемию и экономический спад, мы провели серию опросов. Первые два из них, проведенные на местах в апреле и мае, определили базовый уровень в разгар первоначальной волны пандемии и ответной реакции бизнеса. Затем мы провели еще один опрос среди 504 малых и средних предприятий в августе 2020 года, чтобы оценить, как изменились их перспективы и приоритеты. В нашем исследовании сравнивались четыре различные категории предприятий: индивидуальные предприниматели, микро-(от двух до десяти сотрудников), малые (от 11 до 50 сотрудников) и средние (от 51 до 250 сотрудников)

Хотя ни одна отрасль не избежала воздействия COVID-19, одни пострадали сильнее, чем другие. В нашей выборке больше всего пострадали МСП в сфере гостиничного бизнеса и общественного питания, более половины из которых сообщили, что их продажи сильно сократились. Напротив, только четверть предприятий в сфере розничной и оптовой торговли, а также в сфере финансов и страхования сообщили о значительном снижении продаж.

Поскольку МСП смотрят в будущее, их перспективы зависят от отрасли, а также от размера организации. МСП в сфере администрирования и поддержки, бизнес-консалтинга и услуг в сфере недвижимости наиболее устойчивы; более половины полагают, что они все еще будут работать, даже если пандемия продлится более года. Строительные, информационные и коммуникационные, а также розничные и оптовые МСП настроены менее оптимистично - менее одной трети полагают, что они выживут, если пандемия будет продолжаться более года.

Более 45% индивидуальных предпринимателей и микро-малых и средних предприятий считают, что они смогут пережить еще один год пандемии, по сравнению с примерно 35% их более крупных партнерах из МСП.

Ценность превыше всего

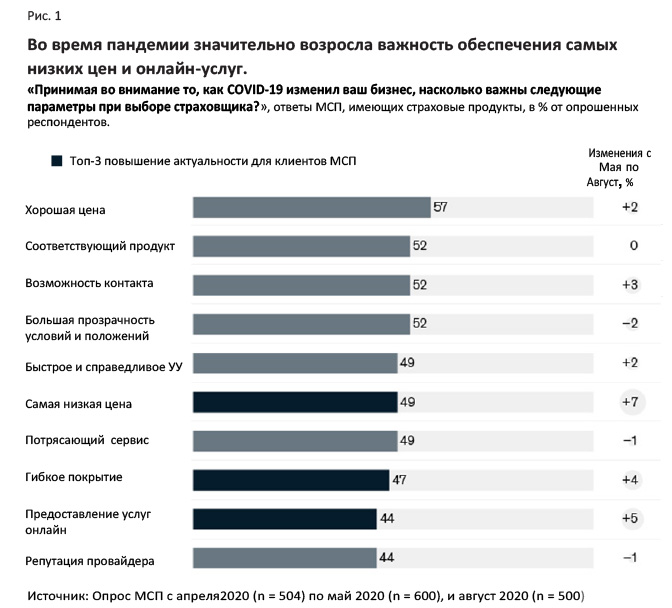

Пандемия укрепила образ мышления «назад к основам», при этом основные принципы страхования (страховое покрытие, услуги и стоимость) приобрели дополнительное значение для МСП. Согласно нашему недавнему опросу, основным фактором при выборе страховой компании является получение «хорошей стоимости» от страховых продуктов - 57% (Рис. 1). МСП также становятся все более чувствительными к ценам, при этом количество респондентов, которые полагают, что основной определяющий фактор для страхового продукта - «самая низкая цена» с мая выросло на семь процентных пунктов до 49 %. Предлагаемые правила ценообразования могут добавить новый уровень сложности.

Этот акцент на стоимости и ценообразовании еще больше усиливается тем фактом, что МСП все чаще и активнее изучают продукты, что делает рынок все более подвижным. Увеличение на десять процентных пунктов с мая, 35% респондентов указали, что они, скорее всего, перестанут платить за страховку (Рис.2). Страхование прерывания бизнеса, ответственности директоров и должностных лиц, а также страхование экологической ответственности - это продукты, от которых с наибольшей вероятностью откажутся. Однако респонденты указали, что они с большей вероятностью продолжат страхование, необходимое для повседневных операций – страхование ответственности работодателя, общественной ответственности и автотранспортных средств.

Цифровые технологии приобрели дополнительное значение

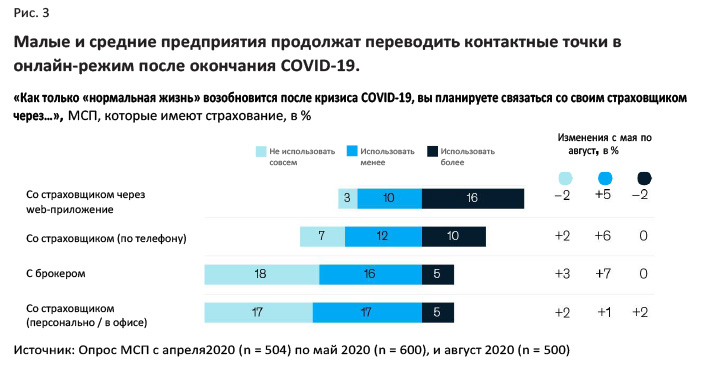

МСП расширили использование цифровых каналов в цепочке создания стоимости. Примечательно, что важность цифровых услуг для МСП с мая увеличилась на пять процентных пунктов, учитывая их удобство и эффективность. В то же время большинство по-прежнему хотели бы иметь возможность взаимодействовать с людьми - фактор, который даже усилился во время пандемии. Тем не менее, этот переход к цифровым технологиям, вероятно, сохранится после того, как пандемия утихнет. Число малых и средних предприятий, которые считают, что они будут меньше или совсем не будут пользоваться услугами брокеров после COVID-19, с мая выросло на десять процентных пунктов, и 17% всех малых и средних предприятий указали, что они перестанут использовать личное общение со своим страховщиком, когда пандемия закончится (Рис. 3).

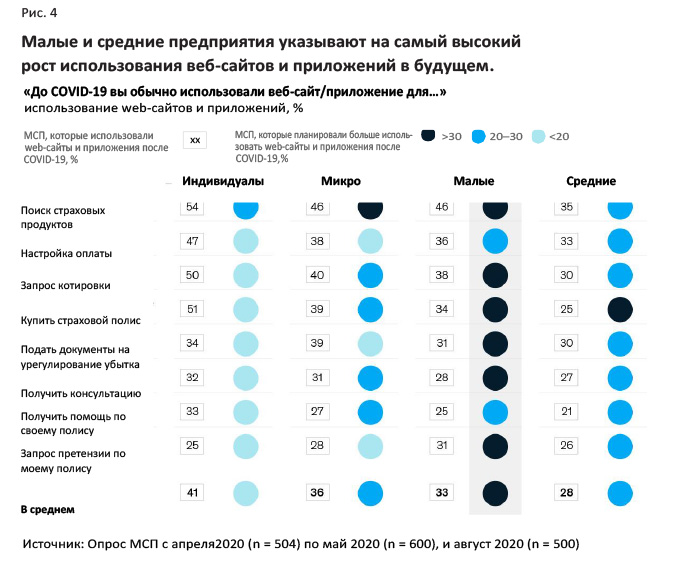

Важность цифровых взаимодействий распространяется на все сегменты МСП. Более 20% микро-, малых и средних предприятий малого и среднего бизнеса указали, что они намерены больше использовать цифровое взаимодействие в будущем (Рис. 4). Есть еще много возможностей для принятия, поскольку эти сегменты МСП использовали цифровые каналы менее чем в 40% своих взаимодействий. Малые предприятия медленнее осваивали цифровые каналы до пандемии, чем микропредприятия и индивидуальные предприниматели. Однако они сообщили о максимальном увеличении использования веб-сайтов и приложений в будущем.

Необходимость гибкости в финансовом и продуктовом охвате

Владельцы бизнеса пытаются сократить расходы и сэкономить деньги, чтобы справиться с пандемией. Наш опрос показал, что 47% респондентов отдают предпочтение гибкости в охвате страховых продуктов, что на четыре процентных пункта больше, чем в мае. В то время как инновации ускоряются в личных направлениях, с появлением на рынке предложений, основанных на использовании, страховщики медленнее адаптируют свои предложения в коммерческих направлениях.

Важность доверия и прозрачности

Доверие и прозрачность важны как никогда из-за финансовых проблем, возникших во время пандемии. Например, текущие дебаты по поводу страхования прерывания бизнеса подчеркнули необходимость повышения прозрачности и простоты вариантов покрытия и условий контрактов. В то же время малые и средние предприятия отдают предпочтение поставщикам, которые воспринимаются как более соответствующие духу и культуре их компании.

Удобный для пользователя опыт

МСП, особенно малые предприятия, ищут возможности розничной торговли с простыми, интуитивно понятными интерфейсами, возможностями и языком. Около 30% малых и средних предприятий считают каждый шаг на пути к покупке нового продукта чрезвычайно сложным, начиная с возможности определить подходящее покрытие для своих нужд. Они также все чаще ищут универсальный магазин, который может удовлетворить все их потребности, а не предлагает отдельные продукты.

Как страховщикам следует адаптироваться, чтобы завоевать долю рынка МСП

Страховщики имеют уникальную возможность проникнуть в сегмент малого и среднего бизнеса с обновленным набором предложений и подходом, ориентированным на клиента. По нашему опыту, несколько игроков обычно получают непропорционально большую долю выгод во время кризиса. Текущая среда дает старым страховщикам стимул обновить свой унаследованный бизнес и дает новым игрокам своевременный шанс выйти на рынок и трансформировать его.

Сосредоточьтесь на процветающих сегментах МСП

Еще до пандемии перспективы роста МСП различались в зависимости от сегмента и отрасли. С 2015 по 2018 год микро-МСП выросли вдвое больше по сравнению со средними МСП. Поэтому страховщики должны определить отрасли и сегменты, на которые будет приходиться новая волна роста, а затем разработать продукты и возможности для их обслуживания.

Например, действующий немецкий владелец Provinzial NordWest запустил новую цифровой сервис, чтобы обслуживать микро- и малые предприятия малого и среднего бизнеса с помощью стандартизированных, простых и полностью цифровых предложений. Этот шаг позволил Provinzial создать продукты, адаптированные к сегментам, которые он ранее не обслуживал.

Другой пример - европейская компания Qover разрабатывает, создает и распространяет инновационные цифровые страховые решения для быстрорастущих компаний, особенно цифровые продукты для малых и средних предприятий в сфере гиг-экономики и технологий недвижимости.

Разрабатывать новые продукты

Поскольку многие МСП находятся на неизведанной территории, их руководители все еще определяют, как изменился их риск. Ответственность приобрела совершенно иной состав. МСП, которые напрямую взаимодействуют с широкой общественностью и другими предприятиями, теперь должны подумать о способах защиты своих сотрудников и клиентов. Поскольку потребности малых и средних предприятий сильно изменились во время пандемии, страховщикам следует разрабатывать продукты, которые напрямую соответствуют этой новой реальности. Один из способов снижения потенциального оттока страхователей - это предложение полисов с гибкими условиями для новых и существующих клиентов.

К приемру, Axa XL и Marsh недавно запустили систему автострахования на основе стоимости за милю, которая позволяет предприятиям оплачивать только необходимое покрытие. Коллективность, отражая меняющийся характер рабочей силы, стремится обеспечить преимущества «большой компании» для индивидуальных предпринимателей и рабочих гиг-экономики.

Страховщики также могут разрабатывать инновационные продукты, которые по-новому покрывают возникающие риски в эпоху после COVID-19.

Zeguro, например, предлагает бесплатное страхование от киберрисковдля малых и средних предприятий на шесть месяцев. Скандинавская страховая компания Tryg создала киберпродукт freemium, чтобы защитить предприятия от повышенного риска кибератак во время пандемии, а также приспособить их к более ограниченной платежеспособности. Thimble в США дает клиентам возможность приостановить действие полиса и платежей на срок до 30 дней без отмены. Такие предложения продуктов напрямую удовлетворяют потребности малых и средних предприятий в большей гибкости и ориентации на ценность, одновременно способствуя доверию и прозрачности.

Переосмыслите свой путь к клиенту

Страховщикам следует извлечь выгоду из большей восприимчивости МСП к цифровым каналам за счет включения данных и технологий во все аспекты своей дистрибуции. Управление воронкой продаж на основе данных и персонализация могут помочь ускорить процесс продаж.

Например, Assurance использует науку о данных и машинное обучение, чтобы обеспечить маршрутизацию потенциальных клиентов на основе аналитики для сопоставления клиентов с агентом по продажам или конкретным процессом продаж, наиболее подходящим для нужд клиентов.

Страховщикам также следует заново изобрести операционную модель, например, увеличив пропускную способность центров обработки вызовов при одновременной оптимизации сети личных брокеров. И они могут активно переводить малые и средние МСП на цифровые каналы.

Страховщики также могут стремиться использовать данные для улучшения предложений. Такие компании, как базирующаяся в США Pie Insurance, предоставляют корпоративное страхование работников МСП через онлайн-каналы, используя аналитику данных и передовые алгоритмы ценообразования. Эта уверенность в технологиях позволяет Pie за считанные минуты предоставлять расценки потенциальным клиентам.

Поскольку многие МСП не имеют сотрудников, назначенных для управления страхованием и выплатами, страховые компании, которые создают удобный для пользователя опыт, могут получить преимущество. Один из способов - сделать общий путь клиента и его конкретные взаимодействия простыми и интуитивно понятными. Этот подход начинается с прозрачного сообщения о ценности продуктов. Отличный пример - THREE. Страховщик предлагает комплексный полис для малого бизнеса объемом всего на три страницы. Упрощая продукт, THREE стремится сократить трудоемкий процесс рассмотрения и подачи заявки на страховое покрытие.

Страховщики имеют возможность обновить свои бизнес-модели, чтобы обслуживать МСП, особенно малые и микропредприятия, потребности которых так резко изменились во время пандемии. Действующие компании могут изменить свою операционную модель, сделав ее более ориентированной на пользователя, гибкой и прямой. Другие могут захватить долю рынка, следуя стратегии Insurtech. Независимо от того, какой путь пойдут страховщики, текущий разрыв на рынке представляет собой ценную возможность. У первопроходцев будет завидное преимущество в завоевании этого ценного сегмента бизнеса.

Авторы: Мария Альбонико и Антонио Гримальди, партнеры в лондонском офисе McKinsey, Филипп Хорш, ассоциированный партнер в цюрихском офисе.

Передов с англ. подготовлен порталом Allinsurance.kz