Группа кредитных аналитиков S&P Global Ratings представила обзор с оценкой отраслевых и страновых рисков банковского сектора Республики Казахстан.

Основные факторы, определяющие риски банковского сектора Республики Казахстан

Позитивные:

• сильные внешнеэкономические показатели Республики Казахстан, позволяющие правительству оказывать поддержку банковскому сектору страны;

• фондирование преимущественно за счет депозитов клиентов и невысокая зависимость от внешнего долга.

Негативные:

• чрезвычайно высокий кредитный риск вследствие сохранения агрессивных стандартов кредитования и андеррайтинга;

• слабые банковское регулирование и банковский надзор в связи с тем, что регулирующий орган не принимает жестких мер;

• длительная фаза коррекции экономики после кризиса 2008 г., что обусловлено неэффективной «расчисткой» балансов банков и недостаточным уровнем прозрачности в прошлые годы, а также отмечавшимся в последнее время давлением на экономику страны вследствие пандемии COVID-19 и снижения цен на нефть;

• сохраняющееся избыточное число банков, что обусловливает умеренную нестабильность банковского сектора; ожидается, что более слабые банки небольшого и среднего размера уйдут с рынка или будут участвовать в сделках по слиянию и поглощению активов в ближайшие два года.

Обоснование

Мы относим банковский сектор Республики Казахстан (ВВВ-/Стабильный/А-3) к группе 9 по уровню отраслевых и страновых рисков (Banking Industry Country Risk Assessment — BICRA). К группе 9 также относятся банковские системы Аргентины, Турции, Кении, Вьетнама, Папуа — Новой Гвинеи, Азербайджана, Бангладеш, Камбоджи, Египта и Монголии. Кроме того, мы сопоставляем Казахстан с Россией и Арменией, которые относятся к группе 8 (см. диаграмму 1).

Диаграмма 1

Наша методология присвоения рейтингов банкам предполагает использование компонентов оценки страновых и отраслевых рисков банковского сектора (BICRA) — оценок экономического и отраслевого риска — для определения оценки базового уровня рейтинга, на основе которой присваивается кредитный рейтинг эмитента. Базовый уровень рейтинга коммерческих банков, действующих только в Казахстане, — «b+». В анализ BICRA включаются финансовые организации, имеющие и не имеющие рейтингов S&P Global Ratings, которые привлекают депозиты, выдают кредиты или ведут бизнес в обоих этих направлениях. Используя градацию BICRA, мы разделяем банковские системы с точки зрения их подверженности рискам на 10 групп, причем самые сильные страны входят в группу 1, а самые слабые — в группу 10. Оценка экономического риска банковского сектора Казахстана — 9, оценка отраслевого риска — 9.

Оценка экономических рисков отражает наши ожидания того, что казахстанские банки будут вести операционную деятельность в условиях высоких убытков по кредитам в течение более длительного времени, чем мы ожидали ранее. Негативное влияние на экономическую активность в Казахстане в 2020 г. будут оказывать снижение цен на нефть и сокращение объемов нефтедобычи, а также меры по борьбе с распространением COVID-19. По нашим оценкам, кредиты, имеющие характеристики Стадии 3 по МСФО 9, составляли около 20% совокупного кредитного портфеля банковского сектора в середине 2020 г. и не были в достаточной степени обеспечены провизиями.

По нашим прогнозам, доля кредитов с характеристиками Стадии 3 увеличится до 23-25% совокупного кредитного портфеля в ближайшие 12-18 месяцев, а расходы на формирование провизий составят 4,5-5,0% в 2020-2021 гг., что уравновешивает две тенденции, развивающиеся в противоположных направлениях. С одной стороны, мы прогнозируем увеличение объема новых проблемных кредитов у банков ввиду ухудшения экономической ситуации. С другой стороны, мы ожидаем, что это давление в некоторой степени будет компенсироваться «расчисткой» проблемных кредитов, выданных в прошлые годы, четырьмя банками (АО «Банк ЦентрКредит», АО «АТФБанк», АО «Евразийский банк», АО «Нурбанк»), которым регулирующий орган предписал сформировать дополнительные провизии после объявления результатов оценки качества активов банковского сектора в феврале 2020 г. Тенденция развития экономических рисков в Казахстане — стабильная, но ситуация может ухудшиться, если объем убытков, связанных с пандемией COVID-19, окажется более значительным, чем ожидается в настоящее время.

Оценка отраслевых рисков Казахстана «9» отражает тот факт, что органы, регулирующие деятельность банковского сектора Казахстана, могут быть подвержены политическому влиянию. Кроме того, они склонны проводить политику отказа от жестких мер. Генерирование достаточной прибыли, скорректированной с учетом рисков, на протяжении всего экономического цикла останется достаточно сложной задачей для большинства банков в связи со снижением показателей маржи и высоким уровнем расходов на формирование резервов и фондирование. Мы ожидаем, что несколько слабых банков небольшой и средней величины могут быть вынуждены участвовать в сделках по слиянию и поглощению активов или уйти с рынка в ближайшие два года, поскольку им становится все труднее конкурировать с более крупными игроками. Мы полагаем, что ресурсная база банковского сектора Казахстана, которая состоит главным образом из депозитов клиентов, останется стабильной в ближайшие два года, и позитивно оцениваем отсутствие значительных оттоков депозитов клиентов из банков в первом полугодии 2020 г., несмотря на нестабильность на мировых финансовых рынках. Тенденция развития отраслевых рисков Казахстана — стабильная.

Экономический риск: 9

Ключевые факторы, определяющие нашу оценку экономического риска Казахстана, — прогнозируемое сокращение экономики в 2020 г. и ее ожидаемое восстановление в 2021 г., негативное влияние длительной фазы коррекции экономики на банковский сектор и сохраняющийся чрезвычайно высокий кредитный риск в экономике.

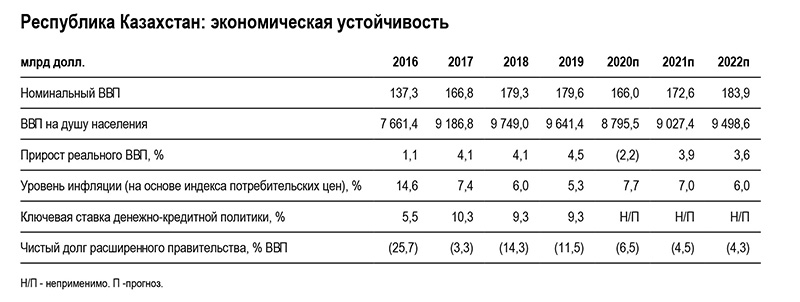

Экономическая устойчивость: высокий риск вследствие сильной зависимости от сырьевого сектора; высокая концентрация полномочий вследствие принятия решений ограниченной группой лиц, несмотря на плавный процесс передачи власти

Структура и стабильность экономики. Мы ожидаем, что снижение цен на нефть и сокращение объемов нефтедобычи будут оказывать негативное влияние на экономическую активность в Казахстане в текущем году. Мы отмечаем относительно высокий уровень цен на нефть, обеспечивающих фискальную безубыточность, в Казахстане в сравнении с некоторыми другими нефтедобывающими странами. По нашим прогнозам, реальный ВВП Казахстана сократится примерно на 2% в 2020 г. ввиду сокращения объемов нефтедобычи до 1,7 млн барр. / сутки в сравнении с 1,8 млн барр. / сутки в 2019 г. Снижение цен на нефть, меры по борьбе с распространением COVID-19 и ослабление показателей ключевых торговых партнеров Казахстана также будут факторами, обусловливающими экономический спад в стране в 2020 г. — впервые с 1998 г. В первом полугодии 2020 г. ВВП страны сократился на 1,8%.

Снижение темпов экономического роста в определенной мере будет сдерживаться стимулирующими мерами правительства, направленными на смягчение наиболее значительных негативных последствий экономического спада в ненефтяном секторе экономики. Несмотря на усилия правительства по диверсификации экономики, ключевым ее сектором остается нефтяной: на него приходится примерно 15% ВВП, более половины объема экспорта и более 40% доходов расширенного правительства. В периоды высоких цен на нефть этот сектор обеспечивает поддержку экономики страны, однако в период снижения цен зависимость от него приводит к волатильности условий торговли и базы доходов правительства. По нашим прогнозам, показатель ВВП на душу населения в Казахстане будет составлять 8 800-9 500 долл. США в 2020-2022 гг., однако по-прежнему будет ниже 14 000 долл. — показателя, отмечавшегося в конце 2013 г. Несмотря на то что по уровню ВВП на душу населения Казахстан по-прежнему занимает второе место (после России) среди сопоставимых стран, в мировом контексте мы считаем этот показатель лишь умеренным.

Гибкость макроэкономической политики.

На наш взгляд, более свободно плавающий обменный курс позволит экономике Казахстана подстраиваться к меняющимся внешним условиям, в частности к снижению цен на нефть (например за счет естественного снижения спроса на импорт). После резкого снижения цен на нефть национальная валюта обесценилась примерно на 10% в годовом выражении. Правительство Казахстана является нетто-кредитором, и мы ожидаем, что отношение разницы объема внешних ликвидных активов правительства и внешних долговых обязательств к ВВП страны составит в среднем 5% в 2020-2023 гг.

По нашим прогнозам, объем государственного долга увеличится с 22% ВВП по данным на конец 2019 г. до 33% ВВП к концу 2020 г. в связи с увеличением расходов на программы поддержки, снижением номинального ВВП и ожидаемым нами обесценением тенге примерно на 12% (за год в целом), учитывая, что около 30% долга правительства номинировано в иностранной валюте. Мы прогнозируем дефицит консолидированного бюджета расширенного правительства в 2020 г. на уровне примерно 9% по сравнению с 0,5% в 2019 г. Увеличение дефицита обусловлено снижением доходов и повышением расходов. Снижение нефтяных доходов (более 40% доходов бюджета расширенного правительства приходится на углеводороды), а также ненефтяных доходов будет усугубляться низкой экономической активностью и налоговыми преференциями, обусловленными COVID-19, что приведет к снижению объема доходов в текущем году. Правительство снизило ставку НДС с 12% до 8% до 1 октября текущего года и ввело нулевую ставку налога на имущество, земельного налога, акцизов и импортных / экспортных пошлин для секторов, в наибольшей степени пострадавших от пандемии COVID-19, до конца года.

Политический риск.

По нашему мнению, несмотря на передачу власти, Нурсултан Назарбаев сохраняет значительное влияние на проводимую в стране политику. Закон, утвержденный парламентом страны в 2018 г., увеличивает властные полномочия Совета безопасности Республики Казахстан и наделяет Нурсултана Назарбаева правом пожизненно возглавлять его в качестве председателя и пользоваться правом вето в вопросах, касающихся внутренней стабильности, внешней политики и обороны. Вместе с тем мы отмечаем, что в марте 2017 г. в соответствии с распоряжением находящегося в тот момент на посту президента Нурсултана Назарбаева Парламент Республики Казахстан принял конституционные изменения, призванные повысить роль Кабинета министров и Парламента. Избрание президента Токаева может ускорить реализацию этих изменений, которые могут способствовать дальнейшей передаче власти, разделению полномочий, связанных с принятием решений, внутри правительства, а также улучшению прозрачности и подотчетности государственных институтов.

Таблица 1

Экономические дисбалансы: экономика находится в длительной фазе коррекции и характеризуется высокой долей проблемных активов и расходов на формирование резервов

Фаза коррекции.

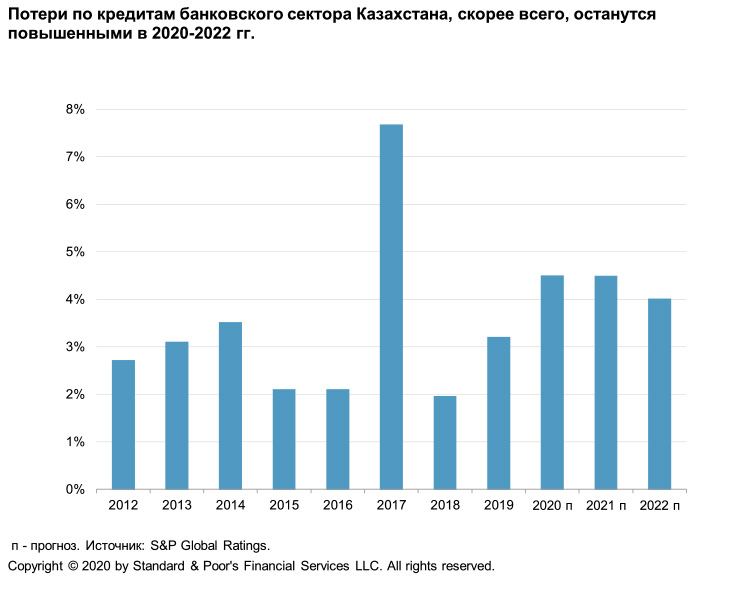

Мы считаем, что банковский сектор Казахстана находится в длительной фазе коррекции, начавшейся после того, как в 2008-2009 гг. лопнули «кредитный пузырь» и «пузырь» на рынке недвижимости. Несмотря на значительные меры, принятые правительством по «расчистке» проблемных кредитов банковского сектора, доля кредитов, имеющих характеристики Стадии 3, составляла, по нашим оценкам, около 20% совокупного кредитного портфеля банковской системы в середине 2020 г., и мы прогнозируем ее возможное увеличение примерно до 23-25% в ближайшие два года, принимая во внимание неблагоприятную экономическую ситуацию, обусловленную снижением цен на нефть, сокращением объемов нефтедобычи и ограничительными мерами, связанными с COVID-19, в Казахстане. По нашим прогнозам, вследствие этих факторов объем потерь по кредитам в банковской системе останется повышенным и будет составлять 4,5-5% в 2020-2021 гг. (см. диаграмму 2) в сравнении с относительно высоким уровнем 3,2% в 2019 г., который был обусловлен «расчисткой» кредитного портфеля АО «Цеснабанк» (в настоящее время — АО «First Heartland Jýsan Bank») — второго по величине банка на тот момент в банковском секторе страны.

Диаграмма 2

Мы позитивно оцениваем тот факт, что казахстанский регулятор провел анализ качества активов банковской системы страны, в котором приняли участие 14 крупнейших банков, на долю которых приходилось 87% активов сектора в 2019 г., и опубликовал соответствующие результаты в феврале 2020 г. По нашему мнению, это способствовало более точной оценке качества активов банковского сектора страны. В то же время мы отмечаем, что оценка была завершена перед началом пандемии COVID-19 в Казахстане в марте 2020 г., и, таким образом, в ней не учитывалось влияние этого фактора на банковский сектор, которое будет отмечаться в ближайшие 12-18 месяцев.

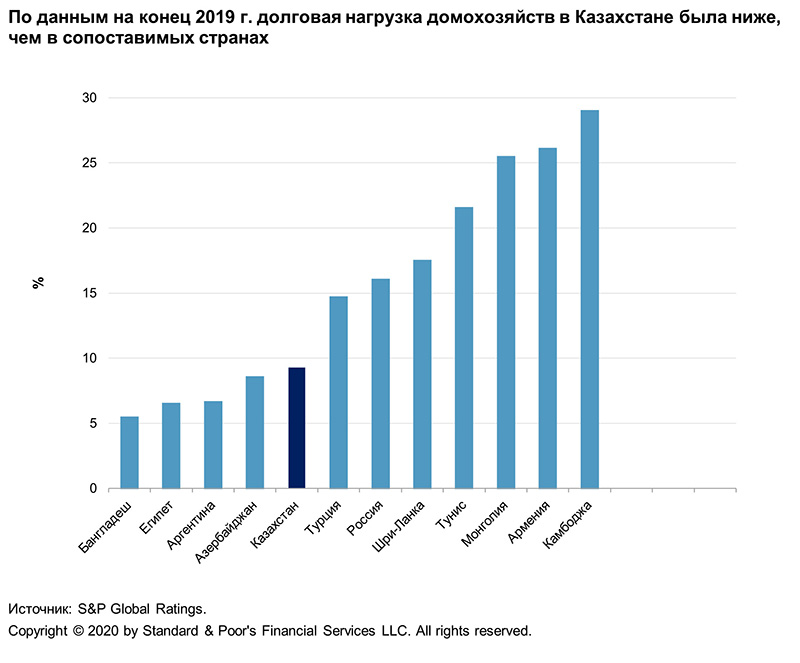

Мы ожидаем, что темпы роста совокупного объема кредитного портфеля казахстанского банковского сектора будут близки к нулю в 2020 г. По нашим прогнозам, объем кредитов корпоративным заемщикам и предприятиям малого и среднего бизнеса (МСБ) умеренно снизится (примерно на 2-3%) вследствие мер по «расчистке» кредитных портфелей, принятых несколькими банками средней величины в соответствии с требованиями регулирующего органа после оценки качества активов банковской системы и снижения спроса компаний на новые кредиты вследствие ограничительных мер, связанных с COVID-19. Мы прогнозируем умеренное увеличение розничного кредитного портфеля (примерно на 2-3%), поскольку позитивное влияние на спрос населения на кредиты оказывают выполнение государственных программ поддержки и сохраняющийся низкий уровень задолженности населения. Отношение «долг домохозяйств / ВВП» в Казахстане составляло 9,3%, что по-прежнему ниже аналогичных показателей сопоставимых стран (см. диаграмму 3).

Мы считаем риски, связанные с сегментом ипотечного кредитования в Казахстане, невысокими. Несмотря на то, что объем ипотечных кредитов увеличился на 25% в последние 12 месяцев и составил 2,0 трлн тенге по состоянию на 1 августа 2020 г., такие кредиты составляют всего 4,2% ВВП Казахстана в сравнении с более чем 6% в России и почти 50% в таких развитых европейских странах, как Германия и Франция. Вместе с тем мы полагаем, что недавно начатая программа ипотечного кредитования социально уязвимых групп населения (программа «5-10-20»: кредиты только в национальной валюте, максимальная процентная ставка 5%, минимальный первый взнос 10%, максимальный срок кредита 20 лет) может быть подвержена кредитным рискам, которые частично снижаются благодаря государственной поддержке и тому факту, что основным оператором этой программы будет государственное АО «Жилстройсбербанк».

Таблица 2

Кредитный риск в экономике: чрезвычайно высокий риск, что отражает преимущественно агрессивные стандарты андеррайтинга, высокую долю проблемных кредитов, слабую платежную культуру и недостаточно строгое соблюдение принципа верховенства закона

Долговой потенциал и фактический уровень долга частного сектора.

Уровень задолженности юридических и физических лиц в Казахстане в международном контексте сравнительно низок. Как ожидается, отношение внутренних кредитов частному сектору к ВВП останется на уровне 22-23% ВВП к концу 2022 г. (ниже средних показателей сопоставимых стран), то есть примерно на таком же уровне, как и в конце 2019 г. (22%), и значительно ниже, чем в конце 2007 г. (59%). По нашим оценкам, отношение «долг домохозяйств / ВВП» (нетто) немного повысится и составит около 11% к концу 2022 г. в сравнении с 9,5% в конце 2019 г. (см. диаграмму 3). Мы ожидаем, что доля ипотечного кредитования увеличится примерно до 5% ВВП в ближайшие два года благодаря возобновленному спросу на потребительские и ипотечные кредиты, однако останется на существенно более низком уровне, чем до девальвации тенге в 2015-2016 гг.

Диаграмма 3

Вместе с тем число домохозяйств с адекватной платежеспособностью невелико, так как в стране отмечается значительное расхождение между доходами очень богатых людей и доходами остального населения. В корпоративном секторе наблюдается тот же огромный разрыв в кредитоспособности между крупными государственными корпорациями, а также другими крупными энергетическими и добывающими компаниями, доминирующими в экономике, и менее кредитоспособными предприятиями МСБ. По нашим прогнозам, отношение чистой задолженности корпоративного сектора банкам к ВВП продолжит снижаться — с 29% в конце 2012 г. примерно до 11-12% к концу 2022 г. — в соответствии с общей тенденцией к снижению, отмечавшейся в последние шесть лет. Это обусловлено продолжающимся выведением проблемных кредитов с балансов банков, формированием значительных резервов и нашими ожиданиями относительно некоторого сокращения объема кредитования связанных сторон в связи с отзывом лицензий у нескольких кэптивных банков.

Стандарты кредитования и андеррайтинга.

Мы по-прежнему оцениваем практику кредитования и стандарты андеррайтинга в банковском секторе Казахстана как «агрессивные» после кризиса 2008 г. Новое Агентство Республики Казахстан по регулированию и развитию финансового рынка приняло ряд мер, направленных на снижение уровня рисков, принимаемых на себя банками, но мы отмечаем, что эти инициативы реализуются пока еще слишком непродолжительное время. В частности, мы полагаем, что кредитование связанных сторон, которое было основной проблемой казахстанских банков в последние десять лет, все еще сохраняется во многих банках.

Мы также отмечаем сохраняющийся высокий уровень концентрации кредитных портфелей банков на отдельных заемщиках: объем 20 крупнейших кредитов в портфеле превышает капитал большинства рейтингуемых казахстанских банков в два-три раза. Вместе с тем мы отмечаем, что доля кредитов в иностранной валюте в кредитных портфелях (мы, как правило, считаем такие кредиты сопряженными с более высокими рисками) снизилась примерно до 15,7% по состоянию на 1 августа 2020 г. в сравнении примерно с 18% годом ранее и 25% в середине 2018 г. Насколько мы понимаем, большинство валютных кредитов выдано компаниям-экспортерам, имеющим денежный поток в соответствующей иностранной валюте. Мы также отмечаем, что концентрация кредитных портфелей казахстанских банков, имеющих кредитные рейтинги S&P Global Ratings, на секторе операций с недвижимостью составляла около 16% в середине 2020 г., снизившись примерно с 25% в 2010 г.

По нашим оценкам, доля кредитов, имеющих характеристики Стадии 3, составляла около 20% совокупного кредитного портфеля банковского сектора по состоянию на середину 2020 г. (согласно отчетности, составленной в соответствии с Международными стандартами финансовой отчетности — МСФО). Наша оценка определяется данными финансовой отчетности по МСФО десяти крупнейших казахстанских банков, на долю которых приходилось 89% совокупного кредитного портфеля банковского сектора в середине 2020 г.

По нашим оценкам, средневзвешенная доля кредитов с характеристиками Стадии 3 в портфелях десяти крупнейших казахстанских банков составляла около 18,5% их совокупных кредитных портфелей в середине 2020 г. По нашему мнению, уровень проблемных кредитов остается высоким, поскольку в последние десять лет казахстанские банки медленно сокращали объем проблемных кредитов, выданных до кризиса 2008 г. Кроме того, регулирующий орган не принимал проактивных мер по улучшению режима, а банки продолжали применять агрессивную практику кредитования после кризиса.

Мы ожидаем, что доля кредитов, имеющих характеристики Стадии 3, в казахстанских банках увеличится примерно до 23% совокупного кредитного портфеля в ближайшие два года, уравновешивая две тенденции, которые развиваются в противоположных направлениях. Во-первых, банки постепенно будут урегулировать проблемные кредиты, выданные в прошлые годы, — в соответствии с планом, который был согласован с регулирующим органом после проведения оценки качества активов банковской системы. С другой стороны, мы прогнозируем давление на показатели качества активов всех банков в связи с неблагоприятной экономической ситуацией. Кроме того, процесс восстановления проблемных кредитов, выданных в прошлые годы, является длительным, а объем возмещения по проблемным кредитам — небольшим, что обусловлено неэффективностью судебной системы, частыми случаями мошенничества и широко распространенной практикой предоставления кредитов связанным сторонам.

Мы полагаем, что объем провизий по МСФО для казахстанских банков (12,8% совокупного кредитного портфеля по состоянию на 1 сентября 2020 г.) недостаточен для надлежащего покрытия проблемных кредитов согласно нашему широкому определению. Мы прогнозируем умеренное увеличение объема провизий примерно до 15% в ближайшие два года, поскольку после проведения оценки качества активов регулирующий орган потребовал от нескольких банков увеличить резервы на покрытие проблемных активов, сформировавшихся в прошлые годы. Мы полагаем, что этот прогноз может быть ухудшен, поскольку пандемия COVID-19 может обусловить дальнейшее увеличение объема проблемных кредитов, а процесс взыскания залогов остается затруднительным в связи с особенностями правовой системы.

Платежная культура и соблюдение принципа верховенства закона.

Платежная культура и соблюдение принципа верховенства закона в Казахстане оцениваются нами как «слабые». Мы принимаем во внимание слабые стороны судебной системы, работающей недостаточно эффективно и допускающей произвольное применение норм закона, недостаточный уровень развития нормативно-правовой базы и широкое распространение коррупции в частном и государственном секторах. Это обстоятельство отчасти объясняет более значительный рост объема проблемных кредитов в Казахстане, чем в других странах, переживших аналогичный обвал рынков недвижимости после мирового финансового кризиса 2007-2008 гг., и медленное урегулирование проблемных активов после кризиса. Взыскание залогов по проблемным кредитам может занимать больше нескольких лет. В связи с этим мы считаем необходимыми дальнейшие шаги по обеспечению защиты прав кредиторов.

Таблица 3

Отраслевой риск: 9

Основными факторами, которые определяют нашу оценку отраслевого риска для казахстанских банков, являются низкое качество банковского регулирования и надзора и агрессивная склонность банков к принятию рисков. В то же время мы отмечаем относительно низкий уровень долговой нагрузки казахстанских банков, о чем свидетельствует благоприятное значение коэффициента «кредиты / депозиты».

Институциональная система: низкое качество регулирования, надзора и управления, недостаточная финансовая прозрачность

Банковское регулирование и надзор.

Мы оцениваем качество регулирования и надзора за банковской деятельностью в Казахстане как «низкое». Мы отмечаем, что органы регулирования банковского сектора приняли ряд мер по повышению качества банковского надзора, в том числе провели оценку качества активов банковской системы в прошлом году и мероприятия, направленные на совершенствование риск-ориентированного надзора. Однако мы отмечаем, что в ряде случаев регулирующий орган решал проблемы в банках в режиме «ручного» управления вместо того, чтобы применять стандартные надзорные практики. В целом мы полагаем, что за последние годы меры регулятора по урегулированию проблемных кредитов не принесли значительных результатов. Кроме того, возможности регулятора по подготовке рынка к инновациям и переменам ограничены.

Мы считаем, что органы регулирования банковского сектора Казахстана недостаточно независимы, и допускаем возможность политического вмешательства в их деятельность со стороны правительства, ОСГ и собственников банков, имеющих хорошие деловые связи. Тот факт, что регулирующий орган в течение длительного времени (8-18 месяцев) не принимал должных мер в ответ на нарушение пруденциальных нормативов капитала и ликвидности со стороны трех банков, свидетельствует об этих недостатках. В конечном счете 18 сентября 2020 г. у одного из упомянутых банков (АО «Tengri Bank») была отозвана лицензия.

Кроме того, мы полагаем, что регулирующие органы не принимают ответных мер в случае формирования недостаточного объема провизий некоторыми банками, что не соответствует международной передовой практике регулирования. Как показывают результаты оценки качества активов банковского сектора, нескольким небольшим банкам и банкам средней величины необходимо сформировать значительные провизии, и, если они сделают это немедленно, это обусловит нарушение ими требований к минимальному размеру достаточности капитала.

Эффективность регулирования в прошлом.

Давление на банковскую систему Казахстана в 2008-2009 гг. и в последующие годы было очень значительным и отражало существенные недостатки банковского надзора в докризисный период. Мы оцениваем эффективность регулирования банковской деятельности в Казахстане в прошлом как «слабую», так как считаем, что политика и практика регулирования не были проактивными в отношении кризиса 2008-2009 гг. и наращивания рисков в период после кризиса. В последние 12 лет регулирующие органы принимали лишь ограниченные меры по «расчистке» банковской системы от очень большого объема проблемных кредитов, выданных до кризиса. В конечном счете семь банков допустили дефолты в последние три года. Мы полагаем, что, хотя «расчистка» банковского сектора продолжается, текущий кризис может привести к аккумулированию новых проблемных активов на фоне сохраняющейся агрессивной практики андеррайтинга, что может привести к необходимости повторной «расчистки» сектора.

Качество управления и прозрачность.

Мы оцениваем качество управления и уровень прозрачности в банковском секторе Казахстана как «низкие», хотя и отмечаем определенный прогресс, достигнутый в этой сфере в последние годы. Все казахстанские банки обязаны ежемесячно составлять финансовую отчетность в соответствии с МСФО. Подробную квартальную отчетность публикует казахстанская фондовая биржа. Вместе с тем структура бенефициарной собственности и аффилированных организаций некоторых банков остается непрозрачной, что затрудняет контроль кредитования связанных сторон, которое обусловило возникновение многих серьезных проблем для казахстанских банков в прошлом, в том числе чрезвычайно высокий уровень проблемных кредитов и необходимость финансового оздоровления.

Динамика конкуренции: сделки по слиянию и поглощению активов среди банков средней величины и дефолты небольших банков

Склонность к принятию рисков.

Мы оцениваем склонность казахстанских банков к принятию рисков как «агрессивную». Некоторые банки демонстрировали очень быстрый рост бизнеса в 2010-2019 гг. и предоставляли крупные кредиты связанным сторонам, что обусловило дефолты семи банков в последние три года и предоставление значительного объема государственной поддержки крупным банкам и банкам среднего размера (4 трлн тенге, что эквивалентно 10,5 млрд долл. или примерно 7% ВВП). Потребительское кредитование было самым быстрорастущим сегментом в 2017-2019 гг. После сокращения портфеля розничных кредитов примерно на 3% в 2016 г. его объем увеличивался в среднем приблизительно на 19% в год в 2017-2019 гг. Крупные банки (АО «Kaspi Bank», АО «Народный банк Казахстана» (Халык Банк) и АО «ForteBank») увеличили портфели розничных кредитов в 2017-2019 гг. благодаря значительному опыту и хорошо развитой инфраструктуре, другие банки относительно недолго вели деятельность в этом сегменте и нарастили кредитные портфели с очень низкой базы. Мы полагаем, что высокие темпы роста последних могут обусловить аккумулирование кредитных рисков по мере повышения зрелости кредитных портфелей. В 2020 г. темпы роста снизились до 3,5% (в годовом выражении, по итогам первых семи месяцев 2020 г.) на фоне сокращения экономики (см. диаграмму 4).

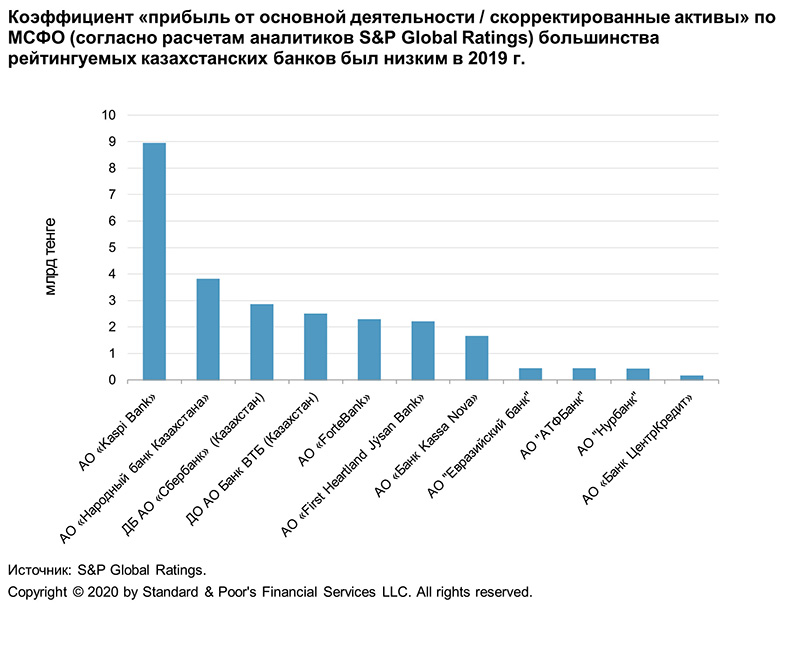

Диаграмма 4

В целом казахстанская банковская система стремится генерировать показатели рентабельности основных банковских продуктов, скорректированные с учетом рисков, в объеме, достаточном для покрытия стоимости капитала банков (см. диаграмму 5). Показатели банковского сектора, скорректированные с учетом рисков, оцениваются как слабые — главным образом вследствие низких показателей прибыльности большинства банков, что частично компенсируется показателями нескольких крупных финансовых организаций. Это обстоятельство связано со стремлением собственников отдельных банков финансировать их бизнес-проекты на благоприятных условиях, а не обеспечивать максимальную доходность инвестиций в банки.

Диаграмма 5

Стабильность сектора.

Мы считаем вероятной дальнейшую консолидацию казахстанского банковского сектора в ближайшие 12 месяцев, принимая во внимание сохраняющиеся проблемы в нескольких банках небольшого и среднего размера. 18 сентября 2020 г. лицензия АО «Tengri Bank» (занимавшего 21-е место среди 27 казахстанских банков по размеру активов по данным на 1 сентября 2020 г.) была отозвана, но два других небольших банка (АО «Capital Bank Kazakhstan» и АО «AsiaCredit Bank (АзияКредит Банк)») продолжают нарушать пруденциальные нормативы капитала и (или) ликвидности. Мы также отмечаем относительно небольшие запасы капитала банков средней величины, которые должны были сформировать значительные резервы на возможные потери по кредитам после публикации результатов оценки качества активов банковского сектора. Исключением стало АО «Нурбанк», получившее вливание капитала от акционера и крупный субординированный кредит от регулирующего органа на благоприятных условиях, что позволило ему сформировать запасы капитала.

В последние три года число казахстанских банков снизилось вследствие нескольких сделок по слиянию и поглощению активов и отзыва лицензий у банков, а именно:

• приобретение АО «Казкоммерцбанк» (ККБ; на момент приобретения занимал второе место по размеру активов) банком АО «Народный банк Казахстана» (Халык Банк) в июле 2017 г. и объединение двух банков через год, что обусловило образование лидирующей организации на рынке банковских услуг с долей более 30% в основных сегментах бизнеса;

• объединение АО «First Heartland Jýsan Bank» (прежнее название — АО «Цеснабанк», занимал второе место по размеру активов среди казахстанских банков) и небольшого АО «First Heartland Bank» в 2019 г.;

• отзыв лицензий у шести слабых банков в 2018-2020 гг.

Высокий уровень концентрации банковского сектора Казахстана сохраняется. По состоянию на середину 2020 г. десять крупнейших банков страны контролировали около 89% активов банковской системы в сравнении с 85% годом ранее. Это свидетельствует о том, что остальные 18 небольших банков имеют ограниченное влияние на показатели сектора в целом и его профиль рисков. В настоящее время мы не считаем, что казахстанский банковский сектор подвергается рискам негативного влияния, обусловленного технологической трансформацией казахстанского или международного рынка. Мы не ожидаем, что участники рынка, занятые исключительно в сегменте высоких технологий, могут создать существенную конкуренцию традиционным игрокам банковского рынка в отсутствие более радикального изменения предпочтений клиентов. По крайней мере, банки, лидирующие на банковском рынке Казахстана, в настоящий момент имеют хорошие возможности для удовлетворения потребностей клиентов в цифровых услугах.

Искажение рыночной конкуренции.

По нашему мнению, в настоящее время в казахстанском банковском секторе отсутствуют значительные искажения рынка. Доля государства в капитале банковского сектора страны составляет менее 5%. Влияние государства на деятельность банков осуществляется главным образом в форме распределения депозитов государственных организаций между коммерческими банками и предоставления долгосрочных кредитов банкам в рамках различных программ государственной поддержки для выдачи кредитов конечным заемщикам по субсидированным ставкам.

Таблица 4 - Республика Казахстан: динамика конкуренции

Фондирование банковской системы: переход клиентов в банки, характеризующиеся более высокой кредитоспособностью

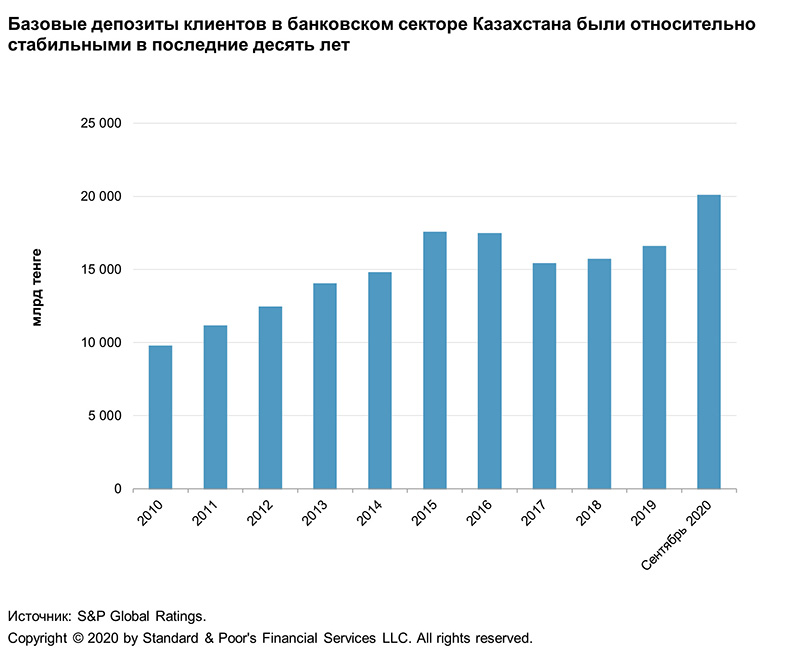

Базовые депозиты клиентов.

За первые восемь месяцев 2020 г. объем базовых депозитов клиентов, который в соответствии с нашим определением включает 100% вкладов физических лиц плюс 50% депозитов юридических лиц, увеличился на 21,2% (неаннуализированный показатель), что было обусловлено переоценкой части депозитов, номинированных в иностранной валюте (43% совокупных депозитов по состоянию на середину 2020 г.; с учетом девальвации тенге на 9,8% за первые восемь месяцев 2020 г.). Вместе с тем мы отмечаем отсутствие значительного оттока депозитов в течение года, несмотря на нестабильность экономической ситуации (см. диаграмму 5). Мы отмечаем, что снижение объема депозитов в 2017 г. было связано с выводом активов и обязательств проблемного АО «БТА Банк» за пределы банковского сектора.

В то же время мы полагаем, что казахстанские банки очень чувствительны к фактору доверия: показатели их деятельности, как правило, зависят от репутации их собственников, а некоторые банки сильно зависят от государственного финансирования в форме депозитов ОСГ. Мы полагаем, что депозиты ОСГ в банковской системе (около четверти всех депозитов банковского сектора) могут быть очень волатильными и во многом определяться разовыми решениями правительства. Как следствие, при анализе банковского сектора Казахстана мы включаем в объем базовых депозитов клиентов лишь 50% депозитов ОСГ, чтобы отразить их потенциальную волатильность, в то время как на некоторых других рынках мы учитываем 100% депозитов ОСГ при расчете показателя базовых депозитов клиентов. Это, например, применимо при анализе банковских секторов стран Персидского залива, где депозиты ОСГ демонстрируют стабильность на протяжении длительного времени.

Диаграмма 6

Мы не прогнозируем снижения уровня долларизации депозитов менее чем до 40% совокупных депозитов в ближайшие два года. Мы ожидаем, что в целом банковская система Казахстана будет иметь значительный запас ликвидности и в тенге, и в иностранной валюте благодаря финансированию со стороны клиентов, а также государства (в рамках различных программ государственной поддержки).

Базовые депозиты клиентов увеличились за последние десять лет и по состоянию на середину 2020 г. составили 92,6% совокупных кредитов банковской системы Казахстана (по сравнению примерно с 51% в 2011-2013 гг.) вследствие снижения долговой нагрузки нескольких крупных банков. Мы ожидаем, что этот показатель будет составлять более 90% в ближайшие два года вследствие умеренного роста кредитных портфелей и портфелей депозитов. В то же время ресурсные базы банков в значительной степени зависят от корпоративных депозитов (49% совокупного объема депозитов по состоянию на 1 сентября 2020 г.), что обусловливает риски концентрации для их показателей фондирования. Мы также учитываем тот факт, что розничные депозиты могут быть волатильными и дорогостоящими, особенно для небольших банков.

Внешнее финансирование.

Мы ожидаем, что чистый внешний долг казахстанской банковской системы будет ниже нуля в 2020-2022 гг. По нашему мнению, объем внешнего долга (брутто) банковской системы останется стабильным и будет составлять около 5 млрд долл. вследствие погашения долговых обязательств в соответствии с графиком и ограниченного числа новых сделок торгового финансирования.

Внутренние рынки заемного капитала.

Мы оцениваем казахстанские внутренние рынки заемного капитала как неглубокие и недостаточно развитые. Объем долговых обязательств частного сектора, выпускаемых на внутреннем рынке, в середине 2020 г. составлял менее 15% ВВП. Мы отмечали снижение эмиссии казахстанских облигаций с 2016 г., поскольку основной инвестор в долговые обязательства казахстанских банков, АО «Единый накопительный пенсионный фонд», образованный в 2014 г., сократил объем приобретаемых облигаций, выпускаемых банками.

Роль государства.

Адекватная поддержка казахстанской банковской системы Правительством Республики Казахстан выражалась предоставлением средств на поддержание ликвидности в периоды нестабильности на рынке, а также предоставлением текущей поддержки ликвидностью системно значимым банкам и избирательно — некоторым небольшим банкам.

Таблица 5 - Республика Казахстан: фондирование в масштабах экономики

Государственная поддержка

Мы относим Казахстан к государствам, готовым оказать поддержку банковской системе. По нашему мнению, правительство страны имеет возможность и готовность оказывать поддержку банкам, имеющим «высокую» и «умеренную» системную значимость. Ликвидные активы правительства составляли 34% ВВП в конце 2019 г. Мы также отмечаем, что в прошлые годы правительство страны предоставляло поддержку банкам, имеющим «высокую» и «умеренную» системную значимость, в частности в следующих формах:

• поддержка ликвидности в национальной валюте при помощи валютных свопов с центральным банком в 2014-2016 гг.;

• поддержка ККБ через Фонд проблемных кредитов в 2014-2017 гг.;

• предоставление субординированных кредитов в размере 653 млрд тенге по ставкам ниже рыночных пяти банкам средней величины в 2017 г.

• поддержка ликвидностью и выкуп проблемных кредитов общим объемом 1 трлн тенге АО «Цеснабанк» в 2018-2019 гг.;

• предоставление гарантий через государственный Фонд проблемных кредитов тем банкам, которые должны были сформировать значительный объем резервов на возможные потери по кредитам после проведения оценки качества активов банковского сектора. Общий объем гарантий составляет 148 млрд тенге. Кроме того, одному из этих банков правительство предоставило субординированный кредит в размере 48 млрд тенге;

• предоставление долгосрочного финансирования в рамках государственных программ поддержки банков.

Источник: S&P Global Ratings