Рейтинговое агентство S&P Global Ratings выпустило новый аналитический отчет «Оценка отраслевых и страновых рисков страхового сектора: Сектор общего страхования Республики Узбекистан».

Основные факторы

Позитивные:

• Высокие операционные барьеры для входа на рынок вследствие его высокой концентрации.

• Инициативы регулирующего органа, направленные на развитие страхового сектора в Узбекистане.

• Долгосрочные перспективы роста страховой премии, принимая во внимание ее изначально очень небольшой объем.

Негативные:

• Недостаточно развитая, но постепенно совершенствующаяся система регулирования.

• Кредитные риски и потенциальная волатильность показателей прибыльности и капитализации, связанные с инвестициями в банковский сектор Республики Узбекистан, а также недостаточно развитые рынки капитала.

• Сложные условия ведения операционной деятельности, в том числе отсутствие цифровых каналов продаж страховых продуктов.

• Низкие средние показатели дохода и низкий уровень расходов населения на страхование.

Обоснование

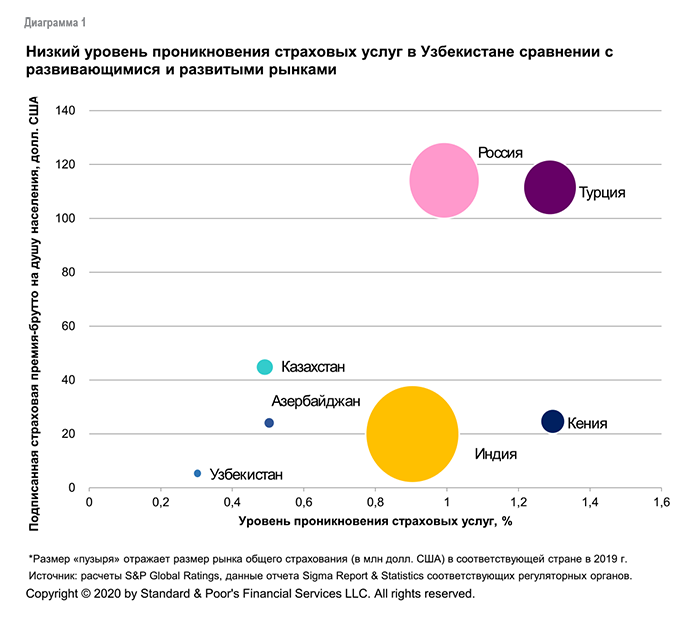

S&P Global Ratings оценивает отраслевые и страновые риски сектора общего страхования в Республике Узбекистан как высокие – как и в России, Азербайджане, Индии, Кении и Турции.

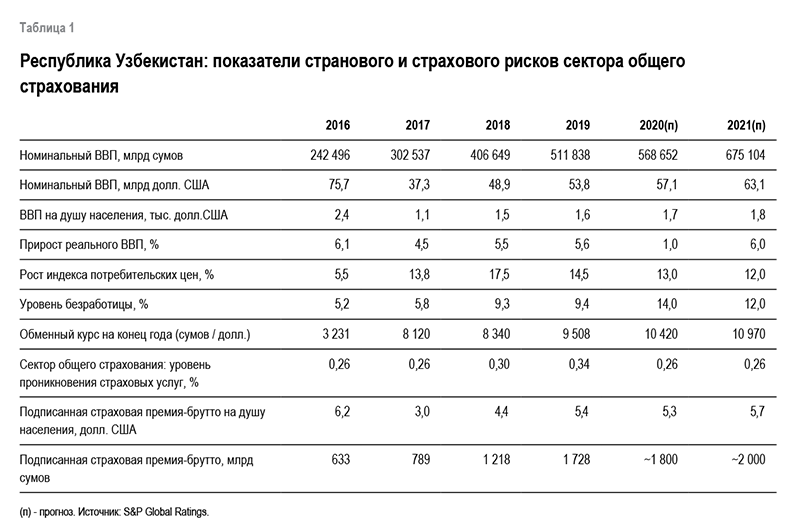

По нашему мнению, страновые риски в Узбекистане будут по-прежнему оказывать давление на нашу общую оценку отраслевых и страновых рисков страхового сектора (Insurance Industry and Country Risk Assessement — IICRA). Мы полагаем, что экономическая ситуация останется неблагоприятной для узбекистанских страховых компаний в ближайшие два года. Экономические риски остаются высокими, учитывая низкие показатели благосостояния населения, измеряемые показателем ВВП на душу населения (1 585 долл. США), и недостаточно развитую институциональную систему. По нашему мнению, экономика Узбекистана будет абсорбировать текущую нестабильность, и ее рост может возобновиться в среднем на 5% в 2021-2022 гг.

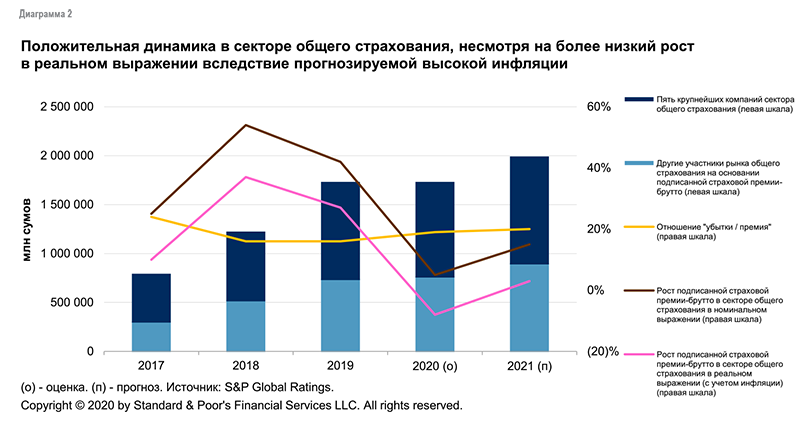

Наша оценка IICRA отражает все еще слабую, но постепенно развивающуюся институциональную систему в Узбекистане. Мы ожидаем, что деятельность страховых компаний будет прибыльной в ближайший год, несмотря на экономические последствия пандемии для сектора общего страхования. На этом рынке, вероятнее всего, будет отмечаться небольшой рост в 2020 г. в связи с замедлением экономической активности. В 2021-2022 гг. темпы роста повысятся и будут в значительной степени зависеть от мер регулирующих органов, направленных на дальнейшее развитие страхового сектора, предложения новых продуктов и динамики макроэкономических показателей. По нашему мнению, институциональная система будет постепенно совершенствоваться, в том числе в связи с созданием во второй половине 2019 г. отдельного органа, отвечающего за регулирование и развитие сектора страхования.

Мы считаем существенное улучшение или ухудшение нашей оценки IICRA маловероятным в ближайшие 12-18 месяцев, принимая во внимание текущие изменения в экономике и ожидаемые регуляторные меры по повышению прибыльности сектора, улучшению перспектив в отношении роста страховой премии и повышению эффективности режима регулирования.

Страновой риск

Наша оценка странового риска отражает наше мнение о страновых рисках, которым подвергаются экономика, политика, финансовая система, платежная культура и принцип верховенства закона в Республике Узбекистан.

Мы считаем условия ведения операционной деятельности для узбекистанских страховых компаний неблагоприятными, принимая во внимание введение ограничительных мер в 2020 г., низкий уровень проникновения страховых услуг и лишь умеренные перспективы экономического роста в 2020 г., хотя они лучше, чем на некоторых других развитых и развивающихся рынках. Мы ожидаем, что экономический рост в Узбекистане составит всего 1,0% (по сравнению с 5,6% ранее), отражая негативное влияние мер по сдерживанию пандемии COVID-19 на внутренний и внешний спрос. Вместе с тем риски ухудшения прогнозов нашего базового сценария сохраняются. Воздействие пандемии COVID-19 на экономические показатели Узбекистана по-прежнему трудно оценить, и последствия сложившейся ситуации могут быть хуже, чем мы предполагаем в настоящее время. Темпы восстановления экономического роста также будут зависеть от политических мер, направленных на ограничение действия факторов стресса и поддержку экономики и домохозяйств.

Показатели благосостояния населения в Узбекистане остаются низкими в реальном выражении: ВВП на душу населения составлял около 1 585 долл. США в конце 2019 г. Население приобретает главным образом предметы первой необходимости, а не услуги страхования, поэтому не всегда покупает адекватную страховую защиту или не покупает ее вовсе. Это обстоятельство, а также низкая финансовая грамотность населения препятствуют развитию сектора общего страхования в Узбекистане. Как следствие, в портфелях узбекистанских компаний, занимающихся общим страхованием, преобладают простые страховые продукты. Мы отмечаем, что страховой сектор страны по-прежнему характеризуется относительно низким уровнем зрелости и проникновения страховых услуг. Отношение страховой премии компаний сектора общего страхования к ВВП составило 0,34% в конце 2019 г. Мы ожидаем, что данный показатель сохранится на низком уровне в дальнейшем. Низкий уровень финансовой грамотности также препятствует развитию страхового сектора в Узбекистане. Объем расходов населения на услуги страхования составляет в среднем 5 долл. США на душу населения, что существенно ниже показателей развитых рынков страхования (более 2 000 долл. США) и даже таких развивающихся стран, как Казахстан, Ангола, Кения и Индия (менее 50 долл. США).

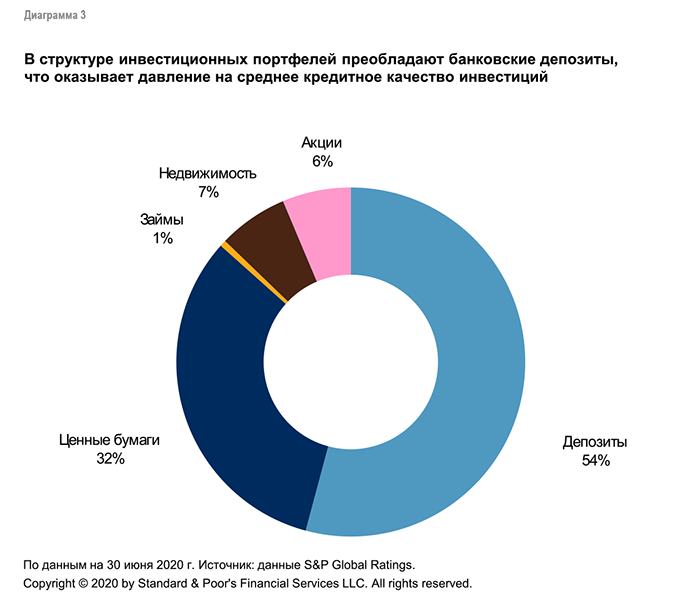

Показатели кредитного качества банковского сектора Узбекистана оказывают негативное влияние на показатели качества активов страховых компаний. Базовый уровень рейтинга коммерческих банков, ведущих операционную деятельность только в Узбекистане («b+»), является низким в международном контексте. Страховые компании подвержены кредитным и рыночным рискам, связанным с банковским сектором, в который они инвестируют основную часть своих активов.

Отраслевой риск

Наша оценка отраслевого риска узбекистанского сектора общего страхования соответствует аналогичным оценкам для Кении, Анголы и Индии. Вместе с тем рынки общего страхования в этих странах находятся на очень разных этапах развития. Наше мнение об узбекистанском секторе общего страхования учитывает все еще развивающуюся институциональную систему, а также динамику развития отрасли и характеристики страховых продуктов.

Режим регулирования, действующий в отношении узбекистанского страхового сектора, не ограничивает выход новых компаний на рынок. За последние пять лет число компаний, занимающихся общим страхованием, увеличилось с 23 до 28. Мы отмечаем высокую концентрацию страхового сектора страны: пять крупнейших компаний контролируют 56% рынка общего страхования. По нашему мнению, крупные игроки имеют более узнаваемые бренды и пользуются преимуществами, связанными с большей осведомленностью клиентов об их страховых продуктах, а также с наличием сетей продаж, которыми эти компании эффективно управляют. Мы отмечаем, что на долю государственных страховых компаний приходится 40% подписанной страховой премии-брутто в сегменте общего страхования, хотя эта доля постепенно снижается. Регулирующий орган объявил о постепенной приватизации страхового сектора в Узбекистане, выставив на продажу 25%-ную долю в капитале государственного АО «Страховая компания КАФОЛАТ» в августе 2019 г.

Значительная часть подписанной страховой премии-брутто в сегменте общего страхования (83%), приходится на три основных направления бизнеса: страхование имущества (35%), страхование финансовых рисков (31%) и автострахование (17%), и мы ожидаем, что такая структура страховых портфелей не претерпит существенных изменений в ближайшие два-три года. На долю корпоративных клиентов приходится 55% подписанной страховой премии-брутто. В сегменте страхования физических лиц преобладает обязательное страхование, в частности автострахование. Вместе с тем мы ожидаем, что ситуация может постепенно измениться. Мы позитивно оцениваем меры регулирующих органов, направленные на проведение образовательных программ для повышения осведомленности населения о страховых услугах, которые могут способствовать развитию страхового сектора в Узбекистане в среднесрочной перспективе.

Ограниченный объем раскрываемой информации о показателях прибыльности в страховом секторе оказывает сдерживающее влияние на нашу оценку.

Факторы, оказывающие позитивное влияние на показатели прибыльности

• Мы ожидаем, что темпы роста страховой премии в узбекистанском секторе общего страхования будут зависеть главным образом от мер регулирующего органа, направленных на развитие новых направлений бизнеса и повышение уровня прозрачности рынка, а также от динамики макроэкономических показателей. Мы прогнозируем рост страховой премии в секторе общего страхования на уровне более 15% в 2021-2022 гг. по мере восстановления экономики. Долгие годы экономика была в значительной степени государственной и все еще зависит от государственных предприятий, которые вносят значительный вклад в ВВП страны. Вместе с тем успешные реформы в секторе государственных предприятий, включая модернизацию операционной деятельности и выведение их на безубыточный уровень, могут привести к большему потенциалу роста экономики Узбекистана, в частности, страхового сектора. Насколько мы понимаем, реализация реформ может потребовать некоторое время и дополнительных усилий со стороны регулирующего органа, особенно в текущей экономической ситуации. Мы прогнозируем низкие темпы роста в страховом секторе в 2020 г. в текущих условиях, и отмечаем, что влияние пандемии является единичным фактором, повлиявшим на показатели роста страховой премии в 2020 г. Мы отмечаем, что объем подписанной страховой премии-брутто в секторе общего страхования снизился на 8% в первом полугодии 2020 г.

• Узбекистанские компании, работающие в секторе общего страхования, имеют небольшие страховые портфели в направлениях бизнеса, наиболее пострадавших от пандемии COVID-19, таких как страхование от перерыва в производственной деятельности, страхование от несчастных случаев, страхование на случай отмены мероприятий, страхование ипотечных и торговых кредитов. В разных компаниях ситуация может складываться по-разному, при этом позитивное влияние на деятельность крупных компаний оказывают связи с государством и экономия на масштабе.

• Выстроенная сеть продаж играет важную роль в успешном проникновении страховых услуг на рынок Узбекистана, а страховые агенты оказывают на него значительное влияние. Страховые агенты имеют большое значение для рынка, особенно в отдаленных регионах, где не у всех есть доступ к интернету. Рынок постепенно развивается, но цифровые каналы пока развиты недостаточно, что также оказало существенное влияние на динамику подписанной страховой премии-брутто в 2020 г. в связи с мерами по сдерживанию пандемии. На наш взгляд, крупные компании с соответствующими масштабами бизнеса смогут быстрее вводить новые цифровые продукты, чем небольшие страховые компании, но, на наш взгляд, для этого потребуется какое-то время. Мы ожидаем, что страховые компании будут стараться оптимизировать затраты при помощи снижения аквизиционных и административных расходов.

• Мы предполагаем, что часть активов страховых компаний инвестирована в инструменты, номинированные в иностранной валюте. Мы прогнозируем дальнейшую девальвацию сума, что может оказать позитивное влияние на итоговые результаты участников страхового рынка. Вместе с тем девальвация может обусловить искажение коэффициентов убыточности, в частности, в сегменте автострахования, поскольку стоимость некоторых запчастей может быть номинирована в иностранной валюте.

Факторы, оказывающие негативное влияние на показатели прибыльности

• Несмотря на рост страхового рынка в 2017-2019 гг., мы отмечаем, что уровень проникновения страховых услуг в Узбекистане остается очень низким. В указанный период объем страховой премии в сегменте общего страхования составлял в среднем около 0,3% ВВП. По нашему мнению, рынок вряд ли будет демонстрировать достаточно значительный рост, чтобы уровень проникновения страховых услуг повысился до уровня выше 1%.

• С нашей точки зрения, узбекистанская институциональная система постепенно развивается, но ее качество по-прежнему ниже, чем в ряде стран с развивающейся экономикой и в большинстве развитых стран. Мы по-прежнему негативно оцениваем качество и стандартизацию финансовой отчетности и раскрытия информации, отмечая ограниченную сопоставимость данных. Вместе с тем мы ожидаем, что новая система регулирования обусловит повышение эффективности регулирования и, возможно, усиление надзора за страховым сектором в среднесрочной перспективе. Страховые компании представляют квартальную отчетность в соответствии с национальными стандартами бухгалтерского учета. Регулирующий орган планирует перевести отчетность всех страховых компаний на Международные стандарты финансовой отчетности с 2020 г.

• Насколько мы понимаем, Узбекистан относится к регионам, где риски наступления природных катастроф (таких, как землетрясения) довольно высоки, однако страховые модели для оценки масштабов и значительности этих рисков в стране не развиты. Кроме того, большинство этих рисков в настоящее время не страхуются, поэтому соответствующее страховое событие обусловит значительные убытки для экономики, но окажет лишь ограниченное влияние на сектор общего страхования. Мы отмечаем ряд инициатив регулирующего органа, в частности связанных с введением страхования имущества от катастрофических рисков. По нашему мнению, для введения такого страхования потребуется время, но это может способствовать росту в сегменте общего страхования в среднесрочной перспективе.

• Структура активов узбекистанского страхового сектора оценивается нами как довольно консервативная (в ней преобладают денежные средства и инструменты с фиксированной доходностью), и мы ожидаем, что такая структура сохранится. В то же время мы отмечаем давление на средние показатели кредитного качества инвестиционных портфелей, поскольку значительную часть инвестированных активов составляют инструменты с рейтингами неинвестиционной категории, размещенные в узбекистанском банковском секторе.

Авторы: Екатерина Толстова, ведущий кредитный аналитик, Виктор Никольский, второй кредитный аналитик,

Елена Полякова, второй кредитный аналитик, Александра Филатова, ассистент аналитика.

Источник: S&P Global Ratings