Страхование прошло долгий путь от защиты от рисков до стимулирования устойчивой практики. Как страховщики могут сформировать устойчивое будущее? Allianz Research выделяет девять областей, которые предлагают захватывающие возможности для импакт-андеррайтинга.

От защиты от непредвиденных неблагоприятных обстоятельств до обеспечения нашего коллективного будущего за последние десятилетия роль страхования изменилась. Фактически, страховая отрасль стала чем-то вроде лидера со стороны бизнеса в движении за обеспечение устойчивого будущего для планеты: экономического, социального и экологического.

Это неудивительно для страховщиков. В конце концов, кто знает будущие риски лучше, чем страховые компании?

По мнению экономистов Allianz, помимо прогнозирования рисков и помощи клиентам в управлении ими, страховщики могут ускорить устойчивую трансформацию мировой экономики, поощряя отход от неустойчивого поведения и процессов.

Импакт-андеррайтинг полезен не только для общества, но и для бизнеса, пишут в отчете «Импакт-андеррайтинг: устойчивое страхование как возможность для общества и бизнеса» аналитики Allianz Research, выделяя девять областей устойчивого развития страховой отрасли.

Изменение климата

Если оставить в стороне разные мнения, нельзя отрицать изменение климата. Парижское соглашение направлено на ограничение роста глобальной температуры до уровня ниже 1,5 градусов Цельсия по сравнению с доиндустриальным уровнем.

Люди не упускают из виду серьезность проблемы. Суровые погодные явления стали более частыми и интенсивными, предупреждая нас о том, что впереди еще больше проблем. По мнению экспертов, ожидается, что в будущем интенсивность тропических циклонов и ливней усилится.

Помимо гибели людей и потери имущества в пострадавших районах, стихийные бедствия могут нарушить глобальные цепочки поставок, особенно в промышленных зонах вдоль прибрежных районов. Кроме того, изменение климата может привести к бедствиям в регионах, ранее не имевших такого опыта, что сделает их более подверженными серьезному ущербу.

Учитывая риски, растет спрос на новые страховые продукты от экстремальных погодных явлений. Риск, связанный с такими бедствиями, все чаще покрывается за счет альтернативной передачи рисков и необходимости страхования воздействия для закрытия существующих пробелов в страховании.

Возобновляемая энергия

Возобновляемые источники энергии равносильны устойчивости, по крайней мере, в том, что касается энергии.

Возобновляемая энергия набирает обороты за последнее десятилетие, при этом установленная мощность неуклонно растет. Ожидается, что к 2050 году глобальные мощности возобновляемых источников энергии увеличатся более чем в три раза по сравнению с текущими уровнями. Естественно, эти объекты нуждаются в страховании от физических рисков, рисков развития или операционных рисков. Выявление рисков, связанных с новыми технологиями и территориями, и их покрытие может открыть больше возможностей.

Альтернативная мобильность

Мобильность развивалась. И как! Электрифицированные, автономные, общие и подключенные - будущее мобильности интересно и это еще мягко говоря.

Поскольку электромобили становятся все более привлекательными по мере снижения затрат на аккумуляторные батареи и возобновляемые источники энергии, переломный момент может наступить уже в 2024 году, когда аккумуляторные электромобили станут дешевле, чем автомобили с двигателями внутреннего сгорания.

Ожидается, что к 2040 году электромобили будут доминировать в продажах новых автомобилей. Это означает, что страховщикам придется адаптировать свои продукты для электромобилей, каршеринга и автономного вождения. Кроме того, могут появиться новые возможности в области энергетической инфраструктуры для электромобилей.

Недвижимость

Новый цвет архитектуры - зеленый. Регулирующие органы все чаще требуют повышения энергоэффективности зданий, устанавливая более экологичные стандарты строительства.

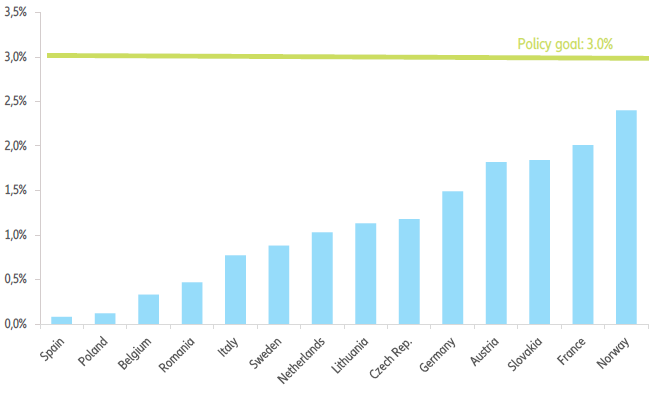

Не зря: в 2016 году на здания приходилось 40 % потребления энергии в ЕС, 36 % выбросов углерода и 55 % потребления электроэнергии. Возможно, самым интересным и самым сложным аспектом этого будет адаптация существующих зданий в соответствии с требованиями. Темпы обновления недвижимости в ЕС довольно низкие и должны будут увеличиваться более чем вдвое, до 3 % в год, чтобы соответствовать целям региона в области энергоэффективности и климата.

В этой сфере страховщики могут играть роль посредника, поставщика услуг и носителя риска. Помимо покрытия задержек и рисков ненадлежащего выполнения, они могут помочь владельцам недвижимости преодолеть нефинансовые препятствия, такие как дезинформация, недоверие и невозможность найти квалифицированных работников.

Основные эквивалентные темпы ремонта жилых домов в ЕС

Источник: Allianz Research, ZEBRA (2020).

Устойчивый образ жизни

Может ли страхование убедить вас вести более экологичный образ жизни? Да!

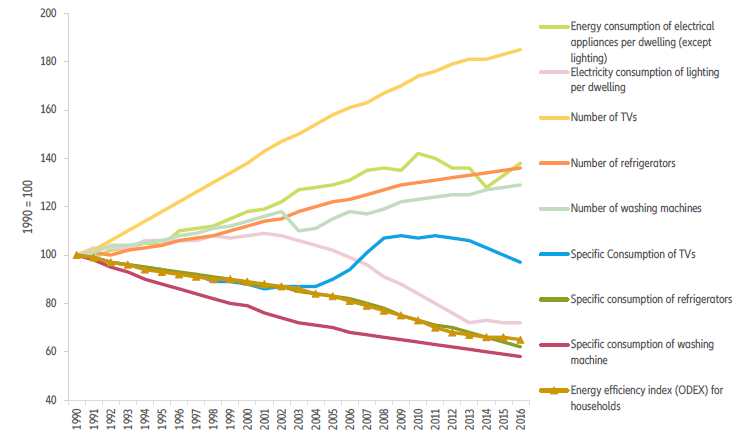

Стимулируя внедрение экологически чистой техники, зданий и автомобилей. В ЕС пятая часть энергии, потребляемой в домах, идет на приготовление пищи, освещение и электропитание приборов. Несмотря на растущую энергоэффективность бытовых приборов, общее потребление не снизилось по мере роста использования и количества бытовых приборов на человека. Это и понятно: полезная техника делает нашу суматошную жизнь немного удобнее.

Помимо предложения более низких премий за экологически чистые варианты, страховщики могут стимулировать модернизацию до более энергоэффективных приборов и оборудования, а также побудить людей выбирать ремонт вместо замены.

Энергопотребление электроприборов

Источник: Allianz Research, Европейское агентство по окружающей среде (2019).

Будущее работы

Пандемия Covid-19, инициировавшая крупнейший эксперимент удаленной работы в этом году, показав, что дом действительно там, где будущее работы.

По мере того, как все больше компаний рассматривают возможность перехода на постоянную культуру работы на дому, определенные изменения трансформируют и ландшафт страхования. Сократятся ежедневные поездки на работу и деловые поездки, а использование коммерческой недвижимости снизится.

Страховщики могут помочь уменьшить препятствия для внедрения, предлагая покрытие для новых требований.

Цифровизация

В основе наших планов на будущее - удаленной работы или устойчивого развития - лежит цифровизация.

Блокчейн и технология распределенного реестра (DLT) начинают перестраивать нашу цифровую инфраструктуру и бросают вызов нашему мышлению о том, как данные, информация, активы и даже управление могут быть реорганизованы и переосмыслены.

Но связность имеет свои проблемы, не последняя из которых - это прерывание бизнеса из-за киберрисков, включая кибератаки. Если этот вопрос не будет решен, компании будут осторожно подходить к цифровизации, замедляя развитие других футуристических тенденций.

Андеррайтинг может удовлетворить спрос на страхование прерывания бизнеса без ущерба, предлагая сильные портфели киберстрахования, а также консультации по рискам и услуги по управлению рисками.

Новые клиенты и регионы

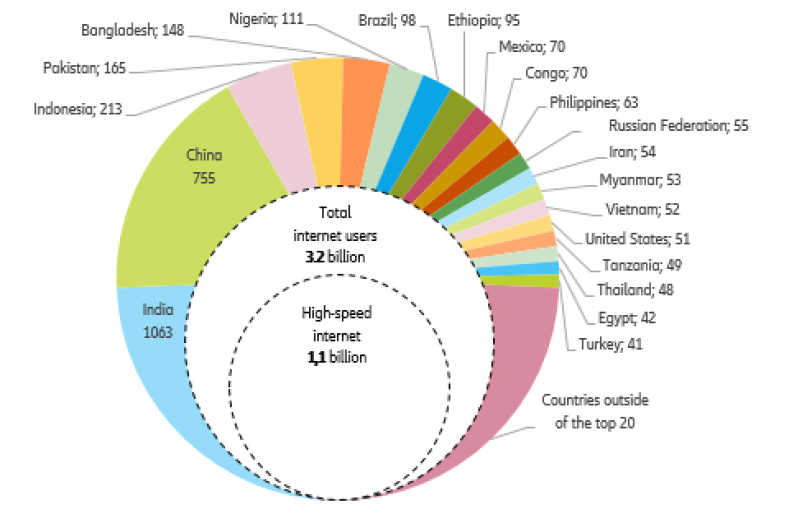

Мы можем назвать этот век «веком Интернета». Тем не менее, половина населения мира не имеет доступа к Интернету.

Обнадеживающая новость заключается в том, что мобильные телефоны все чаще привлекают к Интернету все больше людей, открывая перед страховщиками двери для предоставления решений новым группам населения, которые находятся в особенно трудном положении.

Для большей отдачи новые страховые продукты могут быть адаптированы к особым потребностям ранее не обслуживаемых слоев населения, таких как группы с низким доходом, люди с ограниченными возможностями, пожилые клиенты и меньшинства. Улучшенный доступ к страхованию может повысить уровень жизни, сократить бедность и создать возможности для устойчивого экономического развития.

В качестве краткого примера: страховщики могут предоставлять микрострахование мелким фермерам, добавляя погодные предупреждения для домашнего скота или сельскохозяйственных культур, чтобы помочь им принимать более обоснованные решения.

Доступ к мобильным телефонам и Интернету по странам

Источник: Allianz Research и Всемирный банк (2016).

Экосистема

Просмотрите любой туристический каталог, и вы увидите фотографии живописных природных мест. Но многие из этих знаменитых пейзажей находятся под угрозой из-за деятельности человека.

Страхование может помочь защитить эти активы и даже предотвратить нанесение ущерба средствам к существованию людей, которые косвенно зависят от этих природных ландшафтов. Первый в мире полис страхования коралловых рифов действует в Мексике. Защита мезоамериканских коралловых рифов у побережья полуострова Юкатан в Мексике обеспечивает экономическую устойчивость региона. Если риф погибнет, последующая эрозия пляжа может поставить под угрозу основной источник дохода этого района - туризм.

Страховщики будут играть решающую роль в защите и восстановлении природных ландшафтов в будущем. Сохранение ценного природного актива создает новый масштабируемый рынок для отрасли, который может быть применен к другим регионам и экосистемам.

Возможности безграничны. Что еще предстоит увидеть, так это то, как эти тенденции приводят к развитию страховой отрасли.

Подготовлено порталом Allinsurance.kz