Когда страховщики слышат «погода», они обычно думают «катастрофа». Aon подсчитал, что стихийные бедствия, связанные с погодой, составили 97% экономических потерь и 99% страховых убытков в мире в 2017 году - самый дорогой год для потерь, связанных с погодой в истории.

Хотя некоторые события могут закончиться через день или два, но их физическое воздействие сохраняется на месяцы или годы, вызывая цепную реакцию на коммерческий сектор по всему миру, что целевая группа Совета по финансовой стабильности по раскрытию финансовой информации, связанной с климатом (TCFD) называет «острые» климатические риски.

А как насчет более продолжительных погодных условий, которые влияют на широкий географический район с экстремальными температурами или аномальными периодами осадков (либо с избытком, либо с дефицитом)? Эти так называемые «хронические» климатические риски представляют собой растущую проблему для бизнеса и общества, однако большая часть возникающих в результате этих рисков экономических потерь не измеряется, и лишь немногие из них застрахованы. В собственном отчете Aon о погоде, климате и катастрофах говорится, что шестой по величине экономический ущерб и восемь крупнейших страховых убытков в 2017 году были от засухи. Управление этими рисками требует лучшего понимания их влияния на спрос на страховую защиту.

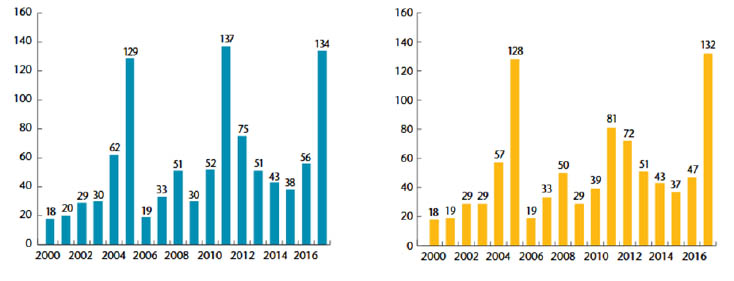

Глобальные страховые потери за 2017 год в USD млрд

Всего потерь Только от природных катастроф

Источник: Aon

Рейтинговые агентства оценивают существенность

В первом в своем роде исследовании S & P Global Ratings проанализировал влияние погоды на доходы корпораций. При рассмотрении индекса S & P 500 в США, исследование показало, что 15% компаний сообщили о влиянии погоды на прибыль, но только 4% компаний дали количественную оценку воздействия. Из компаний, которые количественно оценили влияние, существенность для прибыли была значительной и 6%.

S & P обнаружило, что эти раскрытия делаются самими генеральными директорами, что предполагает разрыв между управлением климатическими рисками и более широкой стратегией управления рисками. Если раскрытие климатического риска станет нормативным требованием или императивом для инвесторов, вполне вероятно, что будет проводиться усиленное изучение существенности рисков изменчивости погоды.

Некоторые отрасли более уязвимы, чем другие

Неудивительно, что некоторые отрасли в большей степени подвержены хроническому климатическому риску и изменчивости погоды. В недавнем отчете Европейского банка реконструкции и развития (ЕБРР) о физических климатических рисках климатическая аналитическая фирма 427 Climate Solutions рассматривала чувствительность различных отраслей к четырем хроническим климатическим рискам: экстремальная жара, изменчивость осадков (исключая наводнения), изменчивость температуры и нехватка воды.

Восемь отраслей демонстрируют значительную чувствительность к этим погодным условиям: дискреционные права потребителей, основные потребительские товары, энергетика, здравоохранение, промышленность, информационные технологии, материалы и коммунальные услуги. Эти отрасли тесно связаны с теми, которые были изучены в исследовании S&P, с потребительскими товарами и промышленными предприятиями, получающими самое пристальное внимание со стороны инвесторов. Устранение хронических климатических рисков и изменчивости погоды должно быть целенаправленным и стратегическим.

От производных к страхованию

Погодные риски за пределами крупномасштабных пиковых катастроф обычно рассматриваются как события с высокой вероятностью / низким воздействием, которые лучше всего управляются диверсификацией цепочки поставок, удержанием стратегического риска и рынком деривативов. Погодные деривативы датируются 1996 годом, но они не были широко использованы за пределами энергетического и сельскохозяйственного секторов.

Подобно страхованию, погодные деривативы основаны на индексах и не требуют доказательств убытков. Существует все большее число параметрических страховых продуктов, связанных с погодой, которые имитируют многие характеристики погодных деривативов. Доступность продуктов и капитала во многом зависит от условий регулирования на различных территориях. Тем не менее, многие игроки на рынке погодных деривативов также являются участниками рынка параметрического страхования погодных рисков. В настоящее время Aon видит доступ к $1,4 млрд в качестве страховой емкости от традиционных и альтернативных рынков для таких погодных рисков.

Разрыв в эффективности капитала

Подобно несоответствию между подверженностью стихийным бедствиям и наличию страхования, «разрывом в страховой защите», мы имеем другую ситуацию, когда имеется достаточный капитал, признанная проблема и меняющийся регуляторный диалог. Результаты показывают, что 88% прибыльности компаний зависит от погоды. Например, изменение климата увеличивает эту изменчивость, связанную с погодой, и существуют реальные решения для защиты от воздействий баланса, возникающих в результате хронических погодных и климатических рисков. Возникает вопрос: почему предприятия не используют капитал более эффективно для устранения этих рисков?

Когда риски непрозрачны или непонятны, они, как правило, игнорируются. Прошлый опыт часто служит основой для принятия решений, но, как страховая отрасль слишком хорошо знает, прошлый опыт не приравнивается к будущим результатам. По мере того, как инвесторы начинают углубляться в тему климатических рисков, и стремление к раскрытию этих рисков растет, этот разрыв в эффективности использования капитала потребует заполения. Как подчеркивает S & P, немногие компании могут количественно оценить воздействие, но аналитика и опыт управления рисками могут восполнить этот пробел.

Климатическая и погодная аналитика: двухсторонний подход

Расширение спроса на страхование от погодных рисков требует понимания макрокартины. Традиционная страховая аналитика смотрит на текущее состояние риска и ориентирована на пиковые погодные явления. По мере роста осведомленности о климатических рисках появляется несколько новых фирм, занимающихся климатической аналитикой, которые стремятся количественно оценить влияние ряда долгосрочных климатических воздействий, включая хроническую изменчивость погоды.

Расширение спроса на страхование от погодных рисков требует понимания макрокартины. Традиционная страховая аналитика смотрит на текущее состояние риска и ориентирована на пиковые погодные явления. По мере роста осведомленности о климатических рисках появляется несколько новых фирм, занимающихся климатической аналитикой, которые стремятся количественно оценить влияние ряда долгосрочных климатических воздействий, включая хроническую изменчивость погоды.

Если предприятия начнут рассматривать эти долгосрочные последствия, они увидят, где начинают появляться разрывы баланса. Например, если экстремальная жара в настоящее время несущественна с точки зрения доходов для авиакомпании, то климатическая аналитика может показать, что этот риск будет со временем увеличиваться при определенных пороговых значениях и для авиакомпании может быть разработана соответствующая стратегия смягчения последствий, включая перенос риска. Консультанты по рискам и брокеры могут работать со страховым рынком для выявления тенденций спроса клиентов с течением времени, чтобы обеспечить достаточную емкость по мере развития риска.

Если посмотреть на то, как оценивается текущая волатильность погоды, отрасль располагает арсеналом различных поставщиков данных и аналитики. Например, Aon сотрудничает с CelsiusPro, чтобы помочь оптимизировать процесс измерения и оценки погодных рисков с помощью данных и аналитики.

Растущий спрос

Инвесторы и регулирующие органы создают условия для спроса, предоставляя данные и аналитику, облегчая стратегию и принятие решений. Тем не менее, по-прежнему существует потребность в дальнейшем образовании для рынка. Покупатели страховки часто не знакомы с деривативами и альтернативными продуктами передачи риска. Вся отрасль должна предложить четкое руководство о том, как работают эти продукты. Устранение разрыва в эффективности использования капитала означает использование правильного инструмента для заданной границы эффективности аппетита к риску компании.

Хронический климатический риск - это «ползучее» изменение погодных условий, которое накапливается и влияет на финансовые показатели. Его часто называют «смертью от тысячи порезов». Если эти риски не будут количественно определены, а продукты хорошо понятны покупателям и более широким финансовым рынкам, спрос будет недостаточным. Рейтинговые агентства дают понять: эти риски оказывают существенное влияние. Возможности для отрасли увеличить доступный капитал для рынка страхования от погодных явлений уже созрели; с правильной поддерживающей инфраструктурой и с быстро развивающимся ландшафтом рисков, конкуренция может возрасти.

Автор: Грег Лоу, глобальный руководитель по устойчивости Aon

Подготовлено порталом Allinsurance.kz