С наступлением страхового случая страховщик должен исполнить свои обязательства по договору страхования и произвести страховые выплаты. Вид страхового возмещения зависит от того, осуществляется ли оно по договору страхования суммы или договору страхования ущерба.

Страховые выплаты по договорам страхования суммы

В страховании жизни и от несчастных случаев, как и во всех других видах личного страхования, страховщик обязан по наступлении страхового события выплатить страхователю согласованную денежную сумму, приступить к выплате регулярных платежей или произвести любые другие денежные выплаты, определенные в договоре.

Таким образом, страховая сумма в договорах страхования суммы отражает размер денежных выплат, которые должен произвести страховщик по наступлении страхового случая. Размер страховой суммы определяется страхователем по принципу покрытия абстрактной потребности в денежных средствах в будущем. С правовой точки зрения подлежащая выплате страховая сумма - это сумма, согласованная сторонами в договоре страхования. Величина страховой суммы кладется в основу расчетов страховой премии и указывается в страховом свидетельстве.

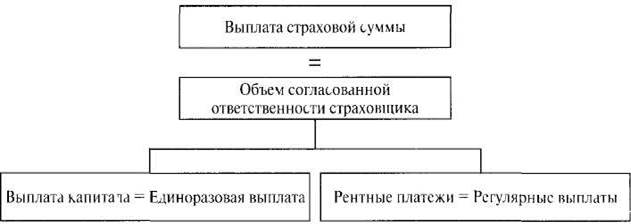

Выплата страховой суммы может производиться единоразово (в таком случае говорят о выплате капитала) или в виде регулярных платежей, т.е. ренты. Характер выплаты капитала имеют, например, выплаты страховых сумм в страховании жизни или в случае смерти застрахованного, или наступления инвалидности в страховании от несчастных случаев.

Рентные платежи имеют регулярный характер. В качестве примеров можно привести выплату пенсии в пенсионном страховании, денежных пособий в страховании профессиональной нетрудоспособности или в страховании на случаи потребности в уходе, а также ежедневных денежных пособий в медицинском страховании и страховании от несчастных случаев. В отличие от этих видов страхования страхование временной нетрудоспособности вследствие болезни с выплатой ежедневного денежного пособия не является договором страхования суммы в полном смысле этого слова. Этот вид страхования представляет собой страхование упущенного вследствие болезни трудового дохода, поэтому размер страховых выплат по таким договорам ограничен величиной чистого заработка застрахованного (за вычетом налогов).

Договоры страхования суммы

Страховые выплаты по договорам страхования ущерба

В страховании ущерба при наступлении страхового события страховщик обязан возместить страхователю причиненный ему вследствие этого материальный ущерб с учетом условии договора страхования. Поэтому в отличие от страхования суммы в страховании ущерба страхователю выплачивается не заранее согласованная денежная сумма, а возмещается только сумма фактически причиненного ущерба.

Возмещение ущерба производится в денежной форме. Выплата страхового возмещения может быть связана с выполнением страхователем определенных условий, т.е. использование денежных средств может быть целевым. Так, например, в договоре страхования зданий от огня может быть согласовано, что денежные суммы,

полученные страхователем в качестве страхового возмещения, должны быть использованы на восстановление здания. В таком случае страхователь может потребовать от страховщика выплаты страхового возмещения лишь после предоставления подтверждения о целевом использовании средств.

Условиями договора страхования или Общими условиями страхования, применяемыми к данному виду страхования, может предусматриваться замена выплат в денежной форме компенсацией ущерба в натуральной форме в пределах суммы страхового возмещения. Это означает, что в таких случаях на страховщика возлагается обязанность по восстановлению за свой счет исходного состояния, существовавшего до наступления страхового случая.

Пример:

Договор страхования стекла.

Если иное не согласовано в договоре, замене подлежат разрушенные и поврежденные предметы путем поставки и монтажа предметов или их частей такого же вида и качества (возмещение в натуральной форме). Заказ на проведение ремонтных работ размещает страховщик, если иное не предусмотрено договором.

Расходы по выявлению и определению размера ущерба, подлежащего возмещению по договору, несет страховщик, если производство таких затрат было продиктовано необходимостью. Напротив, расходы страхователя по привлечению экспертов для проведения оценки ущерба несет сам страхователь. Однако в Общих условиях страхования по некоторым видам страхования может быть предусмотрена возможность проведения формальной процедуры экспертной оценки ущерба.

Пример:

В договоре страхования домашнего имущества стороны могут согласовать привлечение экспертов для определения размера ущерба по наступлении страхового случая. Страхователь может также потребовать от страховщика проведения экспертизы путем одностороннего волеизъявления.

Каждая сторона назначает своего эксперта, о чем составляется акт в письменной форме. До начала экспертизы оба эксперта назначают третьего эксперта в качестве арбитра. Эксперты сообщают обеим сторонам одновременно результаты своей экспертизы. Если в представленных докладах есть разногласия, то страховщик незамедлительно передает обе экспертизы арбитру, который и принимает окончательное решение по спорным вопросам в пределах предоставленных полномочий по данному делу. Свое решение арбитражный эксперт передает одновременно обеим сторонам.

Каждая сторона несет расходы по привлечению своего эксперта. Расходы по оплате услуг арбитражного эксперта распределяются между сторонами договора поровну.

Получение страхового возмещения в страховании ущерба не должно вести к обогащению страхователя. Прежде всего его величина не должна превышать страховой суммы, исходя из которой устанавливаются размеры страховой премии, подлежащей уплате страхователем. Отсюда следует, что размер страхового возмещения всегда ограничен определенными факторами.

Страхование ущерба - это возмещение материального ущерба, причиненного страхователю в результате наступления страхового случая. Факторы, ограничивающие размер страхового возмещения:

- величина фактически понесенного ущерба;

- страховая стоимость;

- согласованная страховая сумма.

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

14

Вс, сен