Страховщики и врачи напоминают, что хаотичный прием БАДов замедляет процесс лечения и выздоровления. В первую очередь это касается пациентов, у которых есть проблемы с сердцем.

Страховщики и врачи напоминают, что хаотичный прием БАДов замедляет процесс лечения и выздоровления. В первую очередь это касается пациентов, у которых есть проблемы с сердцем.

Новости международного рынка

АХА и Allianz вошли в ТОП-10 глобальных финансовых брендов мира по версии Interbrand Best Global Brands ranking 2018

Консалтинговая компания Interbrand, один из мировых лидеров в области брендинга, ежегодно с 1988 года представляет свой отчет о лучших глобальных брендах — Interbrand Best Global Brands ranking 2018.

Консалтинговая компания Interbrand, один из мировых лидеров в области брендинга, ежегодно с 1988 года представляет свой отчет о лучших глобальных брендах — Interbrand Best Global Brands ranking 2018.

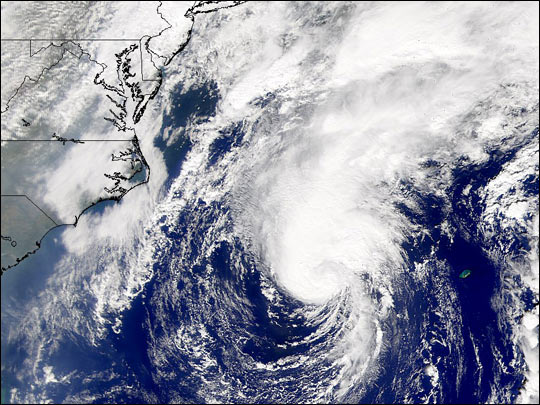

США накрыл ураган «Майкл». Как он повлияет на акции страховых компаний

Американским страховщикам придется оплачивать значительный ущерб, нанесенный ураганом «Майкл». Аналитики считают, что это негативно скажется на котировках и рекомендуют продавать акции страховых компаний.

Американским страховщикам придется оплачивать значительный ущерб, нанесенный ураганом «Майкл». Аналитики считают, что это негативно скажется на котировках и рекомендуют продавать акции страховых компаний.

У Fitch Ratings для лондонских страховщиков плохие новости

Согласно прогнозу Fitch Ratings, рентабельность лондонского страхового рынка Lloyd’s остается под давлением в 2018 году, несмотря на улучшение темпов роста после потерь от катастроф во втором квартале 2017 года.

Согласно прогнозу Fitch Ratings, рентабельность лондонского страхового рынка Lloyd’s остается под давлением в 2018 году, несмотря на улучшение темпов роста после потерь от катастроф во втором квартале 2017 года.

Рост страхования жизни в Китае бьет все мировые рекорды

По итогам 2017 года Китай вышел на 2-е место в мире по размеру рынка страхования жизни, сообщает портал Allinsurance.kz со ссылкой на заявление зампреда Комитета по контролю и управлению банковской и страховой деятельностью КНР Хуан Хуна, которое он сделал агентству "Синьхуа".

По итогам 2017 года Китай вышел на 2-е место в мире по размеру рынка страхования жизни, сообщает портал Allinsurance.kz со ссылкой на заявление зампреда Комитета по контролю и управлению банковской и страховой деятельностью КНР Хуан Хуна, которое он сделал агентству "Синьхуа".

Либерализация ОСАГО наткнулась на «подводные камни»

Первый зампред комитета Госдумы по госстроительству и законодательству Вячеслав Лысаков попросил президента Владимира Путина санкционировать проверку в отношении Российского союза автостраховщиков (РСА) на предмет возможного укрывательства преступлений, совершенных руководителями страховых компаний в сфере ОСАГО.

Первый зампред комитета Госдумы по госстроительству и законодательству Вячеслав Лысаков попросил президента Владимира Путина санкционировать проверку в отношении Российского союза автостраховщиков (РСА) на предмет возможного укрывательства преступлений, совершенных руководителями страховых компаний в сфере ОСАГО.

Страховая выплата по аварии «Союза» может стать одной из крупнейших

Страховая компания «Согласие» приступила к рассмотрению обстоятельств аварии при запуске ракеты-носителя «Союз-ФГ», сообщил страховщик. Пока сумма ущерба в страховую компанию не заявлена, сообщила ТАСС гендиректор компании Майя Тихонова.

Страховая компания «Согласие» приступила к рассмотрению обстоятельств аварии при запуске ракеты-носителя «Союз-ФГ», сообщил страховщик. Пока сумма ущерба в страховую компанию не заявлена, сообщила ТАСС гендиректор компании Майя Тихонова.

Экономический ущерб от природных катастроф увеличился на 251% до $2,9 трлн: ООН

Как свидетельствуют данные Управления Организации Объединенных Наций по уменьшению опасности бедствий (United Nations International Strategy for Disaster Reduction, UNISDR), за период с 1998 по 2017 год мировые экономические потери вследствие стихийных катастроф возросли на 251% по сравнению с предыдущим двадцатилетием.

Как свидетельствуют данные Управления Организации Объединенных Наций по уменьшению опасности бедствий (United Nations International Strategy for Disaster Reduction, UNISDR), за период с 1998 по 2017 год мировые экономические потери вследствие стихийных катастроф возросли на 251% по сравнению с предыдущим двадцатилетием.

Страховщикам дорого обошлись «внутренние» автоюристы

Страховщики потратили порядка одного миллиарда рублей на борьбу со своими сотрудниками, которые помогают недобросовестным автоюристам. Об этом в Госдуме рассказал зампред ЦБ Владимир Чистюхин.

Страховщики потратили порядка одного миллиарда рублей на борьбу со своими сотрудниками, которые помогают недобросовестным автоюристам. Об этом в Госдуме рассказал зампред ЦБ Владимир Чистюхин.

Полис ОСАГО подорожает больше ожидаемого

При определении цены полиса ведомство предлагает учитывать резкость торможения и перестроений, а также нарушения ПДД, не зафиксированные камерами видеорегистрации

При определении цены полиса ведомство предлагает учитывать резкость торможения и перестроений, а также нарушения ПДД, не зафиксированные камерами видеорегистрации