Публикация страховыми компаниями годовой аудированной финансовой отчетности порой дает интересные «срезы» по рынку, которые просто невозможно увидеть в агрегированной статистике, предлагаемой регулятором страхового рынка.

Сезон публикации годовой аудированной финансовой отчетности за 2018 уже прошел и телеграм канал KERIMBAYEV ![]() , предлагающий эксклюзивные аналитические данные по страховому рынку, которые основаны на информации из открытых источников, вновь показал некоторые «особенности» казахстанского рынка общего страхования.

, предлагающий эксклюзивные аналитические данные по страховому рынку, которые основаны на информации из открытых источников, вновь показал некоторые «особенности» казахстанского рынка общего страхования.

НБРК при публикации данных по объему собранных премий включает, как данные собранных премий по прямому страхованию, так и по входящему перестрахованию. Именно эти данные и используются для всяких рэнкингов СМИ, которые с удовольствием располагают компании по различным места в зависимости от объема собранных премий.

Но, деятельность по входящему перестрахованию для многих страховщиков не является приоритетом, скорее даже вынужденной необходимостью, особенно в 2018 году, когда компании общего страхования еще принимали участие в схеме ОСРНС. Есть уверенность, что в 2019 году картина прямого страхования и входящего перестрахования в 2019 году будет кардинально отличаться от той, которую мы видим в 2018 году (см. таблицу1).

Если рассматривать только прямое страхование, то есть те объемы, которые страховщики собрали по прямым договорам страхования в Республике Казахстан, то лидером рынка в 2018 году стало СК «Халык», собрав на 1,5 млрд. тенге больше чем СК «Евразия», которая по всем публикуемым на сегодняшний день рэнкингам, занимает первую позицию.

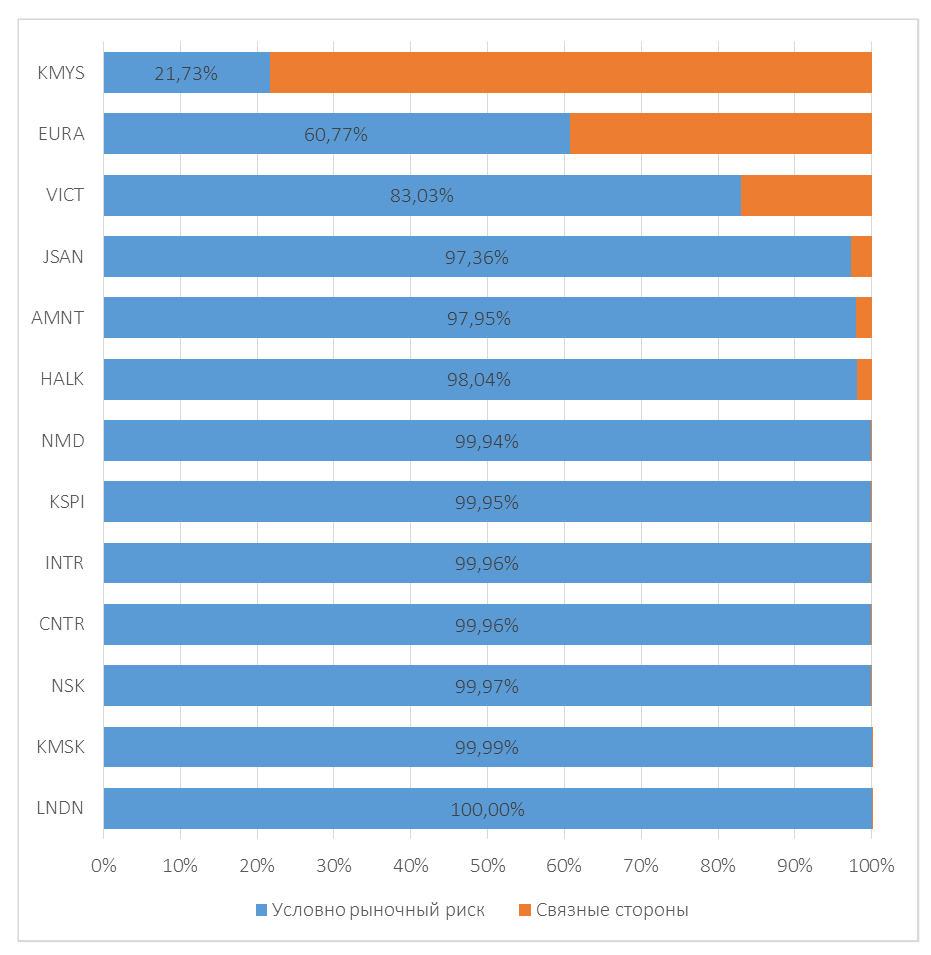

Другим интересным показателем, который никак не отражен в публикуемой отчетности регулятора, является объем премий, полученный по договорам страхования (или перестрахования) со связанными или аффилированными сторонами. Наличие такого объема прямого страхования является кэптивным страхованием, что нельзя назвать в полной мере рыночным.

К примеру, все объемы прямого страхования клиентов материнского банка в дочерней страховой компании, в которую зачастую клиенты приходят страховаться «по настоятельной рекомендации» банка-кредитора не квалифицируются как объемы прямого страхования со связанными сторонами.

Согласно стандартам, при рассмотрении возможного наличия отношений между связными сторонами внимание уделяется сути взаимоотношений, а не только их юридическому оформлению. Однако, залоговое страхование не рассматривается как операции со связными сторонами (БВУ и дочерняя страховая организация), поэтому, оценить реальную долю кэптивного бизнеса, в портфеле страховщика, сложно.

В этой связи представленные данные по связанным сторонам в отчетности некоторых страховщиков (например, СК «Kaspi страхование», СК «Халык», СК «Евразия») не отражают действительного объема прямого страхования со связанными сторонами, что напрямую влияет на уровень «кэптивности» страховщика.

Но даже на основе доступных данных можно видеть, что ТОП-13 страховщиков собрали в 2018 году почти 200 млрд. тенге премий, из них 42 млрд. тенге (21%) получены от связных сторон. При этом, учитывая высказанное ранее предположение относительно «маскировки» реальных объемов кэптивного страхования, можно заключить что ТОП-3 из предлагаемого списка страховщиков в значительной степени являются кэптивными.

Таблица 1. Структура портфелей ТОП-13 компаний общего страхования в Республике Казахстан за 2018 год, в млн тенге

Источник: Данные аудированной финансовой отчетности страховых компаний, сбор информации и расчеты телеграм канал KERIMBAYEV

График 1. Структура прямых продаж ТОП-13 компаний общего страхования за 2018 год

Источник: Данные аудированной финансовой отчетности страховых компаний, сбор информации и расчеты телеграм канал KERIMBAYEV

Подготовлено порталом Allinsurance.kz