PC: По итогам 9 месяцев 2017 года валовый внутренний продукт (ВВП) Казахстана вырос на 10,4 % по сравнению с аналогичным периодом прошлого года. При этом совокупный объём страховых премий вырос только на 4,4 %, а доля страхового рынка в ВВП снизилась на 0,03 % и составляет всего 0,56 %. Основным драйвером роста в нынешнем году стали классы добровольного личного страхования (20 %), которые после временного затишья опять начали демонстрировать «крутой подъём».

По-прежнему добровольное личное страхование демонстрирует зависимость от банковского потребительского кредитования, которое в нынешнем году заметно оживилось. Но также есть тенденции, которые стали результатом кропотливого труда и каждодневной работы компаний по страхованию жизни в направлении популяризации личного страхования.

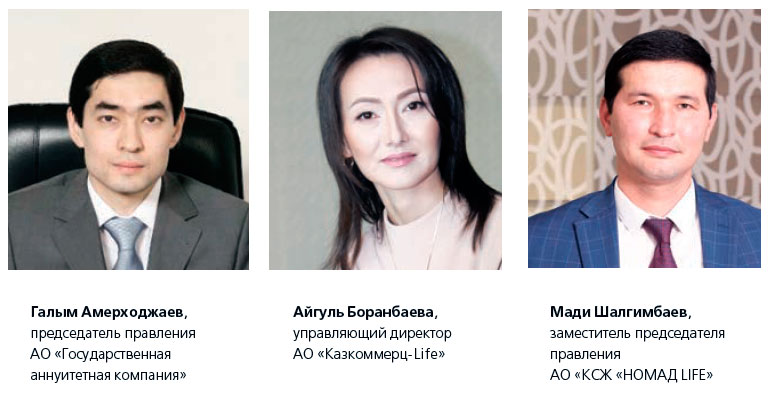

Как профессиональные участники сектора страхования жизни оценивают результаты своего бизнеса в текущем году и какие видят перспективы, а также какие сдерживающие факторы ещё предстоит преодолеть, выяснила редакция журнала.

Какие основные факторы обеспечили положительную динамику роста сектора страхования жизни за последний год? На ваш взгляд, будет ли этот рост устойчивым или необходимо его стимулировать и какими мерами?

Амерходжаев:

- Положительную динамику роста сектора страхования жизни обеспечило пенсионное страхование. По аналитическим данным, именно этот вид страхования дал прирост на 28 % по сравнению с аналогичным периодом прошлого года. Страховые премии по «Пенсионному аннуитету» составили

21 млрд 708 млн тенге против 16 млрд 937 млн собранных страховых премий по данному виду страхования за аналогичный период прошлого года. Стоит отметить, что в основном это переводы пенсионных накоплений из Единого накопительного пенсионного фонда в страховые организации, и лишь 1,5 млрд - это внутренние переводы между страховыми организациями. Рост страховых премий по данному виду страхования обусловлен повышенным интересом вкладчиков, имеющих достаточные суммы пенсионных накоплений, для приобретения пенсионного аннуитета. Надеемся на реформы в пенсионной системе, которая даст дополнительные стимулы развитию страхования жизни.

Боранбаева:

- По итогам 9 месяцев 2017 года рост рынка страхования по отрасли «Страхование жизни», включая премии по классу обязательного страхования работника от несчастных случаев, составил 19,3 %. Объём страховых премий за 9 месяцев 2017 года составил 74,4 млрд тенге против 62,4 млрд тенге за аналогичный период 2016 года.

В 2017 году основными драйверами роста рынка страхования жизни стали такие классы страхования, как: «Страхование жизни», «Пенсионный аннуитет» и «Обязательное страхование работника от несчастных случаев при исполнении им должностных (служебных) обязанностей» (ОСНС). Все три класса страхования занимают примерно одинаковую долю рынка - по одной трети рынка страхования жизни.

Наибольший рост показал рынок пенсионного страхования - прирост на 5,5 млрд тенге, что связано с увеличением минимального размера пенсионных накоплений, необходимых для заключения договора, то есть увеличилась средняя страховая премия по данному классу страхования. Также следует отметить и значительный рост премий по страхованию жизни - прирост на 3,7 млрд , обусловленный увеличением рынка страхования заёмщиков. Кроме того, обязательное страхование работника от несчастных случаев при исполнении им должностных (служебных) обязанностей показывает системно ежегодный прирост премий в промежутке 5-10 %, что связано с увеличением рабочих мест и с ростом заработной платы.

По нашему мнению, в ближайший год сохранится устойчивый рост рынка ОСНС, возможен рост рынка страхования жизни, который прежде всего будет зависеть от роста рынка кредитования, а также от возможных изменений в законодательстве.

Что касается пенсионного страхования, то здесь, скорее всего, будет наблюдаться тенденция к торможению рынка, поскольку ежегодно рынок будет формироваться в основном за счёт количества лиц, имеющих достаточный уровень накоплений для заключения договоров пенсионного аннуитета в минимально допустимом возрасте: женщин в возрасте 50 лет, мужчин - в 55 лет.

Шалгимбаев:

- Положительная динамика в отрасли «Страхование жизни» по сравнению с аналогичным периодом прошлого года наблюдается за счёт добровольного личного страхования. Так, рост в классе «Страхование жизни» на 1 ноября 2017 года по сравнению с аналогичным периодом 2016 года составил 4,74 млрд тенге, в страховании ОСНС - 347 млн тенге, по договорам пенсионного аннуитета - 4,77 млрд тенге. Также наблюдается увеличение показателей в классе «Страхование работника от несчастных случаев при исполнении им трудовых (служебных) обязанностей» - 1,97 млрд тенге.

В классе «Страхование жизни» на рост сбора страховых премий повлияло активное развитие роста потребительского кредитования: в году рост выдачи займов составил более 100 млрд тенге. Банки для увеличения своей эффектив 2016 ности и прибыльности предлагают клиентам в пакете с потребительским займом продукты «Страхование жизни заёмщика кредита и ОСНС». К примеру, у отдельной компании на рынке компаний по страхованию жизни (КСЖ) рост сборов страховых премий в этом направлении на 1 ноября 2017 года составил более 7 млрд тенге. Рост по страхованию от ОСНС, считаю также, связан с потребительскими займами. Нам сложно охарактеризовать данное направление как страхование.

По договорам пенсионного аннуитета хорошую поддержку роста дало реальное понимание клиентов данного продукта. Если раньше для потенциальных клиентов продукт был в новинку и они первый раз о нём слышали, то сейчас при первой встрече с клиентами они уже имеют понимание и знают про этот продукт. Считаю, что отрасль «Страхование жизни» провела за все эти годы хорошую работу по популяризации пенсионного аннуитета среди населения. Думаю, эта практика не помешала бы и в продвижении классического страхования жизни.

В классе ОСНС рост связан с изменением уровня минимальной заработной платы, увеличением заработных плат работников, а также увеличением количества наёмных работников на предприятиях Казахстана.

Не думаю, что рост в вышеуказанных направлениях будет устойчивым, например, рост в классе «Страхование жизни» по итогам 2017 года связан с активным развитием потребительского кредитования в Казахстане, в случае уменьшения выдачи потребительских займов банками второго уровня уменьшатся сборы в данном направлении.

Роста по договорам пенсионного аннуитета в 2018 году по сравнению с 2017 годом мы не ожидаем. Если по «Пенсионному аннуитету» в 2017 году рынок КСЖ соберёт страховых премий приблизительно 25 млрд тенге, то в 2018 году мы ожидаем не более 15 млрд тенге. Спад связан с уменьшением количества потенциальных клиентов, имеющих достаточные пенсионные накопления для заключения данных договоров, так как пороговая сумма ежегодно увеличивается, исходя от увеличения минимальной пенсии. Думаем, что в период с 2012 по 2017 год большая часть клиентов-мужчин старше 55 лет и женщин старше 50 лет, имевших возможность заключить договоры пенсионного аннуитета, уже сделали это, в связи с этим уменьшается количество потенциальных клиентов. Также с 1 января повышается возраст для заключения договоров пенсионного аннуитета для женщин - они могут заключить договор при достижении 50,5 лет.

Какие направления могли бы стать точками роста для поддержания положительной динамики роста рынка страхования жизни? Что зависит от регулятора, а что - от самих страховщиков жизни?

Амерходжаев:

- Рост платёжеспособности населения, развитие инфраструктуры, включая законодательное развитие и развитие фондового рынка. Страховые компании в своей инвестиционной деятельности зажаты жёсткими требованиями регулятора. Но вопрос даже не в ограничении, а в отсутствии инструментов на фондовом рынке. Обидно, что страховой рынок Казахстана сильно отстал от России. Зарегулированность рынка мешает росту, творческому подходу и прогрессивному развитию компаний. Я думаю, что нам нужно быстрее пройти этот этап и начать развиваться, предлагая казахстанцам востребованные продукты и услуги.

Боранбаева:

- На наш взгляд, для стимулирования рынка накопительного страхования жизни требуется внести изменения в Налоговый кодекс, согласно которым страховые выплаты по окончании срока страхования не облагались бы подоходным налогом.

Со стороны страховых компаний для поддержания динамики роста требуется совершенствовать клиентский сервис и выводить продажу страховых полисов в on-line. В этом вопросе также требуется поддержка со стороны регулятора, поскольку для реализации этого глобального проекта потребуется решить вопрос с легализацией страховых полисов, выписанныхon-line, и другими нюансами.

Что касается клиентского сервиса, то в данном вопросе необходимо прорабатывать возможность свободного доступа клиентов к персональной информации через различные мобильные приложения, личные кабинеты, предоставлять более широкие возможности для оплаты страховых взносов через терминалы оплаты, электронные кошельки и иные мобильные приложения. Наиболее конкурентоспособными будут те компании, которые смогут оперативно решать вопросы клиентов, избавляя их от долгих рассмотрений и принятия решений.

Шалгимбаев:

- Точками роста могли бы стать: развитие классического страхования жизни и продуктов страхования жизни с инвестиционной составляющей, в развитии класса «Пенсионный аннуитет» точкой роста могло бы стать развитие отложенных пенсионных аннуитетов.

Много лет проблемы отрасли решались очень медленно, и только за последний год кардинально меняется налогообложение накопительного страхования жизни, совместно с рынком дорабатывается продукт Unit Linked накопительное страхование жизни имеет социально ориентированный характер и может решить множество упущений государственного социального страхования и обеспечения. Считаю, что государство должно взглянуть на данное направление иными глазами и взять за основу в решении социальных проблем накопительное страхование жизни как один из инструментов. Что касается страховщиков, то они должны совместно заняться продвижением страхования жизни. Думаю, неплохим примером может послужить пенсионный аннуитет: продукт рекламировали, о нём не раз упоминали министры, депутаты, руководители Национального банка и т. д., что дало толчок в популяризации данного продукта в нашем обществе.

Насколько конкурентным и привлекательным для страховщиков является на сегодня рынок страхования жизни? Какие перспективы для вашей компании вы видите в этом сегменте?

Амерходжаев:

- Рынок страхования жизни характеризуется как «высококонцентрированный» - на рынке присутствует конкуренция, но она недостаточно развита или слаба, имеет место неравномерность присутствия на нём субъектов рынка. Я считаю, что казахстанский рынок страхования является достаточно привлекательным, поскольку это практически неосвоенный сектор экономики, у нас в стране страховой защитой охвачены далеко не все. Мы в своё время первые начали развивать эту нишу, компаний по страхованию жизни не было, государство приняло Закон и мы стали неплохой площадкой для апробации новых продуктов и направлений. У нас нет агрессивной стратегии по прямой конкуренции частным страховым компаниям.

Если обратить внимание на долю рынка, то вы увидите, что у нас нет агрессивной цели доминации на рынке.

Наиболее динамичной развивающейся отраслью страхования, по моему мнению, является обязательное страхование работника от несчастных случаев при исполнении им трудовых (служебных) обязанностей. Учитывая тот факт, что не более 60 % работодателей обеспечили своим работникам страховую защиту, данный вид страхования является наиболее социально значимым и важным как для государства в целом, так и для каждого работника.

Второе направление - это пенсионное страхование. Оно имеет спрос у населения, единственное, что не все его могут позволить в связи с недостаточностью пенсионных накоплений. На сегодняшний день, чтобы выкупить пенсионный аннуитет для мужчин в 55 лет, необходимо иметь пенсионных накоплений около 9 млн тенге, а женщинам в 50 лет - более 12 млн тенге. Высокая стоимость объясняется тем, что компания пожизненно обеспечивает человека пенсией. Мы берём на себя все риски обеспечения его пенсией по жизни - вне зависимости от того, закончились ли у него пенсионные накопления или нет.

В концептуальном плане нашей деловой стратегией является вызы вызывать доверие у населения к страховому рынку.

Боранбаева:

- Рынок накопительного страхования растёт, но пока достаточно медленно - порядка 10 - 12 % в год. Его нельзя сравнить с бурным ростом рынка страхования жизни заёмщиков - оценочно 20 - 25 %, потому что стимулы у этих двух направлений совершенно разные. При этом, конечно же, для страховщиков на сегодня рынок страхования жизни является привлекательным. Однако развитие этого класса страхования требует много доработок как в части законодательства, так и в части развития внутренних процессов в страховых компаниях. Наша компания в этом направлении проводит работу и планирует в дальнейшем совершенствовать продукты классического страхования жизни для повышения их привлекательности для потенциальных потребителей.

Шалгимбаев:

- Наша компания по страхования жизни «НОМАД LIFE» является хорошим примером розничной страховой компании. Мы не привязаны, как имеет место быть на страховом рынке Казахстана, к банку второго уровня или корпорациям. Мы двигаемся самостоятельно, развивая розничные направления, свой менеджерский состав, агентскую сеть и помогаем развиваться нашим партнёрам.

Наша модель показала хорошую состоятельность, мы за последние шесть лет выросли в 20 раз и входим в тройку крупнейших страховых компаний среди всех компаний по страхованию в Республике Казахстан. В ближайшем будущем мы видим хорошие перспективы в развитии классического и инвестиционного накопительного страхования жизни - альтернатива депозитам банков второго уровня, тому, что очень стремительно развивается в соседней России. Это связано с тем, что с 1 января 2018 года ожидается принятие нового Налогового кодекса, где будет оптимизировано налогообложение добровольного накопительного страхования жизни - будет приравнено к условиям налогообложения депозитов, что значительно повысит привлекательность накопительных продуктов для населения.

Какие направления бизнеса или бизнес-процессы внутри компании будут создавать для вашей компании конкурентные преимущества?

Боранбаева:

- Как уже было отмечено, мы видим хорошую перспективу по выведению процесса заключения договоров страхования по некоторым видам страхования в on-line. Так как внесение соответствующих законодательных изменений, регулирующих этот вопрос, - дело времени, мы намерены создавать достаточно простые страховые продукты, которые были бы понятны каждому человеку и можно было бы приобрести такой страховой продукт on-line, экономя при этом своё время на оплату премии, выписку и доставку страхового полиса.

Амерходжаев:

- Наша компания всегда стремится соответствовать современным тенденциям, передовому опыту, в некоторых вопросах является экспертом. В частности, на сегодняшний день мы большое внимание уделяем развитию собственного программного обеспечения, информационной безопасности, ведётся работа по внедрению онлайн-страхования.

Шалгимбаев:

- Хорошее развитие у нас идёт в классах «ОСНС», «Пенсионный аннуитет», классическое накопительное страхование. Как будет урегулирован вопрос с инвестиционным накопительным страхованием, большие усилия направим в данное направление. Основной упор мы будем ставить в развитии данных направлений.

До конца текущего года страховой рынок, скорее всего, сохранит положительную динамику, а какой прогноз вы можете дать на следующий год? Какие факторы, на ваш взгляд, будут этому способствовать?

Амерходжаев:

- В настоящее время нет серьёзных оснований для снижения динамики роста страхового рынка. В 2018 году многое зависит от изменений в страховом законодательстве ввиду проводимой Национальным банком работы по его совершенствованию. Кроме того, может измениться количество участников рынка страхования с учётом слияния банковских групп, и этот факт может ужесточить конкурентную борьбу между страховщиками.

Боранбаева:

- По прогнозам экспертов, темп роста валового внутреннего продукта в Казахстане в 2018 году будет опережать темп роста 2017 года. Предпосылками экономического роста в прогнозном периоде можно назвать рост внутреннего потребления на фоне повышения реальных заработных плат, рост инвестиций в основной капитал, рост объёмов добычи и производства минеральных ресурсов. Однако сохраняется значительная неопределённость с экономическим ростом из-за зависимости экономики страны от цен на ресурсы.

Что касается страхового рынка, то мы также предполагаем, что здесь будет отмечаться прирост рынка на фоне общего экономического развития страны. Но мы делаем достаточно консервативный прогноз - прирост рынка в размере до 5-7 %. Не прогнозируем высокого роста рынка страхования заёмщиков, но всё же возможен рост в пределах 7-10 %. Также в пределах 10 - 12 % возможен рост рынка обязательного страхования работников от несчастных случаев. По пенсионному аннуитету мы ожидаем даже некоторое снижение объёмов, связанное со снижением количества лиц, имеющих достаточную сумму пенсионных накоплений, необходимых для заключения таких договоров, и к тому же с 2018 года согласно изменениям, внесённым в Закон о пенсионном обеспечении в Республике Казахстан, будет изменена периодичность выплат по договорам пенсионного аннуитета, что несомненно снизит преимущества данного страхового продукта.

Шалгимбаев:

- В связи с изменением налогового законодательства неплохую динамику покажет класс «Страхование жизни» - продукт накопительного страхования жизни.

В отношении продуктов страхования жизни заёмщиков кредита и ОСНС - они будут иметь схожую динамику 2017 года, думаю, объёмы будут приблизительно одинаковыми, так как банки в следующем году наверняка также будут делать упор на потребительские займы.

В отношении «Пенсионного аннуитета» в следующем году ожидаем спад.

В классе ОСНС ожидаем незначительный рост в связи с изменением уровня минимальной заработной платы и увеличением реальных заработных плат работников, а также количества наёмных работников на предприятиях.

В целом, по моему мнению, общие сборы в отрасли «Страхование жизни» в 2018 году не вырастут, но в отдельных классах будет наблюдаться увеличение сборов страховых премий, а в каких-то - уменьшение.

Источник: Журнал «Рынок Страхования»