Казахстанская фондовая биржа продолжает обсуждать влияние институциональных инвесторов на развитие и ликвидность казахстанского рынка ценных бумаг. По мнению Андрея Цалюка, вице-президента KASE, много надежд связано с активами ЕНПФ, которые уже почти достигли 9,5 триллионов тенге. Однако увидеть хоть какую-то долю от этих активов на рынке частного капитала в ближайшие два года едва ли удастся.

На активы банков надеяться тоже особенно не приходится, считает А. Цалюк. На начало года в различные ценные бумаги ими было инвестировано чуть более 5,3 триллионов тенге. Однако, излюбленным объектом инвестиций для банков выступают, в основном, ноты национального банка и, в меньшей степени, облигации государственных институтов развития и международных финансовых организаций.

В то же время активы 26 зарегистрированных в Казахстане на начало марта страховых и перестраховочных организаций достигли 1 триллиона 71 миллиарда тенге. Из них в различные ценные бумаги инвестировано почти 615 миллиардов тенге и, наибольшая доля, 43% - это инвестиции в негосударственные ценные бумаги казахстанских эмитентов.

Другими словами, именно страховые компании являются сегодня в немалой степени надеждой казахстанского фондового рынка, считает эксперт. «Этому способствует и тот факт, что бизнес по страхованию жизни находится сейчас в Казахстане на этапе становления. Он остро интересует инвесторов. Здесь, на наш взгляд, находится единственная точка выраженного роста на всем финансовом рынке Казахстана. Ну, а если обратиться к опыту Европы, то там страховые компании весьма привлекательные, уважаемые инвесторы. Они влиятельные инвесторы и даже выступают владельцами банков, тогда как у нас ровно наоборот.

При этом, страховые организации умудряются неплохо зарабатывать на инвестициях. Например, у нас за два последних месяца прирост дохода от страхования составил по итогам года только 6%, от инвестиций 48%»,- говорит А. Цалюк.

О том, каковы перспективы страховщиков, как институциональных инвесторов шла речь в информационной передаче Казахстанской фондовой биржи «Фондовый рынок. Статус PRO», которая вышла в эфир 16 апреля 2019 года на канале abctv.

|

|

|

Ведущий передачи: Андрей Цалюк, заместитель председателя правления KASE |

Приглашенный гость: ЕкатеринаТолстова, заместитель директора группы «Финансовые институты» по России и СНГ агентство S&P Global Ratings |

Цалюк А.: Екатерина, по вашему мнению, что является главным в оценке операционной деятельности страховых компаний именно Казахстана.

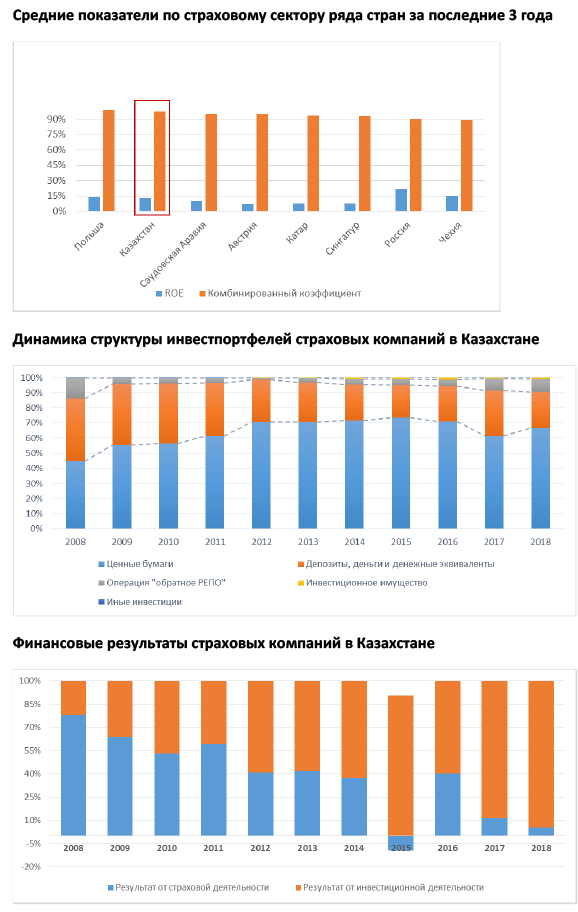

Толстова Е.: Хочу отметить, что мы не смотрим на казахстанский страховой сектор в отрыве от других стран. Мы сравниваем Казахстан с другими страховыми секторами и видим сопоставимость в оценках с такими странами, как Польша, Бразилия и Южная Африка с точки зрения общей концепции развития страховых секторов. И, наверное, наша оценка по Казахстану чуть лучше, чем оценка по российскому страховому сектору с точки зрения прибыли страхового сектора. Здесь можно долго дискутировать о том, как формируется прибыль страховых компаний, но, в целом, результат есть и он позитивный, прибыль присутствует.

Цалюк А.: Казахстанские страховые компании более прибыльные, чем в России?

Толстова Е.: Мы берем в исторической перспективе. И, если смотреть на протяжении трех-пяти лет, то страховой сектор Казахстана показал более прибыльные результаты по сравнению с российским рынком страхования.

Цалюк А.: По вашему мнению, за счет чего растет прибыль казахстанских страховщиков?

Толстова Е.: С точки зрения прибыли рынок растет за счет результата от инвестиционной деятельности. Но нельзя говорить, что это только специфика казахстанского страхового сектора. Это, в принципе присуще страховым компаниям в развивающихся странах.

Наверное, если говорить о развитых рынках, то там, в большей степени, в прибыли преобладает результат от страховой деятельности. Но там есть своя специфика, связанная с очень низкими процентными ставками. Там страховые компании научились зарабатывать на результате от страховой деятельности.

Наверное, здесь я оговорюсь, что не стоит говорить о том, что страховые компании в Казахстане не зарабатывают на страховой деятельности. Просто в сопоставлении инвестиционного результата и страхового результата, инвестиционный результат в общую копилку прибыли страховых компаний добавляет существенно больше, чем результат от страховой деятельности.

Цалюк А.: Если взять доходы страховщиков от страховой и от инвестиционной деятельности, то как, приблизительно, распределяются доли?

Толстова Е.: Основной вклад в прибыль страховых компаний, то есть в итоговый результат имеет, все-таки, инвестиционная деятельность.

Цалюк А.: А что сейчас выступает основным драйвером страхового рынка для компаний общего страхования и страхования жизни?

Толстова Е.: Здесь, опять же, абсолютно разнонаправленная динамика для компаний страхования жизни и общего страхования. Мы видим замедление для компаний общего страхования, где основным драйвером на протяжении последних лет было автострахование. И сейчас, с учетом ситуации в экономике, снижающимися нефтяными ценами, в этом секторе роста мы, наверное, какого-то большого не увидим. Если только не будут развиваться какие-то новые продукты. Но для этого необходимо развитие регулирования

Цалюк А.: То есть, регулирование должно быть более стимулирующим?

Толстова Е: Да. Стимулирующее развитие страхового сектора требуется именно в общем страховании.

Если смотреть на рынок страхования жизни, то динамика другая. Здесь двузначный рост. И, в целом, если мы сопоставим с другими рынками страхования жизни, в том числе развивающимися, то там тоже увидим двузначный рост.

Это видно, например, на рынке Китая. Там, конечно, население больше. Но, в целом, интерес к продуктам страхования жизни постепенно набирает обороты. И, если смотреть на перспективу, то мы видим, что на развитых рынках, как раз основная доля среди страхования представлена рынком страхования жизни, а не рынком общего страхования.

Цалюк А.: Я правильно понимаю, что это в основном добровольное страхование жизни?

Толстова Е.: Конечно. Причем это не обязательное медицинское страхование, это пенсионное страхование и страхование жизни. То есть те продукты, которые так или иначе входят в нашу жизнь с пониманием того, что нам надо защитить наше дальнейшее существование.

Цалюк А.: В принципе, чем больше достаток, тем больше люди могут задумываться о таких вещах. Получается так?

Толстова Е.: - Конечно. Поэтому страхование жизни в развитых странах превалирует. Люди ценят свою жизнь, у них выше доходы и, соответственно, они понимают, что для того, чтобы им защитить себя и свою семью, им необходимо страхование жизни.

Цалюк А.: Для развивающихся рынков сейчас прогнозируют снижение динамики роста ВВП. То есть, получается, что для нас это риск определенный. Но, с другой стороны присутствует низкая база старта для страхования жизни, это, наоборот, хорошо. Каким будет результирующий вектор, как вы думаете?

Толстова Е.: Результирующий вектор будет таков, что рост в целом продолжится. И драйвером роста будут именно компании по страхованию жизни. Здесь, конечно, надо еще смотреть на демографию. Сейчас экономически активное население представлено, в среднем, возрастом 30-40 лет. Именно эта часть населения начинает задумываться о страховании жизни, поскольку они создают семьи, им надо гарантировать доход для своих детей в случае каких-то непредвиденных обстоятельств. Поэтому, благодаря этой категории населения, есть все возможности для роста рынка страхования жизни в дальнейшем. Просто нужны дальнейшие стимулы для этого.

Например, отмена двойного налогообложения, которая была в 2018 году, она, так или иначе стимулирует интерес страхователей к рынку страхования жизни. С другой стороны, внедрение продукта unit linked с 2019 года, когда страхователь участвует в инвестиционной части продукта страхования жизни, также вызывает интерес к рынку страхования жизни.

Сейчас, в целом, можно говорить о достаточно позитивной динамике. В том числе, когда ставки, например, по депозитам снижаются, то люди начинают искать какие-то более доходные инструменты и тогда страхование жизни может стать неким драйвером в плане инвестиций.

Цалюк А.: Да, но здесь нужно пройти большой путь к осознанию самого продукта, потому что депозит можно сразу изъять, а вот со страхованием жизни, все намного сложнее. Эта особенность многих отталкивает, несмотря даже на определенную инвестиционную привлекательность.

А могли бы Вы охарактеризовать текущие инвестиционные практики страховых компаний в Казахстане. И в чем особенность, если она вообще есть?

Толстова Е.: Опять же, интересно сравнивать не только казахстанские страховые компании между собой, но и смотреть на практики развитых и развивающихся рынков, какие у них есть подходы. В целом, если смотреть на рынок Казахстана, то компании стали больше переориентироваться на рынки капитала, в том числе на вложения в квазигосударственные или государственные облигации и это присуще, как рынку страхования жизни, так и общего страхования.

Это связано с ситуацией в банковском секторе, где последние годы наблюдалась нестабильность. И многие страховые компании, наверное, стали больше думать не о спекулятивной части инвестиционного дохода, а именно о более риск ориентированном подходе с точки зрения инвестиций, как таковых. Если мы оглянемся на 10 лет назад, то депозиты, как раз, превалировали в структуре инвестиционного дохода.

Сейчас ситуация меняется. И, на самом деле, это международная практика.

Если смотреть на развитые рынки, то основная доля инвестиционного дохода - это облигации. И это именно облигации государственного сектора, а не корпоративные облигации. Связано это, скорее, со спецификой регулирования и теми требованиями, которые предъявляет регулятор к страховому сектору.

Цалюк А.: А что мешает нашим страховым компаниям увеличить влияние на нашем рынке сейчас, как институциональным инвесторам? Могли бы Вы выделить какие-то главные причины?

Толстова Е.: Хочу сказать, что, во всем мире страховые компании являются одними из крупнейших институциональных инвесторов. И, прежде всего, это связано с развитием рынков капитала. Некоторые зарубежные рынки более развитые, они более ликвидные по сравнению с казахстанским фондовым рынком. Здесь также необходимо учитывать специфику развития.

Цалюк А.: Вопрос яйца и курицы. Для того, чтобы страховые компании хорошо себя заявили на фондовом рынке, нужно, чтобы фондовый рынок был развит. При этом рынок не может развиться без инвесторов.

Толстова Е.: Действительно, это вопрос взаимосвязи между страховым сообществом и рынками капитала как таковыми. И, наверное, здесь необходимо понимать специфику рынка общего страхования и рынка страхования жизни.

Если мы посмотрим на компании общего страхования, то их горизонт выплат по обязательствам - краткосрочный и среднесрочный. То есть, для них вопрос ликвидности - это очень важный вопрос, чтобы своевременно отвечать по своим обязательствам перед страхователями. Если мы посмотрим на компании по страхованию жизни, то их горизонт выплат может быть 20-30 лет, то есть среднесрочный или долгосрочный. И компании по страхованию жизни могут немного отступать от принципа инвестирования в высоколиквидные активы, поскольку больше ищут «длинные» инструменты.

Но, если мы посмотрим на казахстанский фондовый рынок, то таких инструментов не очень много, поскольку страховщику необходимо найти инструмент, который соответствовал бы требуемому качеству и горизонту планирования страховой компании.

Поэтому здесь важен баланс между требованиями регулятора по инвестированию в высоколиквидные активы и желаниями страховой компании. Фактическое отсутствие активов, которые соответствовали бы обязательствам страховщиков по качеству, по срокам, ведет к тому, что компании пытаются вкладывать в квазигосударственный сектор, а не, например, в корпоративный, где тоже эмитентов не так много.

Цалюк А.: А Вы как считаете, страховые компании имеют право доверять нашему рынку частного капитала, корпоративному сектору? Ведь банки не кредитуют, потому что мало надежных заемщиков. Фондовый рынок не является таким эффективным, потому что компании не готовы раскрывать информацию, не готовы работать с инвесторами и так далее. И доверие после кризиса, даже к облигационному рынку Казахстана, серьезно подорвано и, до сих пор не восстановилось.

Как вы считаете, можно ли регулирование как-то изменить, чтобы увеличить в портфелях страховых компаний долю облигаций более рискованных компаний? Другими словами, как Вы считаете, нужно ли снизить рейтинговую оценку для того, чтобы страховые компании могли инвестировать более широко на казахстанском рынке? Мне очень интересно Ваше мнение.

Толстова Е.: Наверное, начну с международного опыта. Если мы посмотрим на рынок в Европе, то в 2016 году для страховых компаний было введено требование по капиталу, так называемое, Solvency II, которое предусматривает риск ориентированный подход. В рамках этих требований инвестиции компаний рассматриваются не с точки зрения нормативов и ограничений по видам инструментов. Скорее применяется подход, который предоставляет компании некоторую свободу в части определения инструментов для инвестирования и объема инвестиций, но при этом регулятор выдвигает требования к капиталу на основе риск веса инвестиционного инструмента. К примеру, регулятор говорит: «Я вижу риски в рынке акций и, поэтому, я применяю риск вес выше по этим активам относительно, например, квазигосударственных облигаций».

В Казахстане в части достаточности капитала используется регулирование на основе оценки маржи платежеспособности, которая рассчитывается на основе либо убытков, либо премий страховых компаний. Также применяются требования к ликвидности и качеству активов страховых компаний и ограничения по доле размещения в отдельный инструмент. В Европе у компаний нет подробных ограничений, есть основное ограничение - это риск ориентированный подход и компания сама решает, насколько она готова вложить в тот или иной инструмент и пожертвовать капиталом.

Цалюк А.: То есть, в Казахстане регулятор пытается максимально ограничить риски страховых компаний, у него более консервативный взгляд на инвестиционную политику страховщиков по сравнению с Европой. Я правильно понимаю?

Толстова Е.: Да. Но здесь, опять же, стоит сказать, что это не плохо.

Цалюк А.: Я и не говорю, что это плохо. Потому, что у нас есть множество печальных историй. Но страховые компании не все с этим согласны, насколько я знаю.

Толстова Е.: Опять же, наверное, нужно смотреть на все в сравнении с тем, как развивались другие рынки. Например, в Китае была очень агрессивная политика со стороны страховых компаний по инвестированию в венчурные фонды. И регулятор абсолютно на это не обращал внимания в определенный период.

В итоге, в какой-то момент регулятору все-таки пришлось принять меры, и страховые компании получили запрет на инвестирование в высокорисковые активы, поскольку регулятор пытался защитить интересы страхователей. Страховой рынок – это всегда две части. Одна - это страховщики, другая - это страховое сообщество. И для страхового сообщества, необходимо доверие к страховому сектору.

Цалюк А.: Можете ли Вы, опираясь на мировой опыт, сказать, что необходимо изменить в регулировании казахстанского страхового рынка, чтобы наши страховые компании приобрели больший вес и влияние на рынке? Нам нужно иметь более развитый, более эффективный фондовый рынок или нам нужно что-то изменить в регулировании страховых компаний и тогда станет хорошо?

Толстова Е.: Стоит отметить, что проникновение страховых услуг в Казахстане сейчас очень низкое, менее одного процента ВВП. И здесь кроется один из ответов. Необходимо развивать финансовую культуру для понимания населением и бизнесом того, что страхование, это не налог, это возможность защитить свои интересы. Это позволит дать толчок росту страхового сектора. Соответственно будут расти активы страхового сектора, появятся возможности для инвестирования, в том числе в рынки капитала.

Но, как Вы сказали, для рынков капитала необходимо доверие и качественные инструменты. Сейчас наличие качественных инструментов ограничено. С учетом действующих нормативов, мы просто упираемся в некие ограничивающие факторы, на основе которых нельзя сказать хорошее регулирование или плохое. Просто это текущая стадия развития рынка Казахстана.

Глядя на мировую практику, наверное, в дальнейшем, с развитием страхового сектора будут снижаться и нормативы, будут развиваться рынки капитала и возможности по инвестированию. Соответственно, будет больше доверия у населения к страховым продуктам.

Цалюк А.: Вот вам и вывод. Фактически, мы услышали совершенно однозначный ответ, что нужно сделать, чтобы страховые компании взяли хороший старт на нашем рынке. Страховая культура населения, которую действительно нужно воспитывать и, прежде всего, в вопросах страхования жизни, может сыграть основную роль. С другой стороны, естественно, внедрение стимулирующего регулирования. Ну и, конечно, развитие собственного рынка капитала, появления на нем большего количества качественных заемщиков, большего количества различных компаний, чтобы увеличить диверсификацию.

Подготовлено порталом Allinsurance.kz