Технологические и операционные функции страховых компаний традиционно работают независимо. Технологии облегчали работу оперативного персонала, но операции - андеррайтинг, претензии и маркетинг - были основным двигателем корпоративной эффективности. Соотношение между этими двумя функциями меняется, поскольку страховщики выделяют больше ресурсов на технологические функции, не вкладывая аналогичные средства в операционные.

Топ-менеджмент страховой компании надеется, что этот трансформация повысит прибыльность и поможет им эффективно конкурировать в цифровом пространстве, особенно с Insurtech, которые осуществляют технологически ориентированные операции. Действительно, опытные страховщики всех типов используют новые технологии, чтобы лучше обслуживать клиентов. Эти инструменты в корне изменят работу страховщиков, в том числе с помощью автоматизации некоторых традиционных операций, выполняемых вручную.

Опыт McKinsey по работе со страховщиками, которые хотят перейти в цифровое пространство, показывает, что по мере развития технологий эти компании могут в конечном итоге автоматизировать от 50 до 60 % традиционных операций бэк-офиса. Чтобы подготовить свои организации к этим новым способам работы, страховщики должны изменить свою форму, сформировав междисциплинарные группы, официально интегрировав технологические и операционные организации и собрав инструменты, соответствующие предпочтениям клиентов. Кроме того, страховщики должны создавать возможности для регулярной работы с внешними поставщиками услуг, нанимать талантливых специалистов в области использования соответствующих технологий для повышения эффективности операций и обеспечивать, чтобы их организационная культура поощряла и поддерживала эксперименты.

Изменение способа работы операционных офисов компаний - это большое дело, требующее значительных усилий, но те, которые делают эту трансформацию, могут увидеть значительное снижение соотношения расходов и времени; в свою очередь, они могут сделать больше инвестиций, снизить цены и повысить прибыльность. Страховщики, которые не могут измениться, могут потерять долю рынка.

Технологии преобразовывают операции

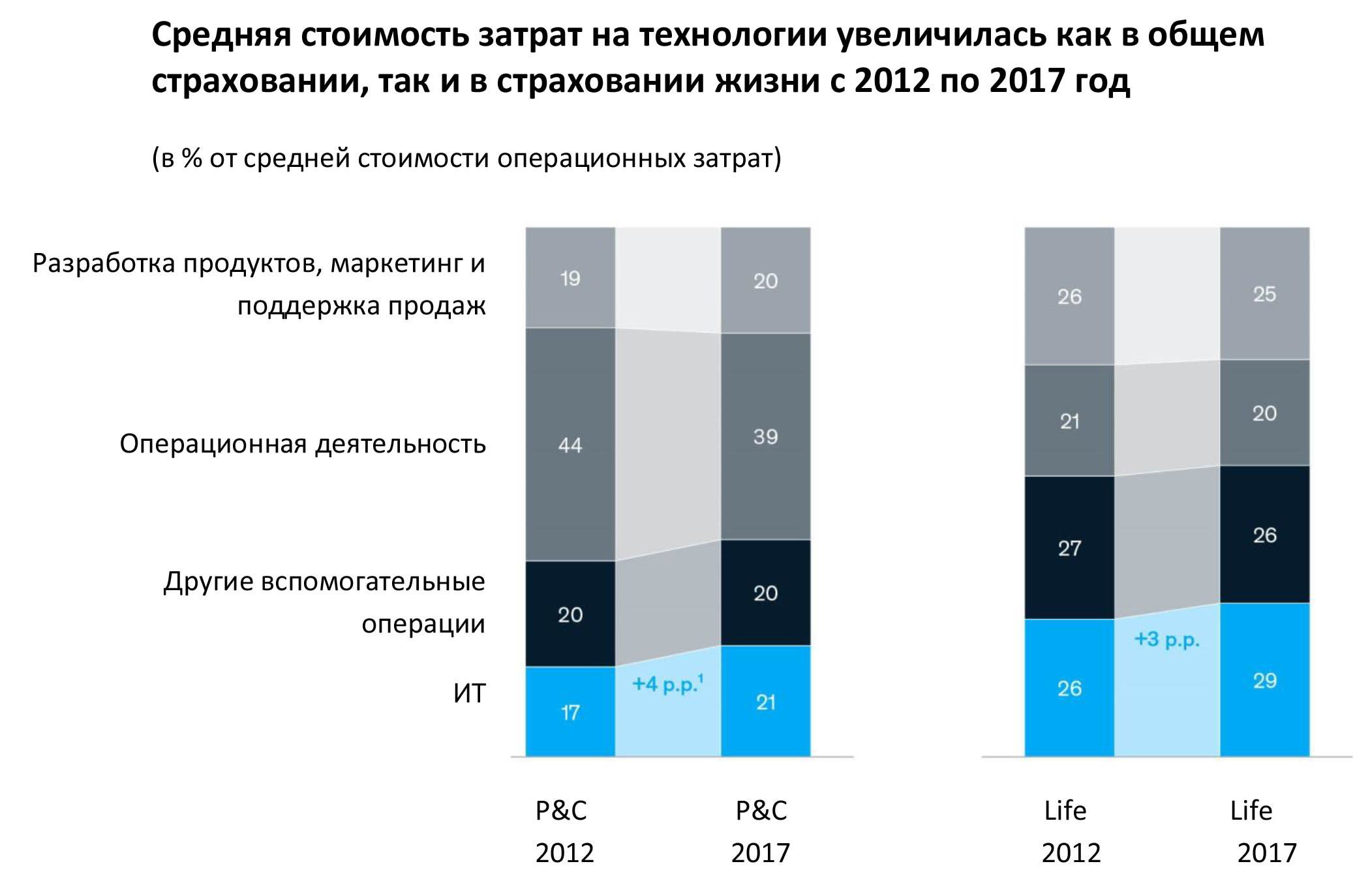

Технологии в конечном итоге возьмут на себя традиционные операции. Действительно, компании общего страхования и страховщики жизни тратят все больше средств на технологии. С 2012 по 2017 год средняя доля операционных расходов, потраченных на ИТ, увеличилась на четыре процентных пункта в отношении компаний общего страхования и на три процентных пункта в страховании жизни.

Куда идут эти деньги? Прежде всего, все больше страховых компаний обходят сложные основные ИТ-системы, инвестируя в приложения SaaS «программное обеспечение как услуга», которые они используют для организации продаж, операций, управления персоналом и обработки комиссионных, среди других задач. Гибкость, предлагаемая этими приложениями, помогает минимизировать или устранить ручную работу, возникающую в результате устаревших процессов.

Другие технологии, такие как автоматизация, цифровые приложения и передовые аналитические механизмы, еще больше преобразуют операции. В зависимости от сферы приложения эти возможности могут упростить первоначальный сбор информации и проверку документов, что позволяет клиентам обслуживать себя в процессе андеррайтинга, обслуживания и претензий. Таким образом, эти технологии помогают компаниям, работающим цифровом формате, сократить свои расходы почти на 40 % по сравнению с традиционными компаниями общего страхования. Достижения в области искусственного интеллекта также позволяют сотрудникам страховщика автоматизировать все более сложные задачи, включая решение всех форм запросов клиентов.

Для страховщиков, обладающих более развитыми технологическими возможностями, набор технологий Интернета вещей (IoT) может помочь уменьшить ручные процессы в процессе урегулирования убытков и ценообразовании. Например, в линиях покрытия, таких как страхование жилья, датчики IoT для зданий могут передавать постоянный поток данных о риске и ущербе и заменять личные посещения аджастера. Дальнейшее применение технологий IoT может предотвратить страховые убытки на автодорогах, на рабочих местах, а также в жилых домах и на предприятиях, позволяя страховщикам проводить динамическую оценку рисков с использованием обновленных данных.

Построение технологических операций

Страховщики, которые хотят процветать в среде, в которой технология трансформирует операции, должны выполнить шесть конкретных действий. Они должны создать междисциплинарные группы, которые улучшат процесс принятия решений, интегрировать технологические и операционные организации, вложить средства в инструменты для обслуживания своих клиентов, создать план для работы с новыми внешними поставщиками услуг, разработать новые талантливые стратегии для обновления возможностей своих организаций и создания поддерживающей культуры, которые бросают вызов работникам и стимулируют эксперименты и обучение.

Собрать междисциплинарные группы

Страховщики становятся более гибкими, то есть они работают и дают или получают отзывы в короткие сроки, чтобы лучше реагировать на часто меняющиеся условия. По мере того как происходит этот сдвиг, технологические и операционные группы должны начать работать в междисциплинарных группах, в которые входят владельцы продуктов, технологи, специалисты по данным, тренеры, а также специалисты по эксплуатации и проектированию.

Разнообразие точек зрения, обеспечивающих принятие решений и улучшение обслуживания клиентов, дает этим группам явное преимущество. Поскольку новые технологические возможности переопределяют взаимодействие с клиентами и рабочие процессы, эти междисциплинарные группы должны организовываться вокруг полного цикла взаимодействия страховщика с клиентами, а не отдельных транзакций, которые, как правило, покрывают только некоторые потребности клиентов.

Например, команда, которая может использовать свой взгляд на весь процесс приема заявок и выпуск полиса для упрощения требований клиентов, с большей вероятностью создаст лучшее качество обслуживания клиентов, чем команда, которая сосредоточена только на привлечении и обслуживании клиентов. По мере развития технологических возможностей организации такие группы должны развиваться, чтобы включать более специализированные технологические роли. Это позволит им создавать, масштабировать и управлять автоматизированными системами, специфичными для опыта взаимодействия клиентов со страховой компанией.

Один глобальный страховщик использовал междисциплинарные группы для ускорения автоматизации операционных процессов. В каждой группе половина сотрудников - инженеры данных, специалисты по визуализации и эксперты по бизнес-аналитике, другие - из бизнес и операционных команд, которые помогали проектировать и управлять автоматизированными процессами. Эти группы также запрашивали и периодически получали информацию от заинтересованных сторон в сфере маркетинга, коммуникаций, права и регулирования, чтобы формализовать любые изменения, необходимые для принятия новых процессов и инноваций. С помощью междисциплинарных групп был разработан и внедрен новый процесс и системы за одну треть времени, которое обычно требуется для традиционной команды специалистов.

До настоящего времени было автоматизировано почти 30 % ручных операций страховщика. В результате компания работает более эффективно по сравнению с предыдущими двумя годами и улучшила свои показатели удовлетворенности клиентов.

Создать интегрированные организационные структуры

Поскольку междисциплинарные группы распространяются по всей организации, изменение мышления будет самой большой проблемой. Чтобы группы были эффективными, организация должна ознакомить всех (особенно бизнес подразделения, операционные и функциональные заинтересованные стороны) с соответствующими ролями и помочь им развить понимание сотрудничества с технологическими специалистами. Это может быть лучше всего достигнуто путем интеграции основных функций: операций и технологий.

Банковские и другие финансовые компании имеют преимущество, учитывая, что в последнее десятилетие большинство из них уже стали интегрированными организациями. В ближайшие два-три года страховщики должны оперативно следить за тем, чтобы воспользоваться изменяющимися отношениями между технологиями и операциями. Для этого важно установить четкие процедуры обучения, стимулы, структуры отчетности, методы управления эффективностью работы и карьерные возможности.

Например, один европейский банк учредил организационный «бункер» для улучшения своей работы с технологиями. После такого преобразования обязанности одного человека могут касаться ИТ, операций, управления затратами и комплексного управления инновациями. Частично благодаря этим организационным изменениям банк сократил свои расходы.

Инвестируйте в технологические инструменты, которые служат предпочтениям клиентов

Клиенты все чаще предпочитают прозрачность и контроль при взаимодействии со всеми типами организаций. Страховщики должны соответствующим образом адаптироваться, предлагая технологии, которые быстрее, интереснее, интуитивнее и адаптированы к потребностям клиентов.

Например, один американский страховщик предлагает круглосуточную службу чат-ботов, чтобы помочь клиентам завершить простые транзакции, такие как обновление назначенных бенефициаров. Операционное подразделение, которое традиционно отвечало за предоставление такого опыта, теперь будет играть большую роль в обеспечении того, чтобы эти инструменты использовались в различных случаях при использовании клиентами и бизнесом, а не тольков в рутинных запросах клиентов.

Страховщики должны предлагать технологии, которые быстрее, интереснее, интуитивнее и адаптированы к потребностям клиентов.

Принять новые модели услуг

Страховщикам, которые хотят преобразоваться, чтобы работать хорошо в технологически управляемой операционной среде, часто мешают их унаследованные процессы и технологические стыковки. Многие страховщики преодолевают эту проблему и быстро устанавливают новые модели обслуживания, сотрудничая компаниями insurtech, технологическими компаниями и даже традиционными компаниями по аутсорсингу бизнес-процессов. Эти новые модели обслуживания значительно сокращают операционные расходы, а также часто предоставляют дополнительные источники дохода в форме периодических предложений страхования как услуги.

Чтобы гарантировать, что эти новые модели обслуживания улучшат производительность и улучшат взаимодействие с агентом и клиентом, членам команды в различных частях модели обслуживания необходимо будет работать вместе, чтобы оперативно устранять препятствия, которые могут возникнуть в ходе операционного и технологического перехода.

Трансформировать подходы к кадрам

Поскольку технологии играют все более важную роль в страховых организациях - вплоть до замены операторов во многих рутинных операционных задачах - страховщики должны расширять свой кадровый резерв, чтобы привлекать людей, обладающих навыками аналитики, гибкого обучения и проектирования клиентского опыта. Чтобы облегчить эту смену, руководители могут повышать квалификацию своих сотрудников, которые наиболее подходят для обновленных потребностей организации, и укреплять свои возможности внешнего найма. Организации могут даже создать формальные, масштабные возможности обучения в партнерстве с университетами или онлайн-академиями.

Например, центр лидерства Ritz-Carlton сотрудничает с преподавателями из ведущих академических и корпоративных учреждений, чтобы продвигать ориентированный на клиента образ мыслей среди своих старших руководителей, которые затем могут внедрить культуру в своих организациях в соответствии с этими ценностями.

HR также должен будет разработать способы поиска, привлечения и удержания таких специалистов. Среди способов, которыми они могут это сделать, - предложить неуправляемые карьерные треки, инициировать взаимодействие (онлайн и офлайн) со специалистами в тех сообществах, в которых они уже собрались, и заставить нынешних технологических сотрудников выступать в качестве «евангелистов» в организации.

Воспитывать культуру обучения

Даже когда организации применяют такие методы, как спринт и нулевой дизайн, работа с новыми технологиями, скорее всего, приведет к тупику. Чтобы сохранить атмосферу продуктивных экспериментов, страховщики должны развивать аппетит к экспериментам и принятию неудачи. Эта культурная адаптация также сделает страховые компании лучшим местом для тех технологов, в которых они будут нуждаться, которые, как правило, происходят из командной культуры, поощряющей обучение на неудачах.

Топ-менеджеры и бизнес-лидеры в страховании могут создать культуру экспериментов и обучения, сформулировав свою поддержку, а затем продемонстрировав это обязательство, моделируя любопытство вместо карательности, даже когда технологические инициативы терпят неудачу. Независимо от результата лидеры должны нести ответственность за то, чтобы их команды учились на экспериментах. Инновационные структуры стимулирования, которые имитируют таковые у стартапов, также могут стимулировать экспериментирование и обучение.

Например, один североамериканский банк гордится культурой, основанной на данных и аналитике. Бюджеты позволяют всем сотрудникам, от топ-менеджмента до линейных менеджеров, проводить эксперименты, которые могут дать начало будущим стратегиям. Эти бюджеты могут иногда давать менее 5 % отдачи. Одной из историй успеха, появившейся в результате стимулирования экспериментов в банке, стала разработка системы, которая автоматически направляет вызовы по взысканию задолженности соответствующим операторам центра обработки вызовов - с использованием проектов, ориентированных на аналитику, - и предоставляет для них индивидуальные сценарии.

Технологические достижения меняют страховщиков изнутри и эта реальность больше всего ощущается в операциях. Хотя еще не ясно, как именно технологии и операции в страховой отрасли будут трансформированы в течение следующих нескольких лет, организациям необходимо изменить свою форму, чтобы максимально использовать технологические инструменты, которые позволят им работать более эффективно и с большей концентрацией на опыт клиента.

Об авторах:

Криш Кришнакантан, старший партнер в офисе McKinsey в Стэмфорде,

Бьерн Мюнстерманн, партнер в мюнхенском офисе McKinsey,

Карти Пурушотаман, партнером в нью-йоркском офисе McKinsey.

Перевод с англ. подготовлен порталом Allinsurance.kz