В этом году в программе Digital Insurance Agenda-2019 в Амстердаме Йорг Мусхофф и Саймон Кеслер, консультанты McKinsey рассмотрели три страховых мегатренда и один глобальный сдвиг, чтобы предположить, какие разработки ожидаются в ближайшие годы.

Участники программы Digital Insurance Agenda (DIA) этого года работают в самом сердце страховой отрасли, особенно когда дело доходит до инноваций в сфере страхования. В то время как ожидаемую массовую транформацию в отрасли еще предстоит увидеть в полном объеме, ясно, что пространство Insurtech созревает и что его влияние в отрасли ускоряется. Три страховых мегатренда и один всеобъемлющий глобальный сдвиг раскрывают направление развития отрасли и показывают, какие события мы можем ожидать в ближайшие годы.

Мегатренд № 1: формируются новые модели цифровых новаторов

Страховые игроки имеют явный аппетит к оцифровке, и несколько новых моделей по-разному продвигают цифровые инновации.

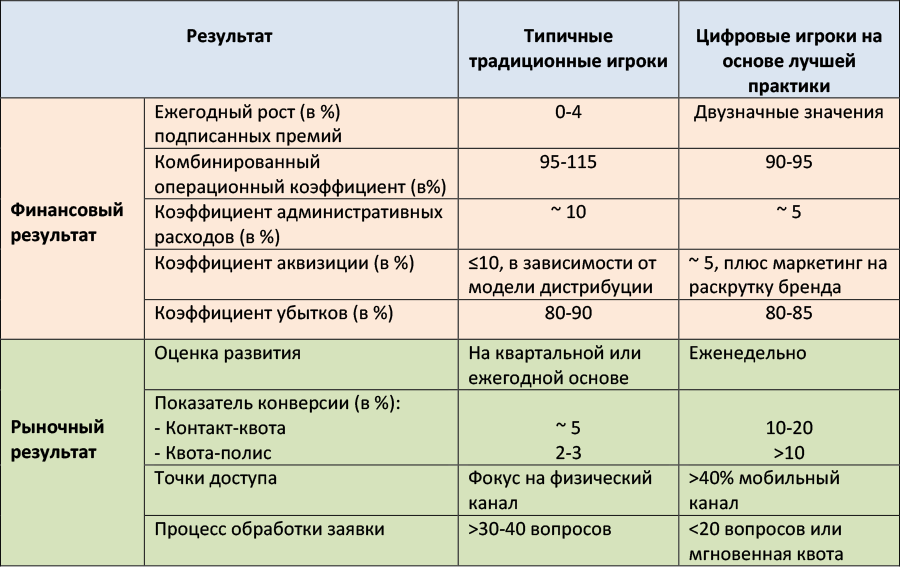

Цифровые игроки: доля рынка цифровых игроков в последнее десятилетие неуклонно росла, хотя и медленнее, чем ожидалось. Кроме того, эти цифровые игроки постоянно превосходят традиционных игроков в росте доходов и прибыльности. Принимая во внимание их оптимальные и гибкие бизнес-модели, цифровые игроки могут улучшить финансовые результаты и похвастаться более эффективными результатами выхода на рынок.

Таблица. С учетом лучшей практики, цифровые игроки достигают лучших финансовых результатов и лучших результатов при выходе на новые рынки по сравнению с традиционными игроками

Insurtech: Мы видим много новых игроков в DIA каждый год, но каждый год также собирает больше знакомых лиц. Согласно анализу McKinsey, Insurtech привлекли более 10 миллиардов долларов инвестиций с 2012 года. С сохранением инвестиций и высокой прибыльностью эти цифровые игроки явно не просто временное явление, они пришли, чтобы остаться.

Глобальные технологические игроки: Страховая отрасль долгое время была ведущим оплотом данных, но в последние годы мировые технологические компании поспешили создать сложные возможности хранения и анализа данных. Признавая ценность этих услуг для индустрии страхования, богатой данными, эти же компании стремятся войти в отрасль, вызывая сбои по всей цепочке создания стоимости.

Мегатренд № 2: профессиональные участники становятся все более цифровыми

Профессиональные участники страхового рынка также все чаще оцифровывают свои бизнес-модели по всей цепочке создания стоимости. Они начали по-настоящему отрабатывать возможности в области использования и обработки данных, в конечном итоге создав собственные механизмы и процессы андеррайтинга и сквозные процессы подачи заявок, основанные на аналитике. И по мере того, как профучастники наращивают свои цифровые возможности, некоторые игроки испытывают повышение эффективности процессов до 50 процентов, а также повышение андеррайтинга и эффективности обработки заявлений на 3–5 процентов - все это напрямую зависит от усилий по оцифровке.

Такие сильные результаты повысили цифровые ожидания в отрасли и могут поставить традиционных игроков в хорошую позицию для конкуренции с цифровыми игроками. Например, в отношении претензий мы ожидаем, что около 75% претензий будут обрабатываться в цифровой форме, а более половины - напрямую. Кроме того, страховщики, которые достигают этих уровней цифровой производительности, как правило, имеют в роли сотрудников по претензиям более 30 процентов специалистов в области ИТ и аналитики. Всего несколько лет назад эту реальность было бы трудно представить.

Мегатренд № 3: цепочка создания страховой стоимости становится все более дезагрегированной

Мы видим полный демонтаж страховой цепочки. Когда это произойдет окончательно, должны будут сформироваться новые партнерские отношения и сотрудничество, чтобы наилучшим образом удовлетворить потребности клиентов. Одним из таких примеров является партнерство между Insurtech и традиционными игроками. Многие Insurtech сосредотачиваются на определенных функциях цепочки создания стоимости и достигают превосходных уровней прибыльности для этих определенных функций, становясь привлекательными партнерами для сотрудничества.

Со своей стороны, страховые агрегаторы, поисковые системы и ведущие провайдеры были чрезвычайно успешными в последние несколько лет, заработав более 25 процентов от собранных премий на продажах. Далее по цепочке создания стоимости специалисты по аналитике данных, актуарным услугам, аналитике мошенничества и т. д. обеспечивают определенную ценность и, таким образом, достигают привлекательных уровней прибыльности. В отличие от ранних ожиданий того, что Insurtech приведут к массовым сбоям на рынке, мы обнаруживаем, что на самом деле около двух третей игроков фактически только принимают участие в цепочке создания стоимости, как элемент. Между тем, только менее 10 процентов сосредоточены на трансформации страховой бизнес-модели.

Глобальный сдвиг: появляются экосистемы

В рамках этих трех тенденций мы также видим всеобъемлющий глобальный сдвиг: отрасли распадаются и отходят от традиционных отраслевых линий к экосистемам, сформированным вокруг особых потребностей человека. Из них пять основных экосистем наиболее актуальны для страховой отрасли: мобильность, жилье, здравоохранение, благосостояние и защита, а также услуги B2B. Экосистемы мобильности и здоровья являются одними из самых передовых, с множеством межсекторальных партнерских отношений. Хотя несколько страховщиков уже внедрились в эти экосистемы, уровень интеграции в последующие годы существенно возрастет, открывая новые возможности для роста.

DIA объединяет Insurtech, традиционных страховщиков и другие заинтересованные стороны во всем мире, которые влияют и создают отрасль будущего. Сотрудничество между этими игроками будет только расти, и страховая бизнес-модель будет формироваться лидерами категорий и партнерствами с добавленной стоимостью. Те, кто понимает, как лежащие в основе мегатренды повлияют на мировую индустрию, и действуют на раннем этапе, чтобы направить свой бизнес в правильном направлении, лучше всего будут использовать этот потенциал.

Подготовлено порталом Allinsurance.kz