В борьбе за розничного клиента страховые компании стараются не только задействовать все традиционные каналы продаж, но и «изобретают» новые. Попробуем совершить небольшое путешествие по каналам продаж страховых продуктов и оценить нынешнее состояние и перспективы каждого из них.

Ставка на розницу

Годы кризиса серьёзным образом дали понять страховщикам, что диверсификация страхового портфеля и работа в рознице - два основных фактора, которые во все времена поддержат компанию наплаву. В части диверсификации портфеля – задача, решаемая за 2-3 года, а вот то, что касается розницы, - здесь нужны серьёзные усилия, значительные финансовые затраты и годы кропотливого труда.

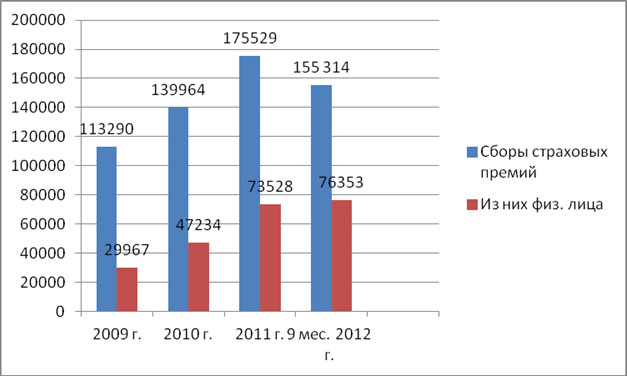

Если посмотреть на динамику развития отечественного страхового рынка, то, на первый взгляд, в посткризисные годы рынок правильно отреагировал на вызовы. Доля страхования физических лиц за 3 года выросла более чем вдвое, а за 9 месяцев 2012 года доля сбора премий по договорам с физическими лицами достигла практически половины всего объёма рынка. Но не надо забывать, что все-таки в последние годы основным драйвером роста премий по физическим лицам были классы добровольного личного страхования, а именно договоры пенсионного аннуитета, заключенные в соответствии с Законом Республики Казахстан от 20 июня 1997 года «О пенсионном обеспечении в Республике Казахстан» и страхования от несчастного случая.

Таблица 1. Динамика страховых премий с 2009 по 2012 год

По договорам пенсионного аннуитета объёмы выросли за счёт активного включения в систему аннуитетных страховых выплат пенсионных накоплений новоиспеченных пенсионеров, но количество действующих договоров по состоянию на 1 ноября 2012 года составило всего 32 819 единиц, а заключено с начало года 13 376 единиц. При этом сбор премий за 10 месяцев текущего года составил без малого 25 млрд тенге. Сегмент страхования от несчастного случая начал демонстрировать динамику после возобновления банками потребительского кредитования. За 10 месяцев текущего года количество заключенных договоров по страхованию от несчастного случая составило около 1, 4 млн единиц, а объём премий по заключенным договорам составил почти 14,2 млрд тенге.

Таблица 2. Объёмы страховых премий и количество заключенных договоров страхования за 10 месяцев 2012 года

|

Наименование классов страхования |

Количество заключенных договоров за период с начала текущего года (с нарастающим итогом), в ед. |

Количество действующих договоров, в ед. |

Сумма страховых премий по действующим договорам страхования (перестрахования), в тыс. тенге |

Сумма собранных страховых премий с начала текущего года, в тыс. тенге |

|

|

Обязательное страхование |

3 234 065 |

2 547 846 |

52 715 480 |

39 707 648 |

|

|

гражданско-правовая ответственность владельцев транспортных средств, в том числе: |

3 126 717 |

2 430 044 |

28 124 503 |

23 515 962 |

|

|

физические лица |

2 607 548 |

1 972 063 |

18 093 421 |

||

|

юридические лица |

519 169 |

457 981 |

10 031 082 |

||

|

Добровольное личное страхование |

2 320 946 |

2 170 507 |

121 633 961 |

70 516 389 |

|

|

страхование жизни, в том числе: |

739 431 |

710 191 |

17 953 375 |

11 867 724 |

|

|

физические лица |

739 352 |

709 964 |

17 376 663 |

||

|

юридические лица |

79 |

227 |

576 712 |

||

|

аннуитетное страхование, в том числе: |

16 955 |

55 279 |

75 172 244 |

30 533 524 |

|

|

договоры пенсионного аннуитета |

13 376 |

32 819 |

52 112 636 |

24 961 656 |

|

|

физические лица |

13 359 |

32 790 |

51 967 835 |

||

|

юридические лица |

17 |

29 |

144 801 |

||

|

страхование от несчастных случаев, в том числе: |

1 374 147 |

1 385 754 |

15 427 728 |

14 243 752 |

|

|

физические лица |

1 366 863 |

1 378 627 |

13 709 950 |

||

|

юридические лица |

7 284 |

7 127 |

1 717 778 |

||

|

Добровольное имущественное страхование |

2 358 955 |

2 183 136 |

94 743 851 |

62 267 021 |

|

|

страхование автомобильного транспорта, в том числе: |

587 789 |

615 411 |

5 961 518 |

4 992 094 |

|

|

физические лица |

563 264 |

590 158 |

2 514 845 |

||

|

юридические лица |

24 525 |

25 253 |

3 446 673 |

||

|

страхование имущества, за исключением пунктов 3.1-3.5, в том числе: |

814 062 |

676 613 |

49 812 057 |

29 335 873 |

|

|

физические лица |

801 366 |

661 174 |

3 062 858 |

||

|

юридические лица |

12 696 |

15 439 |

46 749 199 |

||

|

страхование от прочих финансовых убытков, в том числе: |

854 871 |

822 023 |

16 634 371 |

9 978 827 |

|

|

физические лица |

854 456 |

821 590 |

6 336 675 |

||

|

юридические лица |

415 |

433 |

10 297 696 |

||

|

титульное страхование, в том числе: |

12 153 |

15 636 |

94 860 |

82 049 |

|

|

физические лица |

12 035 |

15 521 |

92 323 |

||

|

юридические лица |

118 |

115 |

2 537 |

||

|

Всего, в том числе: |

7 913 966 |

6 901 489 |

269 093 292 |

172 491 058 |

|

|

физические лица |

7 183 356 |

6 280 573 |

120 878 218 |

||

|

юридические лица |

730 610 |

620 916 |

148 215 073 |

Количество заключенных договоров с физическими лицами за 10 месяцев текущего года составило 7,2 млн единиц, а с юридическими в десять раз меньше - 0,7 млн единиц. При этом по сумме договоров страхования соотношение примерно 50/50.Теперь, когда есть понимание по основным направлениям роста рынка, постараемся понять, какие каналы продаж были задействованы.

Агентские сети

Конкретных данных о числе страховых агентов мы, скорее всего, найти не сможем. В перечне профессий, к сожалению, такая профессия, как страховой агент, отсутствует, соответственно и статистической информации по такой категории работников нет. Можно было бы воспользоваться законодательно предусмотренной обязанностью страховщиков публиковать реестры своих страховых агентов у себя на сайте и суммировать общее количество агентов. Но при этом следует учитывать, что в соответствии с действующим законодательством агенты имеют право работать одновременно на несколько страховых компаний, и большинство из них этим правом пользуется. К тому же после введения более жёстких требований к финансовой дисциплине некоторые агенты были «переодеты» в штатных сотрудников страховых компаний. Поэтому точно ответить на вопрос «сколько страховых агентов в Казахстане?» - невозможно. Но по некоторым оценкам, в Казахстане на сегодняшний день трудится до 15 тысяч страховых агентов.

В целом в Казахстане происходит не более 30 % продаж в суммовом выражении (в России этот показатель достигает 58 %). Если говорить об автостраховании, то здесь на долю агентов приходится до 70 % реализуемых полисов (в Японии эта доля достигает 93 %). Судя по интенсивному процессу открытия региональных представительств и филиалов, а также многочисленных точек продаж, в ближайшем будущем мы станем свидетелями солидного увеличения численности страховых агентов. Уже сегодня, по данным рекрутингового сервиса «HeadHunter», данная специальность является самой «дефицитной». Далеко не каждый желающий в состоянии освоить «премудрости» этой профессии: хороший агент должен профессионально знать страховые продукты, быть коммуникабельным, прогнозировать потребности клиента, уметь подобрать для своих клиентов именно то, что подходит им лучше всего.

Кадровый голод приводит к тому, что подчас страховщики набирают агентов, не слишком обращая внимание на их профессиональную пригодность. После краткого обучения таких «новобранцев» бросают в бой - и… хорошо, если удаётся избежать крупных убытков. Кроме того, со страховыми агентами неразрывно связана тема мошенничества. По оценкам, развитие агентского канала на страховом рынке напрямую зависит от его регулирования - закрепления агентов за одной страховой компанией либо разрешения на работу с несколькими страховыми компаниями при условии независимой профессиональной сертификации. Из-за того, что многие страховщики предпочитают не вкладываться в долгосрочные отношения с агентами, а «переманивают» их более высокой комиссией, в Казахстане крайне распространена миграция агентских сетей.

Кроме того, наметился серьёзный тренд, который состоит в том, что часть продаж осуществляют нестраховые посредники - банки, кредитующие население на крупные приобретения, автосалоны, туристские и риэлторские фирмы. Это объясняется тем, что основное развитие страховой розницы происходит по «связанному» сценарию, то есть большая часть страховых услуг продаётся не сама по себе, а как сопутствующая. Традиционно страхование реализуется и через агентский канал, поэтому неслучайно одни из самых успешных компаний в розничном сегменте - страховщики с разветвлённой агентской сетью.

Страховые брокеры

Принципиальное отличие страхового брокера от агента состоит в том, что первый представляет интересы страхователя (перестрахователя), а второй - страховой компании. Цель брокера - помочь клиенту подобрать оптимальный продукт из предложений ряда компаний. Если агентов у нас почти 15 тысяч, то брокеров - всего 13 компаний.

На долю страховых брокеров сегодня приходится не более 5 % продаж, и в основном - это договоры с крупными компаниями, где требуется серьёзная оценка рисков и комплексный подход. В Германии, Соединенных Штатах, Франции с помощью брокеров совершается от 40 до 70 % страховых сделок. В Великобритании - свыше 85 %, а в Мексике и Бразилии соответственно 50 и 72 %. Лицензирование, запрет на совмещение брокерской и агентской деятельности стало серьезным испытанием для этого канала продаж. Кроме того, изменения коснулись условий оплаты услуг брокеров. Судя по тому, что за последние 3 года количество страховых брокеров не менялось, то серьёзного развития этого канала продаж страховых продуктов в ближайшее время ожидать не приходится.

Прямые продажи

Direct insurance, или прямые продажи, интересны страхователям, а значит, и страховщикам, прежде всего с точки зрения снижения конечной цены страхового продукта. Удешевление полисов достигается за счёт отсутствия в цепочке продаж посредников - клиент обращается непосредственно к страховщику. Обратиться в страховую компанию можно, посетив ближайший офис, позвонив по телефону или воспользовавшись Интернетом. На сегодняшний день прямые продажи составляют не менее 60 % рынка

С помощью телефонного канала реализуются относительно простые страховые продукты. Различные варианты экспресс-страховок, коробочные продукты, договоры, заключаемые без осмотра имущества и без медицинского освидетельствования, - все эти «стандартизированные» полисы могут быть присланы по почте или доставлены курьером на дом после непродолжительной телефонной беседы. На сегодняшний день многие страховые компании ожидают увеличение доли прямых продаж через колл-центры.

Ещё одно перспективное направление - интернет продажи. Практически каждая страховая компания имеет на своем сайте калькулятор по страховым продуктам и сервис по заказу полиса он-лайн, постепенно начинают реализовываться он-лайн-платёжные сервисы по пластиковым картам. Но говорить о каких-либо серьёзных объёмах продаж полисов через Интернет пока довольно рано. В основном страховщики отстраивают этот канал продаж «на перспективу» или используют больше в рекламных целях. Развитию этого канала продаж способствует интенсивная компьютеризация, а препятствует - несовершенство правовой базы, связанной с применением электронной цифровой подписи.

Банки и автодилеры

В 2011 - 2012 годах возобновилось потребительское кредитование, и это стало ещё одним стимулом к развитию розничного страхования физических лиц. Но в отличие от России, где продажи через банковский канал являются жёсткой конкурентной средой для российских страховщиков, казахстанские банки предпочитают работать с очень ограниченным кругом страховых организаций, а чаще всего напрямую с аффилированной страховой компанией. Сейчас необходимым условием для получения кредита является наличие страховки залогового имущества и жизни заёмщика. Причём если в России банки, работая с неаффилированными страховщиками, устраивают ценовой демпинг в части комиссионного вознаграждения и в некоторых случаях размеры комиссии достигают 70 %, то казахстанские банки формально «не грузят» своих страховщиков комиссионным вознаграждением, а используют страхование в качестве способа оптимизации вознаграждения по кредиту и «назначают» стоимость страховки для заёмщика уж никак не по рыночной цене.

К примеру, в Европе bancassurance - наиболее значительный канал продаж, прежде всего - для продуктов страхования жизни и пенсионного страхования. В Бельгии на долю банков в объёме реализации программ по «жизни» приходится 48 %, во Франции - 64 %, в Италии - 59 %, в Испании - 72 %. Существенно меньше, но всё же достаточно велики эти доли в Нидерландах (19 %), Германии (25 %), Великобритании (20 %). В самой «банковской» стране - Швейцарии - она составляет, как ни странно, всего 2 %.

Но казахстанский bancassurance в ближайшее время вряд ли станет реальным каналом продаж других видов добровольного страхования, кроме тех, которые являются вменёнными по кредитным продуктам банков. Некоторые розничные банки уже заявляли о том, что планируют запустить так называемые «финансовые супермаркеты», где будут предлагать широкий ассортимент в том числе и страховых продуктов разных компаний. Но пока программные заявления остаются только на бумаге.

Пассивную позицию по сравнению с российскими коллегами занимают казахстанские автодилеры, Наверно, чисто российским явлением стал высокий уровень продаж продуктов автострахования через страховые подразделения автодилеров. Так, если в Японии дилеры реализуют менее 0,3 % полисов ОС ГПО ВТС и КАСКО, то в России доля этих продавцов достигает 20-25 %. В Казахстане автодилеры самостоятельно не предлагают продукты автострахования, в лучшем случае на территории автосалона можно найти представителя какой-нибудь дружественной страховой компании, хотя опыт российских коллег мог бы стимулировать это направление.

Тем не менее есть уверенность…

Ещё одна проблема отечественного страхования - достаточно примитивные методы конкурентной борьбы. Маркетинговые изыски страховщиков по-прежнему связаны в основном с ценой услуги или предложениями подарков, тогда как на развитых рынках ценовая конкуренция не имеет перспектив, поскольку может дать лишь краткосрочный эффект. Дело в том, что демпинг обеспечивает быстрый приток клиентов, но рентабельность бизнеса при этом сильно падает. И всё равно других инструментов страховой маркетинг на казахстанском рынке пока практически не использует либо использует крайне слабо.

Особенностью отечественного страхового рынка является тот факт, что у нас нет конкуренции между каналами продаж, а есть соперничество между страховщиками за посредников. Подобная ситуация не стимулирует страховых посредников к качественному развитию. Изменить ситуацию извне можно путём регулирования посредников либо изнутри через развитие офисов продаж страховых компаний и direct insurance».

Тем не менее есть уверенность в том, что все нынешние трудности - лишь «болезни роста», которые будут преодолены в ходе развития отрасли. С повышением уровня жизни и страховой грамотности населения откроется огромный рынок страхования имущества физических лиц, и консолидация портфеля по этим видам заметно повысит доходы страховых агентов, сделает их более лояльными в отношении страховых компаний. Но как уже было сказано в самом начале, сам по себе рынок не построится, здесь нужны серьёзные усилия, значительные финансовые затраты и годы кропотливого труда

Таблица 3. Сравнение каналов продаж страховых продуктов

|

Каналы продаж страховых продуктов |

Плюсы |

Минусы |

|

Прямые продажи |

- полный контроль над процессом продажи; - внедрение стандартов обслуживания; - организация колл-центра; - формирование лояльной клиентской базы. |

- высокие первоначальные затраты; - низкая мотивация на активное привлечение клиентов; - потеря клиентов, которые не хотят ехать в офис |

|

Агентские сети |

- низкие первоначальные затраты; - высокая мотивация на активное привлечение клиентов; - мобильность в выборе места встречи с клиентом; - постоянный личный контакт клиента с одним и тем же представителем компании. |

- высокие комиссионные; - низкая управляемость процессом продажи; - при уходе агента высока вероятность потери всех приобретённых через него клиентов; - низкая квалификация агентов; - большое число ошибок в договорах страхования; - ориентация на простые продукты; - частые случаи мошенничества - агент может работать сразу на несколько страховых компаний; - недостаточная юридическая защищенность. |

|

Продажи через брокеров |

- возможность привлечения большого страхового портфеля единовременно; - присутствие там, где нет доступа через другие каналы; - экономия издержек за счёт общения клиента с профессиональным посредником; - возможность продаж не только стандартных, но и сложных продуктов; - диверсификация сбыта. |

- ориентация на размер комиссии; - навязывание брокером высоких комиссионных вознаграждений в обмен на объёмы бизнеса; низкая управляемость; - высокая нестабильность в долгосрочном периоде; - работа сразу на несколько страховых компаний - большое число ошибок в договорах страхования; - недостаточная юридическая защищённость |

Источник: Журнал «Рынок страхования» № 12 (99), Декабрь 2012 г.