Природа риска меняется быстрее, чем когда-либо. Коммерческие пере/страховщики должны активизироваться, чтобы удовлетворить стремление общества к устойчивости в нестабильном мире, закрывая пробелы в защите, или рискуя потерять актуальность.

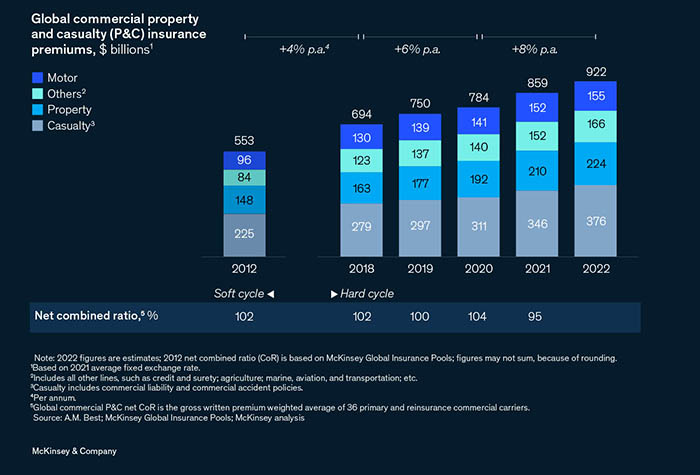

Глобальные линии коммерческой недвижимости и страхования от несчастных случаев (P&C) продемонстрировали высокие финансовые показатели в последние годы после слабого рынка с 2013 по 2018 год, несмотря на массовые сбои в связи с пандемией COVID-19, войной в Украине и вызванными этим сбоями в цепочке поставок. Премии были повышены за счет значительного ужесточения ставок с поправкой на риск в годовом исчислении: ежегодные темпы роста премий для коммерческих линий P&C с 2018 года колебались на уровне 6-8 процентов, а комбинированные коэффициенты улучшались (рис.1).

Рисунок 1

Несмотря на недавние макроэкономические потрясения, глобальные надбавки к премиям по коммерческим линиям продолжают расти из-за ужесточения ставок.

Однако коммерческие пере/страховщики оказались в переломном моменте, поскольку они сталкиваются с продолжающимся циклом экономической неопределенности, включая инфляцию, геополитические препятствия, экологические проблемы и нехватку капитала. Это постепенное ускорение макроэкономических тенденций в результате многочисленных событий, оказывающих давление на страховую отрасль, отличается от предыдущих потрясений. В сочетании со структурными изменениями характера рисков коммерческим пере/страховщики сегодня необходимо решить четыре критически важные задачи.

Коммерческие пере/страховщики оказались в переломном моменте, поскольку они сталкиваются с продолжающимся циклом экономической неопределенности.

Во-первых, в текущих условиях ставки по некоторым линиям начинают снижаться по мере восстановления емкостей, в то время как по другим линиям продолжается ужесточение — в некоторых случаях дополнительно поддерживается сохранением лимитов, несмотря на инфляцию. Растущая инфляция претензий и растущая конкуренция со стороны дистрибьюторов сокращают прибыль. Но возможности тоже есть. Некоторые коммерческие пере/страховщики ожидают значительного возврата инвестиций в связи с повышением процентных ставок. Гонка за обезуглероживание андеррайтинговых портфелей — с нюансами, зависящими от географического положения — является сложной задачей и требует новых возможностей, но также предлагает возможности для роста.

Во-вторых, природа рисков меняется быстрее, чем когда-либо, особенно когда речь идет о стихийных бедствиях (NatCats), переходе к нулевому балансу выбросов углерода, цепочках поставок и киберрисках. Вместо того, чтобы отступить и уменьшить свою подверженность, коммерческие пере/страховщики имеют значительную возможность сделать шаг вперед, чтобы устранить растущие пробелы в защите — или рискуют потерять актуальность в меняющемся мире.

В-третьих, эти проблемы усугубляются сокращением емкостей как на традиционном перестраховочном капитале, так и на альтернативных рынках капитала, а полная степень и продолжительность сокращения емкостей по-прежнему неясны, учитывая сильное ужесточение, наблюдаемое в продлениях в январе 2023 года.

В-четвертых, чтобы ориентироваться в новой природе рисков, коммерческие пере/страховщики должны подготовиться к преобразованию своих возможностей и талантов по мере того, как андеррайтинг и урегулирование претензий переходят от искусства к науке.

Коммерческим пере/страховщикам необходимо будет инвестировать и принимать решительные меры в ответ на каждую из этих четырех проблем. Во-первых, коммерческие пере/страховщики должны определить четкий источник отличительных особенностей, чтобы защитить свою маржу, конкурируя за пределы тарифов. Во-вторых, они могут повысить актуальность, закрывая пробелы в защите за счет инновационных продуктов, более сложных цен и решений по предотвращению и снижению рисков. В-третьих, коммерческим пере/страховщики необходимо будет обеспечить емкость за счет инновационного использования альтернативного капитала и решения проблем инвесторов в отношении долгосрочной прибыльности. Наконец, коммерческие пере/страховщики должны переосмыслить свое ценностное предложение для сотрудников и развивать возможности для перехода от искусства к науке, чтобы справиться с рисками будущего.

Наиболее успешные коммерческие пере/страховщики определили четкий источник самобытности, который позволяет им конкурировать не только ценами.

1. Определите четкий источник отличительных черт, чтобы конкурировать вне конкуренции.

Коммерческие пере/страховщики сталкиваются с четырьмя конкурирующими проблемами: волатильность тарифов; рост инфляции и неопределенность адекватности цен; расширение дистрибьюторов вверх по цепочке создания стоимости; и давление с целью декарбонизации андеррайтинговых портфелей.

Замедление темпов роста. Рост мировых ставок замедлялся в течение последних семи кварталов подряд — с 20 % в третьем квартале 2020 года до 6 % в третьем квартале 2022 года. В реальном выражении (с поправкой на инфляцию) ставки снизились (смягчились) в третьем квартале 2022 впервые с 2019 года. Однако эта тенденция варьируется в зависимости от линии. Например, по линиям финансовой и профессиональной ответственности произошло наиболее значительное замедление ставок: с 40 % в третьем квартале 2020 года до –1 % в третьем квартале 2022 года для полисов, не связанных с убытками.

Глобальные ставки перестрахования имущества на случай катастроф увеличились на 37 % при продлении в январе 2023 года, что представляет собой самый большой рост с 1992 года с последующими последствиями для первичных ставок. Инфляция (измеряемая индексом потребительских цен или ИПЦ), возможно, достигла пика в 2022 году, но по некоторым направлениям рынок продолжает укрепляться в 2023 году как с увеличением ставок, так и с фиксированными ограничениями даже при увеличении стоимости активов.

Рост инфляции и неопределенность адекватности цен. Большинство крупных экономик переживают десятилетнюю инфляцию. В четвертом квартале 2022 года инфляция в годовом исчислении составила 12 % в Европе, 7 % в США и 4 % в Азии. Инфляция увеличивает давление на выручку, поскольку клиенты пересматривают свои страховые покрытия и удерживают на себе больше рисков для снижения затрат. В то же время затраты на убыток и резервные требования растут, что негативно влияет на чистую прибыль, что привело к предполагаемой дополнительной инфляции в размере $8 млрд по потерям коммерческих линий в США в 2021 году. С положительной стороны, поскольку впервые за многие годы процентные ставки повышаются, коммерческие пере/страховщики могут увидеть увеличение доходов от инвестиций, причем последствия для разных коммерческих пере/страховщиков различаются в зависимости от подверженности инвестиционному портфелю. Таким образом, линии с длинным хвостом в особенности испытывают неопределенность адекватности цен в текущем цикле, учитывая, что их экономика ценообразования особенно чувствительна к инфляции и процентным ставкам, а также к проблемам моделирования изменяющейся частоты и серьезности катастрофических событий и киберрисков..

Давление со стороны дистрибьюторов. Партнеры-дистрибьюторы преуспевают в гонке за таланты и капитал, с более высокой доходностью, большей близостью к клиентам и более легкими бизнес-моделями, чем коммерческие пере/страховщики. Таким образом, в 2019–2022 годах брокеры обеспечивали среднегодовой TSR в размере 20 % по сравнению с 9 %, предоставляемыми коммерческими пере/страховщиками. Кроме того, новые управляющие генеральные агенты (MGA) успешно привлекли к себе уважаемых ветеранов андеррайтинга. Основываясь на этой позиции, они даже продвигаются вверх по цепочке создания стоимости; рост MGA отражает эту тенденцию. В Соединенных Штатах MGA росли на 10 % в год в период с 2012 по 2021 год, что более чем в два раза превышает уровень отраслевых премий. Однако эти каналы могут принести значительные преимущества коммерческим пере/страховщикам, если они будут ими эффективно использоваться.

Проверка эмиссии андеррайтингового портфеля. Коммерческие пере/страховщики играют важную роль в обезуглероживании «реальной экономики» к 2050 году, поскольку экономическая деятельность частично определяется наличием страхового покрытия. С целью повышения подотчетности Net Zero Insurance Alliance (NZIA) взял на себя обязательство раскрыть информацию о выбросах CO 2, поддерживаемых андеррайтинговым портфелем, и определить краткосрочные цели по сокращению выбросов на 2030 год к июлю 2023 года, в дополнение к ежегодному отчету о проделанной работе. Первоначальные оценки показывают, что для достижения нулевых выбросов к 2050 году необходимо сократить выбросы за счет андеррайтинга на 43 % к 2030 году. Со временем коммерческие пере/страховщики, вероятно, переместят емкости в отрасли с более низкой интенсивностью выбросов, более быстрыми путями декарбонизации и поддерживающими технологиями с нулевыми выбросами. Эта тенденция повлияет на показатели в этих развивающихся отраслях и в отраслях с более высокой интенсивностью выбросов. Чтобы успешно конкурировать, коммерческим пере/страховщикам необходимо развивать новые возможности в базовых функциях управления портфелем и андеррайтинга. Прогресс в обезуглероживании гарантированных выбросов по-прежнему различается в зависимости от географического положения, при этом лидируют европейские коммерческие пере/страховщики и члены NZIA.

Конкурировать за счет отличительного предложения, а не цены

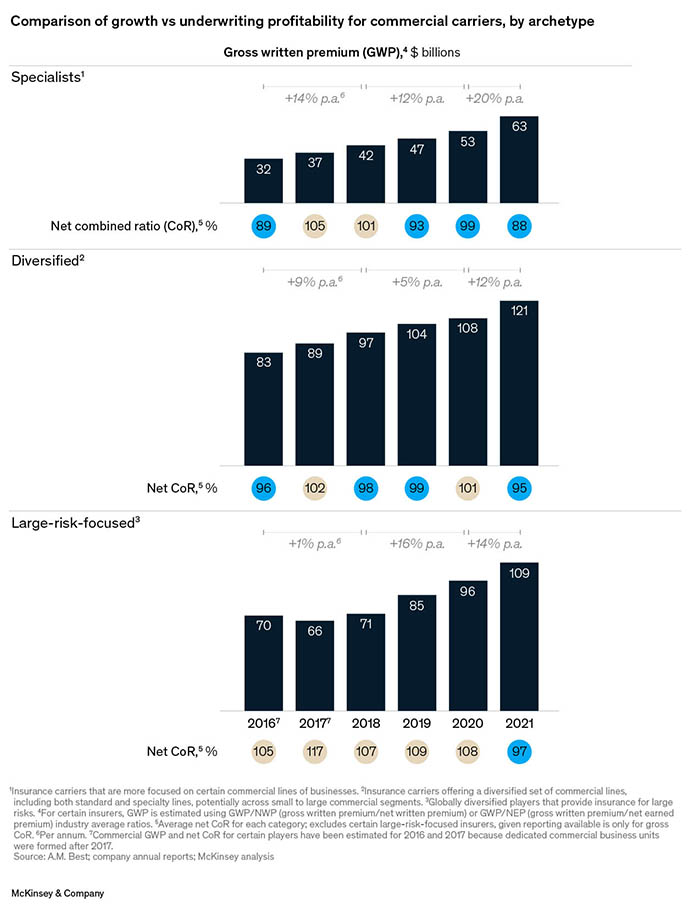

Наиболее успешные коммерческие пере/страховщики определили четкий источник самобытности, который позволяет им конкурировать не только ценами, — и удвоили свои инвестиции в эти области. Сосредоточив внимание на определенных направлениях бизнеса, специализированные коммерческие пере/страховщики почти всегда превосходили своих более диверсифицированных конкурентов (по росту премий и прибыльности) как на жестких, так и на мягких рынках в период с 2016 по 2021 год (рис. 2). За тот же период более специализированный американский рынок E&S рос на 16 % в год, что более чем в три раза превышает темпы допущенного рынка США. Их историческая устойчивость предполагает, что специализированные коммерческие пере/страховщики лучше подготовлены к процветанию в условиях продолжающейся экономической неопределенности.

Рисунок 2

Специалисты продемонстрировали повышение прибыльности андеррайтинга и рост премий по сравнению с диверсифицированными коммерческими пере/страховщики и пере/страховщики, ориентированными на большие риски.

Тем не менее, все коммерческие пере/страховщики, в том числе диверсифицированные и ориентированные на большие риски коммерческие перевозчики, могут действовать, руководствуясь четырьмя императивами, чтобы конкурировать на основе предложения, а не цены.

Четко определите, где соревноваться

Предлагая уникальный опыт, продукты и услуги, которые связаны не только с передачей рисков, но и с предотвращением и снижением рисков, мы расширяем ценностное предложение пере/страховщиков для клиентов. Это позволяет коммерческим пере/страховщикам не конкурировать только за счет цены и становиться коммерческими поставщиками емкости. Более специализированные коммерческие пере/страховщики смогли сосредоточить свои инвестиции на создании этих предложений, но даже диверсифицированные коммерческие пере/страховщики с высоким риском могут расставить приоритеты в своих ресурсах с четким представлением о том, где они хотят выделиться (по конкретным направлениям и этапам цепочки создания стоимости)..

Сосредоточьтесь на техническом совершенстве для борьбы с инфляцией

Коммерческим пере/страховщикам необходимо будет удвоить усилия по техническому совершенству, чтобы эффективно управлять тарифами, удерживая их на опережение тенденций потерь в ответ на инфляцию. Модели ценообразования и андеррайтинг продления должны будут отражать перспективный взгляд на инфляцию по различным компонентам (таким как товары, заработная плата и социальная инфляция) в сочетании с жесткой дисциплиной рисков андеррайтинга для смягчения линий. Наиболее искушенные коммерческие пере/страховщики используют модели сценариев инфляции, чтобы часто перебалансировать риски портфеля по линиям с большими и меньшими разрывами между рыночной ценой и технической ценой после учета инфляции.

Внедрите стратегию таргетированной дистрибуции

Коммерческие пере/страховщики должны разработать целевую стратегию распределения по направлениям бизнеса, регионам, отраслевым вертикалям и клиентским сегментам в зависимости от их собственного источника самобытности и областей, в которых они развивают превосходство в сфере андеррайтинга. Например, некоторые коммерческие пере/страховщики могут напрямую обращаться к клиентам с цифровым предложением в той области, где они явно отличаются друг от друга; это особенно верно для малых и средних предприятий (МСП) с более стандартными рисками. В других областях коммерческие пере/страховщики могут вместо этого выбрать более оппортунистическое страхование или работать в качестве чистого поставщика емкости вместе с ведущим страховщиком или через MGA. Целенаправленная и прозрачная стратегия дистрибуции позволяет коммерческим пере/страховщики избегать конфликта каналов, понимать, что нужно, чтобы быть предпочтительным коммерческим пере/страховщики для брокеров

Воспользуйтесь возможностью декарбонизации андеррайтингового портфеля

Когда коммерческие пере/страховщики думают об источнике своей уникальности, им следует задуматься о том, как это связано с целями декарбонизации. Чтобы разработать предложение, связанное с декарбонизацией «реальной экономики», пере/страховщики могут выполнить четыре шага: во-первых, обеспечить прозрачность для андеррайтинга выбросов с поддержкой портфеля, что может потребовать выявления и устранения существующих пробелов в данных. Во-вторых, разработать перспективный взгляд на интенсивность выбросов на уровне сектора и последствия для доходов, чтобы определить индивидуальные пути декарбонизации андеррайтингового портфеля, ориентируясь на набор портфелей, который отражает возможности роста в секторах, поддерживающих переход к нулевому чистому выбросу. В-третьих, интегрируйте перспективу выбросов во все бизнес-процессы, особенно в андеррайтинг, ценообразование и управление портфелем.

Снижение актуальности коммерческих линий является наиболее серьезной проблемой, с которой сегодня сталкивается страховая отрасль.

2. Расширить актуальность перед лицом структурно меняющегося характера риска

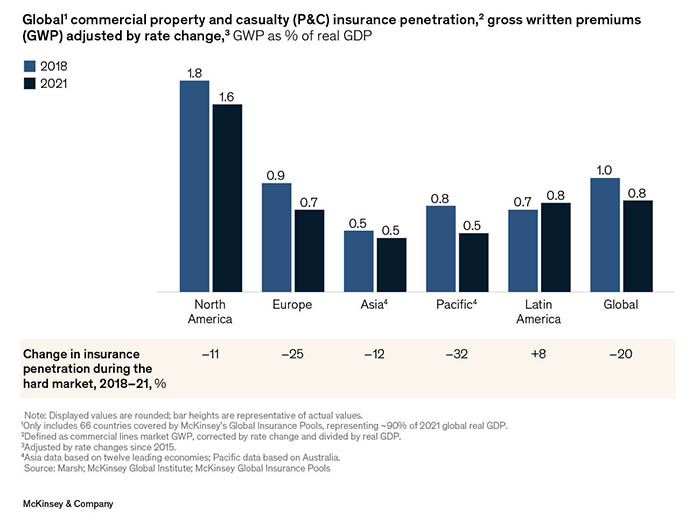

Коммерческие пере/страховщики не всегда поспевают за структурными изменениями характера риска, которые ускоряются быстрее, чем когда-либо. В то время как надбавки за коммерческие линии росли в течение последних трех лет примерно на 7 % в год, большая часть этого роста была обусловлена ужесточением ставок. После поправки на рост ставок глобальные премии значительно отставали от роста реального мирового ВВП за тот же период, что указывает на снижение значимости коммерческих направлений (рис. 3).

Рисунок 3

Коммерческие пере/страховщики теряют актуальность как с точки зрения существующих, так и меняющихся рисков.

Это самая важная проблема, с которой сегодня сталкивается страховая отрасль. Коммерческие пере/страховщики должны принять меры для повышения своей значимости за счет сокращения пробелов в защите, чтобы удовлетворить стремление общества к устойчивости в меняющейся среде. Три тенденции, в частности, приводят к увеличению пробелов в защите: увеличение частоты и серьезности рисков природных катастроф, переход к экономике с нулевым чистым балансом и эволюция киберрисков. Они демонстрируют самые острые пробелы в покрытии для коммерческих операторов. Кроме того, развитие цепочек поставок и эволюция торговли и коммерции повлияют на такие направления, как морские перевозки и прерывание бизнеса.

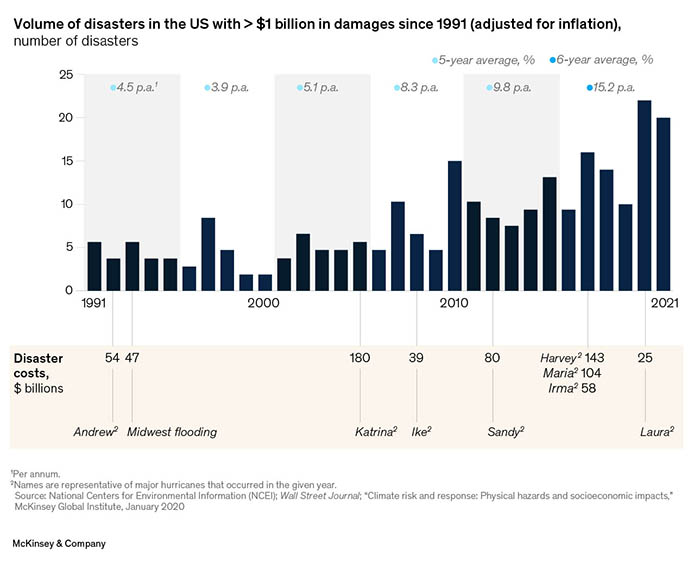

Природные катастрофы. Экстремальные погодные явления, иногда очень локальные, стали более частыми и серьезными, что приводит к еще более высоким уровням потерь и ущерба и затрагивает все больше географических регионов. Руководители часто используют фразу «событие 1 из 200» больше не является событием 1 из 200, и факты подтверждают это. С 2017 года в Соединенных Штатах происходит в среднем 15 случаев природных катастроф в год с ущербом, превышающим $1 млрд, по сравнению с менее чем десятью в год в предыдущее десятилетие и менее шести в десятилетие до 2007 года (рис. 4) — из-за повышенной частоты и тяжести природных катастроф. По той же причине в 2022 году выросли цены на покрытие природных катастроф в годовом исчислении. Например, онлайн-ставка перестрахования имущества на случай катастроф во Флориде увеличилась на 25 % при продлении в середине 2022 года. Между тем, глобальный пробел в защите от природных катастроф оценивается в $130–140 млрд в 2021 году, причем более 60 % этого дефицита приходится на Северную Америку и Европу.

Рисунок 4

Ежегодные расходы на стихийные бедствия в связи с катастрофическими событиями в долгосрочной перспективе растут.

Нетто-нулевой переход. Согласно нашему предыдущему анализу, переход к чистой нулевой экономике может составить более $800 млрд ежегодных глобальных капитальных затрат на возобновляемые источники энергии и технологии обезуглероживания к 2030 году. Эти новые технологии создадут новые формы рисков, требующих защиты, и полученный в результате пул страховой стоимости может стоить до $15 млрд, сосредоточенных в сфере недвижимости, а также в сфере энергетики и строительства. Однако в последние годы направление бизнеса в области возобновляемых источников энергии не было особенно прибыльным для пере/страховщиков, что привело к снижению их аппетита к предоставлению емкостей. Но поскольку коммерческие пере/страховщики анализируют прошлые модели претензий и собирают дополнительные сторонние данные, они могут внедрять инновации в области страхового покрытия и практики андеррайтинга, а также использовать более совершенные методы управления рисками, чтобы сопровождать клиентов на пути к нулевым выбросам.

Киберриски. Киберугрозы представляют собой значительный риск накопления — например, когда они нацелены на критически важные инфраструктуры, такие как водоснабжение или энергетика, — с потенциальными последствиями для всего портфеля страхования и перестрахования. Возникновение таких рисков непредсказуемо, а характеристика риска постоянно меняется. В результате коммерческие пере/страховщики изо всех сил пытаются должным образом количественно оценить подверженность риску и скорректировать условия, а также формулировки, а также, чтобы впоследствии добиться признания своей способности перестрахования. Однако это быстро развивается по мере того, как у нескольких коммерческих пере/страховщиков появляются новые рамки для определения киберкатастроф. Например, в 2023 году была размещена первая облигация «Киберкатастрофа» (Cat). Поскольку широкомасштабные технологические сдвиги проникли почти во все аспекты работы, киберриск стал повсеместным, особенно с появлением удаленной рабочей среды. В результате коммерческие пере/страховщики недавно ввели повышение тарифов, сократили покрытие и добавили исключения, например, в отношении актов киберинцидентов, спонсируемых государством. Уже сейчас киберэкономические потери в 2020 году составили $945 млрд — более чем в сто раз превышает общий рынок премий в этого класса ($9 млрд в 2021 году)— указывает на огромный пробел в защите. Даже если застраховать можно только часть этих убытков, это может привести к росту глобальной индустрии коммерческого страхования на сумму более $100 млрд.

Коммерческие пере/страховщики могут поддержать внедрение углеродных рынков, предлагая альтернативные решения по передаче рисков, включая страховое покрытие для покупателей и продавцов.

Коммерческие пере/страховщики могут предпринять четыре действия, чтобы повысить свою актуальность, превратив меняющийся характер рисков в новые возможности роста, закрывая при этом пробелы в защите и помогая отдельным клиентам и экономике в целом стать более устойчивыми.

Обновляйте и внедряйте инновации в дизайн продуктов и полисов для решений по передаче рисков

Чтобы обеспечить покрытие рисков перехода к чистому нулю выбросов, которые сегодня недостаточно покрываются существующей страховкой, коммерческие пере/страховщики должны создать возможности для страхования рисков, подобных прототипам, таких как технологии обезуглероживания, включая улавливание углерода и хранение энергии. Хотя первоначальные страховые продукты существуют, они не являются широко доступными из-за отсутствия исторических данных при страховании этих рисков в первый раз. Коммерческие пере/страховщики также могут поддерживать внедрение углеродных рынков, предлагая альтернативные решения по передаче рисков, включая покрытие для покупателей (например, чтобы застраховать углеродную компенсацию, ставшую недействительной) и продавцов (например, для покрытия природного ущерба от заражения вредителями).

Параметрические (или основанные на индексах) решения, в которых выплаты связаны с определенными и объективными индексами или триггерными точками, такими как уровень наводнения или сила землетрясения, могут повысить эффективность покрытия от природных катастроф как для клиентов, так и для коммерческих пере/страховщики. Риски становятся более прозрачными, а выплаты мгновенными и менее подвержены длительным судебным разбирательствам, что уменьшает хвост риска.

Продукты также могут быть адаптированы для определенных сегментов. Например, малые и средние предприятия в конкретной отрасли часто сталкиваются со схожими типами рисков и разделяют стремление к защите от них, но предпочли бы более невмешательный подход к своему страховому покрытию. Здесь коммерческие пере/страховщики могут вводить новшества, структурируя пакеты продуктов по направлениям деятельности для традиционных отраслей малого и среднего бизнеса (например, пекарни и столярные изделия) в качестве «индивидуальных» страховых покрытий для устранения их соответствующих рисков при применении упрощенных формулировок.

Скорректируйте цены, чтобы отразить реальную стоимость риска

Коммерческим пере/страховщики необходимо развивать свои модели ценообразования, чтобы лучше учитывать изменяющиеся риски и использовать более совершенные методы моделирования, а также внутренние и внешние данные. Например, отрасль имеет тенденцию реагировать на отдельные погодные явления, что может сделать покрытие недоступным в следующем году. Модели ценообразования должны учитывать изменение погодных условий в долгосрочной перспективе с учетом рисков на протяжении всего цикла. Этот сдвиг требует, чтобы коммерческие пере/страховщики применяли расширенное моделирование к катастрофическим событиям, чтобы определить, является ли разовое погодное явление истинной аномалией или свидетельствует о возникающей закономерности.

Данные и расширенная аналитика будут иметь решающее значение для коммерческих пере/страховщиков, чтобы преодолеть проблему ограниченной истории данных об убытках, особенно в отношении возникающих рисков. Коммерческим пере/страховщикам может потребоваться партнерство с владельцами активов или другими третьими сторонами, например, для получения доступа к данным и знаниям о новых тенденциях. В краткосрочной перспективе коммерческие пере/страховщики могут использовать опыт наиболее передовых MGA в области андеррайтинга, в то же время развивая свои собственные таланты и возможности в долгосрочной перспективе.

Инвестируйте в услуги по предотвращению и снижению рисков

Коммерческие страховщики должны расширить свои предложения не только по передаче рисков, но и на услуги, которые уменьшают или предотвращают риски. Например, в сфере кибербезопасности наиболее активные коммерческие страховщики помогают клиентам снижать киберугрозы и улучшать выбор рисков, предоставляя информацию об угрозах, диверсификацию центров обработки данных, консультации и обучение сотрудников. Многие коммерческие страховщики также сотрудничают с фирмами, занимающимися кибербезопасностью, чтобы предложить защиту конечных точек или многофакторную аутентификацию. Insurtechs, в частности, могут использовать эту возможность, чтобы предлагать продукты киберзащиты в качестве «вакцины» от рисков — другими словами, чем больше отдельные компании защищают от киберрисков, тем ниже подверженность риску для отрасли в целом. Например, коммерческие страховщики могут поощрять клиентов включать услуги кибермониторинга в свои полисы, предлагая премиальные скидки на действия по предотвращению киберрисков. Это потребует от коммерческих страховщиков маневрирования в рамках экосистемы поставщиков услуг до и после взлома.

Подобные решения по смягчению последствий и предотвращению могут помочь клиентам стать более устойчивыми к рискам природных катастроф. Например, ведущие коммерческие пере/страховщики сотрудничают с правительствами и регулирующими органами, чтобы гарантировать, что строительные нормы и правила соответствуют назначению и адекватно учитывают местные риски катастроф. Кроме того, коммерческие пере/страховщики могут помочь управлять рисками для клиентов, предоставляя предупреждения об экстремальных погодных условиях (например, о наводнениях или граде) или рекомендуя владельцам крупных флотов (например, морским и авиационным клиентам) перемещать свои парки в зависимости от предстоящих экстремальных погодных явлений. Коммерческие пере/страховщики также могут использовать свой опыт, чтобы помочь клиентам повысить устойчивость цепочки поставок или ориентироваться в джунглях экологических, социальных и управленческих (ESG) и корпоративных систем управления рисками (ERM), а также сертификатов поставщиков.

Обучайте заинтересованные стороны и повышайте осведомленность о рисках

Во многих случаях клиенты не в полной мере осведомлены о серьезности рисков или доступности страховых покрытий. Например, исследование McKinsey, в котором приняли участие более 400 малых и средних предприятий, не имеющих киберстрахования, показало, что 80% из них либо не знали о доступных страховых продуктах, либо вообще не знали о своей подверженности киберрискам. Однако опрос McAfee показывает, что две трети компаний сообщили о каком-либо киберинциденте в 2019 году. В рамках решения для киберпространства и не только пере/страховщики могут активно привлекать клиентов, дистрибьюторов, регулирующие органы и правительства к обучению заинтересованных сторон и поддерживать их усилия по предотвращению и снижению рисков для повышения институциональной устойчивости с помощью упреждающего подхода к рискам.

Коммерческим пере/страховщикам необходимо развивать свои модели ценообразования, чтобы лучше учитывать изменяющиеся риски и использовать более совершенные методы моделирования, а также внутренние и внешние данные.

3. Доступ к емкости через альтернативный капитал и государственно-частное партнерство, чтобы конкурировать в условиях жесткого цикла капитала.

Закрытие даже части брешей в защите, отмеченных выше, потребует капиталовложений в сотни миллиардов долларов. В то же время выделенный балансовый капитал перестрахования сократился на 16 % в 2022 году; продление перестрахования было одним из самых сложных в январе 2023 года, особенно для покрытия природных катастроф; а перестраховщики объявили о планах по дальнейшему сокращению емкости. Эти события обусловлены увеличением активности природных катастроф с 2017 года (которая в основном была поглощена перестраховщиками), высокой инфляцией за последние десятилетия, требующей более высоких лимитов, убытками по рыночной стоимости финансовых инструментов (обесценение балансовой стоимости из-за более высоких процентных ставок) и усилением доллара (для неамериканских коммерческих пере/страховщики, поскольку капитал в основном торгуется в долларах). В результате соотношение премий к излишкам в коммерческой отрасли превысило средний показатель за десять лет. Это сочетание растущего спроса и сокращения предложения перестраховочного капитала необходимо решить в текущем цикле.

Чтобы закрыть пробелы в защите, альтернативные источники капитала будут иметь решающее значение для коммерческих пере/страховщиков.

Альтернативный рынок капитала, включая ценные бумаги, связанные со страхованием (ILS), обеспеченное перестрахование и коляски, следовал той же дуге, что и возможности перестрахования в текущем цикле. Например, публичный рынок ILS с 2018 года не работал, потому что почти 85 % его капиталов связаны с катастрофическими облигациями. Инвесторы понесли основные потери, связанные с увеличением частоты событий природных катастроф. Кроме того, в отношении облигаций без параметрических триггеров выплаты инвесторы были обескуражены тем, что удерживается капитал, что увеличивает продолжительность подверженности риску. В результате выпуск публичных катастрофных облигаций ILS упал на 81 % в третьем квартале 2022 года до самого низкого уровня третьего квартала за последнее десятилетие.

Похоже, что отрасль попыталась решить некоторые из этих разочарований инвесторов. Уже при продлении в 2022 году — но еще более преимущественно в 2023 году — условия ужесточились, а цены выросли в соответствии с увеличением количества точек привязки для перестрахования. Это поддержало показатели рынка общедоступных ILS в 2022 году, на котором было смягчено даже воздействие урагана Ян, что является важным событием для отрасли. Однако это связано с тем, что публичные облигации ILS, как правило, ориентированы на транши с более высоким риском. Другие формы перестраховочного капитала показали худшие результаты, потому что они находятся в более низких траншах, ближе к самому риску. Скорее всего, они увидят продолжение коррекции курса.

Некоторые коммерческие пере/страховщики уже успешно привлекают дополнительный капитал. Тем не менее, чтобы ускорить и добиться значительного прогресса в устранении пробелов в защите, решающее значение будут иметь альтернативные источники капитала.

Внедряйте инновации в использование альтернативного капитала и докажите долгосрочную прибыльность

Несмотря на недавние препятствия, альтернативные рынки капитала и частные инвесторы продолжают оставаться важным источником капитала как для перестраховщиков, так и для основных коммерческих страховщиков. Поскольку сами коммерческие страховщики сталкиваются с ограничениями риска и емкости, а традиционный перестраховочный капитал ограничен, альтернативный капитал особенно актуален в текущем цикле.

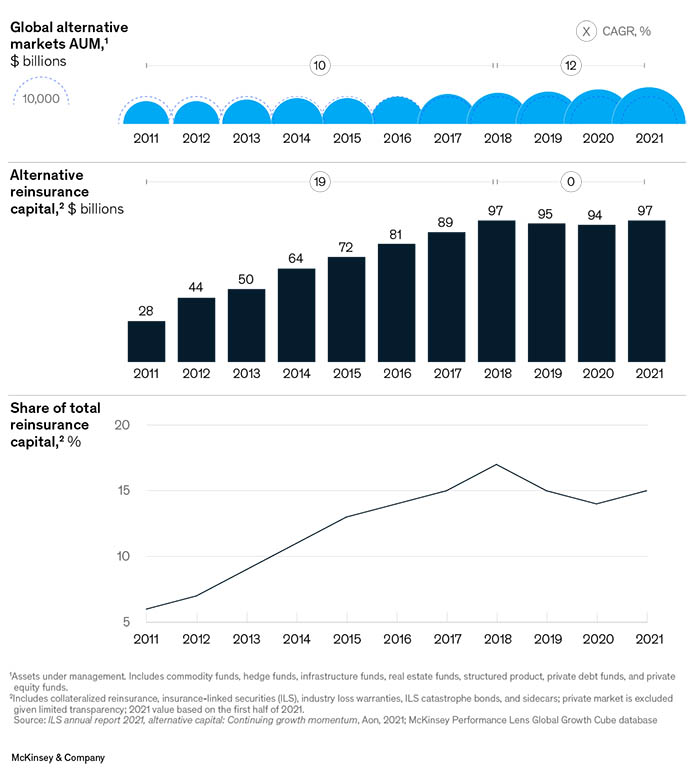

Хотя альтернативный перестраховочный капитал вырос до 15 % от общего объема перестраховочного капитала в 2021 году — по сравнению с 6 % в 2011 году - он остается в значительной степени неиспользованным пулом капитала, при этом альтернативный перестраховочный капитал составляет менее 1 % глобальных альтернативных активов под управлением (AUM). Особенно в последние годы общий объем альтернативного перестраховочного капитала рос на 12 % в год в период с 2018 по 2021 год, в то время как общий объем альтернативного перестраховочного капитала оставался неизменным. Это дает возможность увеличить отчисления в альтернативный перестраховочный капитал, продемонстрировав его ценность в альтернативном портфеле (рис. 5).

Рисунок 5

Общий рост альтернативных активов под управлением (AUM) значительно опережает альтернативный перестраховочный капитал с 2018 года.

Однако, чтобы извлечь выгоду из этой возможности и привлечь инвесторов в более широком масштабе, коммерческим пере/страховщикам необходимо доказать свою способность оценивать и моделировать катастрофические события и обеспечивать стабильную прибыль сверх стоимости капитала в долгосрочной перспективе. Таким образом, перестраховщики и первичные коммерческие страховщики должны активно задействовать альтернативные рынки капитала и могут привлечь инвесторов, сосредоточившись на трех темах.

Адаптируйте предложение к разным типам аппетитов инвесторов. Чтобы удовлетворить склонность к риску различных частных инвесторов, коммерческие пере/страховщики могут рассмотреть возможность объединения рисков по нескольким линиям, чтобы диверсифицировать и адаптировать общий профиль рисков фондов. Это отход от текущей модели, в которой передача риска сосредоточена на покрытиях природных катастроф, что приводит к более высокой концентрации риска. Другие механизмы для привлечения более широкого круга инвесторов включают использование параметрических инициируемых выплат, которые могут сократить продолжительность или хвост подверженности риску для инвесторов и тем самым решить одну из их основных проблем. Кроме того, параметрические триггерные точки объективизируют выплату убытков и облегчают точное моделирование. Кроме того, альтернативный капитал, особенно когда он связан с природными катастрофами, может внести вклад в более широкие программы ESG инвесторов, учитывая, что транши могут быть структурированы в соответствии с конкретными темами ESG.

Переосмыслите альтернативные продукты капитала. Сложность альтернативных механизмов капитала может отпугнуть некоторых потенциальных инвесторов. Чтобы привлечь этих инвесторов, коммерческие пере/страховщики могут внедрять инновации, упрощая альтернативные продукты капитала за счет стандартизации структур и формулировок контрактов, чтобы превратить альтернативный капитал в более широко подходящий продукт. Кроме того, чтобы восстановить доверие инвесторов, коммерческим пере/страховщикам необходимо улучшить моделирование катастрофических событий, в частности, путем включения факторов изменения климата. Наконец, первичные коммерческие страховщики могут увеличить свое участие в альтернативном рынке капитала, выпуская облигации напрямую, а не полагаясь на перестраховщиков или сторонних поставщиков.

Выход на новые рынки. Устранение пробелов в защите на рынках, выходящих за рамки основного рынка природных катастроф, требует от коммерческих пере/страховщиков увеличения их емкости. Тем не менее, инвесторы по-прежнему настороженно относятся к ограниченным историческим данным, непроверенным моделям и высокой волатильности, связанной с киберрисками. Поэтому коммерческие пере/страховщики должны улучшить свою способность оценивать и моделировать последствия катастрофических событий. Недавние разработки, которые позволяют пере/страховщики отслеживать риски в своем киберпортфеле, являются признаком того, что отрасль повышает свою прозрачность. Таким образом, мы наблюдаем прогресс (хотя и небольшой) в развертывании ILS в киберпространстве, например первый запуск облигации киберкатастроф.

Восстановить государственно-частное партнерство

В дополнение к рынкам ILS коммерческие пере/страховщики могут использовать государственно-частные партнерства, чтобы получить доступ к емкости для рисков, которые частный сектор не может взять на себя в одиночку. Хотя такие партнерства хорошо налажены, коммерческие пере/страховщики могут значительно расширить их использование, чтобы закрыть пробелы в защите, связанные с системными или социальными рисками, например, связанными с критической инфраструктурой.

Недавние примеры свидетельствуют о том, что государственные учреждения готовы к такому партнерству: существует Швейцарский план борьбы с пандемией гриппа для устранения коммерческих рисков, связанных с карантином в масштабах всей компании, а правительство США в настоящее время рассматривает возможность государственно-частного партнерства для устранения растущих киберрисков. Даже в глобальном масштабе правительства готовы взять на себя некоторые риски: несколько стран договорились на COP27 о создании фонда потерь и ущерба, механизма, по которому более богатые страны производят выплаты более бедным странам, когда они страдают от стихийных бедствий, связанных с климатом.

Однако по мере того, как коммерческие пере/страховщики формируют свои партнерские отношения с государственными учреждениями, важно договориться о том, какие риски должны нести корпорации или коммерческие перевозчики на частных рынках, какие риски должны быть объединены по всей отрасли, а какие должны нести государственный сектор.

Успешный андеррайтинг требует комплексного набора количественных возможностей и качественных навыков.

4. Развивайте способности и таланты, чтобы управлять переходом от искусства к науке.

Многие коммерческие пере/страховщики вкладывают значительные средства в расширенную аналитику, рабочие места и внешние источники данных, чтобы помочь страховщикам и специалистам по урегулированию в предоставлении оперативных данных, чтобы справиться с меняющимся характером рисков. Чтобы не отставать от скорости изменений, коммерческие пере/страховщики должны привлекать и удерживать необходимые таланты, а также развивать способности опытных сотрудников. Это потребует изменения культуры, поскольку многие андеррайтеры и специалисты по урегулированию убытков по-прежнему предпочитают полагаться исключительно на свой обширный опыт, а не на подходы, основанные на данных, и передовые технологии.

В то же время коммерческим пере/страховщикам приходится бороться со старением опытной рабочей силы по мере того, как поколение бэби-бумеров достигает пенсионного возраста. Например, в 2020–2021 годах примерно каждый четвертый сотрудник пере/страховщиков в США был в возрасте 54 лет и старше и каждый четвертый в Соединенном Королевстве был в возрасте 50 лет и старше. Средний эффективный возраст ухода с рынка труда составляет от 64 до 65 лет. Это означает, что 25% сотрудников коммерческих пере/страховщиков уйдут на пенсию в ближайшие десять лет. Между тем, отсутствие взаимодействия в офисе после пандемии COVID-19 ограничило пространство для обмена знаниями, а ограниченный рынок труда угрожает способности коммерческих пере/страховщиков привлекать и удерживать нужные им таланты. Действительно, спрос на опытных андеррайтеров, специалистов по урегулированию убытков, специалистов по данным и аналитике быстро превышает предложение. MGA, страховые компании и другие отрасли (например, потребительские и технологические) конкурируют за ограниченный набор талантов, а коммерческие пере/страховщики не всегда являются лучшим работодателем.

Используйте бизнес-модель коммерческого направления, чтобы создать уникальное ценностное предложение для талантов.

Коммерческие пере/страховщики могут привлечь необходимые таланты, уточнив ценностное предложение своих сотрудников. Учитывая их часто глобальные и межотраслевые андеррайтинговые портфели, коммерческие пере/страховщики могут подчеркнуть свою способность предлагать уникальную возможность получить доступ к разнообразному набору ролей, отраслей, географических и функциональных областей, допуская кросс-функциональные карьерные пути. Это особенно актуально, поскольку коммерческие пере/страховщики переходят на межфункциональные группы (включая специалистов по претензиям, управлению рисками, продажам и портфельным менеджерам), чтобы справиться с меняющимся ландшафтом рисков. Коммерческим пере/страховщикам также необходимо расширить свои кадровые резервы за пределы страховой отрасли, чтобы ориентироваться на нетрадиционные профили, например, на тех, кто обладает глубокими знаниями в области технологий или кибернаук.

С переходом к полуавтономному андеррайтингу, в большей степени основанному на аналитике, коммерческие пере/страховщики могут расширить возможности андеррайтеров, чтобы перейти от андеррайтинга только рисков к управлению портфелем на основе данных. Для этого потребуются эффективные инициативы по управлению изменениями и наращиванию потенциала, такие как систематизация знаний, наставничество и коучинг со стороны старших андеррайтеров, а также обучение навыкам работы с новыми инструментами и возможностями.

Поскольку страховые компании стремятся модернизировать свою функцию андеррайтинга, они должны тщательно сбалансировать продуктивные противоречия между искусством и наукой, автоматизацией и опытом, основанным на суждениях, а также автономией и подходами, основанными на рабочем процессе. Успешный андеррайтинг выходит за рамки выбора рисков и ценообразования; для этого требуется полный набор количественных возможностей и качественных навыков по линиям покрытия и технологиям. и

Коммерческие пере/страховщики P&C находятся на перепутье. Впереди постоянные проблемы, в том числе высокая инфляция, волатильность ставок, переход к нулевому балансу, меняющийся характер рисков, ужесточение доступа к емкости и сокращение рынка труда. Тем не менее, перед теми, кто может создать уникальное ценностное предложение для своих клиентов, инвесторов и специалистов, а также внедрить инновационные решения по передаче и предотвращению рисков, открываются значительные возможности, чтобы опережать меняющийся ландшафт рисков.

Предпринимая смелые и решительные действия, коммерческие пере/страховщики могут расширить свою значимость и достичь своей цели по созданию более безопасного и устойчивого общества.

ОБ АВТОРАХ:

Сюзанна Эберт — партнер во франкфуртском офисе McKinsey, Робин Хюттманн — консультант в мюнхенском офисе, Киа Джаванмардиан — старший партнер в чикагском офисе, Джеймс Полибланк и Леда Захариева — партнеры в лондонском офисе, Сирус Рамезани — старший партнер в офис в Цюрихе, а Шеннон Варни — партнер бостонского офиса.

Перевод с англ. подготовлен порталом Allinsurance.kz