Устойчивый баланс денежных средств, а также рост рентабельности и капиталовложений пока защищают большинство компаний США и еврозоны от высоких цен на ресурсы, говорится в новом исследовании международной страховой компании Euler Hermes (входит в Группу Allianz).

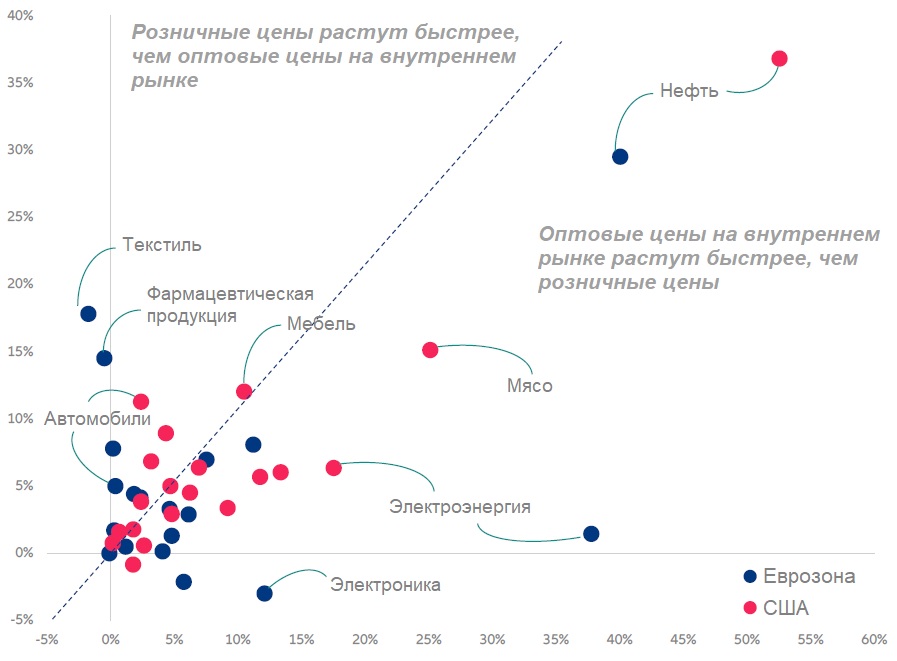

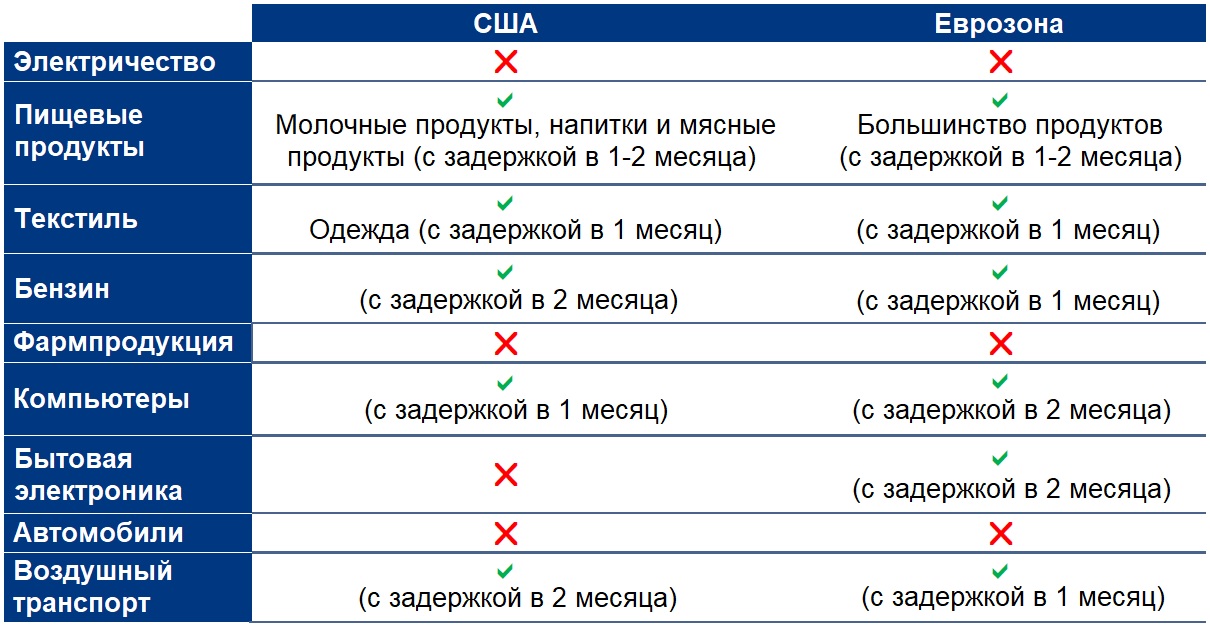

В 2021 году цены на ресурсы росли быстрее розничных цен в большинстве секторов из-за сбоев в цепочках поставок, резкого восстановления спроса, ограничений на поставки сырьевых товаров и роста запасов в целях безопасности. Однако только в 40% секторов по обе стороны Атлантики розничные цены росли быстрее, чем оптовые (см. Рис. 1). В течение длительного времени в 53% секторов в еврозоне (включая автомобилестроение, производство спортивных товаров и фармацевтической продукции) розничные цены росли быстрее, чем оптовые. Для сравнения, в США этот показатель составлял 25%. И хотя проведенный в конце года опрос показал, что большинство компаний планируют поднять цены, эксперты Euler Hermes обнаружили, что лишь немногие компании действительно имеют возможность в ответ на рост издержек повышать цены на свою продукцию (см. Таб. 1). В первую очередь это могут делать предприятия нефтяной отрасли, воздушного транспорта и текстильной промышленности, а также некоторых подотраслей пищевой промышленности. Кроме того, некоторые отрасли могут быть вынуждены в перспективе повышать цены даже при снижении спроса.

Рис. 1. Соотношение индекса потребительских цен (CPI) и индекса цен производителей (PPI) в 2021 году, США в сравнении с еврозоной

Источники: Euler Hermes, Allianz Research, BLS, Eurostat

Таблица 1. Краткосрочная способность влиять на цены, по секторам

Источники: Euler Hermes, Allianz Research

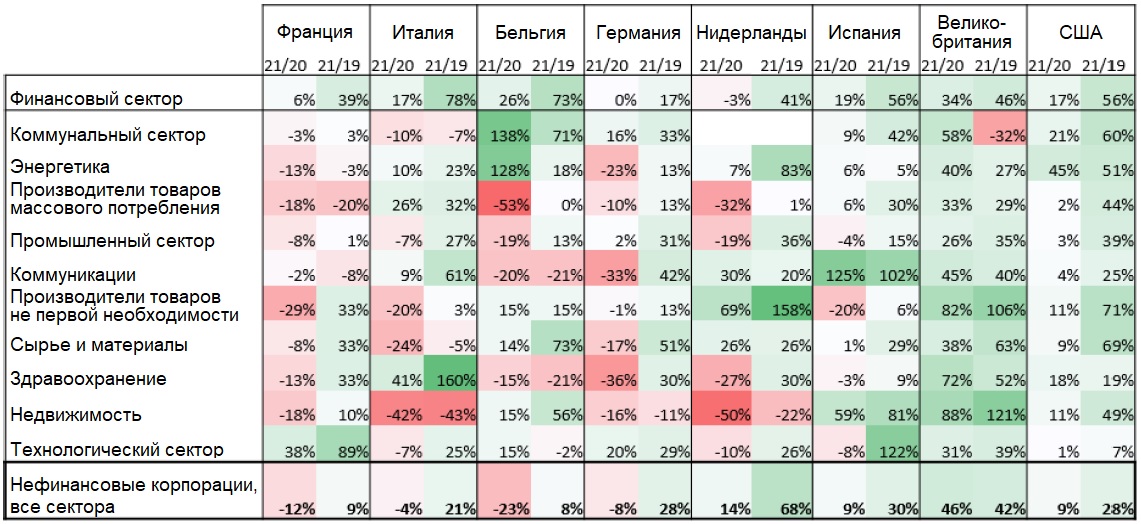

Поскольку ожидается, что высокие цены на ресурсы сохранятся до второй половины 2022 года, баланс наличности компаний является ключевым фактором, позволяющим смягчить удар. К счастью, сейчас этот баланс наличности более чем на 690 млрд. евро превышает свой докризисный уровень в еврозоне и на 765 млрд. долл. США превышает докризисный уровень в Соединенных Штатах (Таб. 2). Кроме того, компании с 2021 года увеличивают капиталовложения, главным образом чтобы не упустить возможности для продаж из-за сбоев в цепочках поставок. Это отражается в существенном росте запасов. Отложенный спрос в 2021 году также помог большинству компаний сохранить или даже увеличить свою маржу. В целом, согласно базовому сценарию Euler Hermes, ожидается, что в большинстве секторов как в США, так и в еврозоне прибыль предприятий увеличится в 2022 году по сравнению с 2021 годом (Рис. 2).

Увеличение продаж, по оценкам аналитиков, должно позволить компаниям компенсировать рост зарплат, который составил 4,7% в США и 2,5% в еврозоне, более высокие процентные ставки (+75 базисных пунктов в США и +25 базисных пунктов в еврозоне) и более высокие цены на нефть – Euler Hermes ожидает, что средняя цена на нефть марки Brent в 2022 году составит 81 доллар США. В частности, эксперты Euler Hermes отмечают значительный рост прибыльности в США в строительстве и в машиностроении, а также в еврозоне в сектор по производству бытовой техники. Металлургический сектор в еврозоне показал очень хорошие результаты в 2021 году, однако, как ожидается, в 2022 году прибыльность металлургических компаний несколько снизится, в основном из-за более высоких счетов за электроэнергию.

Таблица 2. Запасы денежной наличности нефинансовых корпораций.

2021 год: данные за 1-е полугодие для секторов в Европе, за 3-й квартал – для секторов в США.

Источники: Bloomberg, Euler Hermes, Allianz Research

Рис. 2. Изменение рентабельности по прибыли (profit margin) компаний в 2022 году в США и в еврозоне по базовому сценарию Euler Hermes

Источник: Euler Hermes, Allianz Research, Refinitiv (оценки аналитиков по состоянию на середину января 2022 года)

Тем не менее, устойчивости компаний может угрожать реализация трех сценариев:

1). Рост цен на нефть и газ из-за усиления геополитической напряженности между Россией, Украиной и НАТО.

2). Накопленный годовой рост заработной платы на 10%.

3). Повышение процентных ставок на 200 базисных пунктов.

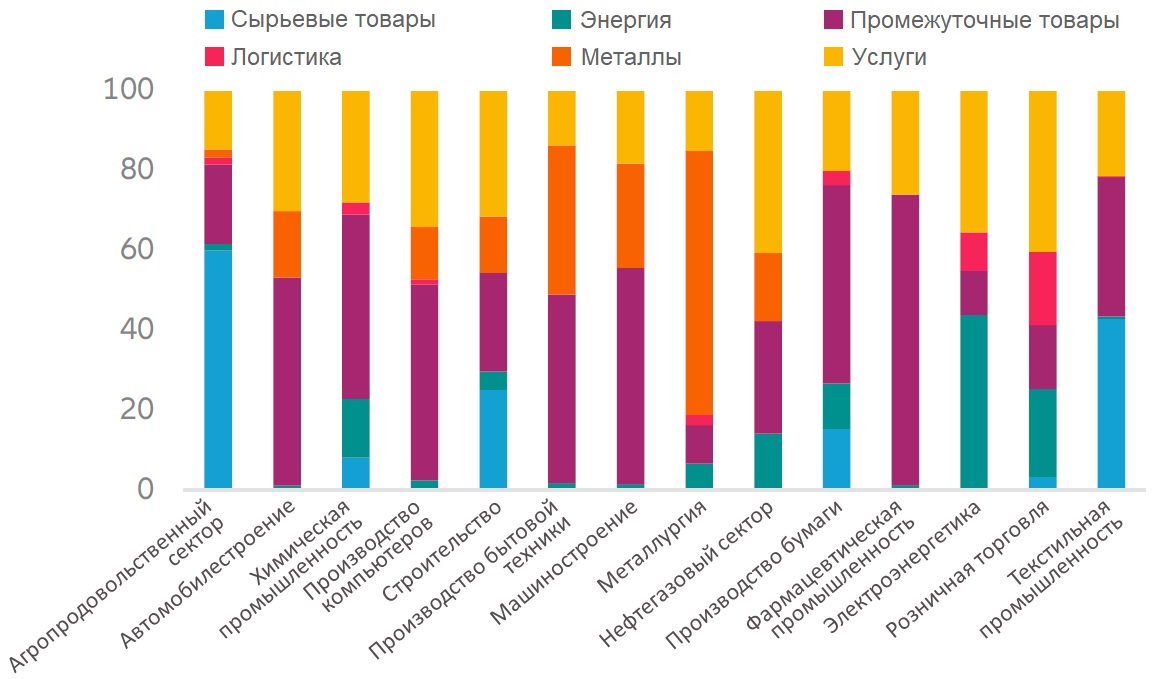

Наибольшему риску из-за скачка цен на сырьевые товары подвергаются электроэнергетический и металлургический секторы: по оценке Euler Hermes, рост цен на нефть до 100 долл. США за баррель снизит рентабельность электроэнергетического сектора более чем на 2 процентных пункта. Разбивка затрат по отдельным отраслям показывает, что счета за электроэнергию в основном являются проблемой для энергетического сектора (см. Рис. 3). Кроме того, расходы на сырьевые товары велики в пищевой промышленности, металлургии и автомобилестроении, поскольку в этих отраслях существует спрос на металлопродукцию и сырье. Интересно, что розничная торговля больше всего зависит от затрат на логистику, в то время как нефтегазовый сектор тратит значительные суммы на сервис (например, на поддержку операционной деятельности, разведку и т.д.). При моделировании воздействия, которое окажет скачок сырьевых цен на балансы более 1600 компаний в еврозоне и США, эксперты Euler Hermes обнаружили, что в обоих регионах электроэнергетический и металлургический секторы более всего подвержены риску падения рентабельности (см. Таб. 3).

Рис. 3. Распределение отраслевых затрат по факторам производства*

* На основании американских данных, без учета затрат на рабочую силу и капиталовложений

Источники: Euler Hermes, Allianz Research, BLS

Таблица 3. Секторы, наиболее пострадавшие от роста цен на сырьевые товары

Источники: Euler Hermes, Allianz Research

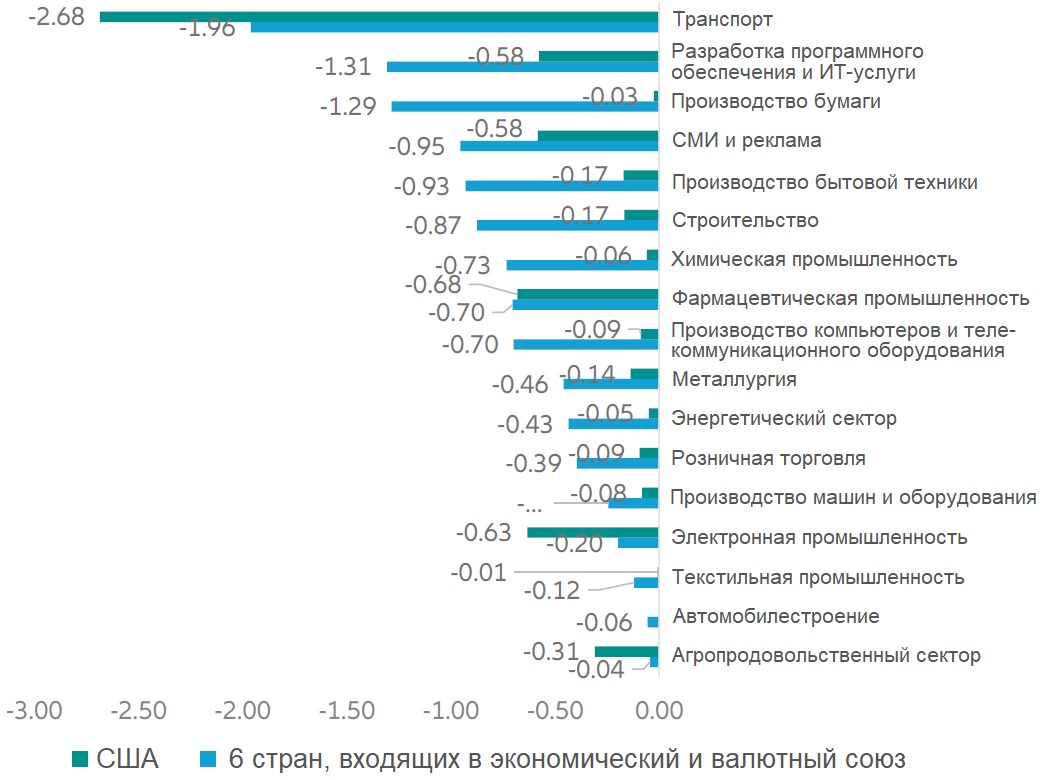

Что будет, если инфляционное давление приведет к росту заработной платы? Транспортный сектор в еврозоне и США, отрасль разработки программного обеспечения и ИТ в еврозоне, а также электронная промышленность в США в первую очередь будут затронуты в результате резкого роста зарплаты. Ускорение роста заработной платы, вероятно, приведет к увеличению базовых корпоративных затрат в 2022 году: эксперты Euler Hermes ожидают существенного роста заработной платы в США (на 4,7%), во Франции (на 2,5%) и в Германии (на 2,6%), хотя при этом факторы, способствующие дальнейшему повышению зарплат, будут ослабевать из-за замедления роста цен во второй половине 2022 года и из-за того, что прирост производительности остается ограниченным, главным образом в еврозоне.

Эксперты Euler Hermes ожидают, что инфляция снизится в 2022 году по мере ослабления сбоев, вызванных пандемией, наблюдаемый устойчивый рост цен в Великобритании и Франции может привести к возникновению спирали роста заработной платы и цен в конце 2022 года и в 2023 году. Расходы на заработную плату у компаний в промышленных секторах еврозоны немного выше, чем в США, причем самые высокие расходы на персонал в таких секторах как фармацевтическая промышленность, текстильная промышленность, производство компьютеров и электрооборудования. Если заработная плата вырастет на 10%, то серьезно пострадает рентабельность компаний в транспортном секторе в США и еврозоне (см. Рис. 4). В еврозоне также уязвима отрасль разработки программного обеспечения и ИТ-услуг. Вторым наиболее уязвимым сектором в США является электронная промышленность. Однако необходимо отметить, что проведенное Euler Hermes моделирование ограничено по масштабу, поскольку охватывает только те компании, чьи акции котируются на бирже (так как именно эти компании раскрывают данные о своих расходах на заработную плату). Например, у Euler Hermes нет достаточно большой выборки, чтобы подробно изучить компании в таком трудоемком секторе как деятельность ресторанов и гостиниц (в 2019 году 6% трудоспособного населения в еврозоне было трудоустроено в этом секторе). Дело в том, что компании в этом секторе в основном относятся к категории малых и средних предприятий (более 2 миллионов юридических лиц).

Рис. 4. Воздействие на рентабельность компаний в случае повышения зарплат на 10%*

* Рассчитано на основании данных по прибыли за вычетом износа и амортизации, взятых из отчетности за 2021 год (по третий квартал включительно) более чем 1700 компаний, чьи акции котируются на бирже.

Источники: Euler Hermes, Allianz Research, Refinitiv

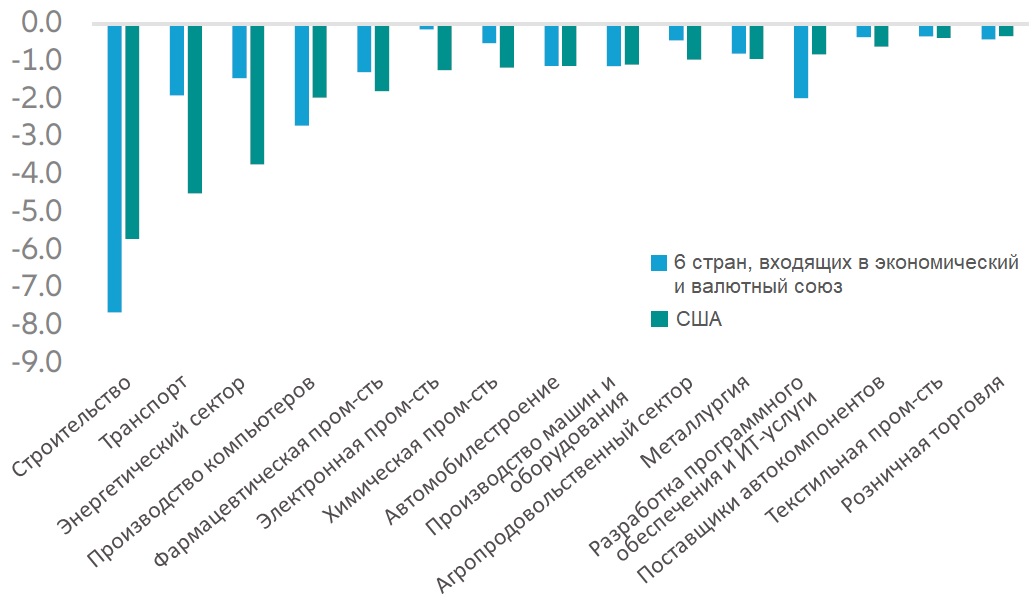

Какие секторы подвержены риску роста процентных ставок? В США от этого больше всего пострадают энергетический и транспортный секторы. Поскольку уровень инфляции будет превышать 2% вплоть до 2023 года, эксперты Euler Hermes ожидают, что центральные банки будут постепенно повышать процентные ставки, что приведет к увеличению стоимости финансирования для компаний. Тем не менее, у компаний есть возможности для того, чтобы пережить цикл умеренного ужесточения денежно-кредитной политики: предыдущие циклы показали, что компании в США, Великобритании и Италии наиболее чувствительны к повышению ключевых процентных ставок на 100 базовых пунктов, но спустя четыре месяцы примерно 90% роста затрат переносится на плечи потребителей, а полностью перенос завершается через семь месяцев. Однако в этот раз перенос воздействия от повышения процентных ставок на реальную экономику может быть медленнее из-за наличия более существенных объемов денежных средств у компаний (+27% по сравнению с 2019 годом). В результате, по оценке Euler Hermes, рост ключевых процентных ставок на 100 базисных пунктов приведет к падению маржи нефинансовых корпораций в Германии на 1 процентный пункт, во Франции на 2,3 п.п., в Великобритании на 1,5 п.п. и в США на 1,4 п.п.

Однако если процентные ставки будут расти быстрее, чем ожидалось, то могут пострадать те секторы, у компаний в которых высока доля заемных средств, а также секторы с высоким уровнем риска. Проведенное Euler Hermes моделирование структуры долга и процентных расходов для выборки из более чем 1600 компаний, чьи акции котируются на бирже, показывает, что в случае резкого роста процентных ставок (то есть, роста на 200 базисных пунктов) наибольшему риску подвергаются энергетический и транспортный секторы в США (см. Рис. 5).

Рис. 5. Воздействие на рентабельность по прибыли до налогообложения в случае повышения процентных ставок на 200 базисных пунктов*

* Рассчитано на основании данных из отчетности за 2021 год (по третий квартал включительно) более чем 1600 компаний, чьи акции котируются на бирже.

Источники: Euler Hermes, Allianz Research, Refinitiv

Источник: Euler Hermes («Ойлер Гермес)