Сектор страхования жизни в Республике Казахстан демонстрирует хорошую динамику роста по большинству классов страхования и, по сути, является основным драйвером роста совокупного премиального портфеля. При этом S&P Global Ratings оценивает страновые и отраслевые риски сектора страхования жизни как умеренно высокие. Предлагаем читателям портала Allinsurance.kz отчет рейтингового агентства об оценке рисков сектора страхования жизни Республики Казахстан.

Обоснование

S&P Global Ratings оценивает страновые и отраслевые риски сектора страхования жизни в Республике Казахстан (ВВВ-/Стабильный/А-3) как умеренно высокие.

Сектор страхования жизни в Казахстане продолжает развиваться, демонстрируя рост с очень низкой базы в среднем на уровне 18% за последние три года и поддерживая высокие показатели прибыльности. Диверсификация страховых продуктов продолжается, при этом подверженность сектора рискам, связанным со страховыми продуктами, зависимыми от уровня процентных ставок (например, со страховыми продуктами с гарантией), ниже, чем в европейских странах.

В связи с недостаточным развитием внутреннего рынка капитала в Казахстане страховые компании инвестируют преимущественно в квазигосударственные и суверенные облигации, чтобы обеспечить достаточную диверсификацию активов и в целом консервативный профиль инвестиционного портфеля. Уровень сбережений остается низким вследствие умеренных темпов экономического роста и по-прежнему низких показателей благосостояния населения, но инициативы регулирующего органа обеспечивают условия для высоких темпов роста сектора в дальнейшем (по объему страховой премии).

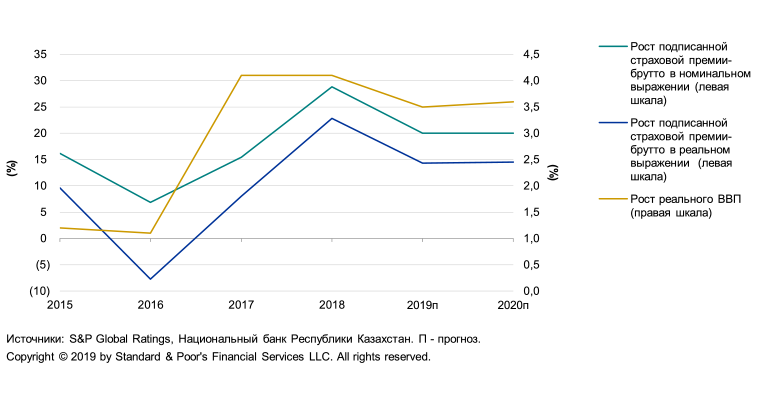

Диаграмма 1. Динамика подписанной страховой премии-брутто в сравнении с ростом реального ВВП, %

Страновой риск: высокий уровень риска

Мы ожидаем, что темпы экономического роста в реальном выражении в Казахстане останутся стабильными и будут составлять в среднем около 3,6% в 2019-2022 гг. благодаря выполнению государственных программ расходов и увеличению объема нефтедобычи после 2019 г.

Перспективы роста компаний, занимающихся страхованием жизни, остаются благоприятными на фоне умеренных показателей экономического благосостояния, измеряемого показателем ВВП на душу населения. Мы отмечаем, что в последние десять лет казахстанский сектор страхования жизни продемонстрировал высокую устойчивость к неблагоприятным макроэкономическим факторам, что отчасти обусловлено недостаточной зрелостью рынка. Мы позитивно оцениваем меры, принимаемые регулирующим органом, по введению налоговых льгот для держателей страховых полисов, что позволяет обеспечить дальнейший рост сектора страхования жизни в Казахстане, несмотря на все еще низкий уровень расходов на продукты страхования жизни.

В 2018 г. расходы на страхование составляли около 14 долл. на душу населения по сравнению с 11 долл. в 2017 г., что по-прежнему ниже, чем в секторе общего страхования (около 54 долл.). Мы считаем, что этот показатель постепенно будет повышаться и составит около 17 долл. на душу населения в 2019-2020 гг., принимая во внимание рост страховой премии в этом секторе и прогнозируемые темпы роста инфляции и ВВП. Расходы на страхование жизни в Казахстане существенно ниже, чем на таких развитых страховых рынках, как во Франции, в Италии и Норвегии (более 2 000 долл. на душу населения), но сопоставимы с показателями таких развивающихся рынков, как Турция, Тунис и Кения (15-17 долл. на душу населения), и все еще ниже, чем в России (около 50 долл.) и странах Центральной Европы (более 110 долл.).

Мы отмечаем, что проблемы, связанные с низким уровнем платежной культуры и финансовой грамотности, по-прежнему препятствуют развитию страхования в Казахстане, в частности в секторе страхования жизни. Мы ожидаем, что инициативы регулирующего органа — введение страховых продуктов с инвестиционной составляющей и передача части функций по управлению пенсионными средствами компаниям, занимающимся страхованием жизни, — стимулируют развитие страхового сектора в среднесрочной перспективе. Дальнейший рост численности населения и повышение продолжительности жизни обусловливают очень хорошие перспективы для развития страхования жизни.

Несмотря на значительные меры, принимаемые органами власти Казахстана для укрепления банковского сектора, мы по-прежнему считаем этот сектор слабым, о чем свидетельствует базовый уровень рейтинга «b+» (см. статью «Оценка страновых и отраслевых рисков банковского сектора: Республика Казахстан», опубликованную 10 января 2019 г.). Страховые компании особенно подвержены кредитным и рыночным рискам, связанным с банковским сектором, поскольку почти треть активов казахстанских страховых компаний составляют денежные средства, размещенные в казахстанских банках.

Вместе с тем мы отмечаем, что вследствие проблем в банковском секторе, в частности, связанных с качеством активов, страховые компании стремятся обеспечить более стабильную доходность за счет вложений в квазигосударственные и суверенные облигации. Портфель облигаций страховых компаний увеличился почти до 70% инвестированных активов (включая облигации корпоративных эмитентов и финансовых организаций) в 2018 г. по сравнению примерно с 60% в 2017 г., что в большей степени соответствует тенденциям на развитых рынках. Мы также отмечаем, что средняя доходность инвестиций в Казахстане (около 5% для страхового рынка по итогам первого полугодия 2019 г. в сравнении примерно с 7% в 2018 г.), несмотря на снижение, выше показателей развитых стран, и это позитивно влияет на прибыль казахстанских страховых компаний.

В то же время менее развитые, чем в Европе, финансовые рынки Казахстана ограничивают возможности сектора страхования жизни в том, что касается управления несовпадением активов и обязательств по типу валюты, эффективного распределения капитала и предоставления доступа к долгосрочным источникам инвестиций, за исключением государственных долговых обязательств и депозитов. Как следствие, этот фактор остается одной из основных возможностей для будущего развития рынка.

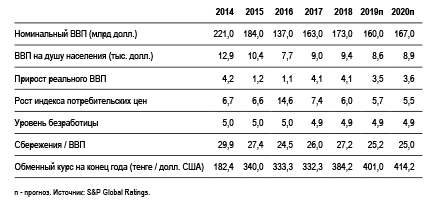

Таблица 1. Страновой риск в Казахстане: показатели

Отраслевой риск: умеренно низкий уровень риска

Наша оценка отраслевого риска казахстанского сектора страхования жизни сопоставима с аналогичной оценкой для Италии, Словении, Китая и Омана, однако сектора страхования жизни в этих странах находятся на существенно разных этапах развития. В нашей оценке сектора страхования жизни Казахстана учитываются его сильные показатели прибыльности благодаря невысоким барьерам для входа на рынок для новых участников — с учетом динамики отрасли и характеристик страховых продуктов, которые обусловливают высокие показатели прибыльности компаний этого сегмента. Мы считаем маловероятным существенное улучшение или ухудшение нашей оценки отраслевого риска казахстанского сектора страхования жизни в ближайшие 12-18 месяцев.

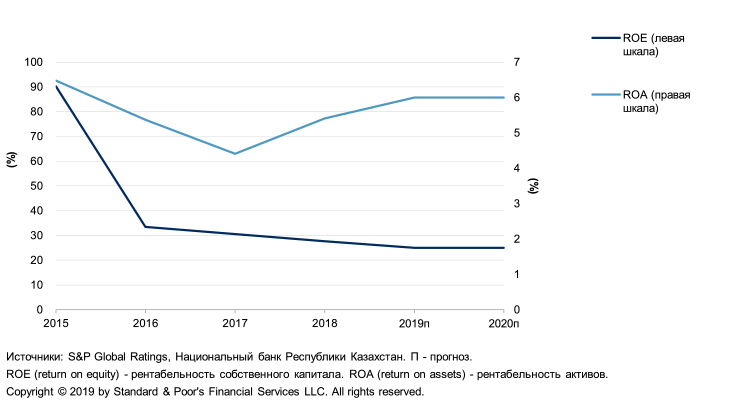

Кроме того, мы полагаем, что режим регулирования стимулирует развитие отрасли. Мы ожидаем, что в 2019-2020 гг. рентабельность собственного капитала (return on equity — ROE) будет составлять в среднем 20-25% в год, а рентабельность активов (return on assets — ROA) за тот же период — около 6%, что оценивается нами как очень высокий показатель по сравнению с показателями европейских компаний, занимающихся страхованием жизни.

Диаграмма 2. Текущие и прогнозируемые значения ROE и ROA компаний, занимающихся страхованием жизни в Казахстане

Факторы, оказывающие позитивное влияние на показатели прибыльности

• Показатели прибыльности сектора страхования жизни в Казахстане оказывают позитивное влияние на нашу оценку: они выше, чем в других регионах, в частности, в странах Западной Европы, где показатель ROE составлял в среднем 8% в 2018 г. Вместе с тем, по нашим оценкам, в секторе страхования жизни в Казахстане среднее значение ROE за пять лет (2014-2018 гг.) составляет приблизительно 38%, ROA — около 8%.

По нашему мнению, показатели прибыльности сектора в меньшей степени чувствительны к волатильности процентных ставок, чем в некоторых странах Европы, главным образом вследствие по-прежнему развивающейся структуры бизнеса компаний, занимающихся страхованием жизни, которые в настоящее время предлагают простые продукты — накопительное страхование и страхование жизни на определенный срок. Мы оцениваем риски, связанные со страховыми активами, как невысокие в связи с хорошей диверсификацией инвестиционных портфелей казахстанских страховых компаний по контрагентам.

Вместе с тем мы отмечаем подверженность страховых компаний валютному риску в связи с использованием инструментов, номинированных в долларах США, что может обусловить повышение рисков, связанных с несовпадением активов и обязательств по типу валюты.

Сектор страхования жизни в Казахстане подвержен рискам несоответствия активов и обязательств по срокам размещения активов и урегулирования обязательств, но в меньшей степени, чем европейские страховые компании. Крупные компании принимают меры по обеспечению нулевой открытой позиции. В то же время мы по-прежнему отмечаем наличие этого риска вследствие ограниченной доступности долгосрочных инструментов с фиксированной доходностью на внутреннем рынке капитала.

• Уровень проникновения страховых услуг в Казахстане невысок, что свидетельствует о потенциале роста на фоне мер, принимаемых регулирующим органом для стимулирования дальнейшего развития сектора страхования жизни и повышения осведомленности населения о страховых продуктах этого сектора. В 2018 г. доля страховой премии-брутто в ВВП составляла около 0,2% в сравнении с 0,2% в Омане, 0,5% в России и 1,5% в Словении.

Мы прогнозируем быстрый рост этого сектора с очень небольшой базы, который будет отмечаться в трех сегментах: страхование жизни, аннуитетное страхование и обязательное страхование работника от несчастных случаев на производстве. Ожидаемый рост бизнеса будет обусловлен инициативами регулятора относительно дальнейшего развития пенсионных аннуитетов с возможностью передачи накоплений от АО «Единый накопительный пенсионный фонд» компаниям, занимающимся страхованием жизни, а также реализацией государственных программ по поддержке образования.

В 2019 г. в Казахстане были введены продукты страхования жизни с инвестиционной составляющей, что также может способствовать росту сектора. Кроме того, в прошлые годы снижение процентных ставок дало некоторым людям стимул перейти от размещения средств в депозитах с относительно низкой доходностью к альтернативным продуктам страхования жизни. Казахстанские страховые компании также смогли выйти в этот сегмент и продемонстрировали быстрый рост с низкой базы в последние три года. Мы считаем эту среду благоприятной для дальнейшего развития страхования жизни и пенсионного страхования.

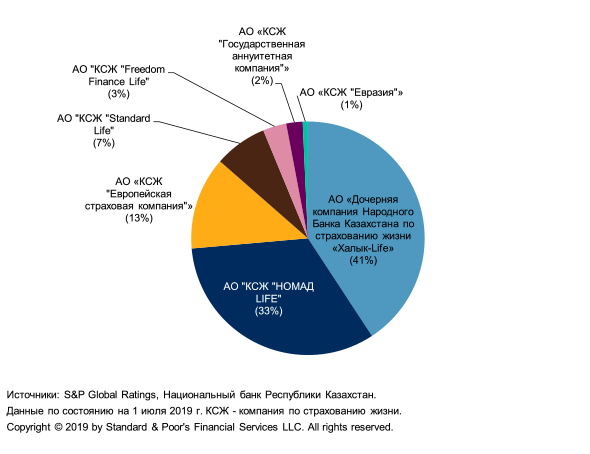

Казахстанский режим регулирования не ограничивает возможности входа новых участников на рынок. Однако в 2018 г. число страховых компаний сократилось до шести вследствие объединения двух крупных казахстанских компаний, занимающихся страхованием жизни. Тем не менее в 2019 г. мы отмечали интерес новых участников к этому сегменту рынка; к настоящему времени выдано две новых лицензии. Мы прогнозируем усиление конкуренции в будущем, однако это не обусловит существенных изменений в группе основных игроков в секторе страхования жизни в ближайшие 12 месяцев.

Вместе с тем в настоящее время концентрация в нем является высокой: на долю трех основных участников приходилось 86% рынка страхования жизни по итогам первого полугодия 2019 г. и в 2018 г. в сравнении с 75% в 2017 г., и мы ожидаем, что высокий уровень концентрации сохранится. Компании имеют преимущества в продаже страховых продуктов благодаря наличию сети фирменных страховых агентов, довольно известным брендам, пользующимся доверием клиентов, налаженному банковскому каналу продаж или обслуживанию определенных групп клиентов.

• В последние десять лет Казахстан повысил качество регулирования страхового сектора, что было связано с ответными мерами на появление ряда мошеннических схем страховых компаний, негативной практикой менеджмента и последующим отзывом лицензий некоторых страховых компаний в 2000-х гг. Мы отмечаем случаи вмешательства регулирующего органа: в 2017 г. было приостановлено действие лицензий двух компаний, в 2018 г. у трех компаний были отозваны лицензии, что в том числе было обусловлено манипуляцией с финансовой отчетностью. Регулирующий орган принял эти меры в отношении компаний, занимающихся общим страхованием, но мы ожидаем, что аналогичная практика может применяться и в отношении компаний по страхованию жизни.

Таким образом, мы считаем, что регулирующий орган Казахстана осуществляет активный контроль над деятельностью страховых компаний. О его способности создать эффективную систему регулирования страхового рынка свидетельствует тот факт, что Казахстан первым из стран СНГ ввел строгие регулятивные требования к показателям маржи платежеспособности, раскрытию информации и финансовым показателям страховых компаний.

Диаграмма 3 - Рыночные доли компаний, занимающихся страхованием жизни в Казахстане, %

Ведущий кредитный аналитик: Екатерина Толстова

Второй кредитный аналитик: Екатерина Марушкевич, Виктор Никольский

Ассистент аналитика: Александра Филатова