Возвращение инфляции - влияние на страховой бизнес

После нескольких лет низкой инфляции и опасений по поводу дефляции потребительские цены вновь начали расти в основном из-за восстановления цен на нефть. Тем не менее развитие неравномерно в странах ОЭСР: в то время как США, Великобритания и Канада подходят к соответствующим инфляционным целям своих центральных банков или уже превзошли их, Еврозона и Япония остаются ниже их. Стоит также отметить, что центральные банки заявили о готовности терпеть временное превышение целевого показателя инфляции после долгих лет «недобора», пока предвидятся среднесрочные инфляционные ожидания вокруг их цели.

Инфляция влияет на страховщиков по-разному: она влияет на доходность инвестиций, оценку активов и, в частности, будущие долгосрочные страховые обязательства. Для страховых обязательств особую важность имеет рост медицинских и социальных расходов. Инфляция потребительских цен (ИПЦ), такая как товарная или продовольственная инфляция, оказывает меньшее влияние. Воздействие сильнее всего на страховщиков имущества и несчастного случая, так как инфляция напрямую увеличивает затраты на долговые обязательства долгосрочного бизнеса. С другой стороны, страховщики жизни в основном подвержены влиянию со стороны активов, то есть при потенциальных изменениях в оценке активов и доходности инвестиций. Например, акции обычно имеют тенденцию хорошо работать в условиях более высокой инфляции, но в ближайшем будущем на них могут негативно повлиять более резкий рост цен. Между тем доля государственных и корпоративных облигаций, особенно тех, которые имеют долгосрочные сроки погашения, будет снижаться.

Дополнительным воздействием на страховщиков жизни может быть тот факт, что более высокая инфляция приводит к росту процентных ставок, что увеличивает риск перезаключения страховых полисов. Это связано с тем, что держатели полисов накопительного страхования с низким гарантированным доходом могут склоняться к отказу от своих полисов в обмен на новые полисы, предлагающие более высокие процентные ставки, особенно если произошёл их резкий рост.

Долгосрочные инфляционные ожидания для большинства стран ОЭСР остаются умеренными. Тем не менее аккомодационные политики центрального банка в Европе и Японии по-прежнему сохраняют неопределённость, в то время как некоторые аналитики утверждают, что Федеральная резервная система отстаёт от кривой. С точки зрения страхования, многое также зависит от скорости развития инфляции. Резкими «пиками» гораздо сложнее управлять, чем постепенным увеличением инфляции, повышенные уровни инфляции в течение более длительных периодов времени также являются проблемой для страховщиков.

Потенциальное воздействие:

- Инфляция добавит давления на прибыльность страховщиков, которая и так уже находится под напряжением от конкуренции и нормативных требований.

- В то время как страховщики могут защитить себя посредством ряда мер против потенциальных последствий инфляции (например, диверсификация активов в сырьевые товары или недвижимость, повышение премий для управления расходами по претензиям, заключения контрактов), обстоятельства требуют тщательного управления и не всегда могут разрешать такие меры.

Меняющееся землепользование - неопределённость в отношении стоимости недвижимости в новой экономике

Последние десятилетия на развитых рынках мы стали свидетелями роста цен на недвижимость в центрах процветающих городов. Так называемые флагманские магазины готовы платить всё более высокую арендную плату за недвижимость в центре города, в местах, где расположены офисы сферы услуг и узлы городской инфраструктуры. Тенденция среди страховых компаний инвестировать в центральную городскую недвижимость продолжается. Это подкрепляется ситуацией с низкими процентными ставками, но также отражает ожидания того, что недвижимость в городских жилых домах будет по-прежнему пользоваться большим спросом как у коммерческих, так и у индивидуальных покупателей, что приведёт к дальнейшему положительному росту цен в долгосрочной перспективе. Тем не менее спрос на определённые виды недвижимости может со временем ухудшиться.

Недавняя тенденция к обмену автомобилями и квартирами может привести к снижению спроса на парковку и жилую площадь. Эту тенденцию могут ещё больше усугубить автономные транспортные средства, которые могут припарковаться в замкнутых пространствах, когда это не требует их подключения к сети обслуживания поездок. Кроме того, будет оказано влияние через организацию доставки через дроны, телеработы и проведение виртуальных деловых встреч. Эти комплексные перемены могут привести к снижению спроса на коммерческую недвижимость, что приведёт к снижению давления на стоимость земли и недвижимости. Наконец, если онлайн-шопинг продолжит набирать обороты на рынке, то некоторые флагманские магазины могут больше не поддерживать присутствие в традиционном центре города.

С другой стороны, внутреннее городское жильё может «поймать» новую волну, используя освобожденное пространство. Средний класс может вернуться из пригородов с новым развитием бизнеса, подпитывающим бум недвижимости и сопутствующими инвестиционными возможностями для сектора финансовых услуг.

Эти разнонаправленные тенденции приводят к неопределённости вокруг тенденций оценки инвестиций в недвижимость в долгосрочной перспективе.

Потенциальное воздействие:

- Инвестиционные портфели недвижимости могут подвергаться повышенной волатильности в будущем. Поэтому при управлении этими инвестициями необходимо внимательно отслеживать будущие тенденции, особенно в центре городов, где использование недвижимости может меняться со временем.

- В контексте условий с низкой процентной ставкой страховые компании привлекаются к инвестированию в централизованно расположенную городскую собственность, и ожидается, что растущие доходы от аренды и ценности активов будут широко поддерживаться на глобальном уровне.

- Тем не менее долгосрочный спрос на торговые помещения, офисы и, в частности, на парковочные и складские помещения может ухудшиться.

- Это может быть компенсировано увеличением спроса на жилые помещения в городских центрах. Кроме того, меры политики городского планирования, направленные на восстановление баланса спроса и предложения, могут способствовать сохранению земельных и имущественных ценностей. Таким образом, возможность, установленная для институциональных инвесторов, по-прежнему может поддерживаться даже в условиях более высокой волатильности рынка и значительных секулярных сдвигов.

Островные решения - регуляторная фрагментация

После продолжительного периода координации местные регулирующие органы начали проявлять пониженный аппетит к глобальным политическим реформам. С недавними политическими изменениями и протекционистскими тенденциями шансы на согласование и внедрение глобальных стандартов сократились, а территориальные подходы к надзору растут. Для отрасли перестрахования это может угрожать глобальной диверсификации пулов рисков и эффективному управлению капиталом. Эта нормативная фрагментация ещё усугубляется тенденцией к экстерриториальному применению внутренних правил.

После финансового кризиса 2008 года G20 значительно расширила регулирование усилий по достижению глобальных стандартов путём создания Совета по финансовой стабильности (СФС). Сначала СФС сосредоточил свои усилия на реформах банковского сектора, но в конечном итоге обязал Международную ассоциацию страховых надзоров (МАСН) разработать новые международные стандарты для страховой отрасли. Они включали разработку глобального стандарта страхового капитала и содействие групповому надзору и надзорному сотрудничеству.

Однако растущее недовольство нынешним экономическим и политическим порядком в развитых странах мира, которые производят не только большую часть дохода сектора страхования, но и большую часть финансовых активов, могут привести к тому, что правительства могут отказаться от международных нормотворческих усилий и в более общем плане принять ключевые принципы экономического национализма.

Поскольку это может потенциально препятствовать способности страховщиков участвовать в трансграничном управлении капиталом, нормативная фрагментация представляет особую озабоченность у международных страховщиков, которые стремятся поддержать преимущества диверсификации путём объединения капитала централизованно.

Потенциальное воздействие:

- В фрагментированном регуляторном пространстве гораздо меньше возможностей для эффективного объединения рисков. Поэтому происходит увеличение эксплуатационных расходов из-за двух основных факторов: (а) уменьшение возможности диверсификации и (b) растут эксплуатационные расходы для реализации местных, региональных и глобальных нормативных правил.

- Несогласованные подходы к регулированию будут менее эффективными в содействии финансовой стабильности и могут подорвать способность страховщиков и перестраховщиков поддерживать экономическую деятельность и закрывать пробел в защите.

Разрушение рациональности - информационная проблема

Бизнес-модель страховщиков и перестраховщиков основана, с одной стороны, на рациональности, то есть на общем и обоюдно вразумительном понимании и оценке рисков, а с другой стороны - на доверии, то есть на доверии клиента, что страховщики заплатят в будущем в случае законного требования.

Появление оцифровки и распространение социальных сетей умножило и «демократизировало» предоставление информации. Таким образом, появились стандарты качества многих из этих новых источников информации и поставщиков. Они также обеспечили платформу для теорий заговора и распространения поддельных новостей, альтернативных фактов и вопиющей лжи.

В клик-экономике Интернета индустрия рекламы любит большую аудиторию, а блоггеры могут разбогатеть, создавая большое количество рекламных просмотров и/или кликов. Действительно, некоторые блоггеры мотивированы изобретать сенсационную ложь, чтобы нажиться на рекламе. Кроме того, профессиональные «поддельные новости» являются изобретательными, поэтому чем более возмутительны «новости», тем больше внимания они получают.

Другой способ манипулировать мнениями в Интернете - это инициировать обратную связь от виртуальных роботов, размещённых сервисными компаниями, для общения с настоящими людьми («чатботы»). Microsoft должна была прервать публичный эксперимент своим чатботом Тай в течение нескольких часов, после того как пользовательская обратная связь запустила чатбот, чтобы превратиться в тролля, разжигавшего ненависть. Важную роль играют не только вмешательства мошенников, но и самоусиление и связанное с ними усиление предубеждений и дезинформации. Этот эффект ещё больше усиливается поисковыми системами (например, Google), где результаты поиска фильтруются в соответствии с предыдущими поисковыми запросами. Социальные медиа, что также способствуют формированию единомышленников и последователей, усиливают определённый набор предпочтений в отношении информации и внимания.

Люди реагируют не только на реальность, а на то, что они считают реальным. Клиент не собирается укрывать повышенную вероятность и серьёзность штормов, вызванных изменением климата, если он или она не верит в изменение климата как явление или, что ещё хуже, считает его ещё одним примером глобального заговора. Тревожная часть таких теорий заговора не в том, что они существуют, но что всё больше людей считают их истинными.

Эти тенденции могут оказать значительное влияние на страховую отрасль. Если клиенты не доверяют страхованию и не ведут себя честно, полагаясь только на факты и рациональность, страховая отрасль может значительно потерять бизнес. В то же время становится всё труднее переучивать страховщиков, чтобы знать, какие надёжные источники данных они могут использовать. Так возникают новые информационные асимметрии, которые могут повлиять на отношения между страховщиками и страхователями.

Потенциальное воздействие:

- Растущее недоверие к политическим институтам распространяется на корпоративных игроков, многие из которых уже потеряли уважение в глазах важных слоёв населения. Это будет иметь особое влияние на страховую отрасль, чья бизнес-модель сильно зависит от доверия клиентов.

- Социальные медиа - это ещё более важный канал распространения историй, слухов и ложной информации. Одновременно доступ к массовым социальным сетям всё чаще продаётся не только для коммерческих, но и для незаконных целей.

- Быстрое распространение чрезмерно предвзятых и поддельных новостей представляет собой серьёзный репутационный риск и коммуникационный вызов для страховых компаний, когда дело касается каких-то «громких» убытков или претензий.

- Удастся ли отказаться от услуг, трансакций и общения на основе Интернета? Или люди неразрывно связаны с Интернетом?

Тренды в центре внимания

Осторожность с пулами рисков

Страхование становится всё более дифференцированным и динамичным благодаря технологическим инновациям. В линиях личного страхования растут индивидуальные и продукты «плати-как-ездишь». В отношении риска хорошее поведение вознаграждается, а вредные привычки наказываются. Телематика в автомобильной отрасли, носимые вещи и Интернет вещей в страховании жизни и здоровья и умные дома в страховании собственности - всё это примеры, где этот принцип может быть применён.

«Большие данные» и «Умная аналитика» предлагают перспективу всё более индивидуализированных оценок рисков, продуктов и цен. Это ставит вопрос о том, стоит ли страховой отрасли полагаться на большие пулы рисков как на ключевой элемент своего бизнеса.

То, что кажется естественной возможностью и беспроигрышным, также влечёт за собой ловушки и открытые вопросы. Страховщики обычно образуют группы застрахованных лиц, которые получают одинаковую защиту и соответственно платят премию. Новый мир страхования делает то же самое, но с более подробным индивидуальным пониманием и выбором. Эта система основана на сборе, измерении и хранении личной информации и обеспечивается технологическими достижениями в сборе и обработке данных. Индивидуальная склонность к риску, поведение и урегулирование обозначаются и контролируются. Следовательно, необходимость обеспечения качества и безопасности данных, а также для предотвращения антиселекции становится всё более сложным и важным.

Хотя небольшой индивидуальный пул рисков может выглядеть привлекательно, он может оказаться нерентабельным. Даже если операционные расходы могут быть существенно сокращены путём оцифровки бизнес-модели, один небольшой пул рисков может не обеспечить достаточный объём премии. С другой стороны, если он связан с другими пулами рисков для достижения значительного портфеля, может возникнуть повторное накопления риска в виде возможной корреляции между меньшими пулами рисков, составляющими портфель. Для проведения надёжных статистических оценок минимальный размер этих меньших пулов риска по-прежнему будет определяться необходимостью для достаточно большого и стабильного числа рисков.

Наконец, существует проблема принятия обществом. Сокращение размера пула рисков и потенциальное исключение отдельных лиц из охвата могут «политизировать» общественные дебаты о доступности и доступе к страховому покрытию. Это, в свою очередь, может спровоцировать дискуссии о различиях и отношениях между схемами страхования государственного и частного секторов. Результатом может стать регулирующее давление на отрасль, чтобы держать пулы риска более крупными или более всеобъемлющими. Следовательно, репутационый риск может возрасти.

Приложение: Термины и определения

Что такое SONAR?

SONAR означает систематическое наблюдение за явлениями, связанных с риском. Это инструмент «Swiss Re» для выявления, оценки и управления возникающими рисками. Специалисты всей компании используют веб- платформу для сбора ранних сигналов о возникающих рисках. Все сигналы оцениваются и распределяются по приоритетам с помощью новой группы управления рисками, которая тесно взаимодействует с экспертами по темам из бизнес-областей «Swiss Re». Команда служит катализатором идентификации и оценки рисков для определения и реализации рекомендаций в сотрудничестве с бизнесом. Выводы регулярно публикуются внутри и обобщаются для внешних аудиторий.

Каковы возникающие риски?

Мы определяем возникающие риски как новые развивающиеся или изменяющиеся риски, которые трудно поддаются количественной оценке и могут оказать серьёзное влияние на общество и промышленность.

Что такое темы с повышенным риском?

Темы развивающихся рисков иллюстрируют потенциальные новые или изменяющиеся риски страховой отрасли. Они в основном получены из SONAR, но также изучены и в других источниках. Все темы были оценены и отредактированы экспертами по управлению рисками «Swiss Re». В этом отчёте представлены только новые темы с повышенным риском, то есть темы, описанные в предыдущих выпусках, больше не перечислены. Вы можете получать предварительные отчёты с нашего вебсайта:

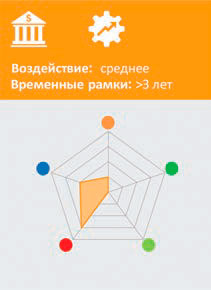

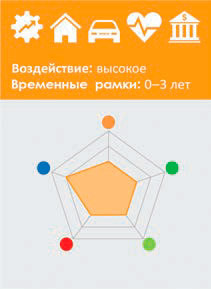

Что подразумевается под общим воздействием?

Общее воздействие - это показатель потенциального финансового, репутационного и/или регулирующего воздействия, связанного с возникающей проблемой риска. Оно оценивается по шкале от высокого к низкому:

ВЫСОКОЕ - Потенциально высокие финансовые,

репутационные и/или нормативные последствия или значительная заинтересованность

СРЕДНЕЕ - Потенциально средний финансовый, репутационный и/или регуляторный эффект или умеренная заинтересованность

НИЗКОЕ - Потенциально низкий финансовый, репутационный и/или регулирующий эффект или низкая заинтересованность

Что означает временные рамки?

Мы делим темы на те, которые могут произойти менее чем за 3 года, и те, которые могут произойти с более длительным горизонтом. Эта оценка не должна использоваться в качестве индикатора того, когда необходимо действие, поскольку некоторые темы, которые могут возникнуть в более отдалённом будущем, могут, тем не менее, потребовать немедленных действий для подготовки.

Что означает воздействие на бизнес-область?

График паутин, указывающий потенциальное влияние на крупные страховые бизнес-области по шкале от 0 (= бездействия) до 4 (= значительное влияние).

Что такое тренды в центре внимания?

Боксы в тексте предоставляют выборочный взгляд для новых тенденций, которые могут стать актуальными для индустрии страхования (перестрахования) и её клиентов в будущем. Выбор тем не является исчерпывающим, а описания предназначены как для размышлений, так и для обсуждения, а не для всесторонних обзоров.

Что такое макротренды?

Предполагалось, что «Swiss Re» определила набор макротендовых тенденций, которые оказывают большое влияние на страховую и перестраховочную отрасли в течение следующих пяти-десяти лет. Масштабные тенденции, представленные в этом отчёте, были выбраны независимо посредством экспертных обсуждений и опросов. Они обеспечивают контекст возникающих рисков из процесса SONAR.

Источник: Журнал «Рынок Страхования»

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

28

Чт, авг

Нынешняя здоровая и конструктивная среда на рынке перестрахования должна стать новой нормой, поскольку компании должны отрабатывать стоимость своего капитала, считает Андреас Бергер, генеральный директор группы компаний Swiss Re.

Нынешняя здоровая и конструктивная среда на рынке перестрахования должна стать новой нормой, поскольку компании должны отрабатывать стоимость своего капитала, считает Андреас Бергер, генеральный директор группы компаний Swiss Re. По мере роста цифровых угроз и киберпреступности страховщики усиливают требования к потенциальным клиентам в сегменте киберстрахования. Как заявила Кармел Грин, партнёр юридической фирмы RPC Premier Law, сегодня страховщики уделяют особое внимание тому, как именно компания управляет киберрисками — и делают это ещё до заключения договора страхования.

По мере роста цифровых угроз и киберпреступности страховщики усиливают требования к потенциальным клиентам в сегменте киберстрахования. Как заявила Кармел Грин, партнёр юридической фирмы RPC Premier Law, сегодня страховщики уделяют особое внимание тому, как именно компания управляет киберрисками — и делают это ещё до заключения договора страхования.