2.5. Место страхования в системе обеспечения экономической безопасности

Торговлей, и, в частности, предоставлением страховых услуг, движут потребности человека — приобретая тот или иной продукт, он удовлетворяет определенные нужды. В последнее время в мире широкое распространение получили методики искусственного стимулирования сбыта — «проталкивания» товара на рынок путем манипулирования человеческим сознанием и искусственного создания потребностей. Но даже при использовании подобных технологий в основе продаж лежит реальная заинтересованность потребителя в той или иной услуге, удовлетворяющей его запросы, а искусственное стимулирование может только усилить, развить естественные потребности. Поэтому для того, чтобы быть успешной, продажа страхового продукта должна опираться на реальные нужды клиента.

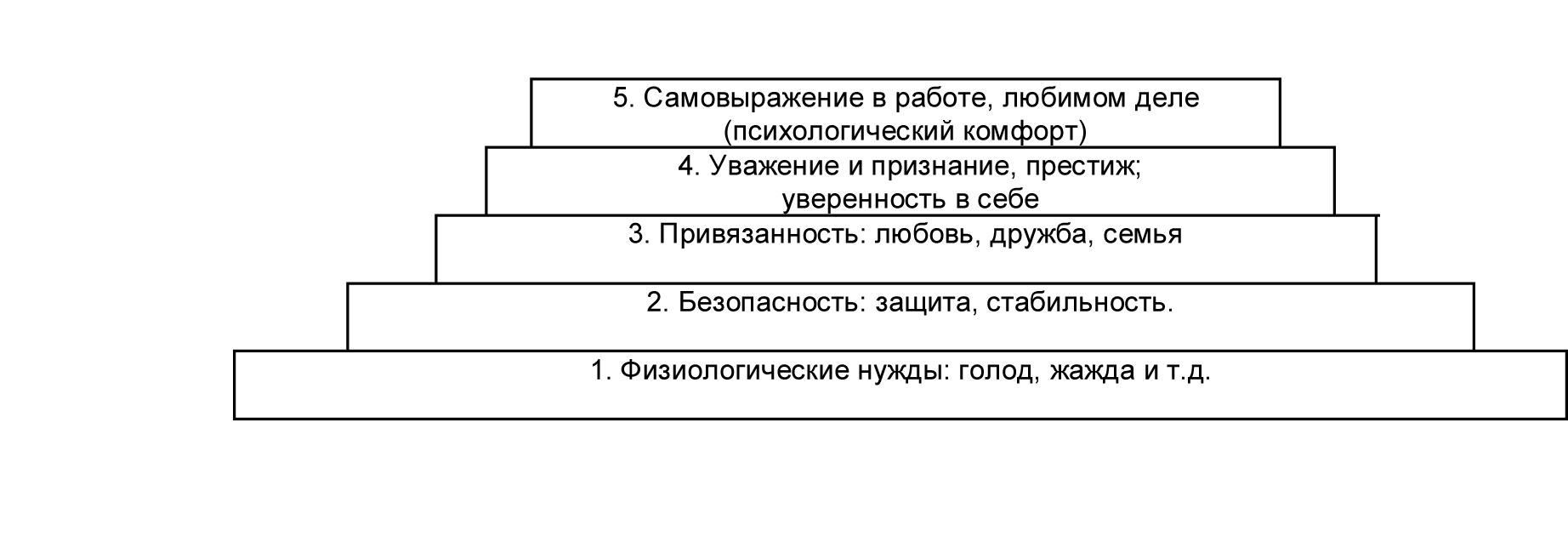

Задачей страхования является обеспечение финансовой безопасности застрахованного. Вообще безопасность во всех ее аспектах является одной из наиболее актуальных потребностей для подавляющего большинства населения. Это хорошо видно из пирамиды человеческих нужд, предложенной американским психологом А. Маслоу[1].

Рис. 2.5.1. Пирамида человеческих нужд по А. Маслоу.

Чем выше та или иная потребность располагается в пирамиде, тем меньшее значение она имеет в жизни человека. С другой стороны, при удовлетворении потребностей более низкого уровня запросы, находящиеся на вышестоящих этажах пирамиды, выходят на первый план. Так, если руководитель предприятия уже добился определенного материального и социального положения, то для него основной потребностью является уважение со стороны коллег и подчиненных, власть, престиж, стабильность, самовыражение в работе и т.д. Хорошей иллюстрацией этому могут послужить данные исследовательского центра КОМКОН-2 (июль 1998 г.), согласно которым 40% московских руководителей полностью согласны с утверждением «Для меня чувство уверенности важнее, чем деньги». Кстати, это свойство руководящего состава делает его благоприятной аудиторией для продвижения страховых услуг: люди из этой прослойки готовы платить за уверенность в стабильности своего внешнего окружения. При этом, как правило, данная категория населения вполне платежеспособна.

Как видно, безопасность (а здесь безопасность понимается в широком смысле, во всех ее формах) занимает один из базовых, основных этажей пирамиды. Исходя из этого страхование должно было бы пользоваться чрезвычайно широкой популярностью, но это, как известно, не так. На то есть несколько причин. Прежде всего, страхование относится к средствам обеспечения экономической, а не физической безопасности. А очевидно, что экономическая безопасность менее значима для человека, чем его физическое выживание и самосохранение. Кроме того, страхование — это лишь один из способов обеспечения экономической безопасности, который, к тому же, получил широкое развитие относительно недавно. Его часто заменяют «народные» средства борьбы с различными опасностями финансового характера. Заметное место среди механизмов обеспечения экономической безопасности российского населения занимает семья. Для большинства россиян (52%) семья ассоциируется с «крепостью», «местом, где можно укрыться от других»[2].Здесь основным инструментом является накопление средств в валюте, рублевой наличности или в виде банковских депозитов. Вот как отвечает российское население на вопрос о приоритетных способах инвестирования свободных средств[3].

Таблица 2.5.1.

Приоритетные направления финансовых вложений россиян

(по пятибалльной шкале)

По всем респондентам

до 30 лет

более 30 лет

предприниматели

Специалисты

З/П 100$ и выше

Вложение средств в образование

4,28

4,13

4,44

4,46

4,3

4,54

Вложение средств в недвижимость (земля, квартиры, дома, дачи и т.д.)

4,18

4,07

4,32

3,93

4,3

3,84

Покупка валюты

4,16

4,11

4,24

4,4

4,12

4,25

Вложение средств в собственное дело

3,8

3,78

3,84

4,47

3,59

3,94

Приобретение недвижимости за рубежом

3,7

3,65

3,75

3,6

3,74

3,91

Участие в организации дела в качестве учредителя (компаньона)

3,55

3,42

3,75

3,73

3,54

3,56

Перевод средств в зарубежный банк

3,53

3,65

3,38

3,93

3,43

3,66

Приобретение антиквариата

3,31

3,19

3,44

3,5

3,26

3,18

Приобретение товаров длительного пользования

3,14

3,22

3,03

2,93

3,04

2,78

Покупка полисов долгосрочного страхования жизни зарубежных страховых компаний

2,56

2,55

2,59

2,21

2,53

2,3

Покупка золота, других драгоценных металлов и драгоценных камней

2,53

2,75

2,22

2,27

2,57

2,22

Покупка корпоративных ценных бумаг

2,18

2,18

2,19

2,47

2,02

2

Валютный вклад в Сбербанк

1,9

1,82

2,03

2,27

1,8

1,88

Валютный вклад в коммерческом банке

1,75

1,82

1,64

1,87

1,84

1,63

Рублевые денежные средства на руках

1,55

1,55

1,57

1,47

1,49

1,53

Покупка полисов долгосрочного страхования жизни отечественных страховых компаний

1,52

1,55

1,47

1,33

1,46

1,31

Вложение средств в пенсионный фонд

1,46

1,37

1,58

1

1,41

0,9

Рублевый вклад в Сбербанк

1,36

1,27

1,49

1,53

1,29

1,34

Рублевый вклад в коммерческий банк

1,23

1,18

1,3

1,47

1,45

4,31

Покупка государственных ценных бумаг

1,2

1,16

1,24

1,13

1,16

1,16

Как видно, долгосрочное страхование для российского населения — это один из последних по значимости способов инвестиции свободных средств. На первом месте из традиционных способов инвестиций стоит приобретение валюты. Вообще вопрос накопления денежных средств населением имеет большое значение при прогнозировании развития страхования. По данным исследовательского центра Комкон-2, на весну 2000 г. среди тех, кто не пользуется страхованием, только 25% имели накопления в валюте и 20% — пластиковые карточки, а среди застрахованных эти цифры составляли соответственно 75 и 79%. Известно, что в экономически развитых странах именно долгосрочное накопительное страхование жизни является средством аккумулирования стратегических накоплений граждан. Так, во Франции в 1998 году на страховые полисы (прежде всего, накопительного страхования) приходилось 20% всех финансовых активов населения и 10% их суммарного имущественного достояния[4]. А в нашей стране основным инструментом накопления средств является наличная валюта, количество которой на руках населения составляет по оценке Госкомстата как минимум 17 млрд. долларов. В 1999 году несмотря на кризис по данным Госкомстата на покупку валюты российское население израсходовало 8,5% своих доходов, доля расходов на банковские сбережения и покупку ценных бумаг составила 3,8% от всех полученных россиянами денежных доходов.

Общая сумма рублевых накоплений населения по данным Госкомстата на 1 января 2000 г. составила 478,0 млрд. руб. Из них 44,1% (211,0 млрд. руб.) составляли банковские вклады, 37,4% (178,7 млрд. руб.) — наличные деньги, 18,5% (88,3 млрд. руб.) — сбережения в ценных бумагах. В то же время на страхование россияне тратят примерно 0,5% доходов. А с учетом того, что значительная часть этой суммы падает на псевдострахование — «зарплатное» страхование жизни — его реальная доля в расходах составляет примерно 0,15%. Такой перекос в сторону накопления объясняется довольно просто. В массовом сознании россиян сбережения имеют чисто страховое назначение.

Таблица 2.5.2.

Основные причины откладываяния денег

(по данным Исследовательской группы «Циркон»)

№

Причина откладывания денег

% указавших ее респондентов

1

Материальное обеспечение детей

82,8

2

На случай болезни или травмы

79,5

3

На случай потери трудоспособности

68,0

4

Для дополнительного пенсионного обеспечения

44,8

5

На случай пожара или посягательства на имущество

44,1

Из таблицы видно, что накопление денежных средств (часто в виде наличности) замещает накопительное страхование детей к совершеннолетию, медицинское страхование и страхование от несчастного случая, страхование жизни и пенсии, а также страхование имущества. Этот перечень, в принципе, указывает на наиболее перспективные виды долгосрочного накопительного страхования: если население откладывает деньги для предотвращения каких-либо опасностей, то, вполне вероятно, часть этих средств может быть потрачена и на страхование от них.

Вообще, если говорить о прогнозировании продаж страхования по различным социально-демографическим группам, то наличие денежных накоплений у них является своеобразным индикатором страхового интереса. Как правило, средства на страхование расходуются только тогда, когда удовлетворены первоочередные потребности и появляется некоторый материальный избыток. Поэтому чаще всего страхуются те люди, у которых уже есть денежные накопления. Поэтому было бы интересно определить группы населения, обладающие денежными накоплениями. Здесь можно опереться на исследование Фонда «Общественное мнение», проведенное в январе 1999 г.

Таблица 2.5.3.

Есть ли в вашей семье денежные накопления?

Образование

Доход на члена семьи

Тип места жительства

Население в целом

неполное среднее

среднее

среднее спец.

высшее

до 250 руб.

250-400 руб.

более 400 руб.

Москва + СПб

мегаполисы

большие города

малые города

село

да

10

8

7

11

16

5

6

16

23

20

9

8

6

нет

88

92

89

86

82

93

91

81

72

78

88

90

93

затрудняюсь ответить

3

0

4

3

2

2

3

2

5

2

3

2

2

Как видно, основная часть населения, имеющего накопления, относится к благополучной категории жителей Москвы и крупных городов с высшим образованием. Чаще всего это служащие коммерческих фирм, мелкие и средние предприниматели, высокопоставленные государственные служащие. Соответственно, именно эта категория населения может стать основной клиентурой страховых компаний.

[1] МАСЛОУ (Maslow) Абрахам (1908-70), американский психолог, один из лидеров т. н. гуманистической психологии. В иерархии потребностей высшее место отводил потребностям в творчестве и самоактуализации личности.(www.km.ru)

[2] Олейник А., Социальная политика: пути достижения эффективности // ПОЛИС — Политические Исследования, №5, 1998.

[3] Ивашкин Е.И. Социология страхового интереса / "Финансы", № 12 1999. С. 37-42.

[4] L’assurancefrancaiseen 1998. Rapportannuel / www.ffsa.fr

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

18

Чт, сен

Генеральный директор по перестрахованию имущества и ответственности Swiss Re Урс Берчи в своем недавнем выступлении сравнил непредсказуемый характер современного ландшафта рисков с американскими горками. «Те из нас, кто занимается управлением рисками, тоже испытывают взлеты, падения и неожиданные повороты, — отметил Берчи, — но мне с этим аттракционом справиться проще».

Генеральный директор по перестрахованию имущества и ответственности Swiss Re Урс Берчи в своем недавнем выступлении сравнил непредсказуемый характер современного ландшафта рисков с американскими горками. «Те из нас, кто занимается управлением рисками, тоже испытывают взлеты, падения и неожиданные повороты, — отметил Берчи, — но мне с этим аттракционом справиться проще». На предконференционном брифинге в Монте-Карло перед Rendez-Vous de Septembre 2025 генеральный директор EMEA и Global Capital Solutions в Guy Carpenter Лоран Руссо поделился взглядом на текущее состояние мирового рынка перестрахования.

На предконференционном брифинге в Монте-Карло перед Rendez-Vous de Septembre 2025 генеральный директор EMEA и Global Capital Solutions в Guy Carpenter Лоран Руссо поделился взглядом на текущее состояние мирового рынка перестрахования.