А. Капитал и резервы

Капитал и резервы (Eigenkapital) образуют собственные средства страховой компании. Они складываются из нескольких статей, каждая из которых отдельно включается в баланс. Собственные средства являются гарантией выполнения страховщиком своих обязательств по заключенным договорам и поэтому служат основным показателем при оценке его платежеспособности. Названия этого раздела баланса варьируют в зависимости от организационно-правовой формы предприятия.

I. Уставный капитал

На первом месте в пассивной части баланса страховых акционерных обществ находится статья «Уставный капитал» (gezeichnetes Kapital). Именно в размере своего уставного капитала, о величине которого делается запись в торговом реестре, акционеры страхового АО отвечают по обязательствам общества. Уставный капитал равняется сумме номинальных стоимостей акций, т.е. является основным капиталом в номинальном выражении.

II. Добавочный капитал

В пассивной статье «Добавочный капитал» (Kapitalrticklagen) отражается та часть средств страхового АО, которые поступают из внешних источников. В первую очередь, речь идет об увеличении капитала за счет получения эмиссионного дохода в результате размещения акций по цене, превышающей номинальную стоимость.

Пример (упрощенный):

Акционерное общество принимает решение о размещении дополнительных акций в целях увеличения уставного капитала.

Номинальная стоимость одной дополнительной акции: 50,00 евро.

Размещено 200 000 акций по цене 120,00 евро за акцию. Итого продано дополнительных акций на сумму 24 000 000,00 евро.

Ажио в размере 14 000 000,00 евро относится в кредит счета «Добавочный капитал».

Добавочный капитал может использоваться только в целях погашения убытков компании, выявленных по результатам работы за отчетный период.

Страховые компании всех организационно правовых форм должны также указывать в этой статье суммы фонда организационных расходов. Средства в этот фонд вносятся учредителями страховой компании, например, акционерами в случае создания страхового АО, наряду со взносами в уставной капитал. Они имеют строго целевое назначение и используются для финансирования работы административно-хозяйственного аппарата и сбытовой сети. Средства фонда организационных расходов являются «безвозвратной субсидией» учредителей, которые закон запрещает возвращать в какой бы то ни было форме, например, в форме прямого возврата, процентов и проч.

Однако если организационные расходы, связанные с началом и расширением хозяйственной деятельности, отражаются в активной статье баланса «Нематериальные активы», то в дебет статьи «Фонд организационных расходов» относятся только соответствующие суммы амортизации.

III. Резервный капитал

В соответствии с ГТУ в статье «Резервный капитал» (Gewinnrucklagen) отражаются суммы отчислений от чистой прибыли компании, произведенные в отчетном или предшествующих отчетному годах. Таким образом, резервный капитал представляет собой ту часть собственных средств компании, которые формируются за счет внутренних источников.

Все изменения резервного капитала должны быть отражены в балансе, разъяснены в приложении к нему, а также включены в счет прибылей и убытков.

В статье «Резервный капитал» выделяется несколько подстатей.

а) Обязательные резервные фонды

Акционерные общества должны формировать обязательный резервный фонд путем ежегодных отчислений в размере не менее 5 % чистой прибыли до тех пор, пока сумма резервного и добавочного капитала не достигнет величины, предусмотренной уставом АО, но не менее 10 % уставного капитала.

Обязательный резервный фонд предназначен для покрытия убытков страховых компаний и играет роль «буфера» между убытками и уставным капиталом.

б) Прочие резервы

Помимо резервных фондов, образование которых предписывается законом, учредительными документами страхового общества может быть предусмотрено формирование иных резервов. Кроме того, правление, наблюдательный совет или общее собрание акционеров могут принять решение о создании дополнительных резервных фондов за счет отчислений от прибыли. Законом об АО разрешается направлять в них до 50 % чистой прибыли.

IV. Нераспределенная прибыль (непокрытый убыток)

После выплаты дивидендов акционерам и отчислений в резервный капитал часть балансовой прибыли может остаться нераспределенной. Нераспределенная прибыль предшествующего хозяйственного года имеет характер резерва и указывается в статье «Нераспределенная прибыль» или «Непокрытый убыток» баланса последующего отчетного периода.

Б. Страховые резервы (verischerungstechnische Ruckstellungen)

Для определения финансового результата от страховой деятельности на отчетную дату в расчеты должны быть также включены те затраты, величина и момент произведения которых к этому моменту времени еще неизвестны, но которые с экономической точки зрения следует отнести к отчетному периоду.

Для покрытия такого рода затрат в пассивную часть баланса включаются страховые резервы (versicherungstechnische Ruckstellungen), размеры которых рассчитываются в соответствии с действующими нормативными техническими указаниями.

Резерв - это уже имеющееся по существу обязательство, величина и срок погашения которого не могут быть точно определены на дату составления баланса.

ГТУ предписывается формирование резервов

- по неопределенным обязательствам,

- по сомнительным долгам и

- для покрытия определенных видов расходов.

Помимо обязательных резервов страховые компании должны также формировать такие резервы и в таком объеме, которые по разумной хозяйственной оценке необходимы для обеспечения принятых страховых обязательств. При этом в интересах застрахованных должны соблюдаться методические рекомендации органов страхового надзора о порядке формирования страховых резервов.

Содержащаяся в ГТУ формулировка «страховые организации должны формировать резервы» указывает на то, что формирование резервов - это не право, а обязанность страховых компаний.

Следует отметить, что использование в названии целого ряда пассивных статей баланса термина «резервы» не совсем точно. Часть этих статей имеет характер разграничительных статей учета расходов/доходов смежных отчетных периодов, а часть - характер обычных обязательств.

Страховые резервы отражаются в балансе за вычетом доли в них перестраховщика. Последняя указывается отдельной строкой перед соответствующей статьей резервов.

Согласно Постановлению об отчетности в страховых компаниях депо премий и убытков по рискам, переданным в перестрахование, представляет собой суммы, на которые уменьшается брутто-величина страховых резервов первичного страховщика в соответствии с условиями договоров перестрахования.

Пример:

Брутто-сумма страхового резерва

50 млн. евро

- Доля в нем перестраховщика

-11 млн. евро

= Нетто-сумма страхового резерва первичного страховщика

39 млн. евро

I. Резерв незаработанной премии (Beitragsubertrag)

Резерв незаработанной премии (РНП) формируется из той части страховых взносов, которая является доходом страховщика за определенный период времени после даты составления баланса.

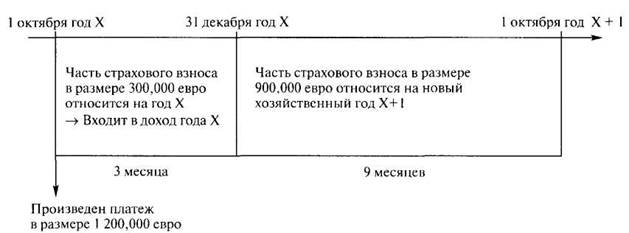

Пример:

Срок страхования: с 1 октября текущего года (год X) по 1 октября последующего года (год X + 1)

Страховая премия за год: 1200,00 евро (платеж осуществляется авансом).

Поскольку срок страхования и хозяйственный год, за который составляется отчетность в страховой компании, редко совпадают, то часть страховой премии, поступившей в отчетном периоде, почти всегда должна относиться на финансовый результат последующего хозяйственного года. Точно так же при периодической уплате страховых взносов с периодами платежа до одного года часть страховой премии, относящаяся к следующему за отчетным хозяйственному году, в отчетном году включается в разграничительную статью «Доходы смежных отчетных периодов».

По своей сущности перенос части поступившей страховой премии на последующий хозяйственный год не является формированием страхового резерва, поскольку в данном случае происходит лишь распределение поступлений по учетным периодам путем аккумуляции части страховой премии на пассивном счете «Доходы смежных отчетных периодов».

Перечислим некоторые случаи, когда страховые премии не переносятся на последующий год или переносимые суммы являются незначительными:

- по краткосрочным договорам страхования, действие которых распространяется только на один хозяйственный год, например, по договорам страхования от несчастных случаев выезжающих за рубеж и т.д.;

- в страховании от градобития, поскольку, как правило, срок действия подобных договоров истекает осенью;

- в медицинском страховании, поскольку оплата страховых премий производится ежемесячно;

- по договорам страхования жизни, предусматривающим ежемесячную уплату страховых взносов 1-го числа каждого месяца;

- по договорам страхования автотранспорта, предусматривающим ежегодную уплату взносов, как правило, 1-го января каждого года.

Расчет резерва незаработанной премии

В соответствии с ГТУ оценка всех активов и обязательств, в том числе и резервов, должна производиться по каждому виду в отдельности. Поэтому РНП рассчитывается по каждому договору страхования по методу «pro rata temporis», т.е. пропорционально истекшему сроку действия договора страхования в днях на отчетную дату.

Если невозможно рассчитать страховые резервы по каждому договору в отдельности по методу «pro rata temporis» или если такой расчет слишком трудоемок, то величина необходимых резервов оценивается приблизительно. Однако методы приблизительной оценки можно использовать только в том случае, когда велика вероятность получения приблизительно тех же результатов, что и по методу «pro rata temporis».

Методы приблизительной оценки РНП

Метод «1/12»

Условием применения этого метода является уплата страховой премии в начале соответствующего месяца. Страховые премии, поступившие в январе отчетного года, считаются заработанными до конца этого года, поэтому они целиком относятся на финансовый результат текущего отчетного периода. Страховые премии, собранные в феврале, должны быть распределены между текущим и последующим отчетным периодом следующим образом: 1/12 этой суммы считается заработанной в отчетном году и относится на финансовый результат текущего года, а 1/12 переносится на последующий хозяйственный год и т.д.

Метод «1/24»

Условием применения этого метода для расчета РНП является равномерное распределение поступлений страховых премий в течение соответствующего месяца. В таком случае можно считать, что в среднем страховые премии поступают 15-го числа каждого месяца. Отчисления в РНП производятся следующим образом: от общей суммы премий, полученных по всем договорам страхования в январе месяце, 1/24 часть переносится на следующий год, поскольку половина месяца (=1/24) выходит за пределы отчетного периода. От суммы страховых премий, поступивших в феврале, в РНП отчисляется 1/24 части и т.д.

Паушальный метод

Если страховые премии по заключенным договорам поступают равномерно в течение всего года, то условно предполагают, что «в среднем» датой платежа является 1-е июля соответствующего года и, соответственно, половина суммы собранных премий остается к концу года еще незаработанной. Поэтому 50 % страховых взносов, полученных за год, отчисляется в РНП и переносится на следующий год. В целом, паушальный метод расчета РНП можно использовать только по тем видам страхования, где заключаются преимущественно краткосрочные договоры, как, например, в страховании грузов.

II. Страховые резервы по видам страхования, осуществляемым по принципам страхования жизни (Deckungsruckstellung)

Такие страховые резервы формируются прежде всего в страховании жизни и медицинском страховании. Они представляют собой сумму аккумулированных страховых взносов с учетом нормы доходности, которая предназначена для обеспечения выполнения обязательств страховщика по страховым выплатам, которые должны производиться в будущем.

Величина страховых резервов по видам страхования, осуществляемым по принципам страхования жизни, может определяться двумя методами: методом прогноза и ретроспективным методом.

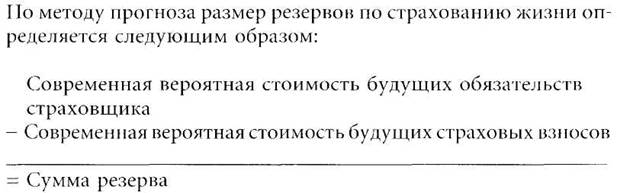

По методу прогноза, ориентированному на перспективу, величина резерва по страхованию жизни рассчитывается на основе принципов страховой математики, к ней прибавляются уже начисленные доли участия в прибыли за вычетом капитализируемых долей участия и вычитается современная вероятная стоимость будущих страховых взносов.

Капитализируемые доли участия в прибыли с учетом инвестиционного процента отражаются отдельно в пассивной статье баланса «Обязательства по отношению к страхователям».

Следовательно, величина резерва в страховании жизни представляет собой разность между современной вероятной стоимостью будущих обязательств страховщика и современной вероятной стоимостью будущей страховой нетто-премии.

Современная вероятная стоимость определяется с учетом нормы доходности, используемой при расчете страховых тарифов по виду страхования, заложенных в них предполагаемых показателей смертности населения, определяемых на основе таблиц смертности, а также величины остающейся непокрытой части аквизиционных расходов.

Использование ретроспективного метода для расчета величины страховых резервов в страховании жизни допускается законом только в тех случаях, когда невозможно определить будущую стоимость страховых выплат и страховых премий. При ретроспективном методе в основу расчетов кладутся суммы доходов и расходов страховщика за прошедшие отчетные периоды.

За соблюдением страховыми компаниями положений Закона о надзоре за страховой деятельностью и ГТУ о порядке расчета страховых премий и формирования страховых резервов по видам страхования, осуществляемым по принципам страхования жизни, следит ответственный актуарий, обладающий достаточными знаниями в области страховой математики и профессиональным опытом.

Страховые резервы в страховании жизни обеспечиваются капиталом покрытия, который состоит из определенных видов капитальных вложений, отражаемых в активных статьях баланса. В соответствии с требованиями Закона о страховом надзоре контроль за капиталом покрытия осуществляет нейтральный арбитр.

В медицинском страховании, осуществляемом по принципам страхования жизни, математические резервы представляют собой резерв на старение (Altersruckstellung).

Резерв на старение создается в целях разграничения поступающих сумм страховых премий, величина которых сохраняется неизменной, по времени действия договора страхования. В принципе рисковая часть страховой премии должна расти с возрастом страхователя в связи с увеличением риска заболеваний. Поскольку величина страховых премий в медицинском страховании не меняется в течение срока действия договора, на его начальном этапе их рисковая часть является завышенной, а впоследствии - заниженной по сравнению со страхуемым риском. Благодаря формированию резерва на старение достигается выравнивание рисковой части премий в течение срока действия договора страхования. В резерв отчисляются суммы завышения страховых премий на начальном этапе действия договора, где они аккумулируются, а затем инвестируются. Впоследствии средства резерва на старение используются на пополнение недостающих сумм страховых взносов.

В соответствии с ГТУ еще одним источником формирования резерва на старение являются средства резерва возврата страховых взносов, а также отчисления из специального фонда снижения страховых взносов в старости. При расчете величины резерва на старение должны соблюдаться нормативные методические указания органов страхового надзора.

Если определенные виды медицинского страхования могут полностью или частично заменить обязательное медицинское страхование, являясь, таким образом, субститутивными видами медицинского страхования, то согласно Закону о страховом надзоре внутри Германии они должны проводиться исключительно по принципам страхования жизни.

Правильность применения страховыми компаниями актуарных методов расчета страховых премий и математических резервов, и в частности резерва на старение, а также соблюдение соответствующих положений Закона о страховом надзоре контролируются ответственным актуарием.

Аналогично математическим резервам в страховании жизни резерв на старение в медицинском страховании обеспечивается за счет капитальных вложений, образующих капитал покрытия. В соответствии с требованиями Закона о страховом надзоре контроль за капиталом покрытия осуществляет специально назначаемый нейтральный арбитр.

В страховании от несчастных случаев и ущерба математические резервы формируются по тем видам страхования, которые осуществляются по принципам страхования жизни, например, в страховании от несчастных случаев с возвратом уплаченных взносов в случае ненаступления страховых событий, пожизненном страховании домашнего имущества и т.д. В математическом резерве аккумулируются суммы накопительных частей страховых взносов и инвестиционных процентов по ним.

Следует отметить, что резерв в счет будущих выплат пенсий в страховании гражданской ответственности и от несчастных случаев не включается в пассивную статью баланса «Страховые резервы по накопительным видам страхования». Он отражается в статье «Резерв убытков».

Закон предписывает формирование капитала покрытия только для обеспечения выплат пенсий в страховании от несчастных случаев. При этом контроль со стороны нейтрального арбитра не требуется.

III. Резерв убытков (Ruckstellung fur nock nicht abgewickelte Versicherungsfalle = Schadenruckstellung)

Резерв убытков формируется в целях обеспечения выполнения страховщиком своих обязательств по произошедшим на конец отчетного периода, но еще не урегулированным убыткам.

Величина резерва должна быть достаточной для покрытия всех затрат по урегулированию убытков.

Резерв убытков формируется по страховым случаям:

- произошедшим и заявленным, но не урегулированным на дату составления баланса,

- произошедшим на дату составления баланса, но незаявленным и неурегулированным

а) известным и

б) неизвестным страховщику.

Под известными убытками понимаются, как правило, убытки, о факте наступления которых в течение отчетного периода страховщику было заявлено после даты составления баланса. Неизвестные убытки - это убытки, возникшие в связи с наступлением страховых случаев в течение отчетного периода, о которых не было заявлено страховщику на отчетную дату и до настоящего времени.

Величина резерва убытков определяется следующим образом:

Сумма убытков (по расчету)

+ Расходы по урегулированию убытков

- Доходы от реализации имущества, которое переходит в собственность страховщика после выплаты страхового возмещения

- Доходы по регрессным требованиям

- Суммы дебиторской задолженности по соглашениям о разделе убытков

= Брутто-сумма резерва убытков

- Доля перестраховщика в резерве убытков

= Нетто-сумма резерва убытков

Соглашения о разделе убытков представляют собой рамочные соглашения на уровне союзов страховщиков с правом присоединения для отдельных страховщиков и организаций социального страхования, которыми предусматривается упрощенная форма регулирования будущих убытков. Поясним это на следующем примере. Страховщик гражданской ответственности владельца автотранспорта обязуется возместить в определенном размере убытки, причиненные своим страхователем. В то же время страховщик автотранспортного средства или орган социального страхования обязуются по договору о разделе убытков не обращать на страховщика гражданской ответственности или его страхователя предъявленные к ним претензии пострадавших. Стороны отказываются от проверки фактических и правовых обстоятельств дела, и в частности от определения вины участвовавших в страховом случае сторон. В основе соглашений о разделе убытков лежит то обстоятельство, что с течением времени для каждого отдельного страховщика преимущества и недостатки раздела убытков по всей совокупности страховых случаев уравновешиваются. Такие соглашения способствуют рациональному урегулированию убытков и дают возможность избежать нежелательных правовых споров.

Страховщики, занимающиеся страхованием гражданской ответственности и от несчастных случаев, в статье баланса «Резерв убытков» показывают отдельной строкой «Резерв в счет будущих выплат пенсий». Современная вероятная стоимость предстоящих по страховым случаям выплат пенсий пострадавшим, страхователям или застрахованным лицам рассчитывается с использованием действующих нормативных методических положений.

В страховании жизни и медицинском страховании в пассивной статье баланса «Резерв убытков» также отражаются суммы, необходимые для покрытия расходов страховщика, связанных с исполнением им своих обязательств по заявленным, но неурегулированным и произошедшим, но незаявленным убыткам на дату составления баланса. Однако в страховании жизни в резерв убытков включаются также невыплаченные выкупные суммы, которые представляют собой скорее обычное обязательство страховщика по отношению к страхователю, величина и в ряде случаев даже срок исполнения которого в будущем уже известны на отчетную дату. Поэтому резерв убытков в страховании жизни и медицинском страховании в отличие от этого резерва в страховании ущерба нельзя считать резервом в полном смысле этого слова.

Величина резерва убытков, за исключением резерва произошедших, но незаявленных неизвестных убытков, определяется по каждой неурегулированной претензии. При этом страховые компании должны придерживаться принципа осторожности в оценках в целях снижения риска ошибок.

Сумму резерва неизвестных убытков закон разрешает определять по методу паушальной оценки. В основу расчетов кладутся полученные по опыту прошлых лет данные о количестве страховых случаев, заявленных после отчетной даты, и величине затрат, связанных с их урегулированием.

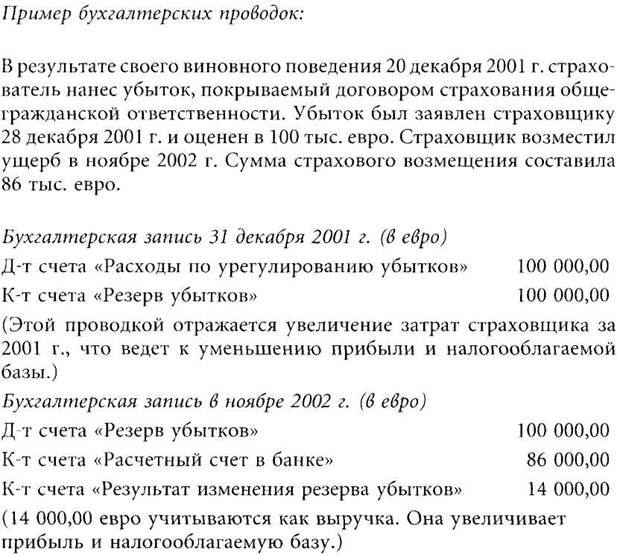

Как отмечалось выше, величина резерва убытков по неурегулированным претензиям определяется по оценочному методу. Страховщики, как правило, проявляют большую осторожность в оценках и отчисляют в страховой резерв больше средств, чем впоследствии бывает затребовано для урегулирования убытков. Это обстоятельство ведет к образованию у них значительных скрытых резервов. После окончательного урегулирования убытков соответствующий страховой резерв ликвидируется. Для этого счет «Результат изменения резерва убытков» закрывается и сальдо списывается на счет «Прибылей и убытков». Если суммы фактических расходов по урегулированию убытков оказались меньше расчетных, то средства, оставшиеся от ликвидации резерва засчитываются в общую сумму прибыли за текущий хозяйственный год. Это ведет к росту налогового бремени. И наоборот, превышение фактических расходов по урегулированию убытков над расчетными представляет собой убыток страховщика от ликвидации резерва и ведет к уменьшению суммы прибыли за текущий хозяйственный год.

Если расчетная сумма расходов на урегулирование убытков, отчисленная в резерв убытков, оказалась

завышенной,

заниженной,

то в результате ликвидации скрытых резервов у страховщика образуется прибыль. На эту величину увеличивается общая прибыль за текущий хозяйственный год

то у страховщика возникают дополнительные расходы в связи с выплатой страховых возмещении, т.е. у него возникает убыток, на величину которого уменьшается общая прибыль за текущий хозяйственный год

IV. Резерв возврата взносов, зависимого и независимого от финансового результата страховой компании (Ruckstellung fur erfolgsabhangige und erfolgsunabhangige Beitragsruckerstattung)

Резерв возврата взносов (РВВ) формируется из отчислений от прибыли, предназначенных для последующего возврата страхователям. В соответствии с ГТУ законом, уставом страховой компании, бизнес-планом или договором должно быть обеспечено строго целевое использование этих средств.

Возврат средств из РВВ может осуществляться путем распределения аккумулированной в нем части прибыли по договорам страхования или путем зачета причитающихся по отдельным договорам страхования сумм к возврату и последующих страховых взносов.

В страховании жизни часть общей суммы участия страхователей в прибыли сразу же напрямую начисляется на их счета, минуя стадию отчисления в РВВ. Распределение же остальной части прибыли, предназначенной для возврата страхователям, производится не в

тот отчетный период, в который эта прибыль возникла у страховщика. Эта часть прибыли сначала отчисляется в РВВ и лишь в последующие годы распределяется между страхователями путем отчислений из этого резерва.

Следует отметить, что накопленные доли участия в прибыли вместе с инвестиционными процентами не включаются в РВВ, а отражаются в пассивной статье баланса «Обязательства перед к страхователями по прямым договорам страхования».

Если суммы возврата взносов зависят от:

- общего финансового результата хозяйственной деятельности страховщика,

- величины прибыли от всех страховых операций,

- финансового результата по виду или отрасли страхования, то такой возврат считается зависимым от финансового результата.

Возврат взносов не зависит от финансового результата страховщика, если суммы возврата

- зависят от частоты и среднего размера ущербов или

- от величины прибыли по одному или нескольким договорам страхования,

- определены в договоре страхования или

- установлены законом.

Суммы возврата взносов зависят от частоты и среднего размера ущербов, а следовательно, не зависят от финансового результата страховщика, главным образом, в медицинском страховании, страховании ответственности заемщиков за непогашение кредитов, страховании грузов, а также страховании технических рисков.

В целях защиты интересов страхователей в Законе о страховом надзоре содержатся специальные положения о порядке формирования РВВ.

V. Резерв колебаний убыточности (Schwankungsruckstellung) и подобные резервы

Эта пассивная статья встречается только в балансе компаний, занимающихся страхованием ущерба и страхованием от несчастных случаев, поскольку в страховании жизни и медицинском страховании колебания убыточности отсутствуют.

Резерв колебаний убыточности (РКУ) предназначен для выравнивания значительных отклонений показателей частоты и размера ущербов от средних значений. В частности, этот резерв создается в случаях, когда

- по опыту работы в данном виде страхования вероятны существенные колебания величины затрат страховщика на осуществление страховых выплат в течение хозяйственного года;

- колебания частоты и размеров ущербов не компенсируются страховыми взносами и

- не покрываются перестрахованием.

Этот резерв предназначен для компенсации расходов страховщика по осуществлению страховых выплат в течение отчетного года, вызванных колебаниями убыточности. Ежегодно страховщик проводит сравнение фактически сложившейся убыточности по виду страхования за отчетный период со средним значением этого показателя, исчисленным за длительный период времени. Если показатель фактической убыточности по виду страхования за отчетный хозяйственный год превышает многолетнее среднее значение, то из РКУ изымаются средства для покрытия возросших расходов страховщика по возмещению ущербов. Если же уровень фактической убыточности по виду страхования ниже среднего, то эта разность отчисляется в РКУ.

Величина РКУ определяется на основе анализа данных за прошлые годы с использованием методов математической статистики. Результаты анализа позволяют сделать вывод о вероятной величине расходов страховщика по выплате страховых возмещений в будущем, обусловленной случайным характером распределения убытков в течение года.

Согласно приложению к постановлению об отчетности в страховых компаниях 1994 г. РКУ формируется в следующих случаях:

а) если средняя величина заработанной премии за последние три года превышает 250 тыс. DM;

б) если стандартное отклонение показателя убыточности за анализируемый период времени (15 лет) от среднего значения этого показателя составляет не менее 5 %;

в) если сумма убытков и затрат хотя бы один раз за анализируемый период превысила 100 % заработанной премии.

Средства РКУ нельзя однозначно отнести к привлеченному капиталу. С точки зрения бухгалтерского баланса этот вид резервов наряду со скрытыми резервами особенно удобно использовать для компенсации убытков по видам страхования и увеличения финансовой устойчивости страховщиков. Это придает РКУ черты собственного капитала. При ликвидации страховой компании средства РКУ всегда причисляют к собственному капиталу.

Технические резервы типа РКУ

Технические резервы типа РКУ формируются по группам сходных рисков, по которым вследствие высокой вероятности наступления чрезвычайных ущербов соответствия собираемых страховых премий выплачиваемым страховым возмещениям может быть достигнута согласно актуарным расчетам не в течение одного года, а лишь за какое-то неопределенное количество лет.

К числу таких резервов относятся:

- резерв по фармацевтическим рискам.

Этот резерв создается в страховании гражданской ответственности производителей фармацевтических препаратов согласно Закону о лекарственных средствах. Средства резерва предназначены для покрытия ущерба, наносимого лекарственными препаратами. Максимальная величина данного резерва составляет 15-кратную сумму заработанной страховой нетто-премии по этому виду договоров страхования за хозяйственный год;

- резерв по рискам, связанным с эксплуатацией атомных электростанций.

Этот резерв формируется в имущественном страховании и страховании гражданской ответственности по возмещению убытков, причиненных в связи с эксплуатацией атомных электростанций. Максимальный размер резерва может составлять

- либо 100 % наибольшей страховой суммы, оставленной на собственном удержании, по договорам имущественного страхования и страхования гражданской ответственности за убытки от эксплуатации одной атомной электростанции,

- либо 25 % совокупности страховых сумм, оставленных на собственном удержании, по заключенным договорам страхования рисков, связанных с эксплуатацией атомных электростанций. Резерв формируется в размере наименьшей суммы.

VI. Прочие технические резервы

В постановлении об отчетности в страховых компаниях перечислены виды прочих технических резервов, которые могут формировать у себя страховые компании. К ним относятся, в частности, еле дующие:

- резерв на покрытие расходов в связи с расторжением договоров страхования. Средства этого резерва используются, в частности, на возврат уплаченных страховых взносов в связи с прекращением страхового риска. Кроме того, этот резерв формируется в страховании жизни на случай досрочного расторжения договоров, по которым еще не сформирован необходимый страховой резерв;

- резерв по сомнительным долгам по страховым операциям, порядок формирования которого регулируется ГТУ. При определении величины этого резерва должен учитываться размер РКУ;

- резерв, который обязаны формировать члены Союза солидарной помощи страховщиков и Общества по оказанию помощи пострадавшим в дорожно-транспортных происшествиях. Задачей Союза солидарной помощи страховщиков является обеспечение выполнения обязательств страховщиков-членов по еще неурегулированным претензиям в страховании гражданской ответственности владельцев автотранспортных средств в случае, если они потерпят банкротство. Деятельность Общества по оказанию помощи пострадавшим в дорожно-транспортных происшествиях регулируется Законом о страховании расходов по уходу;

- резерв неиспользованных взносов по приостановленным договорам страхования автотранспорта и договорам страхования юридических расходов по разбирательствам, связанным с участием в дорожном движении.

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

18

Чт, сен