Еще три года назад появились слухи о возможном банкротстве Deutsche Bank из-за огромной суммы необеспеченных деривативов на балансе. Сейчас о подобном риске заговорил МВФ.

В 2013 г. выяснилось, что объем незащищенных деривативов Deutsche Bank составил 55,6 трлн евро, или $72,8 трлн. Это абсолютный мировой рекорд. Удивительно, но "рекордсменом" стал не американский банк, что, в общем-то, было бы ожидаемо, а банк из самого центра Европы. Впрочем, JPMorgan тогда отставал всего на $2 трлн.

Но теперь в МВФ говорят о том, что крупнейший банк Германии представляет собой наибольший системный риск для мировой финансовой системы. Кстати, Deutsche Bank второй год подряд проваливает стресс-тесты ФРС.

Крупнейшие немецкие банки и страховые компании очень взаимосвязаны. Самая высокая степень взаимосвязи прослеживается у следующих компаний: Allianz, Munich Re, Hannover Re, Deutsche Bank, Commerzbank and Aareal bank, при этом Allianz вносит самый большой вклад системного риска среди публично торгуемых немецких финансовых организаций.

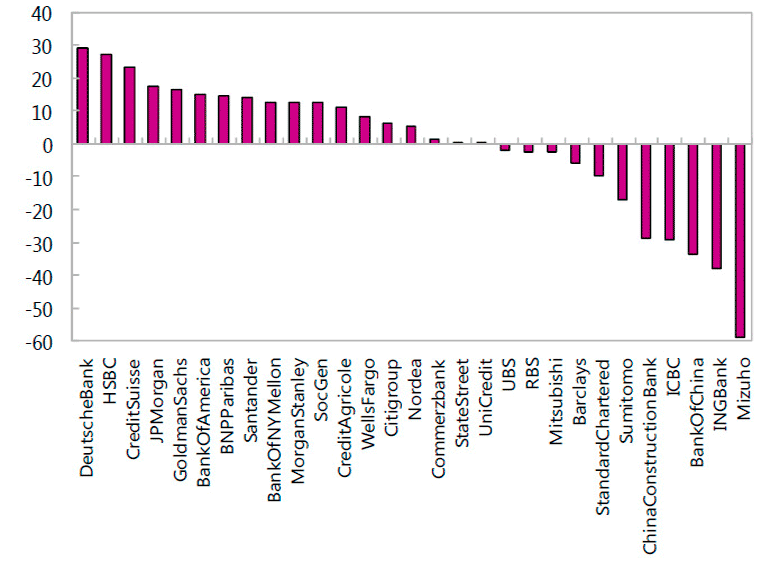

Среди глобальных системообразующих банков, Deutsche Bank – это самый большой источник системного риска, за которым следуют HSBC и Credit Suisse. Commerzbank, хотя и является важным игроком в Германии, все же не может считаться источником глобального системного риска, и скорее сам рискует заразится со стороны американских и европейских глобальных системообразующих банков.

Системная важность Deutsche Bank подчеркивает необходимость риск-менеджмента, зоркого контроля со стороны глобальных банков, а также пристального мониторинга за его кросс-граничным позиционированием. МВФ также указывает, что масштаб ущерба в немецкой банковской системе в случае финансового заражения будет ниже, чем ущерб банковских систем других стран, даже при том, что источником заражения выступит сама Германия. Это означает, что в глобальной взаимозависимой игре в финансовое домино, если упадет Deutsche Bank, то за ним последуют и остальные.

Глобальные системно значимые банки

По мнению МВФ, Германии необходимо в срочном порядке изучить вопрос о разрешении ситуации, то есть о ликвидации, рабочих планах, которые представляют собой современные методы оценки активов, постоянный доступ к инфраструктуре финансового рынка. Предстоит выяснить, смогут ли власти обеспечить контроль за банком в этот период, если необходимые действия займут несколько дней, а в случае необходимости придется вводить мораторий.

Судя по всему, власти уже определили оперативные задачи и работают над решением. Но в некоторых случаях даже оперативные действия потребуют нескольких дней. То есть власти должны гарантировать сохранение контроля над ситуацией.

МВФ приходит к заключению, что нужно срочно удостовериться, что в случае необходимости, планы санации банка, другими словами его ликвидация, являются жизнеспособными. При этом нужно убедится, что оценка активов, подлежащих отчуждению, будет проведена своевременно, и, что сохранится доступ к финансовой инфраструктуре. Важным моментом является также и то, готовы ли власти наложить мораторий на операции, если санация банка займет несколько дней. Составление планов санации и утверждение источников финансирования банка в процессе его санации – это главные приоритеты.

Учитывая, что акции двух из трех самых “систематически важных” банка, т.е. самых больших источников риска, упали к рекордным низам на этой неделе, нам интересно, насколько нервозны руководители ЕЦБ и МВФ, потому что, хотя они и пытаются казаться уверенными в себе на публике, они понимают, что самый рискованный банк в мире подошёл уже к самому краю пропасти.

Источник: forinsurer.com