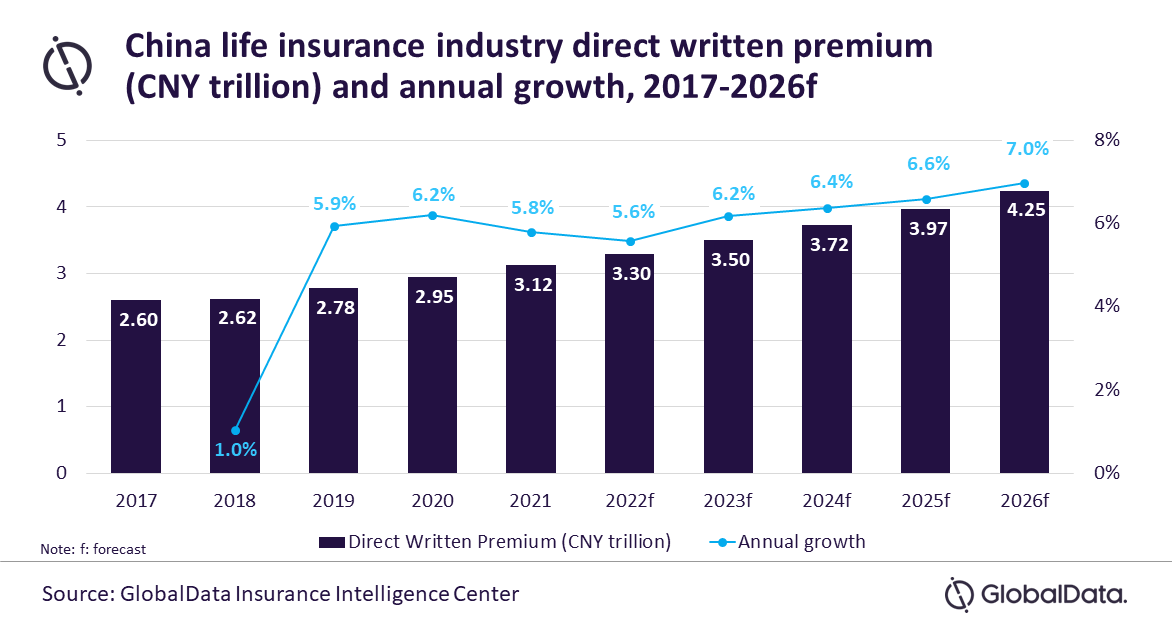

Индустрия страхования жизни в Китае будет расти со среднегодовым темпом роста (CAGR) в 6,3% с 3,1 трлн юаней ($484,4 млрд) в 2021 году до 4,25 трлн юаней ($665,6 млрд) в 2026 году с точки зрения прямых подписанных премий (DWP), сообщает GlobalData.

По данным компании, занимающейся данными и аналитикой, этот рост был поддержан восстановлением агентского канала сбыта и инновациями продуктов, которые отвечают меняющимся демографическим требованиям.

Согласно отчету GlobalData в октябре, наряду с отраслью страхования жизни в Китае, китайский рынок общего страхования также будет расти.

Рынок общего страхования страны будет расти со совокупным годовым темпом роста (CAGR) в 7,2% с 1 367,7 млрд юаней ($212,1 млрд) в 2021 году до 1 943,1 млрд юаней ($304,4 млрд) в 2026 году с точки зрения прямых подписанных премий.

Страховые агентства и банковское страхование являются основными каналами продаж страхования жизни в Китае, согласно глобальной базе данных страхования GlobalData, на которые приходится 60,1% и 30% доли в DWP нового бизнеса в 2021 году соответственно.

Благодаря инвестициям страховщиков в повышение качества консультационных услуг посредством обучения, агентский канал зафиксировал рост на 2,2% в прошлом году, в то время как банковское страхование зафиксировало рост на 3,9%.

Деблина Митра, старший страховой аналитик GlobalData, прокомментировала: «Агентства являются основным каналом распространения продуктов страхования жизни, на долю которых приходилось 75% DWP страхования жизни в Китае в 2021 году.

«Более 85% инвесторов с высоким уровнем дохода (HNW) в Китае предпочитают страхование жизни при планировании наследования, что является одним из основных факторов покупки страхования жизни в период всей жизни. Ожидается, что состоятельное население будет расти в среднем на 9% в год в течение следующих пяти лет, что повысит спрос на продукты страхования жизни».

GlobalData отмечает, что индустрия страхования жизни в Китае также выиграла от растущего спроса на страхование от несчастных случаев и болезней (PA&H), вызванного ростом числа частных медицинских учреждений и располагаемого дохода. Страхование жизни PA&H занимало 24,5% доли DWP в 2021 году при среднегодовом темпе роста 13,8% в 2017–2021 годах.

Гибридные страховые продукты, сочетающие здравоохранение и защиту со сбережениями, также получили известность в стране. Митра добавила: «Полноценное страхование жизни и аннуитетное страхование с дополнительными возможностями, например, включая опции страхования от критических заболеваний и несчастных случаев, являются другими примерами гибридных страховых продуктов в Китае. Крупное население со средним уровнем дохода, которое, как ожидается, достигнет 90% к 2030 году, и стареющая часть населения в Китае являются ключевыми потребителями этих продуктов».

Кроме того, в апреле 2022 года Китай ввел индивидуальные частные пенсии в рамках третьего пенсионного уровня, чтобы решить проблемы с доходами, с которыми сталкивается пожилое население. Согласно GlobalData, третий пенсионный уровень позволит физическим лицам ежегодно вносить до 12 000 юаней ($1872), которые будут освобождены от налогов и могут быть инвестированы в такие продукты, как коммерческие пожертвования от страховщиков жизни.

Митра отметила: «Существующая пенсионная система с государственной пенсией, покрывающей 70% населения, и добровольными пенсиями работников считается недостаточной для полной поддержки пенсионных требований Китая. Новый пенсионный план открыл неиспользованную возможность для страховщиков».

Кроме того, в 2021 году многие иностранные страховщики, такие как Allianz и Manulife, проявили большой интерес к пенсионному сектору, особенно после того, как в стране было снято ограничение на прямые иностранные инвестиции (ПИИ) в страховании.

Митра заключила: «Ожидается, что отрасль страхования жизни в Китае переживет продолжающийся экономический спад, вызванный частыми блокировками, и будет расширяться в течение следующих пяти лет благодаря притоку иностранного капитала».

Подготовлено порталом Allinsurance.kz