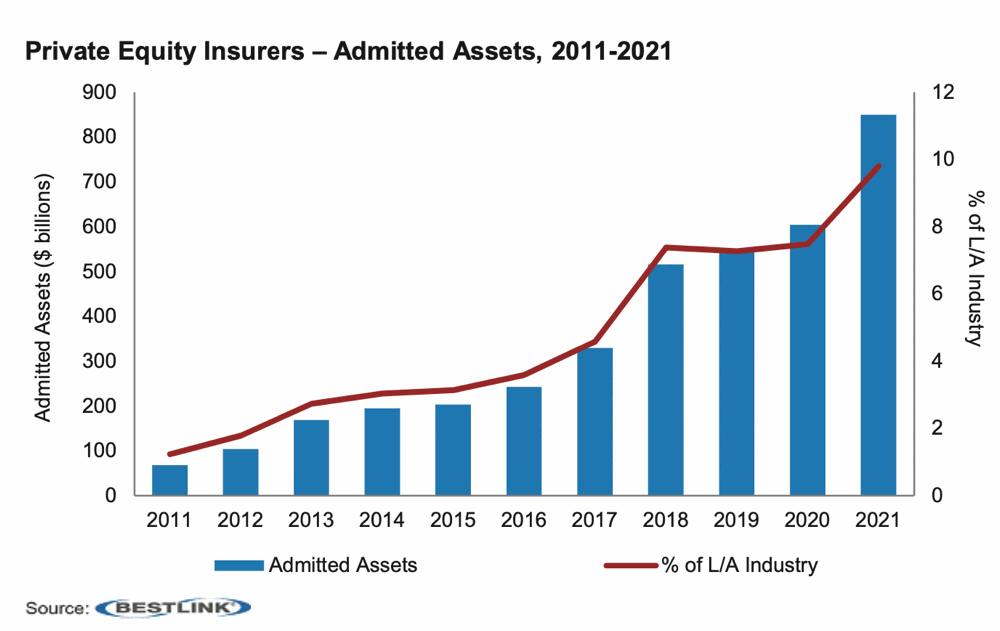

В новом отчете AM Best говорится, что 2021 год был активным годом для слияний и поглощений с крупными сделками по перестрахованию, что привело к увеличению допущенных активов, принадлежащих частным инвестиционным компаниям, на 41%.

В отчете «Прямые инвестиции продолжают проникать в страховую отрасль» AM Best говорится, что, поскольку доходы страховщиков жизни / аннуитета оказались под давлением, а капитал был ограничен из-за корректировок резервов, желание страховщиков отказаться от бизнеса было подкреплено; частные инвестиционные компании стремились вмешаться. С увеличением в годовом исчислении допущенных активов до $849,6 млрд много лет назад.

Джейсон Хоппер, заместитель директора по отраслевым исследованиям и аналитике в AM Best, сказал: «Более опытные частные инвестиционные компании освоили управление страховыми активами, соблюдая при этом ограничения, наложенные на их портфели, такие как соответствие нормативным требованиям и требования к капиталу рейтинговых агентств на активы и риски ответственности, соответствие требованиям ALM и проблемы с ликвидностью».

Он добавил: «Поскольку эти инвесткомпании пользуются более постоянными потоками капитала и премий, предоставляемыми им благодаря владению страховой компанией, нет необходимости искать быстрый выход из своих инвестиций».

В отчете отмечается, что частные инвестиционные компании вышли на страховой рынок одним из двух способов: контролируя страховщика через инвестиции в акционерный капитал и покупая или перестраховывая блоки бизнеса у других страховщиков, в то же время, влияя на стратегии управления инвестициями страховщика для получения более высокой доходности; или работая со страховщиками в качестве товарищества или внешнего директора по инвестициям, в результате чего частная инвестиционная компания управляет частью активов страховщика за вознаграждение.

Согласно отчету, даже с их более диверсифицированными портфелями облигаций менее трети страховщиков прямых инвестиций имеют риски по облигациям ниже инвестиционного уровня, превышающие средний показатель по отрасли в 5,9%. Стратегии инвестирования страховщиков прямых инвестиций помогли им стабильно получать более высокую чистую доходность с 2017 года, и большинство из них продолжали превосходить композитный доход индивидуальных страховщиков аннуитета в 2021 году. Конкурентные цены, которые могут предложить страховщики прямых инвестиций, оказывают большее давление на традиционных страховщиков, которым не хватает та же шкала с более консервативными ставками кредитования.

Хоппе добавил: «Масштаб аннуитетов важен для снижения затрат. С приобретением Global Atlantic в 2021 году на страховщиков прямых инвестиций теперь приходится почти 20% индивидуальных аннуитетных резервов и более 33% индексированных аннуитетных резервов».

Подготовлено порталом Allinsurance.kz