Аналитики Swiss Re Institute Тимоти Мэллор, консультант P&C по аналитике и Даниэле Бургин, младший экономист, представили свое видение инфляционных процессов в еврозоне.

В феврале 2024 года инфляция в еврозоне составила 2,6% в годовом исчислении по сравнению с чуть выше 5% прошлым летом. Это значительный прогресс, и мы ожидаем, что дефляция продолжится. Мы считаем, что инфляция потребительских цен, вероятно, временно упадет ниже 2% в начале второй половины этого года на фоне сильного базового эффекта от снижения цен на энергоносители.

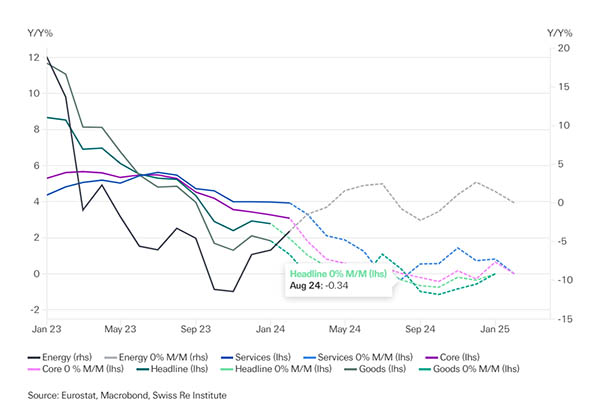

Однако мы прогнозируем некоторое повторное ускорение инфляции во втором полугодии, поскольку эффекты энергетической базы ослабевают, а инфляция в сфере услуг останется устойчивой при все еще повышенном росте заработной платы (см. Рисунок 1). Перебои в доставке также добавляют рисков роста европейской инфляции, если они продолжатся во второй половине этого года – пиковом сезоне судоходства. Однако масштабная вторая волна инфляции не является нашей базовой точкой зрения.

Рисунок 1. Базовое влияние различных компонентов инфляции на инфляцию в зоне евро

После недавнего комментария президента Европейского центрального банка (ЕЦБ) Кристины Лагард «в июне мы узнаем гораздо больше», мы считаем июньское заседание ЕЦБ наиболее вероятным моментом, когда центральный банк начнет снижать процентные ставки. Это примечательно, поскольку снижение ставок произойдет незадолго до того, как мы ожидаем, что инфляция достигнет дна, а затем пойдет вверх. Перспектива снижения ставок будет выглядеть обманчивой, а снижение инфляции в сочетании с ожидаемым повторным ускорением роста ВВП может привести ко второй волне опасений по поводу инфляции.

Мы предостерегаем от такой версии, но подчеркиваем, что, учитывая временное ускорение темпов роста, ЕЦБ, скорее всего, будет осторожно снижать ставки. По нашему мнению, временное повторное ускорение инфляции, вызванное главным образом базовыми эффектами, не представляет собой вторую волну. Наше базовое мнение по-прежнему заключается в том, что в среднесрочной перспективе инфляция нормализуется. Мы считаем, что временное и незначительное повторное ускорение, вызванное, главным образом, базовыми эффектами, оказывает лишь незначительное влияние на страховые выплаты в сферах бизнеса, чувствительных к инфляции.

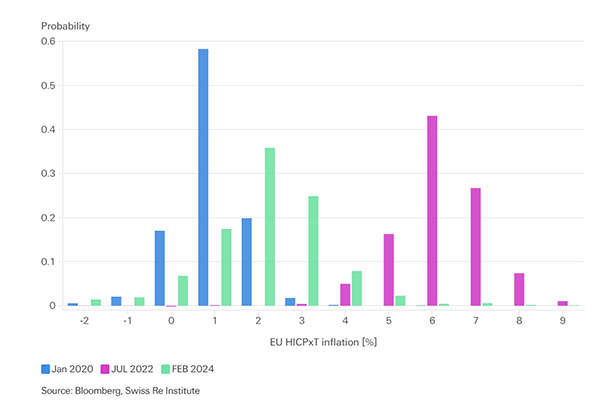

Мы дополняем наш анализ траектории инфляции в этом году, выведя распределение вероятностей инфляции в еврозоне на основе рынков опционов. Следуя методологии Федеральной резервной системы Миннеаполиса, а также Кицула и Райта, мы рассматриваем изменение цен опционов со сроком погашения в декабре 2024 года при различных ставках исполнения и выводим функцию плотности вероятности для инфляции в зоне евро (см. Рисунок 2). Этот подход позволяет нам оценить ожидаемую стоимость, неопределенность и асимметрию инфляции в еврозоне с точки зрения участников рынка. Хотя этот анализ не уникален для нас, это первый раз, когда этот анализ в европейском контексте демонстрируется на публичной арене.

Рисунок 2. Инфляционные ожидания в еврозоне в годовом исчислении

В соответствии с нашей точкой зрения, распределение сосредоточено вокруг целевого показателя ЕЦБ в 2% со средним значением 2,1% в долгосрочной перспективе. Это говорит о том, что инфляционные ожидания заякорены. Тем не менее, неопределенность, подразумеваемая опционом, исторически повышена и, например, почти в два раза выше по сравнению с январем 2020 года. Наконец, что наиболее важно, распределение, подразумеваемое опционом, демонстрирует положительный перекос: длинный хвост вправо, в сторону более высокого уровня инфляции. Это подтверждает наше мнение о том, что начиная со второй половины 2024 года инфляция снова вырастет на фоне эффекта снижения энергетической базы. Кроме того, длинный правый хвост подчеркивает, что рынки в настоящее время больше обеспокоены рисками роста инфляции, а не ее снижения. Это, вероятно, отражает неопределенность относительно того, достиг ли рост заработной платы в Европе переломной точки. Это также, вероятно, отражает обеспокоенность по поводу сбоев в цепочках поставок из-за Красного моря и геополитических конфликтов (Ближний Восток, Украина/Россия).

В целом, общее направление движения инфляции в еврозоне, по нашему мнению, нормализуется до 2,1% в этом десятилетии. Однако этот переход от периода высокой инфляции 2022-2023 годов будет не гладким, а скорее ухабистым. Мы ожидаем, что инфляция временно упадет ниже 2% в начале второй половины этого года, а затем снова немного повысится. Наш анализ подразумеваемых рынком вероятностей подтверждает такую точку зрения, но также сигнализирует о высокой неопределенности инфляции и восприятии рынком того, что риски сместились в сторону повышения.

Ключевые выводы исследования:

Инфляция в еврозоне возвращается к 2%, что соответствует нашему мнению о нормализации. Предполагаемые рынком прогнозы инфляции в сентябре этого года в годовом исчислении также составляют около 2%, но включают риски роста. Мы видим инфляцию ниже 2% из-за базовых эффектов перед повторным ускорением, но не разделяем мнение о второй волне.

На пути к нормализации мы ожидаем, что инфляция в еврозоне временно упадет ниже 2% в начале второй половины 2024 года, после чего последует повторное ускорение, обусловленное базовыми эффектами и сохранением инфляции в сфере услуг.

Наш анализ подразумеваемых рынком вероятностей подтверждает эту точку зрения, но также подчеркивает высокую неопределенность в отношении инфляции и восприятия рынком риска роста.

Мы ожидаем, что ЕЦБ начнет постепенно снижать процентные ставки, несмотря на вероятную тенденцию инфляции к концу года, но по-прежнему будет удерживать ставки на общей ограничительной территории.

По нашему мнению, в контексте нормализации до 2,1% временное и незначительное повторное ускорение инфляции окажет незначительное влияние на страховые выплаты.

Перевод с англ. подготовлен порталом Allinsurance.kz