Не первый, но почему-то крайний

После проведения последнего заседания Совета по финансовой стабильности в конце 2012 года по вопросу обязательного страхования работников от несчастного случая в различных СМИ появлялись и до сих пор появляются публикации представителей различных страховщиков и экспертов с описанием накопившихся проблем в используемом механизме обязательного страхования работника от несчастного случая.

Помимо вполне объективных недостатков, таких как задержка страховых выплат, демотивация пострадавших работников к восстановлению трудоспособности ввиду практически стопроцентного, а иногда и более, коэффициента замещения дохода при страховых выплатах, в публикациях очень часто упоминается ещё несколько негативных факторов. А именно:

1. страхование рисковых предприятий по минимальным, заведомо заниженным страховым тарифам (демпинг);

2. выплата страховым агентам завышенных комиссионных вознаграждений;

3. низкий охват страхованием предприятий среднего и малого бизнеса;

4. наличие в обязательном страховом покрытии нестрахуемых рисков, таких как профессиональные заболевания.

При этом по необъяснимым причинам указанные недостатки (первые три) многие относят только к периоду, когда данный страховой продукт начали продавать только компании по страхованию жизни. Таким образом, в недостатках данного механизма были виноваты только компании по страхованию жизни и сами работодатели, которые якобы предоставляли страховщикам недостоверную информацию об убытках прошлых периодов. В данной ситуации хотелось бы несколько слов сказать в защиту страхователей, то есть потребителей страховых услуг.

Во-первых, как и любой потребитель, потребитель страховой услуги заинтересован в её получении на высоком уровне, а заплатить намерен за неё как можно меньше.

Во-вторых, клиент, как правило, не имеет специфических знаний в страховании, а значит, не может адекватно интерпретировать понятия "убыток", "полное урегулирование этого убытка", а также другие понятия, связанные с формированием дополнительных резервов, ввиду долгосрочности выплат по утрате трудоспособности или потере кормильца.

В-третьих, к моменту появления подобных публикаций указанный вид страхования в Казахстане уже действовал на протяжении практически 7 лет. Так что все возможные дополнительные риски, включая количество новых случаев профзаболеваний, были всем известны. С учётом данных фактов все обвинения страховщиков в адрес работодателей о предоставлении заведомо ложной информации не выдерживают ни малейшей критики.

Совершенных законов не бывает

Теперь о том, что касается недостатков самого механизма. Всем давно понятно, что определённый конфликт интересов между отраслями был изначально заложен в самом механизме функционирования этого вида страхования, поскольку для одних страховщиков страховые случаи - это убытки, а для других - это доход.

На вопрос о том, кто конкретно должен заниматься данным видом страхования, однозначного ответа нет. Как и в мировой практике, подобным видом страхования занимаются как страховщики общего страхования, так и компании по страхованию жизни. Здесь, однако, следует признать, что принятое решение о переводе обязательного страхования работника от несчастного случая в отрасль страхования жизни не имело чёткой аргументации. При этом назвать его неправильным, недальновидным либо ещё каким-то «не» тоже не получится.

Это можно объяснить следующим. Во-первых, всем известно, что страхование, в особенности страхование жизни, развивается успешно там, где оно имеет определённые льготы и преимущества. Во-вторых, страхование жизни в Казахстане, в особенности долгосрочное накопительное, не получило до сих пор должного развития по разным - как объективным, так и субъективным - причинам. В этой связи ОСНС работника могло послужить и уже послужило некоторым генератором спроса на услуги компаний по страхованию жизни, каким, в свою очередь, стал вид обязательного страхования гражданско-правовой ответственности владельцев транспортных средств для компаний общего страхования.

И снована ошибках учимся!

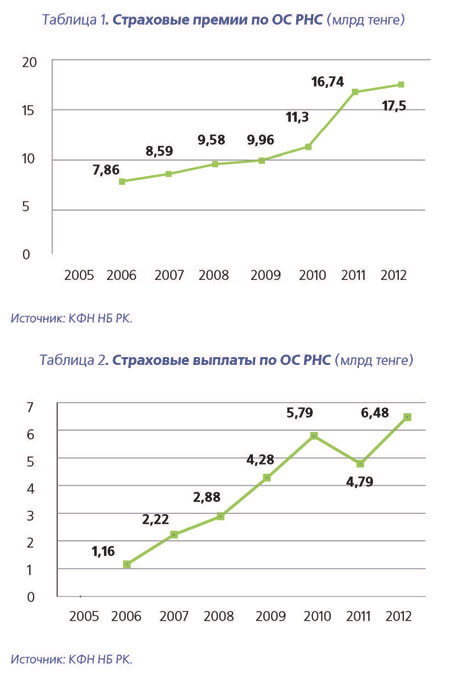

И как мы видим, за последние 3-5 лет наряду, конечно же, с развитием рынка пенсионных аннуитетов, компании по страхованию жизни по величине активов и доле рынка стали входить в топ-10, топ-15 крупнейших страховщиков страны. Конечно же, пройденный к текущему моменту путь не обошёлся без определенного негатива, но как говорится: «Не ошибается тот, кто ничего не делает». С другой стороны, на мой взгляд, не только компаниям по страхованию жизни, но и всем приятно видеть эти компании в числе лидеров страхового рынка и осознавать, что доля рынка компаний по страхованию жизни (КСЖ) в общем объёме страхового рынка страны существенно приблизилась к общемировым показателям (доля - порядка 25 %).

Перечисленные негативные факторы механизма страхования через КСЖ, в том числе низкий охват рынка, демпинг можно смело отнести к общим недостаткам, а на мой взгляд, эти недостатки были присущи и зародились при осуществлении данного страхования именно компаниями общего страхования. Компании по страхованию жизни за столь короткий период были не в состоянии что-то кардинально изменить, в том числе и из-за того, что 3 из 6 КСЖ, занимающиеся ОСНС работника, входят в финансово-промышленные группы, которые имеют в своём составе и компании общего страхования. КСЖ, просто руководствуясь двумя принципами - "не навреди" и принципом наименьшего сопротивления, - плавно и вполне гармонично встроились в уже отлаженный за годы действия механизм страхования.

Неоспоримыми же плюсами механизма функционирования указанного вида страхования только через КСЖ являются:

1. тот, кто получает страховую премию, тот и осуществляет страховую выплату конечному получателю;

2. адекватность формирования резервов с учётом возможности пролонгации инвалидности и факторов дожития;

3. отсутствие необходимости у работодателя заключать договор аннуитета при наступлении страхового случая (что существенно сокращает сроки начала выплат аннуитентам) и отсутствие споров между страховщиками о стоимости договоров аннуитета.

Не совсем забытое старое...

Не совсем забытое старое...

Планируемый возврат к новой «старой» схеме функционирования ОС НС (одновременно КОС и КСЖ) не решает имеющихся и исключает как минимум два из названных плюса. В конечном итоге эти «метания» способны негативно отразиться на имидже всего страхового рынка. В принципе проблема демпинга и адекватности страховых тарифов затрагивает не только ОСНС работника, но и большинство обязательных и некоторые виды добровольных классов страхования. С самого начала своей работы Государственная аннуитетная компания, например, предлагала по инвалидности сразу заключать долгосрочные договоры, а по иждивенцам - срок страхования должен соответствовать максимальному сроку, предусмотренному Гражданским кодексом Республики Казахстан. Кроме того, в данном вопросе, конечно же, были возможны всяческие компромиссы - в виде долгосрочности договоров аннуитета, начиная с определённого процента утраты трудоспособности, и возврат части страховой премии, если условие выплат иждивенцами не выполнялось.

Такой подход позволил бы уже через 2-3 года действия ОСНС работника установить по рисковым предприятиям размер страховых тарифов на приемлемом уровне, по большей части избежать необоснованного признания страховщиками прибыли по данному виду страхования и сформировать адекватные страховые резервы. Однако компании по общему страхованию не поддержали такой подход, осуществляли страховые выплаты только на период установления инвалидности (как правило - на 1 год) и не формировали страховые резервы на случай их пролонгации. Сейчас компании испытывают дефицит в резервировании, а демпинг ставится в вину только компаниям по страхованию жизни.

При таком подходе правду искать очень трудно. Можно лишь отметить, что одним из способов решения подобной проблемы могло бы стать создание Единой базы данных по страховым случаям и наличие независимых актуарных оценок возможных убытков по основным страхуемым рискам в рамках наиболее востребованных классов (видов) страхования в стране.

Поскольку планируемые изменения в законодательстве будут предусматривать возможность первичного страхования работодателей как в компаниях общего страхования, так и в компаниях страхования жизни, для всех участников страхового рынка республики, на мой взгляд, необходимо:

1. обеспечить прозрачную и адекватную оценку ожидаемых убытков с учётом долгосрочности их полного урегулирования. Главные усилия в этом направлении, как мне кажется, необходимо приложить компаниям по страхованию жизни;

2. усилить конкуренцию в этом сегменте рынка, но не за счёт снижения тарифов, а за счёт улучшения качества обслуживания клиентов;

3. на уровне Ассоциации финансистов, Ассоциации страховых компаний и Национального Банка Республики Казахстан предусмотреть определённые санкции за демпинг;

4. компаниям общего страхования и страхования жизни рассматривать друг друга не в качестве «злейших врагов», а как минимум в качестве добросовестных конкурентов, а в каких-то аспектах - и в качестве равноправных партнёров по бизнесу;

5. всем страховым компаниям стать по настоящему клиентоориентированными и не только требовать от страхователей представления достоверных сведений для адекватной оценки рисков, но и самим после заключения договоров страхования не допускать необоснованных отказов в страховой выплате;

6. государственным органам, отвечающим за регулирование и надзор в сфере страхования, осуществлять более последовательную законотворческую политику.

И последнее. У нас две отрасли страхования, но давайте помнить о главном - рынок-то один!

Журнал «Рынок страхования», Май 2013 г.

Ержан КОНУРБАЕВ, независимый эксперт