Прогнозируется, что глобальный пенсионный разрыв к 2050 году достигнет 400 трлн долларов США. Страховщики жизни могут помочь сократить разрыв в пенсионном финансировании, приняв на себя риски, связанные с пенсионными схемами с установленными выплатами по Компоненту 2, и разработав инновационные механизмы накопления по Компоненту 3, считает SwissRe Institute.

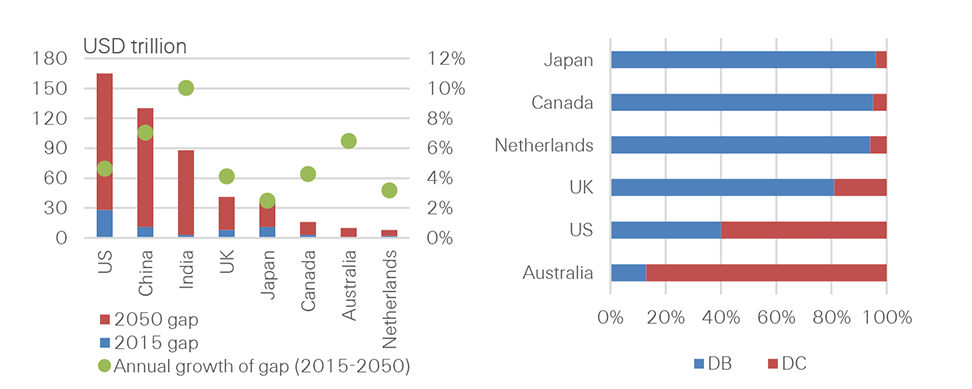

По прогнозам, дефицит пенсионного финансирования для населения, вышедшего на пенсию в мире, будет увеличиваться на 5% ежегодно, с 70 трлн долларов США в 2015 году до 400 трлн долларов США к 2050 году. Согласно данным Sigma, на этом уровне глобальный пенсионный разрыв составит 108% от валового внутреннего продукта (ВВП) в 2050 году. США, Китай и Индия будут испытывать наибольший дефицит финансирования (см. Рисунок 1). Мы полагаем, что страховщики могут сыграть ключевую роль в сокращении глобального пенсионного разрыва, предоставляя решения по передаче рисков для недофинансированных частных схем второго уровня и с помощью аннуитетных продуктов, чтобы стимулировать добровольные сбережения для выхода на пенсию.

Ожидаемая продолжительность жизни в мире увеличилась из-за растущего благосостояния и повышения уровня жизни, а также достижений в области здравоохранения. Однако во многих странах на фоне снижения рождаемости население стареет. Фактор сокращения населения трудоспособного возраста и возрастающей автоматизации рабочих процессов способствует прогнозированию растущего пенсионного разрыва.

Затянувшаяся ситуация с низкими процентными ставками после глобального финансового кризиса усугубила проблему с низкой доходностью сбережений в странах с развитой экономикой. И, с учетом существующей волатильности рынка, объем отрицательной доходности суверенного долга снова увеличился и теперь глобально составляет 9,5 трлн долларов США, что соответствует размеру экономики Китая.

В условиях долгосрочного низкого (пониженного) роста, низкого уровня инфляции доходность пенсионных фондов не соответствует прогнозам по выплате пособий и ожиданиям вкладчиков сбережений. Что касается пенсионных активов, управляющие все чаще выделяют средства на неказначейские инвестиции в поисках высокой доходности. Они также инвестируют в корпоративные кредиты, иностранные активы и частные акции, но профиль риска доходности может столкнуться со значительными негативными рисками в условиях «бегства к качеству», особенно когда управление пенсионными фондами подчиняется строгим нормативным и бухгалтерским правилам.

Рисунок 1. Разрыв в пенсионом финансировании, USD трлн.

Рисунок 2. Планы с установленными выплатами / взносами по странам (2017 год).

Еще одним фактором, способствующим расширению глобального пенсионного разрыва, является отсутствие правомочного и легкого доступа к пенсионным планам среди неформальных / неорганизованных секторов, особенно на развивающихся рынках.

Спонсорами пенсионных планов могут быть государства, работодатели и частные лица. По оценкам Всемирного экономического форума, более 75% глобального пенсионного разрыва в 2015 году обусловлено неоплачиваемыми государственными пенсиями и пенсиями первого уровня (Компонент 1), обещанных работникам государственного сектора. В совокупности с более низкими темпами роста при выходе на пенсию в государственном секторе дефицит финансирования будет оставаться главной проблемой, поскольку государственные финансы остаются под давлением. В худшем случае могут возникнуть социальные волнения, учитывая неравенство между поколениями, так как требования к пенсионному финансированию накладывают условные обязательства на и так обремененное молодое население.

Чтобы снизить будущий риск фискального дисбаланса из-за обещаний пенсионных выплат, правительства и многонациональные институты выступают за более активное участие частного сектора в предоставлении пенсионного финансирования. За прошедшие годы в схемах Компонента 2 произошел переход от пенсий с установленными выплатами (DB) к пенсиям с установленными взносами (DC), в которых люди берут на себя больше ответственности за свои пенсионные сбережения. В настоящее время на планы DC приходится более 50% мировых пенсионных активов. Такие страны, как Австралия, США (см. Рисунок 2) и Чили, создали значительные структуры DC.

Мы считаем, что пенсионный разрыв является основной возможностью роста, а также инструментом для страховщиков для дальнейшего повышения устойчивости. Имея опыт в управлении рисками продолжительности жизни и смертности, страховщики жизни могут предлагать индивидуальные решения по передаче пенсионного риска для недостаточно финансируемых планов DB, чтобы снизить волатильность доходов корпоративных спонсоров планов.

Страховщики также могут разрабатывать аннуитетные программы, чтобы помочь людям лучше управлять риском продолжительности жизни, присущего Компоненту 3 (добровольные пенсионные сбережения). Наконец, чтобы расширить сферу страхового покрытия, мы поощряем действия и инновации, направленные на дальнейшее устранение пенсионного разрыва, в том числе сужение гендерного неравенства / неравенства в доходах, повышение уровня финансовой грамотности, предоставление частных налоговых продуктов и стимулирование цифровой трансформации.

Подготовлено порталом Allinsurance.kz по материалам SwissRe