Оцениваем качество работы страховых компаний в нефтегазовом секторе

Предисловие

Нефтегазовая индустрия - на пороге грядущих перемен, к которым придётся адаптироваться не только энергетическим компаниям, но и их партнёрам по страхованию, чтобы получать прибыль от реализации новых возможностей и изменяющейся картины рынка. За последние годы благодаря росту мирового спроса, изменяющимся взаимоотношениям и научно-техническому прогрессу ранее недоступные ресурсы превратились в выгодные возможности. Однако возможности всегда несут в себе риск. Неопределённость мировой экономики наряду с нестабильными нефтяными ценами не позволяют спрогнозировать результаты долгосрочных проектов. Становятся чреваты убытками риски, которым подвержены компании, исследующие такие новые возможности, вкупе с рисками, свойственными определённым отраслям промышленности, сталкивающимся с экономическими, политическими и экологическими факторами. Влияние на репутацию компаний, как и финансовые, и стратегические последствия, могут быть крайне серьёзными.

В результате для игроков нефтегазового сектора важно сфокусироваться не только на стоимости, но и на качестве приобретаемых ими услуг страхования. Далее мы проанализируем, почему в текущей ситуации важно именно качество страхования, и обсудим, какие ключевые меры, на наш взгляд, компании могут предпринять для поиска и оценки долгосрочного страхового партнёра.

Пол О’Нил,

глава подразделения “Global Energy” компании “AGCS”

Пол О’Нил - инженер-химик, который начал свою карьеру в энергетическом секторе промышленности до того, как пришёл в сектор страхования. Имеет более 20 лет опыта в области риск-инжиниринга и страхования рисков. Возглавляет подразделение “Global Energy” компании “AGCS”.

Краткий обзор

Недавние катастрофы и новые риски оказывают влияние как на крупные, так и на средние нефтегазовые компании, находящиеся в поиске решений по защите своих активов и извлечения прибыли из имеющихся возможностей.

Тенденции рисков

• Переход влияния от международных нефтяных компаний (МНК) к национальным нефтяным компаниям (ННК) вынуждает МНК налаживать новые контакты и исследовать неиспользованные ресурсы в удалённых регионах.

• Стареющие людские ресурсы и появление новых технологий усиливают конкуренцию среди специалистов.

• Растущая политическая нестабильность в некоторых энергопроизводящих регионах ощущается на глобальном уровне и вынуждает нефтегазовые компании искать новые пути оценки и управления геополитическим риском.

• По оценкам экспертов вследствие климатических изменений в последующие десять лет продолжит расти риск убытков от природных катастроф. При запуске новых проектов в подверженных данному риску регионах необходимо проводить тщательное моделирование рисков.

• Такие аварии, как на нефтяной платформе “Deepwater Horizon”, наряду с проблемой парниковых газов и политической нестабильностью оказывают давление на нефтегазовые компании как со стороны регуляторов, так и со стороны потребителей. Сегодня упор делается на выполнение регулятивных и законодательных требований.

Мы делаем вывод о том, что сегодня компаниям как никогда важно проводить оценку качества партнёрских организаций, особенно страховых партнёров.

Ключевые критерии оценки качества услуг страховщиков в энергетическом секторе

• Ориентация на нефтегазовую отрасль - достижения, репутация, постоянство, производственные мощности и инвестиции в энергетический сектор.

• Финансовая устойчивость - коэффициент платёжеспособности, инвестиционная привлекательность, кредитный рейтинг, диверсифицированный инвестиционный портфель, взаимоотношения с признанным перестраховщиком и готовность платить.

• Качество решений - креативный подход, опытные страховщики в энергетическом секторе, профессионалы в области риск-инжиниринга и работы с исками и полный ассортимент продукции и услуг.

• Международное присутствие и ресурсы - хабы в энергонапряжённых регионах и полномочия и возможности для выдачи полисов и рассмотрения исков по месту нахождения клиента.

• Клиентоориентированная бизнес-модель - фокус на долгосрочных взаимоотношениях, группы ключевых клиентов с единой точкой доступа, централизованный контроль рассмотрения исков и управления рисками.

“Сокращение резервов, изменения во взаимоотношениях, политические ограничения, неопределённость энергетической политики, глобальные климатические изменения и старение рабочей силы создают проблемы, связанные с рисками”.

Пит Коннорс

Пит Коннорс имеет обширный отраслевой опыт и опыт в области риск-инжиниринга. За его плечами 25 лет работы в энергетическом бизнесе, включая 15 лет в “American International Group”. Сегодня он является главой подразделения “Global Energy” компании “AGCS” в области оффшорного страхования по всему миру.

Конец эры легкодоступной энергии

Изменение полномочий

Несмотря на глобальную рецессию, спрос на энергию продолжает расти. Усиливающаяся борьба за ресурсы, на фоне которой национальные нефтяные компании (ННК) сегодня контролируют 88 % резервов[1] по сравнению с 15 % в начале 1960-х годов, приводит к фундаментальным изменениям принципов ведения бизнеса. Исторически ННК предоставляли доступ к резервам и полагались на международные нефтяные компании (МНК), имевшие опыт, умевшие управлять проектами и выполнявшие бóльшую часть работы. В результате сдвига полномочий контроля над резервами ННК должны рассчитывать только на свои способности и возможности поиска финансовых, человеческих и технических ресурсов напрямую. Вследствие этого МНК вынуждены не только перекраивать свои стратегии, но и искать новые неиспользованные области. Они будут вынуждены создавать совместные предприятия с национальными нефтяными компаниями и налаживать контакты с государственными органами самостоятельно.

Контроль над ресурсами

Трудные условия и новые технологии

Получение доступа к ресурсам по разумной цене является наиболее актуальной проблемой. Политические ограничения и конкуренция за доказанные ресурсы вынуждают энергетические компании исследовать ресурсы в труднодоступных регионах, таких как нефтяные пески Канады, Арктика и большие глубины. В таких условиях дорогостоящими являются разведка и добыча, а транспортировка на рынок - затрудненной. Также возрастает и инвестиционный риск. Извлечение полезных ископаемых в таких условиях стало возможным благодаря современному сейсмокартированию и передовым технологиям, таким как сверхглубокое бурение с расширенным радиусом охвата и технологии производства синтетического жидкого топлива/сжиженного природного газа. Усовершенствование технологий горизонтального бурения обеспечило доступ к новым залежам сланцевого газа. Рост рисков отмечается не только в связи с такими авариями, как на нефтяной платформе “Deepwater Horizon”, но и в связи с использованием новых технологий. Как для энергетической, так и для страховой отрасли промышленности понимание и снижение этих рисков является самой важной задачей.

Борьба за талант

Стареющее мировое население и сложные технологии создают нехватку квалифицированной рабочей силы, которая больше всего ощущается в таких высокотехнологичных областях, как геология, геофизика и нефтепромысловое дело. Тем не менее как национальные, так и независимые нефтегазовые компании также сталкиваются с трудностями в привлечении достаточного количества молодых специалистов, имеющих опыт производственной деятельности и работы на проектах. Так как человеческий фактор и по сей день является одной из основных причин убытков, то он чреват риском как для предприятий, так и для страховщиков.

“Несомненно энергетический сектор ожидает перспективное будущее, открывающее большие возможности как крупным энергетическим компаниям, так и их страховым партнёрам”.

Трейси Хант, глава подразделения по страхованию в энергетическом секторе развивающихся рынков компании “AGCS”

Трейси Хант имеет большой опыт в области исков, управления клиентами и проектировании программ. За плечами Трейси 18 лет опыта работы в страховой индустрии, работа в международной брокерской компании, а также в области риск-консалтинга в нефтегазовом секторе промышленности.

Климатические изменения

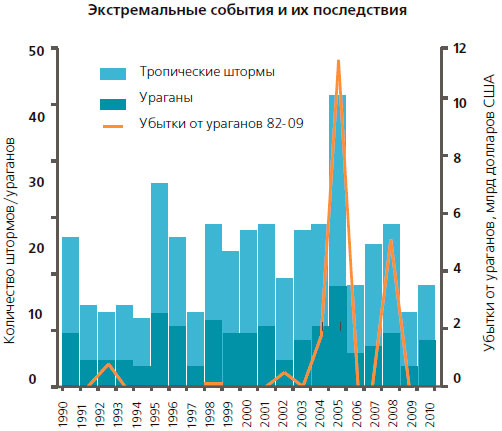

Землетрясения в Японии и Новой Зеландии, как и наводнения и пожары в США, нанесли самый серьёзный зарегистрированный имущественный урон в 2011 году. Также 2012 год принёс убытки выше средних вследствие стихийных бедствий и стал вторым для США по величине выплаченных застрахованных убытков[2]. Лишь за последние 12 лет на 37 % в среднем увеличился размер убытков, понесённых вследствие экстремальных событий[3]. Урбанизация, восстановление прибрежных/затопленных зон и повышение количества/концентрации рисков будут влиять на общий рост убытков. В свете глобализации бизнеса природные катастрофы потенциально могут нарушить работу каналов поставок и производственные процессы, что приведёт к приостановке деятельности предприятий в международном масштабе. С запуском новых проектов объекты в регионах, подверженных риску стихийных бедствий, потребуют тщательного моделирования рисков. Надлежащее управление рисками до наступления стихийного бедствия и подготовка к возможной природной катастрофе станут приоритетными задачами для смягчения возможных последствий.

Рост регулятивных и судебных рисков и обеспечение соответствия требованиям

Вследствие климатических изменений предприятия и их страховщики также сталкиваются с новыми судебными и регулятивными рисками, начиная с текущих судебных споров против карбоноинтенсивных компаний и заканчивая новыми законодательными актами в области парниковых газов. В условиях увеличения регулятивного давления нефтегазовые компании вынуждены выполнять установленные требования. Помимо этого компании рискуют своей репутацией в случае их причастности к экологическим инцидентам.

Источник: Национальное управление по исследованию океанов и атмосферы США и база данных “Willis”.

Рост геополитического риска

Национализация ресурсов, повышение нестабильности в некоторых крупных энергопроизводящих государствах и геополитическое воздействие на рынок и цены вынуждают страны проводить переоценку своих стратегий по управлению рисками. Даже компании, физически не присутствующие в неблагоприятных регионах, могут подвергаться нежелательным последствиям. Поэтому энергетические компании и страховщики находится в поиске более эффективных способов моделирования, оценки, управления и снижения геополитического риска. Политическая нестабильность, судебные процессы, нестабильность налоговых режимов и постоянные изменения в законодательстве, правилах бухгалтерского учёта и финансовых практик оказывают влияние как нефтегазовый сектор, так и на сектор страхования.

“Финансовое благосостояние может быть показателем платёжеспособности, но “желание платить” со стороны страховщика является наиважнейшим аспектом”.

Стив Ханли, глава подразделения по искам в глобальной энергетике компании “AGCS”

Стив Ханли возглавляет подразделение по искам в глобальной энергетике компании “AGCS” с 2008 г. Он работал консультантом по нефтяной промышленности и более 30 лет - в качестве страховщика, включая “Lloyds”. Стив - квалифицированный посредник, чей опыт охватывает все аспекты энергетического рынка.

Роль страхования

Страхование было и есть эффективным инструментом передачи рисков, снижения убытков и защиты рентабельности активов нефтегазовой индустрии.

Недавние события наглядно показали, что риск убытков нельзя недооценивать. Глобализация, сложные взаимоотношения, нестабильная экономическая ситуация и растущие операционные риски создают новые опасности корпоративным бухгалтерским балансам. При правильном использовании страхование может быть экономически эффективным способом замещения капитала, защиты потока наличности, привлечения финансирования и повышения доверия инвесторов. Такая эффективность может быть подкреплена созданием диверсифицированного пула. В отличие от банков, страховщики с соответствующими портфелями в данном случае гарантированно не являются источником системного риска. Требования к капиталу у американских страховщиков гораздо выше, чем требования банков. К примеру, Национальной ассоциацией специальных уполномоченных по страхованию установлен минимальный размер капитала, необходимого для оценки масштабов и степени риска страховщиков.

Энергетические потери в 2012 году

|

|

||||

|

Прямое включение напряжения |

Причина |

Тип |

Место нахождения |

Оцененные убытки в дол-ларах США (более 50 млн) |

|

21 января |

Пожар/взрыв |

Нефтехимическое производство |

Германия |

65,000,000 |

|

31 марта |

Пожар/взрыв |

Нефтехимическое производство |

Германия |

435,000,000 |

|

5 мая |

Пожар/взрыв |

Нефтехимическое производство |

Таиланд |

296,000,000 |

|

15 мая |

Пожар/взрыв |

ГПУ |

Арканзас, США |

150,000,000 |

|

4 июля |

Пожар |

НПЗ |

Таиланд |

140,000,000 |

|

31 июля |

Пожар |

Нефтехимическое производство |

Кувейт |

118,700,000 |

|

2 августа |

Пожар/взрыв |

НПЗ |

Оклахома, США |

65,000,000 |

|

25 августа |

Пожар/взрыв |

НПЗ |

Венесуэла |

320,000,000 |

|

8 октября |

Пожар/взрыв |

Нефтехимическое производство |

Германия |

173,200,000 |

|

25 октября |

Перерыв в подаче |

Нефтехимическое производство |

Бразилия |

198,000,000 |

|

29 октября |

Шторм |

Терминал |

Нью-Джерси, США |

126,500,000 |

|

14 ноября |

Пожар |

Химическое производство |

Алабама, США |

60,000,000 |

|

Итого |

|

|

|

2,147,400,000 |

|

Разведка и добыча |

||||

|

16 января |

Выброс |

Буровая |

Нигерия |

452,000,000 |

|

15 февраля |

Выброс |

Скважина |

Аляска |

60,000,000 |

|

4 февраля |

НО/СиП |

Трубопровод |

Венесуэла |

65,300,000 |

|

9 февраля |

Конструкция |

Полупогружная платформа |

Бразилия |

54,498,000 |

|

25 марта |

Выброс |

Скважина |

Северное море |

400,000,000 |

|

20 марта |

Выброс |

Скважина |

Нигерия |

200,000,000 |

|

9 марта |

Выброс |

Скважина |

Британская Колумбия, Канада |

54,850,000 |

|

7 июня |

СиП |

Трубопровод |

Альберта, Канада |

60,000,000 |

|

Итого |

|

|

|

1,346,648,000 |

|

Вся информация предоставлена базой данный “Willis” от 18 марта 2013 г. |

||||

Использование возможностей, лежащих на поверхности в нефтегазовой промышленности, станет возможным при условии наличия дальновидности, творческого потенциала, способностей, финансовых средств и высококачественных партнёрских отношений. Качество услуг страховых агентов также играет важную роль. Как же можно его оценить? Мы предлагаем пять ключевых критериев оценки:

• ориентация на нефтегазовую отрасль;

• финансовая устойчивость;

• качество решений;

• международное присутствие и ресурсы;

• клиентоориентированная бизнес-модель.

Ориентация на нефтегазовую отрасль

Степень ориентации можно определить путём анализа хронологии реализованных страховой компанией проектов. Анализ продолжительности работы страховщика с предприятиями энергетического сектора может помочь в установлении долгосрочных и краткосрочных игроков на рынке. Отношения с заказчиками и репутация среди конкурентов, брокеров и перестраховщиков также являются основными показателями. Компания должна также иметь доказанный послужной список, включающий организации, близкие к профилю вашей компании.

Главное - качество

Нефтегазовый сектор - очень сложная сфера деятельности. Ни в одной другой отрасли промышленности качество услуг страховщиков не является столь критичным. Способность и возможности для выхода на мировой рынок также важны. Ёмкость страхования равнозначна доверию в бизнесе, так как отражает желание страховщика находиться на переднем крае программы. Доля на рынке - это ключ. Чтобы выжить, страховщикам необходимо иметь минимальную “долю на рынке” от 1 до 5 процентов. Высокопрофессиональным страховщикам необходимо расширять свои границы и возможности, а не стремиться к заключению как можно большего количества контрактов. Серьёзные игроки энергетического сектора борются за лидерство на рынке. Это обеспечивает их высокую гибкость в отношении таких аспектов, как цена, сроки и условия, а также изменение в политике. Ориентированные на нефтегазовый сектор страховщики немало вкладывают в данный сектор с точки зрения капитала, ресурсов, кадрового потенциала и подготовки и развития персонала. Необходимо исследовать, что ваш страховщик предпринимает для усовершенствования технологий, анализа потерь/убытков и предотвращения убытков с целью оказания содействия своим клиентам в приведении их деятельности в соответствие с наилучшими практиками. Важным является и инвестирование в трудовой капитал. Выясните, что ваш страховой партнёр предпринимает для рекрутирования персонала и привлечения профессиональных, квалифицированных специалистов для работы в своей компании. Полюбопытствуйте, проводит ли ваш страховщик официальные тренинги и программы по развитию персонала с целью повышения его квалификации и функциональных/технических знаний.

Финансовая устойчивость

Несомненно финансовая устойчивость является важным критерием при выборе страхового партнёра. Высокопрофессиональный страховщик прекрасно понимает, что риск убытков при работе в энергетическом секторе неотвратим и что необходимо иметь средства для того, чтобы справляться с основными убытками. По бухгалтерскому балансу страховой компании можно проследить ключевые показатели финансового благосостояния, включая:

• коэффициент платёжеспособности - высокий коэффициент платёжеспособности позволяет оценить, насколько страховщик платёжеспособен;

• инвестиционная привлекательность - отличный инструмент для оценки размеров компании и общественного мнения по поводу стоимости компании;

• кредитный рейтинг - высокий рейтинг (например как у “A.M. Best” и “Standard & Poor’s”) позволяет судить о платёжеспособности компании и перспективах третьих сторон.

Помимо бухгалтерского баланса, контроль над рисками является неотъемлемой частью бюджетного планирования для страховой компании. Профессиональная страховая компания имеет диверсифицированный портфель с точки зрения как географии, так и направлений деятельности. Это хороший индикатор баланса и устойчивости. Страховщик должен сотрудничать с перестраховщиками, однако не должен полагаться на перестрахование целиком и полностью.

Устрожение законодательных требований заставляет компании не забывать о необходимости соответствия требованиям. Например, “Solvency II” - это европейская директива. Она прежде всего направления на повышение защиты держателей страховых полисов путём регулирования обеспечения равновесия между платёжеспособностью страховых компаний и профилем их рисков. Профессиональные компании смогут обеспечить одобрение своих внутренних моделей регуляторами, чтобы избежать устрожения требований в отношении своей платёжеспособности. При оценке финансовой состоятельности страховой компании следует рассматривать эти переменные в коллективном, нежели в индивидуальном контексте. Здесь важно понимать, что финансовое благосостояние может быть показателем платёжеспособности, но “желание платить” со стороны страховщика является наиважнейшим аспектом.

“Высокопрофессиональные страховщики владеют глубокими познаниями в области потенциальных убытков и причин их возникновения”.

Дэвид Робертсон, глава подразделения по риск-консалтингу в энергетическом секторе компании “AGCS”

Дэвид Робертсон осуществляет сертификацию в области рисков с высокой степенью защиты и имеет огромный опыт работы в области риск-инжиниринга и корпоративных исследований по предотвращению убытков в нефтегазовой и химической отраслях промышленности. Дэвид - специалист по страхованию морских и наземных нефтедобывающих комплексов, трубопроводов, НПЗ, объектов нефтехимического производства и химической промышленности.

Качество решений

Профессиональные решения требуют креативного подхода к риску, продуктам и услугам, которые могут быть «скроены» в соответствии с пожеланиями заказчика. Профессиональные поставщики понимают, что правильные решения по рискам требуют сотрудничества и взаимообмена, а не монолога. Решения олицетворяют тех людей, которые стоят за ними. Необходимо заранее осведомиться о том, кто будет работать от имени компании и как организации будут сотрудничать. В идеале группа ответственных сотрудников включает специалистов по страхованию, риск-инжинирингу и искам, которые работают коллективно и считаются руководителями или соруководителями по месту деятельности компании. Также немаловажную роль играет наличие страховщиков с широким кругозором, наделённых полномочиями по принятию решений, риск-инженеров, прошедших карьерный путь от новичков до опытных специалистов по работе с исками. Знание и ознакомление с бизнесом заказчика и желание делиться наиболее успешным опытом - ключевые моменты, проявляющие себя при первой же личной встрече.

Высокопрофессиональные страховщики владеют глубокими познаниями в области потенциальных убытков и причин их возникновения и демонстрируют желание, креативность и гибкость при адаптации к меняющимся условиям и с целью снижения рисков. Они предлагают полный ассортимент продуктов с добавленной стоимостью клиентам в области переработки и сбыта, транспортировки, разведки и добычи нефти и газа. Международным клиентам крайне важны умение обеспечивать программную согласованность с глобальным страховым полисом помимо местных полисов на международном уровне. Начальная оценка риска может помочь в понимании принципов, в соответствии с которыми работает страховая компания.

Международное присутствие и ресурсы

Нефть и газ - объекты международного бизнеса. Поэтому клиенту не обязательно быть крупной международной нефтегазовой компанией, чтобы пользоваться услугами Высокопрофессионального страхового партнёра с глобальными перспективами и практическим опытом работы в хитросплетённом бизнесе по всему миру. Объекты всех основных и некоторых независимых нефтяных компаний расположены по всему миру, что обусловливает их необходимость в страховой защите. Национальные нефтяные компании, расширяющиеся до международных пределов, также нуждаются в инструментах для передачи своих рисков. Объекты, требующие ипотечного страхования, могут обусловить необходимость в строительстве и эксплуатации новых объектов за рубежом. Таким клиентам нужны страховщики международного масштаба или желающие работать в таких масштабах. При выборе подходящего страхового партнёра необходима комплексная юридическая оценка. Некоторые страховщики позиционируют себя как международные, но в действительности функционируют как региональные страховщики, выдающие местные полисы своим клиентам. Может быть, полезно провести исследование международных возможностей страховщика и пообщаться на эту тему с вашим брокером и конкурентами. Поинтересуйтесь, есть ли у данного страховщика другие клиенты в этих странах и правомочен ли он выдавать местные полисы. Если страховщик не знаком с работой в этих регионах, стоит поставить под сомнение его правомочность выдавать местные полисы.

“Настоящий международный страховщик правомочен выдавать страховые полисы по месту деятельности клиента, а не в каких-то определённых странах”.

Пол О’Нил

Профессиональный страховой партнёр работает в международных масштабах, имеет филиалы в регионах, где сконцентрирован энергетический бизнес. Он предлагает клиентам доступ к профессионалам, имеющим знания о регионе, понимающим культуру и местный язык, а также знающим местные законы и регулятивные требования. К примеру, в некоторых странах, таких как Бразилия, требуется, чтобы определённая часть страхового полиса была выдана местной компанией для работы на территории данной страны. Страховщику крайне важно иметь полное представление о рисках, с которыми сопряжена деятельность клиента. Профессиональная и эффективная работа с исками играет важную роль для клиентов, осуществляющих деятельность за рубежом. Поинтересуйтесь, как страховщик работает с исками, и на основании полученных ответов делайте вывод о том, действительно ли он располагает возможностями для работы в международных масштабах.

“Высокопрофессиональный страховой партнёр оказывает услуги своим клиентам, используя соответствующую бизнес-модель, выстроенную в соответствии с принципами ведения бизнеса своих клиентов”.

Стивен Хальшайт, глава подразделения “Global Energy” по страхованию наземных объектов компании “AGCS”

Стивен Хальшайт - сертифицированный инженер-строитель с богатым опытом в бизнесе как в качестве клиента, так и в качестве страховщика. Пришёл в компанию “Allianz” в 1995 году и в настоящее время возглавляет подразделение “Global Energy” по страхованию наземных объектов компании “AGCS”.

Клиентоориентированная бизнес-модель

Одной из характеристик профессионального страховщика является клиентоориентированная бизнес-модель. Как же мы можем оценить степень клиентоориентированности? Для этого существует несколько индикаторов:

• клиентское обслуживание. Клиентоориентированные страховщики прислушиваются к клиентам и действуют в соответствии с их пожеланиями. Отзывы клиентов - жизненно важные инструменты, с помощью которых оценивается степень удовлетворённости клиента и обеспечивается усовершенствование продуктов, услуг и процессов. Профессиональный партнёр по страхованию пользуется инструментами для оценки степени удовлетворённости своих клиентов;

• Соответствующая клиентоориентированная бизнес-модель. Профессиональный страховой партнёр оказывает услуги своим клиентам, используя соответствующую бизнес-модель, выстроенную в соответствии с принципами ведения бизнеса своих клиентов. Профессионально организованная и эффективная работа страховщика учитывает региональные особенности, что позволяет разрабатывать клиентоориентированные решения. Узнайте, работает ли страховщик на международной или на стандартной региональной платформе. Международная платформа обеспечивает одинаковый уровень опыта, оперативности и объёма услуг независимо от того, в какой стране мира осуществляет свою деятельность клиент;

• Сфокусированность на долгосрочных отношениях. В такой стремительно и постоянно развивающейся отрасли, как нефтегазовая, долгосрочное сотрудничество с профессиональным страховщиком обеспечивает стабильность, понимание и смягчение последствий потенциальных изменений. Поэтому важно заранее выяснить, собирается ли ваш потенциальный страховщик выполнять квоту на этот год или рассматривает сотрудничество с вами как долгосрочную перспективу. Высокопрофессиональный страховой партнёр заинтересован в долгосрочных отношениях, построенных на честности, целостности и полном понимании бизнеса своего клиента. Страховая компания должна тщательно обсуждать информацию, касающуюся процессов, сроков и условий, цен и другую финансовую информацию. Клиентам следует предоставлять профессиональную информацию о проектах, в которых они участвуют, связанных с ними рисках и средствах для их снижения. Открыто предоставленная информация помогает избежать "сюрпризов";

• Единая точка доступа и группы ключевых специалистов. Для успешного сотрудничества необходим максимально простой доступ к людям и ресурсам. Профессиональный страховой партнёр смотрит на бизнес клиента целостно и обеспечивает клиенту связь со всеми специалистами по страхованию, риск-инжинирингу и работе с исками через одно контактное лицо. Отличную проверку профессионализма страховщика можно осуществить на практике. Заранее встретьтесь с теми людьми, с которыми собираетесь работать;

• Централизованная и скоординированная работа с исками и контроль над рисками. Очень часто при обсуждении страхования внимание обращается на объём страхования, а не на то, что произойдёт в случае подачи иска. Однако в отношении исков важную роль играет время. Если не предпринять правильных мер, иски могут нанести сокрушительный удар по бизнесу. Профессиональное партнёрство и заблаговременное осознание риска сказываются положительно в случае возникновения исков. Поговорите со страховщиком о том, как он управляет исками. Централизованно управляемый риск-консалтинг и мониторинг координирования исков с локальным контролем исков и рисков при необходимости обеспечивает получение клиентами услуг высокого качества как в Бангоре, так и в Бангладеше.

Выясните, что происходит при возникновении иска, включая и то, кто и как будет управлять ситуацией и какие меры будут приняты для того, чтобы вы избежали убытков (например готов ли страховщик содействовать вам в разработке планов непредвиденных затрат во избежание вами больших финансовых потерь). Вот те вопросы, которые профессиональный страховщик ставит во главу угла. Примите к сведению, что всё страхование построено на обещаниях. А высокопрофессиональный страховщик воплощает эти обещания в жизнь.

Заключение

Несмотря на многолетнее сотрудничество с предприятиями, страховщики по сей день постигают управление рисками и совершенствуются в нём. Страховщики для предприятий нефтегазового сектора - это компас, прокладывающий им безопасный путь сквозь тернии климатических изменений, технологического прогресса, геополитических рисков, изменяющейся экономической ситуации и регулятивных и законодательных требований. Вот почему сегодня качество услуг вашего страхового партнёра важно как никогда.

Перевод с англ. Татьяны Суховой

Источник: Журнал «Рынок страхования», № 7-8 (106-107) Июль-август 2013 г.

[1] Управление по информации в области энергетики США.

[2] Марк Е. Рукет, «2012 Turns Out to Be Above-Average Year for Nat Cat Losses», www. propertycasualty360.com (3 января 2013 г.).

[3] Анжела Макдональд-Смит, «Climate Change to Boost Insured Losses», Allianz Says, www.bloomberg.com (18 сентября 2007 г.).