2 января текущего года Президент Республики Казахстан подписал поправки, позволяющие гражданам использовать, на определенные цели, часть своих пенсионных накоплений.

Основная цель поправок – предоставление гражданам возможности за счет части своих пенсионных накоплений улучшить жилищные условия, поправить здоровье и инвестировать свои пенсионные накопления с большей выгодой. Для экономики это должно означать приток новых денег, оживление рынка недвижимости, сферы услуг здравоохранения и фондового рынка. Но по прогнозам аналитиков в ближайшие 15 лет внесенные в закон поправки могут привести к серьёзному социальному кризису. При этом страховщики жизни также предупреждают, что эта инициатива «больно ударит» по отрасли страхования жизни в Казахстане.

В чем суть законодательных поправок?

Согласно закону казахстанцам будет предоставлено право по использованию части пенсионных накоплений на улучшение жилищных условий, оплату лечения или передачу в управление частным управляющим компаниям. Правом использования части своих пенсионных накоплений на целевые нужды смогут воспользоваться:

- работающие граждане, в пределах имеющейся суммы пенсионных накоплений, превышающей порог достаточности в соответствующем возрасте;

- лица, заключившие договоры пенсионного аннуитета со страховыми компаниями, обеспечивающие им пожизненные аннуитетные выплаты в пределах оставшейся в ЕНПФ суммы пенсионных накоплений;

- состоявшиеся пенсионеры (в пределах не более 50% оставшейся суммы пенсионных накоплений в ЕНПФ), при условии, что совокупный размер их пенсии обеспечивает замещение утраченного дохода на уровне, соответствующем международным стандартам (не менее 40%).

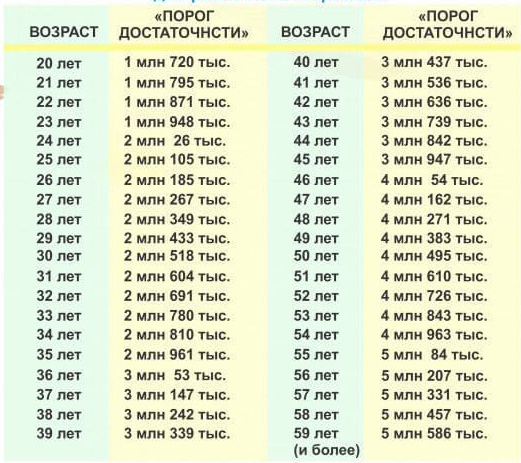

Порог достаточности будет одинаковый для женщин и мужчин и будет пересчитываться для новых получателей, исходя из складывающихся параметров. Порог достаточности рассчитывается для каждого возраста, начиная с 20 лет на каждый год. Для возрастов порог достаточности составляет:

По данным ЕНПФ на 1 октября 2020 года из 10 870 610 вкладчиков обязательных пенсионных взносов, имеющих пенсионные накопления на своих счетах, 5 615 939 — мужчины и 5 254 671 — женщины. Общих накоплений у них 11,9 трлн тенге, из которых 7,0 трлн тенге принадлежат мужчинам, а 4,9 трлн тенге — женщинам.

Имеют пенсионных накоплений на сумму:

до 500 тыс. тенге — 5 906 632 человек;

от 501 тысячи до 1 млн тенге — 1 590 837 человек;

от 1 млн до 3 млн тенге — 2 348 114 человек;

от 3 млн - 5 млн тенге — 634 188 человек;

от 5 млн - 8 млн тенге — 238 931 человек;

свыше 8 млн тенге — 151 908 человек.

Средняя сумма накоплений у мужчин 1,254 млн тенге, а у женщин — 933 тыс. тенге.

Согласно озвученным Правительством данным, из общего числа граждан, в текущем году смогут снять свои накопления около 530 тысяч работающих граждан, имеющих пенсионные накопления, превышающие порог достаточности, более 178 тысяч пенсионеров, которые имеют пенсионные накопления, и 13 тысяч человек, заключивших договор пенсионного аннуитета со страховой компанией. Прогнозировать конкретную сумму пенсионных накоплений, которая будет гражданами изъята из пенсионной системы, пока никто не берется, а вот прогнозировать последствия для пенсионной системы, банковской отрасли и отрасли страхования, учитывая, что граждане, имеющие право на досрочное использование пенсионных накоплений, скорее всего им воспользуются, можно попробовать уже сейчас.

Что прогнозируют аналитики для пенсионной системы?

На текущий момент в Казахстане более 2,2 млн человек являются пенсионерами, что составляет около 11,7% от общего числа граждан. Согласно данным ООН, в мире данный показатель составляет выше 9%. Чем выше данный показатель, учитывая структуру нашей экономики и прочие характеристики, тем больше нагрузка на пенсионную систему и бюджет.

Учитывая среднюю сумму накоплений, у большинства из них сумма досрочного изъятия будет незначительной, тем не менее, по мнению аналитиков телеграм канала @RiskTakersKZ , устойчивость пенсионной системы снизится. Аналитики @RiskTakersKZ считают, что через несколько лет, после того как аналитики в Правительстве, Администрации Президента и иных государственных органах поймут, что досрочное изъятие не принесло желаемого результата, а именно, не увеличило уровень жизни большинства граждан, начнётся обсуждение срочных мер повышения устойчивости пенсионной системы.

«Возможно, в Правительстве верят, что отложенные на 2023 год дополнительные обязательные отчисления работодателей увеличат приток поступлений, однако здесь следует быть реалистом. Если вспомнить кривую Лаффера, отражающую связь между поступлениями и ставками, рост ставок (в данном случае пенсионных отчислений) может привести к снижению поступлений. Платить дополнительные взносы будут в основном государственные служащие и работники квазигосудартсвенного сектора, в то время как представители частного бизнеса продолжат оптимизацию и будут дальше пользоваться налоговым арбитражем, с помощью ИП.

«Дополнительное давление на бизнес приведет к ещё большому недовольству предпринимателей Правительством, которое станет заложником ситуации. Вероятнее всего будет предложено отменить досрочное изъятие, что будет логичным для Правительства», - считают аналитики @RiskTakersKZ.

Такие выводы кажутся вполне логичными, если учесть, что только на ожиданиях о предоставлении права по использованию части пенсионных накоплений на улучшение жилищных условий цены на жилье в Алматы выросли в среднем на 17% за квадратный метр.

Как отреагирует банковская отрасль?

Чтобы нивелировать негативное влияние пандемии на рынок недвижимости государство уже расширило действующие программы ипотечного кредитования, запустив программы «5-10-20», затем «2-10-20» и «Лестницу жилья». Это не только плодотворно повлияло на рынок недвижимости с точки зрения увеличения количества сделок купли продажи и роста цен, но и оживило уже было «увядавший» рынок ипотечного кредитования.

Ипотека – это «длинные деньги» как для банка, так и для заемщика. Если заемщику удалось «наскрести» необходимую сумм для первоначального взноса на покупку жилья в ипотеку, это еще совсем не означает, что у заемщика будет возможность обслуживать ипотечный долг на протяжении длительного периода времени, учитывая нестабильную экономическую ситуацию.

Наплыв желающих улучшить жилищные условия за счет покупки жилья в ипотеку при наличии части пенсионных накоплений в виде первоначального взноса может реально сформировать «пузырь» на рынке недвижимости и одновременно на рынке ипотечного кредитования. Всем известно, что «пузыри» долго не живут. Поэтому по прошествии не более 5 лет, которые предусмотрены поправками в виде срока, в течение которого нельзя производить реализацию жилья, купленного за счет частично изъятых пенсионных накоплений, мы вполне можем увидеть «большой бум» в виде стремительного роста просроченной задолженности и неработающих ипотечных кредитов, а также падения цен из-за наплыва на рынок залоговой недвижимости. Такая ситуация здоровья банковской системе точно не добавит.

Каковы будут последствия для страховой отрасли?

Как известно, основную динамику роста страхового рынка в последние пару лет поддерживают именно продукты страхования жизни и самый динамично развивающийся класс – это пенсионные аннуитеты. По итогам 11 месяцев 2020 года объем сборов по пенсионным аннуитетам превысил 64 млрд тенге, что составляет уже почти 13% от всех сборов премий страхового рынка.

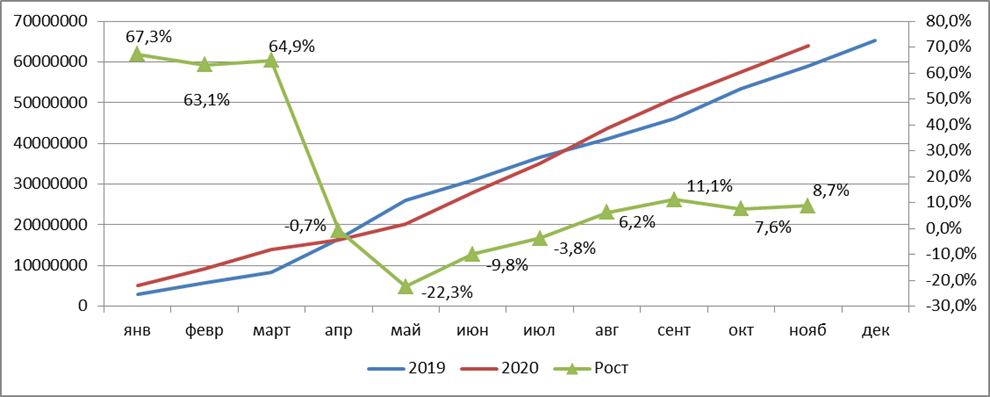

Рис.1. Динамика роста сборов премий по пенсионному аннуитету 2019- 2020 год

Источник: данные НБРК, расчеты Allinsurance.kz

Учитывая, что законодательные поправки касаются именно пенсионных накоплений граждан в ЕНПФ, которые являются основным источником для покупки пенсионного аннуитета, влияние на этот класс страхования может быть существенным.

Пенсионный аннуитет – это одна из возможностей казахстанцев обеспечить для себя достойный доход в старости или начать получать пенсию до того, как гражданин достигнет пенсионного возраста. В Казахстане многокомпонентная пенсионная система. Это значит, что пенсия состоит из трёх частей: государственной, обязательной и добровольной накопительной.

Государственная — это базовая и солидарная пенсия. Базовая пенсия зависит от трудового стажа (в том числе и стажа участия в накопительной пенсионной системе), солидарная пенсия — от трудового стажа до 1998 года. Эта часть пенсии финансируется за счёт налоговых поступлений в бюджет.

Обязательная накопительная пенсия — это накопленные в ЕНПФ обязательные пенсионные взносы. Они бывают двух видов: взносы работников в размере 10% от дохода и взносы работодателей в размере 5% от доходов работников, занятых на вредном производстве. Добровольная накопительная пенсия — это накопленные в ЕНПФ добровольные взносы, которые граждане, а также работники и работодатели платят по желанию.

Пенсионный возраст в Казахстане наступает в 63 года для мужчин и 60 лет для женщин. При этом пенсионный возраст для женщин будет постепенно увеличиваться и к 2027 году он достигнет 63 лет. По данным Агентства РК по статистике, сейчас в Казахстане более 2,1 млн человек пенсионного возраста, а средняя пенсия в стране по данным 2019 года составляет 57 622 тенге.

За последние 5 лет казахстанцы заключили 15 565 договоров пенсионного аннуитета, что, по сути, является выгодным финансовым инструментом, благодаря которому можно получать пенсионные выплаты и продолжать работать до наступления пенсионного возраста. Преимущества пенсионного аннуитета в компании страхования жизни - очевидны, поскольку выплаты можно получать пожизненно, даже если накопленная сумма будет исчерпана, при этом выплаты могут начаться с 55 лет для мужчин и 51,5 года для женщин при достаточной сумме пенсионных накоплений в ЕНПФ для покупки пенсионного аннуитета. Кроме того, предусмотрена ежегодная индексация пенсионных аннуитетных выплат на 5%.

Размер аннуитетных выплат зависит от размера пенсионных накоплений, которые будут переведены из ЕНПФ в компанию по страхованию жизни. Поскольку сумма аннуитетных выплат не может быть ниже минимальной пенсии, установленной законодательством (40 441 тенге в 2020 году), то стоимость аннуитета в 2020 году составила для мужчин 11 201 750 тенге, а для женщин 15 338 471 тенге.

Можно предположить, что низкий уровень финансовой грамотности граждан, а также недоверие пенсионной системе станут определяющими факторами при принятии решения «использовать или не использовать пенсионные накопления?». Поэтому именно пенсионные аннуитеты станут основным «слабым звеном» страхового рынка, которое пострадает от введения новых законодательных поправок в отношении пенсионных накоплений.

Как видно из данных по динамике сборов премий по пенсионному аннуитету (см. рис.1), впечатляющий рост (до 67%) в первом квартале 2020 года по сравнению с аналогичным периодом 2019 года сменился резким спадом (до – 22,3%), который был обусловлен карантином. И даже слабая динамика, которая к августу показала 11,1% роста, в сентябре «ослабла» на фоне обсуждения идеи частичного использования пенсионных накоплений.

Участники рынка страхования жизни, в целом, настроены довольно пессимистично, понимая, что никакие выгоды в виде пенсионных аннуитетных выплат в долгосрочном периоде не будут привлекательными в сравнении с возможностью получить свои накопления «здесь и сейчас». По некоторым оценкам, рынок сборов премий пенсионных аннуитетов уже в следующем году может сократиться на 40% от уровня текущего года.

При таких мрачных прогнозах страховщикам жизни остается только надеяться на дальновидность и разумную осторожность будущих пенсионеров, которые должны думать, прежде всего, о том, как обеспечить себя в старости.

Подготовлено порталом Allinsurance.kz