Чтобы конкурировать с цифровыми игроками, традиционным страховщикам следует подумать о создании собственного нового цифрового бизнеса. Маркеры в четырех критических областях могут показать, идут ли страховщики в нужном направлении.

Растущие потребительские тенденции и растущая конкуренция со стороны множества цифровых игроков подталкивают страховщиков к быстрой оцифровке. Клиенты все чаще обращаются к цифровым каналам для удовлетворения различных потребностей, и эта тенденция только усилилась на фоне пандемии COVID-19. А прямые страховщики на рынке - insurtech, операторы цифрового страхования и даже крупные технологические платформы - имеют ряд преимуществ по сравнению с более традиционными страховщиками, такие как их способность быстро масштабироваться, быстро запускать продукты и нанимать высокотехнологичных специалистов.

Чтобы конкурировать в этой среде, традиционные страховщики должны подумать о создании собственного цифрового бизнеса. Однако это может быть непросто, поскольку цифровые предприятия работают не так, как традиционные страховые компании. Например, действующие сотрудники должны отказаться от устаревших ИТ-моделей и переключить свое внимание с инвестиций в команды продаж и маркетинга на инвестиции в цифровые каналы для поддержки продаж, возможно, компании даже придется уволить продавцов. Несмотря на эти проблемы, различные традиционные глобальные страховые компании уже создали и расширили новые цифровые предприятия. Проведенный McKinsey в 2020 году анализ 20 крупнейших европейских страховщиков по показателю валовых подписанных премий (GWP) показал, что доля страховщиков с цифровым бизнесом увеличилась с 1 до 70 % всего за пять лет.

Страховщики, которые хотят открыть свой собственный цифровой бизнес, должны наблюдать за тем, как цифровые операторы действуют в четырех областях - привлечение клиентов, данные и аналитика, современные технологии и спеиалисты - чтобы провести сравнения и увидеть, как поддержать свой новый бизнес. Страховые компании, которые могут успешно подражать цифровым операторам и внедрять инновации, могут обойти конкурентов.

Цифровые операторы в страховой отрасли

От агрегаторов до страховых технологий и платформ, не связанных со страхованием, специализированные цифровые операторы разбирают все звенья цепочки создания стоимости, отбирая долю доходов у традиционных страховщиков. Традиционные страховые компании, которые хотят бороться с цифровыми игроками, должны четко осознавать, как меняется рынок и как реагируют их конкуренты.

Insurtech обладают большей гибкостью, чем традиционные страховщики

Исследования McKinsey показывают, что около 66 % страховых компаний специализируются на отдельных частях цепочки создания стоимости, например на сборе данных, а менее 10 % стремятся разрушить всю бизнес-модель. Несмотря на сокращение венчурного финансирования в первом квартале 2020 года по сравнению с первым кварталом 2019 года, финансирование insurtech по-прежнему значительно выше по сравнению с первым кварталом предыдущих лет. Американский insurtech Lemonade привлек $480 млн до IPO и $319 млн на IPO в 2020 году, а американский страховой агент Root Insurance привлек более $500 млн в течение пяти лет после запуска в 2015 году. Wefox Group из Берлина с 2015 года также привлекла более $260 млн. Этот относительно стабильный поток капиталовложений позволяет страховым компаниям разрабатывать новую ИТ-архитектуру, что дает им значительные технологические преимущества перед традиционными страховщиками, многие из которых часто обременены устаревшими системами, которые не были модернизированы или переформатированы. Новые технологии также помогают insurtech более легко привлекать ведущих специалистов в области цифровых технологий.

В то время как традиционные страховщики могут иметь более стабильную прибыль, акционеры insurtech склонны ценить ускоренный рост над стабильной прибыльностью. Такой подход дает insurtech свободу поддерживать нездоровое комбинированное соотношение более 100 %в в течение более длительного периода, уделяя особое внимание быстрому экспоненциальному росту.

Учимся у страховых коллег

Изучение опыта цифровых insurtech - важный шаг в построении нового цифрового бизнеса. Тем не менее, действующие игроки не должны упускать из виду то, что они приносят. Исходя из наших наблюдений за страховщиками, которые занимались построением цифрового бизнеса, традиционным страховым компаниям следует учитывать несколько выводов:

Не стоит недооценивать время для масштабирования. У многих бизнес-кейсов не хватает времени и ресурсов при реализации крупных проектов, таких как строительство нового бизнеса. Однако существующие страховщики часто имеют больший баланс, чем цифровые insurtech, поэтому они обладают некоторой гибкостью с точки зрения времени и затрат. Страховщики должны обеспечить, чтобы затраты на проект включали буфер на случай, если сроки растягиваются, и уточнить прогнозируемые выгоды, чтобы оправдать время, необходимое для масштабирования.

Опирайтесь на существующий капитал бренда для поддержки привлечения клиентов. Прямое приобретение без установленного бренда или акселераторов стоит дорого и требует больших оборотных средств. Создание бизнеса на базе существующих пользователей - огромное конкурентное преимущество, особенно если бренду доверяют.

Применяйте опыт обслуживания клиентов. Несмотря на то, что клиенты все чаще обращаются к цифровым каналам, не стоит недооценивать значение человеческого взаимодействия в цифровых моделях. Клиенты ценят возможность позвонить в службу поддержки с участием человека, которая может быть отличительным признаком.

Перестраховщики инвестируют в новых игроков

Поскольку у insurtech нет больших капиталов, чтобы выдержать события "черного лебедя", перестраховщики используют эту возможность, чтобы инвестировать в цифровых insurtech, которые зависят от них в плане покрытия рисков.

Крупнейшие в мире перестраховщики создали или инвестировали в организации, которые могут позволить страховым компаниям и управляющим общим агентам (MGA) продавать страховые и сопутствующие продукты, расширяя свою клиентскую базу.

Munich Re, например, учредила Digital Partners, которая выступает в качестве специализированного поставщика для страховых технологий и часто является соинвестором страховщиков, MGA и брокеров во время раундов финансирования.

Hannover Re является инвестором finleap, берлинской компании-застройщика, которая построила процветающую страховую и финансовую экосистему и недавно выиграла Ping An в качестве инвестора.

Swiss Re создала iptiQ, специальную платформу страхования B2B2C, которая предоставляет партнерам или другим платформам доступ к определенным сегментам клиентов, возможность продавать страховые продукты - от комплексного страхования жизни до продуктов для дома - в Интернете.

Платформы, экосистемы и агрегаторы увеличивают долю рынка

Крупные платформы и экосистемы начинают предлагать клиентам страхование в момент необходимости, что является решающим преимуществом перед традиционными страховщиками. Например, глобальный мебельный гигант IKEA заключил партнерское соглашение с iptiQ, чтобы предложить своим клиентам страхование жилья. К другим примерам экосистем относятся страховые компании, сотрудничающие с онлайн-туристическими агентствами, Apple Care, выступающая в качестве страхования электроники и гарантии, а также Tesla, объединяющая автострахование с продажей автомобилей. Такое сотрудничество может также повысить прибыль до вычета процентов, налогов, износа и амортизации (EBITDA) и увеличить удержание клиентов.

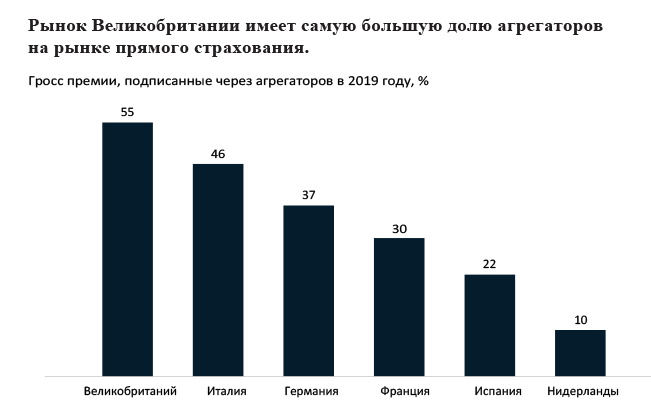

Страховые агрегаторы также увеличивают долю рынка почти во всех регионах, особенно на основных европейских рынках, таких как Великобритания, Италия и Германия, где на определенные сегменты P&C существенно влияют веб-сайты сравнения цен (Рис. 1). Например, по состоянию на 2019 год агрегаторы в Соединенном Королевстве захватили 55 % прямых GWP на рынке.

Рисунок 1.

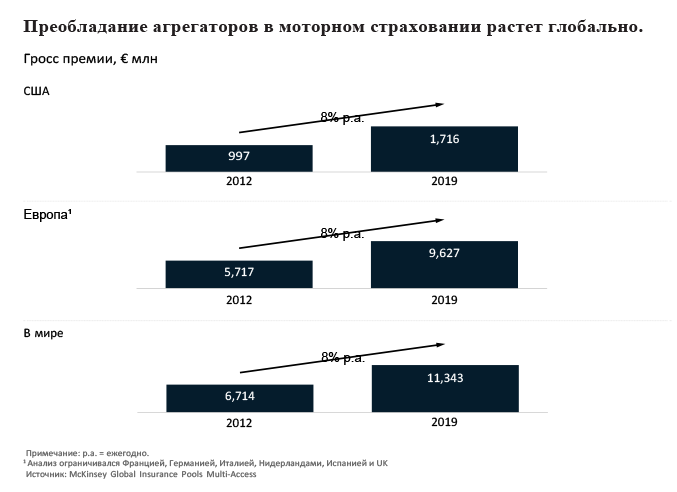

Эта тенденция достигла и Соединенных Штатов, о чем свидетельствует раунд инвестиций в размере $100 млн, начатый в виде прямых инвестиций в агрегатор Policygenius в начале 2020 года. Хотя агрегаторы могут быть каналами продаж для страховщиков, они также могут представлять угрозу, уменьшая маржу и конкурируя за доступ к цифровым клиентам. Например, объемы GWP по автострахованию, проданные через агрегаторы, выросли более чем на 8% в годовом исчислении как в Европе, так и в США (Рис. 2).

Рисунок 2.

Независимо от того, рассматриваются ли они в совокупности или по отдельности, достижения этих цифровых игроков усиливают потребность страховщиков в конкуренции за пределами их основного бизнеса.

Как будет оцениваться ваш цифровой бизнес?

Действующим страховщикам следует оценить свой цифровой бизнес по четырем основным направлениям, чтобы сравнить их с цифровыми insurtech и дальновидными коллегами. Хотя в каждой области есть разные элементы, которые следует учитывать, наем правильных людей на правильные роли является критическим компонентом успеха.

Привлечение клиентов происходит в цифровом формате

Большинство цифровых insurtech привлекают клиентов в первую очередь, если не полностью, через цифровые каналы. Такой подход имеет серьезные последствия для направления и возможностей группы продаж и маркетинга. Хотя комбинированный коэффициент цифрового insurtech не обязательно будет отличаться от коэффициента материнской страховой компании, поскольку у обоих все еще есть затраты на организацию продаж, способы распределения затрат на продажи различаются. Например, прямые продажи требуют инвестиций в цифровой маркетинг и цифровые каналы продаж вместо найма, работы и управления торговым персоналом. А поскольку большинство insurtech действуют через прямые онлайн-каналы, значительная часть их затрат на продажи идет на цифровые каналы, такие как платный поисковый маркетинг, медийная реклама или социальные сети, а не на комиссионные с продаж.

Кроме того, отдел продаж и маркетинга insurtech больше напоминает команду крупного розничного продавца электронной коммерции, чем команду традиционной страховой компании. Члены команды обладают междисциплинарными навыками, такими как наука о данных и опыт оптимизации конверсии, чтобы улучшить сквозные процессы ведения и продаж. Гиперперсонализация - предоставление персонализированного контента, продуктов и услуг - это еще один способ, которым insurtech проявляют творческий подход к привлечению клиентов. Например, insurtech может направить существующему или потенциальному клиенту индивидуализированные сообщения о страховании домовладельцев, если данные показывают, что это лицо заинтересовано в покупке дома. Наличие специалистов по анализу данных в команде маркетинга упрощает поиск таких данных. (Чтобы узнать больше о том, чему страховщики могут научиться у своих коллег, см. Врезку «Уроки у коллег по страхованию».)

Традиционные страховые компании должны обеспечить, чтобы в их новом цифровом бизнесе были специалисты по продажам, обладающие опытом в таких областях, как маркетинг производительности, проектирование пользовательского опыта, аналитика, оптимизация конверсии и гиперперсонализация, которые поддерживают привлечение клиентов в цифровом формате. В Бразилии, например, Caixa Seguradora запустила цифровую страховую компанию Youse, которая предлагает продукты страхования автомобилей, жилья и жизни. За счет найма подходящих специалистов, значительных инвестиций в привлечение клиентов в цифровом формате и обеспечения комплексного взаимодействия с пользователем и адаптации к работе, Youse приобрел более 100 000 клиентов к третьему году.

Данные, аналитика и искусственный интеллект - основные направления деятельности с самого начала

Для insurtech расширенные возможности не являются надстройками, скорее, они тщательно рассматриваются и включаются в план запуска. Действительно, многие цифровые insurtech перед запуском разрабатывают комплексную модель данных о клиентах. Эти игроки могут также добавлять внешние сторонние данные к своим существующим наборам данных, чтобы помочь разработать звездную модель ценообразования, ориентированную на точное, динамическое и адаптированное ценообразование.

Доступ к данным о поведении клиентов, например о поведении при заполнении форм с расценками, и дополнительным пользовательским данным, например об используемых устройствах и местоположении, может помочь insurtech настроить индивидуальные пути клиента. Iinsurtech также могут использовать данные для расчета обновленной общей ценности клиента для маркетинговой команды и динамически корректировать цены для оптимизации конверсий или прибыльности в режиме реального времени. Наконец, искусственный интеллект может помочь автоматизировать сбор данных и обработку заявок, улучшить прогнозирование удержания или даже оптимизировать маркетинговые бюджеты по нескольким каналам.

При запуске своего цифрового бизнеса страховщики могут нанимать специально обученных специалистов по данным и специализированных разработчиков в дополнение к актуариям. Действующие компании также могут использовать огромное количество данных, которые уже находятся у них под рукой, чтобы дать своему новому цифровому бизнесу фору против цифровых insurtech, не пользующихся поддержкой авторитетной страховой компании. Компания Absolute Insurance в России, например, разработала и запустила Mafin, первую в России страховую компанию прямого страхования P&C с передовым, мобильным пользовательским интерфейсом и процессом урегулирования, основанным на искусственном интеллекте.

Современные технологии в облаке

Цифровые insurtech часто запускают часть или всю свою инфраструктуру в облаке. Вместо того, чтобы покупать и запускать одну большую монолитную программную платформу, они соединяют несколько платформ, поставщиков и третьих лиц с помощью более гибких соединений, таких как микросервисная архитектура. Чтобы быстро адаптироваться к изменениям на рынке и обеспечить полный цикл взаимодействия с клиентом, большинство insurtech полностью разрабатывают интерфейс и владеют им самостоятельно. Однако основная система страхования может исходить от установленного поставщика и использовать другие элементы, такие как чат или программное обеспечение для индивидуального обслуживания, от поставщика программного обеспечения как услуги (SaaS).

Традиционные страховщики часто испытывают искушение повторно использовать существующее унаследованное программное обеспечение в своем новом цифровом бизнесе. Однако во многих случаях эти системы обременяют новое предприятие, применяя негибкие существующие процессы и модели данных, поэтому многие insurtech выбирают более современные, гибкие решения, часто используя всю свою инфраструктуру в облаке. Например, в 2019 году andsafe запустила собственного цифрового insurtech в Германии, вся инфраструктура и основная страховка которого были созданы и хранятся в облаке. Независимо от того, строит ли страховщик новый бизнес с нуля или в рамках своего ядра, найм подходящих ИТ-архитекторов, инженеров DevOps и разработчиков полного стека, интерфейсных и внутренних компонентов обеспечивает более плавное построение ИТ-инфраструктуры.

Специалисты и адаптируемые методы работы

В отличие от традиционных страховых компаний, многие успешные insurtech цифрового страхования возглавляют цифровые предприниматели, а не руководители страховых компаний. Цифровые insurtech также имеют более плоскую иерархию, которая обеспечивает большую прозрачность результатов работы, стимулирует открытые дискуссии между коллегами и поощряет готовность бросить вызов статус-кво и принять новые идеи, как в стартапе из Кремниевой долины. Многие insurtech также создают гибкие рабочие модели, которые поддерживают подходы быстрого тестирования и обучения. Также часто используются гибкие методы, такие как Scrum - проверенная структура, используемая крупными технологическими фирмами и многими игроками, не связанными со страхованием, - или цели и ключевые результаты. Эти подходы обеспечивают эффективное сотрудничество для поддержки разработки сложных продуктов в условиях неопределенности.

Эти гибкие подходы к работе также могут помочь привлечь и удержать лучшие цифровые таланты. Однако выигрышная комбинация талантов - это сочетание внешних цифровых экспертов, не связанных со страхованием, и людей с глубокими знаниями в области страхования, причем последние часто являются сотрудниками действующего страховщика, спонсирующего insurtech. Страховщики, которые вкладывают средства в набор специалистов в области цифрового и традиционного страхования, могут увидеть преимущества для основного бизнеса в будущем. Со временем талантливые специалисты из цифрового бизнеса страховщика могут перейти в основной страховой бизнес, особенно если традиционные страховщики примут более гибкие методы работы.

Никогда еще необходимость оцифровки не была столь острой, учитывая меняющееся поведение клиентов и постоянно растущую угрозу конкуренции. Наблюдая за авторитетными insurtech, действующие лица могут извлечь ценные уроки при создании собственного цифрового бизнеса. Действительно, страховщики, которые встают на этот путь, вскоре обретут уверенность и поймут, что они могут вводить новшества и оказывать влияние, помимо написания большего количества GWP или использования новых цифровых каналов, помогая им обойти конкурентов.

Авторы: Саймон Кеслер, партнер во франкфуртском офисе McKinsey, Ари Либарикян, старший партнер в нью-йоркском офисе, Брайан Куинн, партнер в чикагском офисе, Пиа Шлютер, партнер в офисе в Дюссельдорфе, Феликс Шоллмайер, ассоциированный партнер в офис в Мюнхене.

Перевод с англ. подготовлен порталом Allinsurance.kz