Пожары и взрывы приводят к большим потерям для бизнеса, сообщается в глобальном анализе претензий компании Allianz. Наибольший объем претензий к страховщикам поступает в результате пожаров и взрывов, сообщает портал Allinsurance.kz со ссылкой на исследование компании.

Краткое резюме исследования:

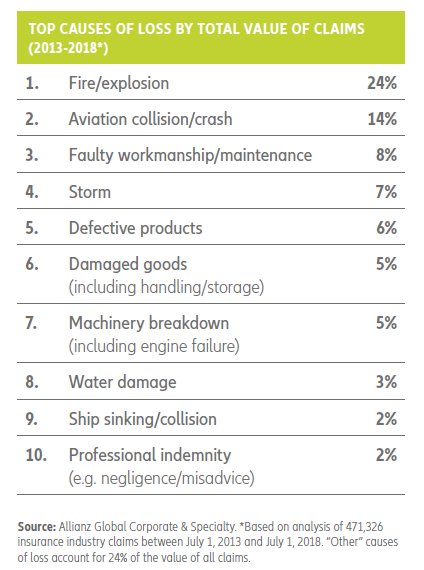

- Анализ более 470 000 страховых случаев в мире с 2013 по 2018 год. Наибольшие финансовые потери связаны с пожарами / взрывами и авиационными происшествиями.

- Большинство претензий по корпоративному страхованию происходят по причине технических или человеческих факторов, на которые приходится 87% всех претензий в стоимостном выражении

- Претензии по недвижимости становятся более дорогими, с растущей долей потерь от перерывов в бизнесе

- Дефекты продукта и дефекты изготовления являются основной причиной потерь по ответственности для бизнеса.

В ближайшие годы киберриски и воздействие новых технологий будут оказывать все большее влияние на ситуацию с корпоративными убытками. Однако, согласно новым исследованиям Allianz Global Corporate & Specialty (AGCS), наибольший объем претензий к страховщикам от предприятий, которым они предоставляют страховую защиту, поступает именно в результате пожаров и взрывов. Подавляющее большинство корпоративных страховых претензий связано с техническими или человеческими факторами, несмотря на то, что природные катастрофы, такие как ураганы, привели к колоссальным потерям за последние два года.

В своем последнем «Обзоре глобальных претензий» AGCS раскрывает основные причины страховых претензий в сегменте корпоративного страхования на основе анализа 470 000 претензий из более чем 200 стран за последние пять лет (с июля 2013 года по июль 2018 года) с приблизительной стоимостью 58 млрд евро ( US $ 66.5bn).

Наибольшие финансовые потери связаны с пожарами / взрывами, авиационными происшествиями, инцидентами, связанными с дефектами производства / обслуживания и ураганами, на которые в совокупности приходится более 50% всех требований по стоимости. Более 75% финансовых потерь во всем мире обусловлены 10-ю основными причинами убытков.

«В отчете подчеркиваются все более высокие значения риска для компаний и их страховщиков», - говорит Филипп Кремер, глобальный руководитель претензий, AGCS. «В сегодняшней взаимосвязанной и глобализированной бизнес среде финансовые потери растут из-за географической концентрации активов, часто подверженных риску наложения из-за глобального характера цепочек поставок и сетей. Заглядывая в будущее, новые технологии приносят бизнес выгоды, а также риски и претензии. Тем не менее, они также дают возможность предотвратить и уменьшить потери и улучшить процесс урегулирования претензий для наших клиентов».

Более дорогие пожары и авиаремонты

За последние пять лет инциденты с пожарами и взрывами привели к убыткам на сумму свыше 14 млрд евро и являются причиной более половины (11) из 20 крупнейших проанализированных событий, не связанных с природными катастрофами. Средняя претензия составляет почти 1,5 млн евро.

«В целом, требования по страхованию имущества дорожают в связи с инфляцией и повышением стоимости в результате глобализации и более интегрированных цепочек поставок», - объясняет Раймон Хогендурн, специалист по имущественным и инженерным претензиям в AGCS. «Поскольку производители стали более эффективными и технологичными, стоимость бизнеса в пересчете на квадратный метр выросла в геометрической прогрессии. Пожары и наводнения стали намного дороже в пересчете на квадратный метр, чем десять лет назад».

Затраты, связанные с воздействием прерывания бизнеса (BI), могут значительно увеличить итоговую сумму потерь от инцидентов, связанных с пожарами и взрывами, на ряду со многими другими основными причинами потерь, указывается в отчете. Почти все крупные претензии по страхованию имущества в настоящее время включают основной элемент BI: средняя страховая сумма по BI-покрытию в настоящее время составляет более 3 млн евро (3,1 млн евро). Это примерно на 39% выше, чем соответствующий средний прямой убыток по имуществу (2,2 млн евро).

Несмотря на недавние рекордные потери от природных катастроф в США и во всем мире, ураган является единственным природным событием, которое фигурирует в первой десятке причин убытков. Анализ показывает, что корпоративные страховые претензии, как правило, возникают из-за технических или человеческих факторов (техногенных катастроф) на их долю приходится 87% стоимости всех претензий.

Мировая авиационная промышленность недавно пережила свой самый безопасный год, но частота убытков не проявляет никаких признаков спада. Авиационные столкновения / авиационные происшествия на земле и в воздухе являются второй основной причиной потерь. Увеличение затрат на ремонт из-за использования композитных материалов и более сложные двигатели более высокой стоимости на самолетах также являются фактором роста стоимости претензий.

Тенденции страхования ответственности и развитие InsurTech

Дефектные продукты и дефекты производства, на которые приходится 14% стоимости всех претензий, являются основной причиной убытков по ответственности для бизнеса. Претензии в отношении ответственности за качество продукции возрастают, а количество случаев отзыва продукции увеличивается. Цепочки поставок в таких отраслях, как производство автомобилей, стали более сложными. Поскольку компании ограничивают число поставщиков по всему миру, это увеличивает риски ответственности за качество продукции для этих немногих поставщиков в геометрической прогрессии.

По оценкам, около трети крупных претензий по корпоративной ответственности связаны с судебными разбирательствами с третьими сторонами по сравнению со страхованием имущества, которые в среднем составляют менее 1% претензий. В частности, в США наблюдается тенденция к росту компенсаций и расходов на судебные издержки по делам о телесных повреждениях, причем некоторые случаи характеризуются высокими штрафными санкциями, о чем свидетельствуют недавние решения судов в отношении химических продуктов глифосата и талька.

«Мы не наблюдаем увеличения частоты исков об ответственности, но стоимость исков растет с ростом выплачиваемых компенсайи и судебных издержек», - говорит Питер Оеннинг, специалист по претензиям по ответственности в AGCS. «Мы также наблюдаем рост количества претензий в Латинской Америке и Азии. Когда-то девять из 10 наших самых крупных требований в мире приходились на США, сейчас это скорее выглядит как семь из десяти».

Анализ также показывает, что страховщики платили в среднем 32 млн евро в день в течение последних пяти лет для покрытия убытков, только AGCS выплатило 4,8 млрд евро своим страхователям в 2017 году. Страховщики все чаще применяют инновационные технологии для улучшения процесса обработки претензий. Машинное обучение и робототехника могут ускорить процесс рассмотрения претензий, стоимость которых не велика, но которые часто происходят. Чтобы быстро оценить ущерб от ветра или наводнения после стихийных бедствий, AGCS использует спутниковые снимки и беспилотники, обеспечивая более быстрые оценки потерь, которые обеспечивают лучшее распределение ресурсов и более ранние выплаты по претензиям.

В отчете представлены статистические данные о разбивке убытков по 13 странам и проанализированы схемы исков по различным отраслям, таким как авиация, судоходство и энергетика, а также по таким направлениям страхования, как недвижимость, инжиниринг, ответственность и финансовые операции.

Подготовлено порталом Allinsurance.kz