Чаще всего, анализируя страховой рынок, проводят сравнение показателей предыдущих лет и делают вывод о фактической динамике рынка. Но для «чистоты эксперимента» не мешает понимать, как меняется состояние рынка в сравнении с другими странами. 18 сентября 2018 года в г. Алматы, на ежегодном семинаре, который проводит S&P Global Ratings, обсуждались перспективы развития страхового рынка Казахстана. Екатерина Толстова, заместитель директора направления Финансовые институты» S&P Global Ratings представила анализ состояния и перспектив страхового рынка Казахстана в международном аспекте. Портал Allinsurance.kz предлагает своим читателям серию публикаций по итогам прошедшего семинара.

Динамика развития страхового сектора Казахстана

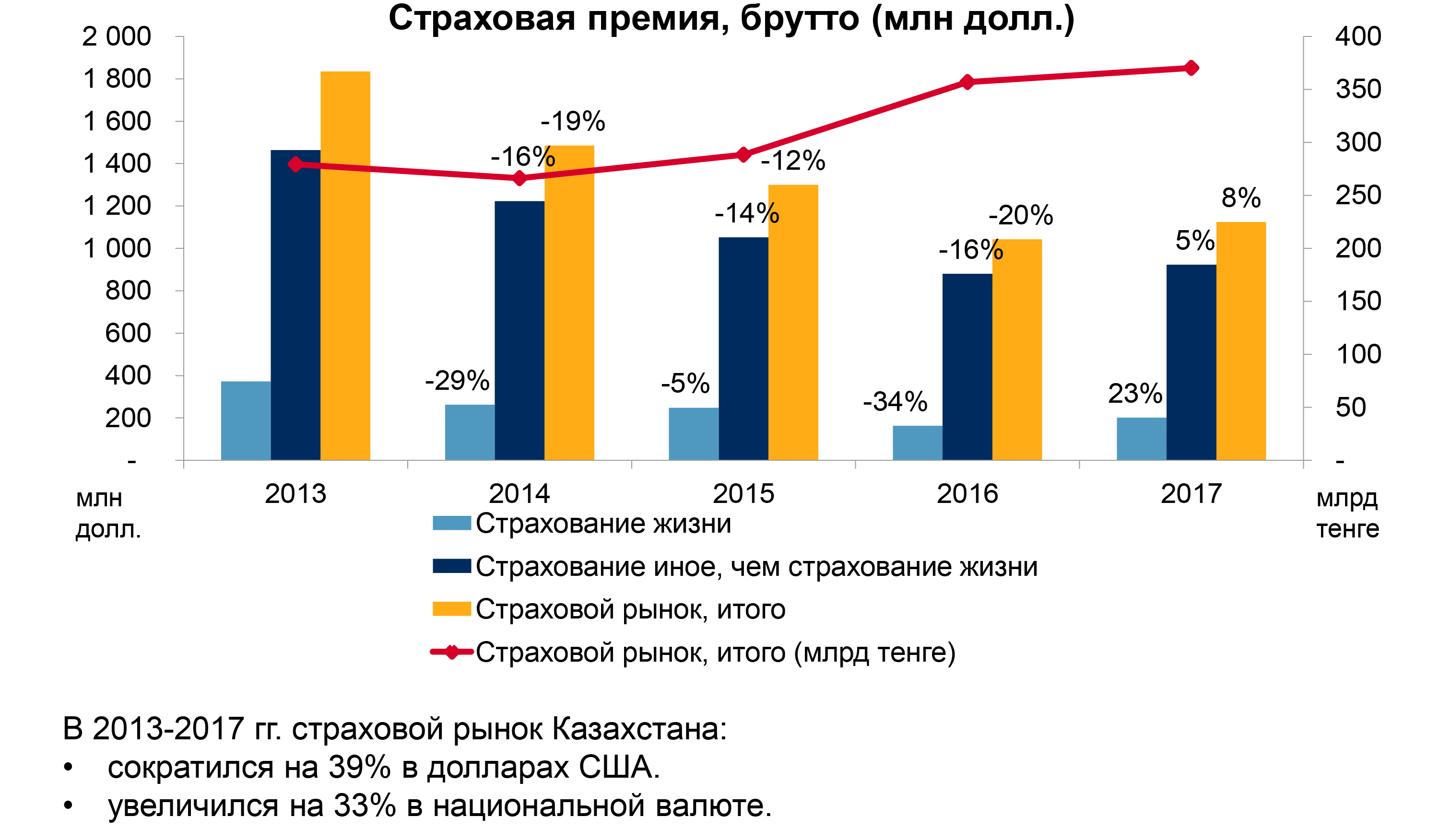

Мы проанализировали развитие страхового сектора, включая страхования жизни и общего страхования за последние 5 лет. Анализируя страховые рынки, для сопоставимости данных S&P Global проводит сравнительный анализ показателей страхового рынка в долларах США, а не в национальной валюте. Если посмотреть на динамику курса тенге за последние 5 лет, то курс вырос примерно с 150 до 370 тенге за 1 доллар. Учитывая данные в национальной валюте можно говорить о том, что рынок растет, но если смотреть в долларах США, то получается немного другая картина развития страхового сектора Казахстана за последние пять лет.

На международном рынке основной прирост страховой премий приходится на развивающиеся рынки, в том числе Китай, где мы видим двузначный рост. Все развивающиеся рынки, в совокупности за 2017 год показали рост объемов страховой премии по страхованию жизни – на 14% и по рынку общего страхования – на 6%.

Если посмотреть на рост казахстанского страхового сектора по брутто-премии за последние 5 лет, то он составил 33% в национальной валюте. Однако если посмотреть на статистику в долларах США, то рынок сократился на 39%.

Мы по-прежнему отмечаем волатильность темпов роста в казахстанском секторе общего страхования за последние пять лет. На фоне макроэкономических показателей в Казахстане рынок страхования в целом продемонстрировал снижение объемов страховой премии-брутто на 4% в реальном выражении в 2017 г. в сравнении с ростом на 9% в 2016 г. Это замедление было обусловлено главным образом снижением темпов роста в секторе общего страхования, на 6% в реальном выражении в 2017 г. по сравнению с сохраняющимся значительным ростом в сегменте страхования жизни – на 11%.

Мы отмечаем, что волатильность в сегменте общего страхования обусловлена деятельностью нескольких страховых компаний, в частности, компаний, занимающихся страхованием финансовых рисков для аффилированных банковских групп, которые могут демонстрировать довольно волатильные показатели в разные годы в зависимости от стратегии банковских групп, предусматривающей рост кредитных портфелей и последующие потребности в страховании рисков, сопряженных с этим ростом. В 2017 г. мы отмечали снижение страховой премии в этом направлении страхования примерно на 13 млрд тенге, или на 74%, по сравнению с ростом, который был продемонстрирован годом ранее. Без учета страхования финансовых рисков рост рынка составил 6% в номинальном выражении, а снижение — всего 1,5% в реальном выражении. Мы по-прежнему прогнозируем волатильность темпов роста в секторе, преимущественно в связи с показателями компаний, занимающихся страхованием финансовых рисков. На наш взгляд, страховой сектор продемонстрирует ограниченный рост в реальном выражении в 2018 г. Мы считаем, что увеличение объемов страховой премии будет обусловлено ростом в корпоративном сегменте, ожидаемым увеличением объема продаж автомобилей в 2018 г. и ежегодным повышением минимального тарифа на обязательное страхование автогражданской ответственности.

Мы видим, что с 2017 года страхование жизни в Казахстане начало показывать существенный рост, в том числе это связано с налоговыми льготами. Аналогичным образом мы наблюдаем, существенный рост объема страховой премии по страхованию жизни в России. При этом российский регулятор заинтересован в том, чтобы сделать этот рынок прозрачным и понятным для клиента, уделяя повышенное внимание правильности информирования страхователей об инвестиционном страховании жизни как страховом продукте, а также необходимому уровню знаний специалистов, предлагающих страховые продукты.

На развитых рынках страхование жизни показало отрицательную динамику, из-за того, что компании по страхованию жизни тяжелее адаптируются к финансовым кризисам. До сих пор в Европе мы видим низкие процентные ставки, что оказывает негативное влияние на компании по страхованию жизни, так как они предлагают более низкий доход. Поэтому, компании по страхованию жизни показывают не такие хорошие результаты относительно компаний общего страхования. И, мы ожидаем, что данный тренд может немного развернуться с учетом повышения процентных ставок. Однако это может нести определенный риск для компаний, так как у многих держателей полисов по страхованию жизни договором предусмотрена оговорка, которая позволяет им менять условия на более выгодные и это может, соответственно, негативно повлиять на компании по страхованию жизни с точки зрения операционного результата.

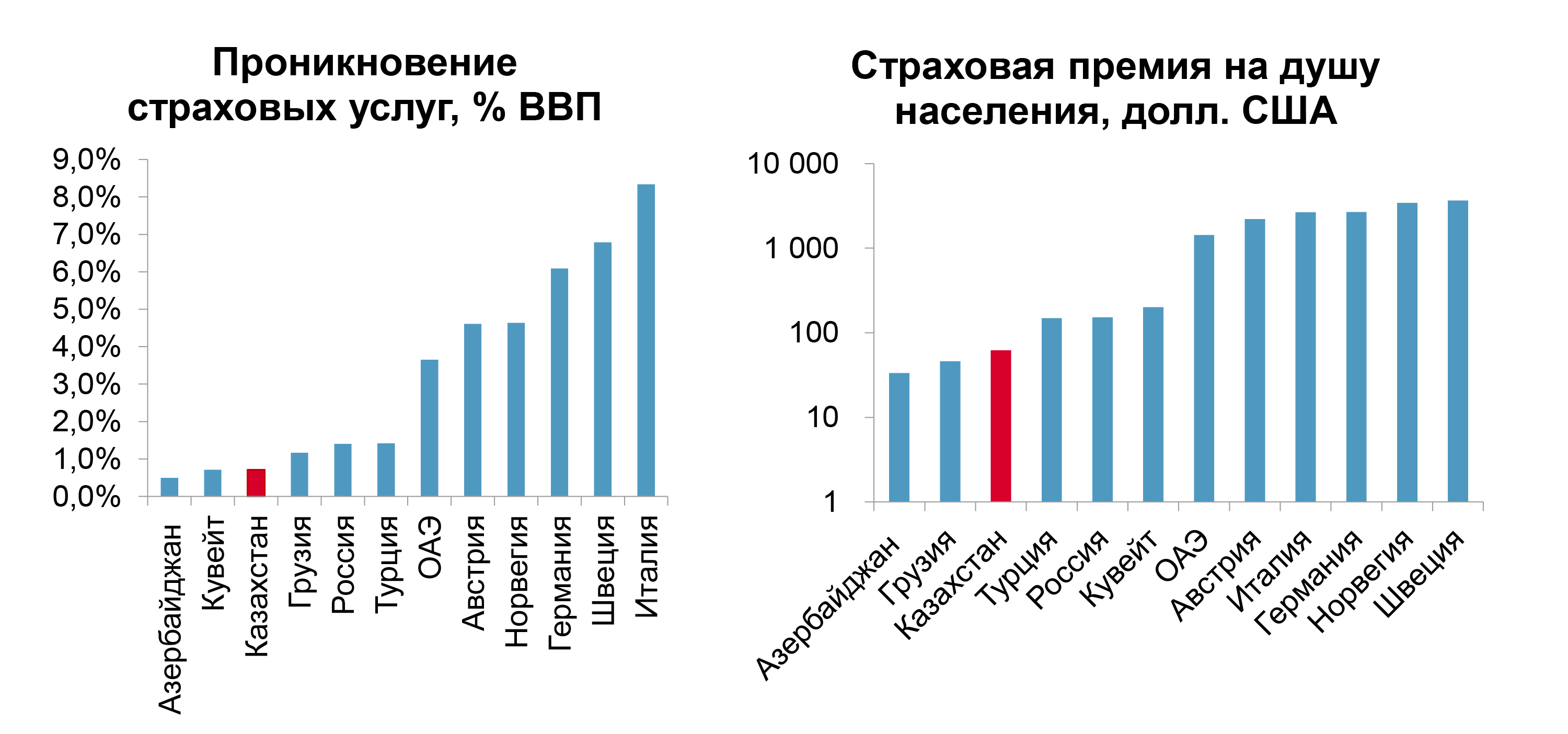

Развитие сектора происходит поступательно. Если говорить о развитии сектора в развитых странах, то страхование жизни преобладает в структуре премий и страховой сектор достаточно насыщен (не так много возможностей для дальнейшего роста). Развивающиеся страны пока отстают от развитых стран по объемным показателям и структуре премии, так как на развивающихся рынка преобладают более простые продукты. Мы видим, что Казахстан пока еще находится на ранней стадии развития страхового сектора, поскольку доля страхового сектора в структуре ВПП составляет менее 1%.

Расходы на страхование на душу населения существенно различаются в развитых и развивающихся странах, в развитых странах расходы составляют в среднем около 3 500 долларов, в то время как в развивающихся - 150 долларов. Казахстан с точки зрения расходов на страхование в расчете на душу населения остается ниже среднего уровня. Для дальнейшего развития страхового сектора необходимо участие всех заинтересованных сторон. Это относится не только к страховым компаниям, но и участию государства и других компаний, участвующих в страхование рисков. Росту страхового сектора могут способствовать дальнейшее развитие и совершенствование регулирования, повышение финансовой грамотности. Финансовая грамотность остается пока еще на низком уровне в развивающихся странах, что связано и с макроэкономическими предпосылками.

Подготовлено порталом Allinsurance.kz