Сейсмическая активность вокруг Алматы, южного мегаполиса Казахстана, а также последние события в других сейсмически активных зонах по всему миру, опять поставили на повестку дня вопрос о финансовой защите населения и активов граждан Казахстана от последствий землетрясений.

История, география и землетрясения

Значительная территория Казахстана, особенно на юге и юго-востоке, находится у предгорья Джунгарских и Тянь-Шаньских гор, что делает эту территорию высоко уязвимой к риску землетрясений как часть Альпийско-Гималайского сейсмического пояса. Географически, данная территория включает в себя 2 самых больших города страны как по размерам активов и по количеству населения. Исторические события, на которые опирается весь опыт включают в себя Верненское (1887) (Ms = 7.3), Чиликское (1889) (Ms = 8.3) и Кеминское землетрясение 1911 года, а также два землетрясения в Текели (1993 и 2009) (Ms = 5.4), в Зайсане в 1990 (Ms = 6.6) и Луговское землетрясение (2003) (Ms = 5.5). Также существует каталог землетрясений с любой магнитудой, записываемых в режиме онлайн геологической службой США (USGS). Хотя многие исследования утверждают, что последние 100 лет характеризовались периодом относительной сейсмической неактивности (Oven & Bankoff, 2020), ожидать снижения вероятности самого риска не приходится. Более того, такие явления как два сильных землетрясения в Текели с небольшой разницей во времени в 18 лет считаются необычными для этой локации (Mikhailova & Poleshko, 2011). Все вышеописанное может говорить, что природа землетрясений в Казахстане не отвечает каким-либо стандартным представлениям и накопленной академической базе по явлению, и может проявляться по-разному в разные периоды времени.

Анализ научной литературы по теме землетрясения в Казахстане показал очевидный пробел в исследованиях. В библиотеке найдено только 9 академических статей, что говорит о слабой изученности самой темы сейсмической активности на территории страны. Более того, на практике было обнаружено некоторое количество различных исследований, многие из которых имели несколько отличающиеся выводы. Это неудивительно, поскольку землетрясения невозможно предсказать и невозможно проанализировать до такой степени, чтобы дать окончательный ответ. Например, результаты исследований показывают очень низкое знание о риске и понимание потенциального влияния землетрясения с высокой магнитудой в будущем среди населения, что говорит об отсутствии какой-либо сейсмической культуры (Oven & Bankoff, 2020). Только небольшое количество населения получают инструкции как подготовиться, взаимодействовать и, в целом, как минимизировать риск. Причем, такие мероприятия важны не только на национальном уровне, но и на уровне домохозяйств для понимания поведения индивидуумов. Для информирования населения необходимо развитие академической базы в том числе, проведение исследований, а также проведение согласованных мероприятий, помогающих снижать разрушительные и негативные последствия землетрясений. Страхование является важной составляющей частью мероприятий по снижению убытков населения после события.

Управление рисками катастроф

Казахстан и Средняя Азия имеют высокий риск подверженности катастрофическим рискам, в частности землетрясениям. И так как риск землетрясения имеет самый разрушительный эффект, мы будем обсуждать стратегическую важность управления катастрофическими рисками на его примере. Как результат отсутствия реальных механизмов успешного управления неопределенностью, страховщики должны оценивать потенциальные риски и последствия, которые могут нанести ущерб будущим финансовым условиям. Страховщики сталкиваются со множеством рисков в своих операционных практиках, включая кредитный, рыночный, риск ликвидности, регуляторный, репутационный, но катастрофические риски могут пошатнуть фундамент любой страховой организации. Глобальное изменение климата добавляет опасности финансовой стабильности страховщиков по всему миру. Однако, страховщики в Казахстане принимают риск землетрясений на страхование достаточно легко. В целом, у многих страховщиков ответственность с учетом риска землетрясение и без него одинаковые. Рассматривая структуру и лимиты по облигаторным программам, которые покупают казахстанские страховщики, перестрахованные лимиты очень низкие и не позволяют покрыть даже 10% от предполагаемого PML (Probable Maximum Loss – Возможный максимальный убыток).

Особенностью управления катастрофическими рисками в нашем регионе является относительно низкий уровень капитала страховых компаний. В развитых странах, например, в США, страховщики и перестраховщики имеют достаточный капитал для покрытия своих обязательств. Пример подтвержден тем, что ни один страховщик не признан неплатежеспособным и не отказал в выплатах по обязательствам после таких убытков как ураганы Андрю (1992) (19.6 миллиардов долларов США), Нортридж землетрясение (1994) (14.9 миллиардов долларов США), ураганы Катрина и Рита в 2005 (23 миллиарда долларов США). Также было и с 9/11, где совокупные убытки составили более 60 миллиардов долларов США. Капитализация страховых и перестраховочных компаний в США превышает триллион долларов США. По данным отчетов регулятора в Республике Казахстан, совокупный капитал страховых компаний в Казахстане составляет около 1,06 миллиарда долларов США на 1 января 2024 года.

Прогнозы убытков от землетрясений

Согласно отчету RED общая подверженность риску землетрясение (потенциальный убыток) на 2020 год в Республике Казахстан составит 6.528 миллиардов долларов США для периода возврата 250 лет, или 1,61% от стоимости замещения, со среднегодовым уровнем убытков 350.8 миллионов долларов США. Данный прогноз рисков бедствий является наиболее вероятным до 2080 года, так как базируется на устойчивом варианте социально-экономического развития. Однако необходимо помнить, что этот прогноз содержит много существенных предположений и неопределенностей.

Рассуждая только об эффекте на застрахованные убытки, изучив опыт последних крупных землетрясений можно заявить, что в относительно развитых странах соотношение застрахованных убытков к общим экономическим убыткам составляет 15–25%.

В Казахстане удельный вес Алматы по премиям по страхованию имущества и транспортным средствам около 52%. В случае если 99% договоров страхования включают риск землетрясение, то потенциальный застрахованный ущерб при сценарии землетрясения выше 7 баллов составит от 4.4 до 5.1 миллиардов долларов США.

Данные цифры получены при анализе чистых страховых премий по страхованию имущества и автотранспортных средств на 01.01.2024 и предположении о приблизительном размере экономического и застрахованного ущерба, основанных на сценарии последнего разрушительного. землетрясения в Турции.

Моделирование катастроф

Природные катастрофы часто приносят колоссальные убытки жизни и имуществу, иногда приводят к большим кризисам платежеспособности правительств и страховых компаний. Поэтому очень важно и правительствам и страховым организациям оценивать возможные ущербы, чтобы иметь план на случай катастрофы заранее. Существует большое количество различных моделей для оценки имущественного ущерба, включая теорию экстремальных значений (EVT) (Bali, Turan 2003; R.L. Smith 2003; Coles, S. 2001), модели пиков над порогом (POT) (Pickands J. 1975; Balkema, A. and de Haan, L.1974), смешанные модели и байесовский подход (Li et al. 2016) и другие. Подход определяется в основном комбинированной стратегией экспертных суждений и баз данных по рискам.

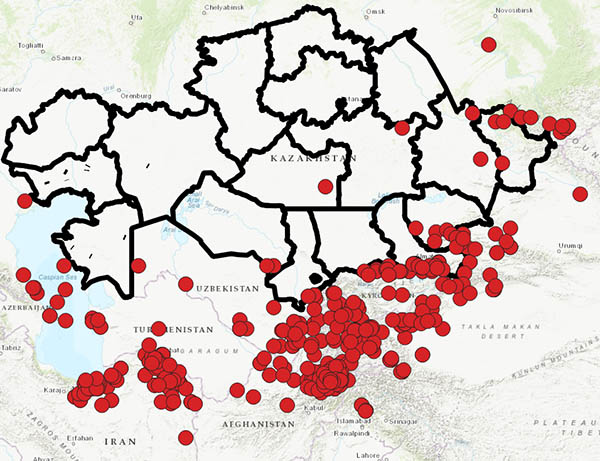

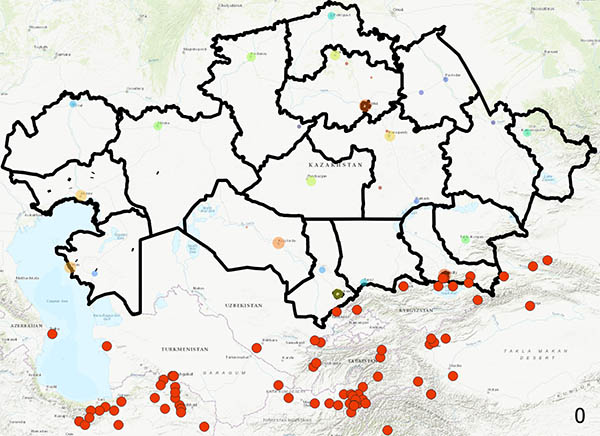

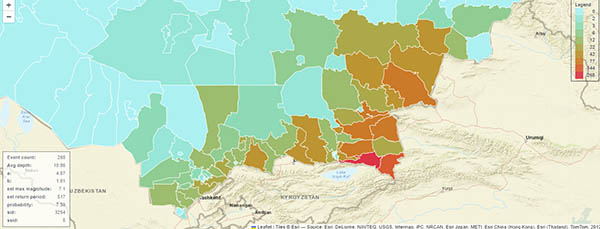

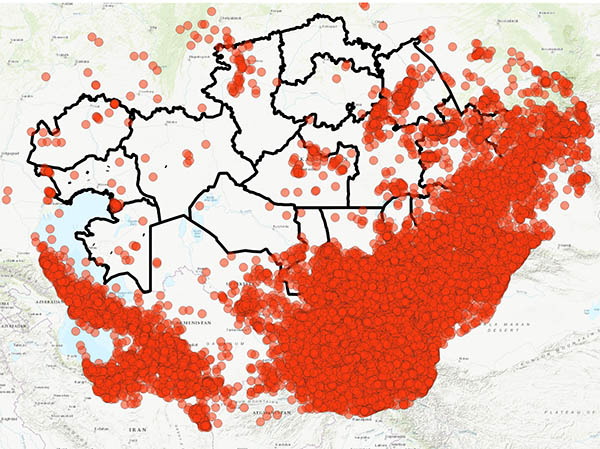

Ниже представлены наглядно карты землетрясений с разными интенсивностями (более 3, 5.5 и 6.5) и их эпицентры согласно данным отчета RED:

|

| Землетрясения с магнитудой более 3 баллов |

|

|

| Землетрясения с магнитудой более 5.5 баллов |

|

|

| Землетрясения с магнитудой более 6.5 баллов |

|

|

| Карта Tremblor версия 2.0 |

Катастрофические модели – это важный инструмент для проведения оценки и финансового управления событий, связанных с землетрясением, риск которого все еще является самым большим пробелом в опасностях, которыми страховщики управляют. Модели землетрясений включают зачастую три компонента:

(1) модель опасности землетрясения,

(2) модель подверженности землетрясению и

(3) модель уязвимости.

Риски землетрясений и страхование имущества

Одна из неопределённостей, с которыми сталкиваются разработчики моделей – большинство портфелей страховщиков имеют неполные данные по точной локации объектов. Иногда получить данную информацию практически невозможно. Для многих стран использование гео-кодов и гео-приложений не является обычной практикой. Более того, иногда невозможно даже систематически выявлять геокоординаты из адреса страхователя, прописанного в полисе. Ясно одно, качество данных зависит от способности страховщиков настроить свои системы по управлению данными. Одним из решений, может быть, использование почтовых индексов, но здесь возникает другая проблема – имея данные по почтовым индексам, можем ли точно найти положение риска на карте? Здесь вопрос адресован больше к взаимодействию государственных структур, которые устанавливают административные границы по почтовым индексам и доступностью данных для страховщиков в автоматическом режиме.

Катастрофические риски относятся к экстремальным событиям, которые имеют низкую вероятность (что означает, их сложную предсказуемость), но относительно масштабные негативные экономические последствия. Такие тяжелые нежелательные экономические характеристики обычно требуют, чтобы страховщики находили подходящие пути снижения таких убытков и передачи удержанного катастрофического риска. Однако, совсем недавно проведенное исследование среди профессионалов в страховании в казахстанских компаниях показало, что хотя концепт риск-аппетита хорошо известен участникам исследования, большинство рассматривают его как ежемесячную формальную оценку и декларацию собственных удержаний по принимаемым рискам, то есть максимальную сумму, с которой страховщик готов работать по каждому подписанному договору страхования. Большинство респондентов подтверждают, что заявление о риск аппетите – это по большей части логика, установленная советом директоров и/или регуляторное требование. Также дополнительно обнаружен пробел в интеграции или координации катастрофического риска в риск-аппетитах страховщиков.

Кроме того, страховщики отмечают, что могли бы увеличить портфель страхования имущества с учетом риска землетрясений, но доступность перестраховочной защиты по риску землетрясений на пропорциональной основе значительно повышает стоимость страхования в подверженных районах, а покупка перестраховочной защиты от катастроф (CatXL) не учитывается в расчете капитала, поэтому большинство страховщиков вынуждены ограничивать рост портфеля, либо исключать риски землетрясений из покрытия.

О модели Tremblor

Основной задачей любой модели является определение PML для портфелей страховых компаний. Одним из важных вопросов и проблем в страховании от землетрясений является количественная оценка убытков рациональным, справедливым и целесообразным образом (Akkar et al., 2021). TREMBLOR – это математическая модель, используемая на рынках страхования и перестрахования и доступная для страховщиков в Республике Казахстан. Это откалиброванная пользователем модель, предназначенная для того, чтобы дать пользователю возможность опробовать сценарии в своем портфеле, чтобы дать некоторую уверенность в обсуждении своих проблем с более широким рынком страхования/перестрахования, а также информировать о вероятном влиянии на базу страхового капитала и экономическое воздействие на правительство. Другими словами, пользователь может применять различные матрицы (следуя советам экспертов по сейсмологии), чтобы увидеть сценарий «что, если». Страховщик может ожидать от модели включение всех убытков в результате землетрясения, независимо от того, являются ли эти убытки результатом главного землетрясения, или предваряющих или последующих толчков. Более того, обычная формула предоставления научной/инженерной модели следует стандартному пути и пытается смягчить присущие этому процессу случайные и эпистемические неопределенности.

Сложные вопросы ущерба, нанесенного крупными катастрофическими событиями (не только сейсмическими), включают в себя социальные, инженерно-политические решения (часто принятые задолго до этого), требуют обширного изучения и дебатов, выходящих далеко за рамки сложностей, которые можно вместить в простую модель. Необходимо свести математический элемент Модели к достаточно простому уравнению, которое затем можно использовать для оценки ущерба. Моделью по умолчанию является бета-кривая.

Для более точного понимания очень важно понимание какой PML рассчитывается и каким образом, PML представляет собой наихудший сценарий для страховщика при условии, что существующие меры защиты не будут нарушены. Обычно это ниже, чем Максимальные прогнозируемые потери, потенциальный ущерб, если такие меры защиты не сработают. Землетрясение имеет множество факторов для оценки риска; некоторые из них довольно сложны.

Определить сценарий «наихудшего случая» для одного риска относительно легко. Однако в случае землетрясения, даже в пределах городского квартала, будет много переменных: тип конструкции (и сопротивление движению грунта каждого типа) должен быть основным фактором, а соответствие нормам, вероятно, будет основным (неизвестным, определенно не поддающимся количественной оценке) риском. Расстояние (как правило, от эпицентра) также становится фактором, как и разница в почвенных условиях. Таким образом, в модели необходимо учитывать два основных фактора: затухание (или то, как движение грунта уменьшается по мере удаления от источника (эпицентра) и кривые повреждения (комплексная оценка доли ущерба, нанесенного конструкции данным движением грунта.

Принцип заключается в том, что Модель рассчитывает все возможные потери по местоположению. Существующий подход к бета-распределению откалиброван для согласованного количества классов риска. Отмечается, что наибольшее внимание и обсуждение следует сосредоточить на классах, включающих 90+% стоимости, подверженной риску. Оригинальные кривые ущерба для заданных видов имущественного страхования, уровни интенсивности от IV до XII. Параметры α и β, установленные для бета-кривой между 4 и 12, были получены из таких отчетов, как Pittore/Parolai 2016. Создана непрерывная бета-зависимость между интенсивностью MMI и процентом потерь по классам риска. Минимум, допустимый Меркалли для всей модели: 4.0 (MMI IV), который неизменен. События с Интенсивностью до IV явно не моделируются. События выше Интенсивности X обычно не развиваются по шкале. Диапазоны выводятся из USGS с медианой межинтенсивных границ цифр в USGS.

Как отмечалось выше, оценка PML весьма субъективна. Расчет PML в Модуле представлен в отдельном разделе и позволяет вручную задавать параметры франшиз для всего портфеля. Для моделирования первичного страхования решающим аспектом является эффект франшизы по риску землетрясение, который будет оказывать сильное, даже решающее влияние на финансовые результаты. Для этой оценки важно иметь очень четкое представление о взаимосвязи между лимитами договоров страхования и стоимостями, подверженными риску (VaR).

Моделирование убытков в Казахстане

Результаты тестирования портфелей страховых компаний Республики Казахстан на основе предоставленных данных по страхованию имущества и автотранспортных средств посредством модели Tremblor показывают вероятный максимальный убыток (PML) в размере от 520,542,350,000.00 тенге до 607,960,626,000.00 тенге при сценарии наступления риска землетрясения с интенсивностью 7 в Алматы.

Данный сценарий был выбран для Алматы так как концентрация застрахованных рисков в Алматы все еще высокая и превышает 40% по большинству портфелей. Более того, модель выдает различные подходы и оценки потенциального ущерба по регионам, кроме Алматы.

Техногенные вмешательства могут изменить географию землетрясений в Казахстане, в этой связи полезно все-таки не проявлять антиселекцию и оценить только, например, Алматы, а также уделять внимание другим регионам с повышенным риском как Прибалхашье, Западно-Казахстанская область и Южно-Казахстанская область. Анализ проводился по предоставленным данным без учета перестрахования по портфелям, так как данные по фактическому перестрахованию не были предоставлены, соответственно, при получении этих данных выходные результаты будут скорректированы. Кроме того, немаловажным при страховании риска землетрясения является управление размером франшизы. Очевидно прямое влияние размера франшизы на потенциальный вероятный убыток. Использование страховщиками меньшего размера франшизы на практике может существенно изменить результаты тестирования в сторону увеличения PML.

Данные по капиталу страховых организаций, доступные на 1 января 2024 года показывают, что совокупный капитал страховых компаний, вовлеченных в страхование имущества и транспортных средств составляет 528,140,028,000 тенге. Таким образом, на текущий момент можно заявить о разрыве между накопленным капиталом и потенциальным ущербом, который может нанести одно событие.

Смоделированные убытки, имеющие более высокую интенсивность показывают гораздо больший потенциальный ущерб. Страховые организации демонстрируют разные андеррайтинговые подходы к риску землетрясение, в частности исключение данного риска из договоров страхования по коммерческим и индустриальным объектам. Однако, наибольший интерес представляет сравнительный анализ, который можно провести по каждой отдельно, имея на руках подверженность портфеля и размер собственного капитала, доступного для оплаты потенциальных будущих убытков.

Выводы и рекомендации

Сравнительно недавно начались исследования, изучающие настроения населения в странах с доходом ниже и выше среднего, особенно в тех странах, которые в последние десятилетия достигли более высокого уровня экономического развития. Как комментируют Бронфман и Сифуэнтес в своем исследовании восприятия риска в Чили: «Чем больше развивается страна, тем больше становится обеспокоенность ее населения опасностями и тем больше потребность в их контроле и регулировании» (Bronfman, N. C., & Cifuentes, L. A., 2003, стр. 1271). Другие исследования, однако, не столь оптимистичны. Города являются основными центрами экономического развития, где непропорционально сконцентрированы промышленность, инфраструктура и население. Многие из этих городов также расположены на активных разломах, которые могут сделать сильное землетрясение не только человеческой трагедией, но и национальной экономической катастрофой. Большая часть их населения также проживает в зданиях, которые не соответствуют существующим или неадекватным строительным нормам и правилам, а недавние исследования показали прямо противоположное: осведомленность общественности о риске землетрясений очень низка. Сопоставив выходные результаты из модели и известный нам опыт, ниже приводится ряд рекомендаций, которые касаются определенных линий бизнеса страховщиков для разработки наиболее эффективных механизмов и инструментов управления катастрофическими рисками, в частности, землетряений:

Страхование жизни и здоровья. Внедрение модели и разработка защиты портфелей с учетом выходных данных модели имеет не только экономические, но и социальные основания. Так, например, настоящая модель не прогнозирует человеческие жертвы и ущерб жизни и здоровью граждан, хотя некоторым образом дальнейшее развитие Модели может учитывать и данный фактор в будущем. Согласно оценке правительственных органов Казахстана, при значительном разрушительном землетрясении в Алматы человеческие жертвы могут достигнуть более 60,000 человек. Отчет RED также дает свою оценку по количеству человеческих жертв равному 1,620 человек (при периоде возврата 250 лет) со среднегодовым значением по Алматы – 52 человека. Полагаем, что основной вид страхования, который может быть затронут, включает страхование жизни заемщиков казахстанских банков второго уровня.

Учитывая высокий темп развития банковского страхования, и, соответственно, развития страхования жизни заемщиков, а также потенциально высокую кумуляцию особенно в новостройках, где может быть достигнут высокий уровень ипотечного кредитования при реализации первичного жилья, рекомендуется оценить портфели компаний по страхованию жизни по кумуляции застрахованных на определенных территориях, включая микрорайонирование, например, в Алматы. Исходя из информации, полученной с рынка, компании по страхованию жизни в Казахстане не покупают облигаторное перестрахование на случай кумуляции, которая, например, может работать при землетрясении. Однако, в связи с тем, что уровень пенетрации добровольного страхования жизни у населения в Казахстане итак очень низкий, основные выплаты при разрушительном землетрясении лягут на государство. Возможно, здесь хорошо может работать как обязательное страхование с обязательным перестрахованием портфелей на надежных международных рынках на случай кумуляции, так и небольшой вмененный параметрический продукт, покрывающий только расходы на организацию госпитализации и лечения для населения, испытывающих так называемый «краш синдром».

Перестрахование риска землетрясений. Вышеупомянутый отчет базировался на валовых показателях страховых сумм по страхованию имущества без учета информации по перестрахованию портфелей, включая как факультативное, так и облигаторное. Однако большинство страховых компаний покупает облигаторную защиту на относительно маленькие портфели специфичных рисков, количество лидеров перестраховщиков доступных для казахстанских страховых компаний очень мало, практические все рисковые облигаторные программы содержат лимит по событию, который значительно мал по сравнению с агрегатными страховыми суммами, а количество катастрофических облигаторных программ, которые покупают казахстанские страховщики, незначительно.

Факультативное страхование работает более эффективно, потому что страховщики стремятся исполнять регуляторное требование по максимальному удержанию, основанному на марже платежеспособности, хотя, на практике, присутствует значительное количество рисков, которые не соответствуют пониманию «одного риска», где допускается дробление страховых сумм не по андеррайтинговому принципу, а для достижения верхнего порога регуляторного требования. Более того, примеры существования неадекватной оценки риска и применение залоговых стоимостей вместо реальной рыночной или стоимости восстановления также значительно влияют на недооценку потенциального катастрофического ущерба.

Страховой или Перестраховочный Пул. На основе полученных данных для текущего исследования покрытия риска землетрясения по классу ДИС, учитывая принцип непрерывности деятельности КОС в случае крупного события, предлагается разработать проект модели страхового/перестраховочного пула для финансовой защиты от риска землетрясений.

Для этого необходимо:

• Для обеспечения достаточности капитала, непрерывности деятельности и финансовой устойчивости КОС на случай риска землетрясений предусмотреть обязательную цессию нетто премии по риску землетрясений в пул на автоматической основе.

• На базе рисковой модели землетрясений Tremblor разработать актуарную модель капитала для пула с выработкой требований по перестрахованию и инвестиционной политике.

• При разработке модели перестрахования учесть использование ретроцессии для КОС (в зависимости от свободного капитала), непропорциональных программ перестрахования на международных рынках, привлечение альтернативного капитала, в т.ч. на рынке специализированных ценных бумаг (ILS). Для разработки модели перестрахования привлечь казахстанских и международных брокеров и перестраховщиков.

• Провести разработку программы покрытия риска землетрясений для КОС (лимиты, франшизы, общие условия) с возможность получения КОС котировки риска в автоматическом режиме (из информационной базы данных (БД) пула) с учетом типа объекта и уровня риска.

• Провести разработку БД для обеспечения основных функций по управлению деятельностью пула (сбор, хранение, обработка данных по рискам землетрясений, котировка рисков, функционирование учетной системы пула). Обеспечить для БД использование интеграционных модулей для получения данных по объектам недвижимости и страховому портфелю через непосредственные коммуникации с держателями данных об объектах недвижимости и КОС.

• Провести обзор текущей законодательной практики и подготовить проект изменений в законодательные акты в части подходов к регулированию риска катастроф в портфелях КОС и деятельности пула.

Недостаточное страхование. Отдельно стоит отметить фактор недострахования – это отдельная огромная проблема, которая касается не только банкстрахования, но и корпоративного страхования, так как более чем в половине случаев оформления имущественного корпоративного страхования имеет место недострахование. Его размер (доля фактической стоимости объектов, на которую занижена их цена) колеблется в диапазоне 10–50%. В среднем это 30%.

Сбор и обработка информации. Наиболее серьезной проблемой в страховой отрасли является управление данными. Получение этой информации часто является трудным для разработчика модели риска стихийных бедствий. Во всем мире механизмы геокодирования не используются систематически, или пользователи не могут получить географические координаты на основе информации об адресе в полисах. В некоторых случаях первичному страховщику может потребоваться слишком много усилий для определения местонахождения рисков крупных портфелей на скоординированном уровне. Качество этих данных также зависит от возможностей систем управления данными страховщиков (Scheingraber & Käser, 2019). Та же проблема связана с типами строительства, которые страховщики применяют в своих страховых полисах и базах данных. Ключевым моментом здесь является последовательность подходов, позволяющая избежать расхождений при вводе данных. Рекомендации по обработке данных для корректной работы Модуля включают в себя внедрение учета геокоординат по рискам для отслеживания кумуляций и точные записи по типу конструкций застрахованных объектов. Все вышесказанное может существенно улучшить практики по прогнозированию, а. следовательно, управлению риском катастроф страховщиками в Республике Казахстан.

Внедрение стандартизированного процесса сбора и обработки данных. При обработке данных, предоставленных страховыми компаниями для исследования, стало очевидно, что страховые компании не имеют единого стандарта, по которому осуществляется сбор данных при заключении договора страхования. Отсутствие на страховом рынке единообразных данных по имуществу в целях покрытия риска землетрясений затрудняет получение сопоставимых результатов при проведении анализа и расчетов. В этой связи рекомендуется введение стандартов сбора, регистрации и представления данных об объектах страхования и условиях договора страховании от землетрясений для их эффективного управления.

Доля рисков в отношении коммерческой недвижимости и промышленных предприятий на уровне страны и в сейсмоопасных зонах преобладает, что также предполагает наличие крупных факультативных рисков, которые не могут быть выявлены при проведении настоящего обзора ввиду его ограниченной сферы. По мнению брокера, необходимо проводить мониторинг факультативных рисков отдельно относительно их брутто-PML и соответствующего факультативного перестрахования (например, факультативное перестрахование, покрывающие отдельные риски, не может использоваться для снижения общего оцененного брутто-риска). В этой связи необходимо требовать от страховщиков представлять данные о перестраховании по каждому соглашению и факультативному перестрахованию на основе стандартизированного формата.

Резюме

Суммируя вышеизложенное для возможности эффективного контроля страхования и перестрахования катастрофических рисков необходимо провести последовательную работу над разработкой и реализацией национальной программы по страхованию и перестрахованию катастрофических рисков, в частности риска землетрясения, которая будет включать:

1) разработку НПА в целях стандартизации данных и отчетности страховых компаний по рискам катастроф;

2) разработку требований к капиталу страховых компаний, основанных на результатах модели риска;

3) разработку программы обязательного страхования риска землетрясений на основе модели риска и актуарной модели;

4) разработка программы перестрахования, в том числе посредством объединения рисков в перестраховочный/страховой пул.

Стоит отметить, что кроме традиционных программ катастрофического перестрахования (CAT XL) существуют также параметрические продукты, предлагаемые крупными перестраховочными организациями именно на уровне национальной программы, поэтому необходимо детальное изучение мирового опыта и сотрудничество с участниками рынка и перестраховочными организациями, что может создать целую программу по управлению риском землетрясения страховщиками. Как уже отмечалось, развитие собственной модели предполагает участие специалистов ТОО "Национальный научный центр сейсмологических наблюдений и исследований", АО "Казахский научно-исследовательский и проектный институт строительства и архитектуры", правительственных органов, таких как Министерство по чрезвычайным ситуациям Республики Казахстан, Министерство Здравоохранения РК, Агентство Республики Казахстан по регулированию и развитию финансового рынка, а также представителей страхового рынка страны. Необходимо дальнейшее совершенствование модели, включающее движение грунта, собственные стохастические каталоги и другие необходимые функции. Настоящий отчет подготовлен с целью начать такой диалог со всеми заинтересованными сторонами. Дополнительно, внедрение некоторых рекомендаций из Отчета позволит более эффективно управлять катастрофическим риском, достигая при этом главной цели по стабильности и устойчивости страхового рынка.

БИБЛИОГРАФИЯ

Единая региональная оценка риска для землетрясений и наводнений и анализа сценариев отдельных оползней в целях укрепления финансовой устойчивости и ускорения снижения риска бедствий в Центральной Азии (SFRARR оценка риска стихийных бедствий в Центральной Азии). RED Report (2020). https://datacatalogfiles.worldbank.org/ddh-published/0064118/DR0091050/Task6_Risk_Annex_r6_RU.pdf?versionId=2023-07-21T17:23:54.6115255Z

Advances in Assessment and Modeling of Earthquake Loss. (2021). Springer Nature. https://doi.org/10.1007/978-3-030-68813-4

Akkar, S. & Kale, Ö. & Sandikkaya, M. Abdullah & Yenier, Emrah. (2021). A procedure to develop a backbone ground-motion model: A case study for its implementation. Earthquake Spectra. 37. 875529302110145. 10.1177/87552930211014541.

Akkemi̇k, Ü., Mazarzhanova, K., & Kopabayeva, A. (2022). A case study on geomorphology: Tree-ring-based confirmation of the formation year of Lake Kaindy after the 1911 Kemin earthquake in Almaty (Kazakhstan). Turkish Journal of Earth Sciences, 31(6), 622–628. https://doi.org/10.55730/1300-0985.1823

Bankoff, G., & Oven, K. (2020). What happened to the Second World? Earthquakes and post-socialism in Kazakhstan. Disasters, 44(1), 3–24. https://doi.org/10.1111/disa.12362

Bronfman, N. C., & Cifuentes, L. A. (2003). Risk Perception in a Developing Country: The Case of Chile. Risk Analysis, 23(6), 1271-1285. https://doi.org/10.1111/j.0272-4332.2003.00400.x

Coles, S. (2001), An Introduction to Statistical Modeling of Extreme Values. Springer, New York.

Crowley, H., & Bommer, J. (2006). Modelling Seismic Hazard in Earthquake Loss Models with Spatially Distributed Exposure. Bulletin of Earthquake Engineering, 4(3), 249–273. https://doi.org/10.1007/s10518-006-9009-y

Kohrangi, Mohsen & Bazzurro, Paolo & Vamvatsikos, Dimitrios. (2021). Seismic risk and loss estimation for the building stock in Isfahan. Part I: exposure and vulnerability. Bulletin of Earthquake Engineering. 10.1007/s10518-020-01036-2.

Mikhailova, N., & Poleshko, N. (2011). The Tekeli earthquake of 2009 in Kazakhstan: Source and effects. Seismic Instruments, 47(2), 180–190. https://doi.org/10.3103/S0747923911020058

Nurtas, M., Zhantaev, Z., & Altaibek, A. (2024). Earthquake time-series forecast in Kazakhstan territory: Forecasting accuracy with SARIMAX. Procedia Computer Science, 231, 353–358. https://doi.org/10.1016/j.procs.2023.12.216

Oven, K., & Bankoff, G. (2020). The neglected country(side): Earthquake risk perceptions and disaster risk reduction in post-Soviet rural Kazakhstan. Journal of Rural Studies, 80, 171–184. https://doi.org/10.1016/j.jrurstud.2020.08.048

Pittore, Massimiliano & Ullah, Shahid & Abdrakhmatov, K. & Sadykova, Alla & Ibragimov, Roman & Ischuk, Anatoly & Laurentiu, Laurentiu & Parolai, Stefano & Bindi, Dino & Wieland, Marc. (2015). EMCA Central Asia seismic source model v1.0 (EMCA_seismozonesv1.0). 10.5880/GFZ.EWS.2015.002.

Scheingraber, C., & Käser, M. A. (2019). The Impact of Portfolio Location Uncertainty on Probabilistic Seismic Risk Analysis. Risk Analysis: An International Journal, 39(3), 695–712. https://doi.org/10.1111/risa.13176

Silacheva, N., Kulbayeva, U., & Kravchenko, N. (2014). Catalogs of ground motion parameters for earthquake-prone regions in Kazakhstan. Geodesy and Geodynamics, 5(1), 20–26. https://doi.org/10.3724/SP.J.1246.2014.01020

Smith, R., L. (2003), Statistics of extremes, with applications in environment, insurance and finance. Chapter 1 of Extreme Values in Finance, Telecommunications and the Environment, edited by B. Finkenstadt and H. Rootzén, Chapman and Hall/CRC Press, London, pp. 1-78.

Авторы: Гаухар Касымканова, Сауле Хадаева, ТОО "MOI (МОЙ) страховой брокер"

Специально для портала Allinsurance.kz