Третий квартал текущего года оказался полным на события в финансовой сфере – замедление инфляционных процессов и последовавшее за этим снижение ставок на денежном рынке, повышение внимания к вопросам ограничения потребительских кредитов и товарных рассрочек, волатильность обменного курса тенге. Последнее заставило многих казахстанцев понервничать.

Однако, несмотря на укрепление позиций доллара США и временное ослабление национальной валюты, поведение вкладчиков в этот период было довольно неожиданным – население не только не переводило в рассматриваемый период свои тенговые сбережения в валютные, но, наоборот, значительно нарастило депозиты в национальной валюте. Это говорит как о повышении лояльности и доверия к внутренней валюте, так и о перестройке мышления наших граждан.

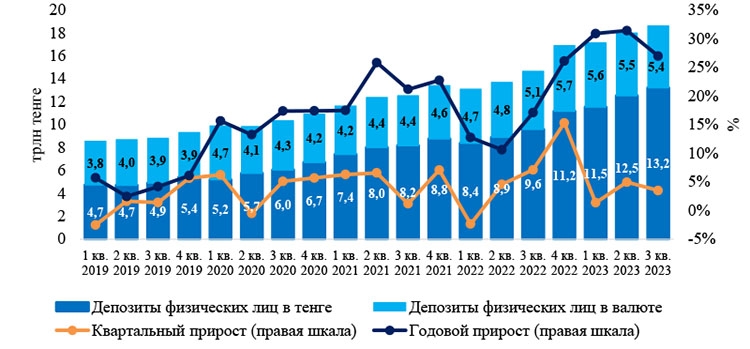

В результате, в отчетном квартале сбережения физических лиц в банках-участниках системы гарантирования депозитов увеличились на 628 млрд тенге (+3,5%) и на 01 октября 2023 года достигли 18,6 трлн тенге. Прирост в годовом выражении составил 27,0%. Наращивание объемов обусловлено как ростом номинальных доходов населения (+16% за 8 месяцев 2023 года по сравнению с аналогичным периодом 2022 года), так и начислением процентного вознаграждения по вкладам по текущим привлекательным ставкам.

Рисунок 1. Депозиты населения продолжают стабильно расти

Несмотря на ослабление национальной валюты в отчетном квартале, тенговые депозиты сохранили высокие темпы роста – 5,6% за квартал, 37,9% в годовом выражении. Одновременно, отток валютных депозитов, наблюдавшийся с начала 2023 года, продолжился – на 1,3% в III квартале, на 6,1% с начала года. Снижение доли валютных депозитов является не только результатом высокой доходности по депозитам в тенге, превышающей уровень ослабления национальной валюты, но и перестройки мышления основной массы населения – обменный курс в настоящее время не является для населения определяющим фактором при выборе валюты сбережения.

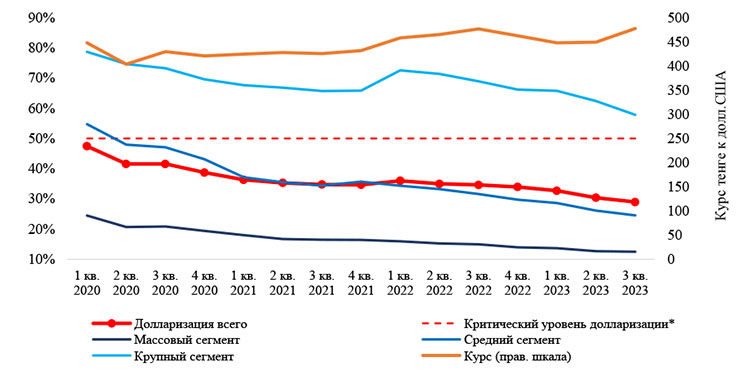

В результате оттока валютных депозитов на конец III квартала уровень долларизации снизился до 29,0%, продолжая бить очередной рекорд (в III квартале 2022 года – 34,6%). При этом преимущественно долларизация сконцентрирована в крупном сегменте – 64% валютного портфеля. За отчетный квартал доля валютных депозитов в данном сегменте снизилась на 4,6 п.п., в годовом выражении – на 11,1 п.п., но уровень долларизации в крупном сегменте по-прежнему остается высоким – 57,8%, по сравнению с 24,5% в среднем и 12,5% в массовом сегментах.

Рисунок 2. Долларизация сконцентрирована в крупном сегменте

* представляет собой экспертное мнение о «психологическом уровне» долларизации, превышение которого несет в себе определенные риски для банковского фондирования

Анализ оттока валютных депозитов в разрезе сегментов показывает, что сокращение произошло за счет вкладчиков с остатками до 5 млн тенге – на 15,5 млрд тенге, и вкладчиков с очень крупными остатками на вкладе – на 105,4 млрд тенге. Можно предположить, что в массовом сегменте часть валютных депозитов была конвертирована в тенговые в целях получения более высокого процентного дохода, в то время как в крупном сегменте вкладчики изымают средства с валютных депозитов в основном для их инвестирования в альтернативные финансовые инструменты в иностранной валюте с более высокой доходностью.

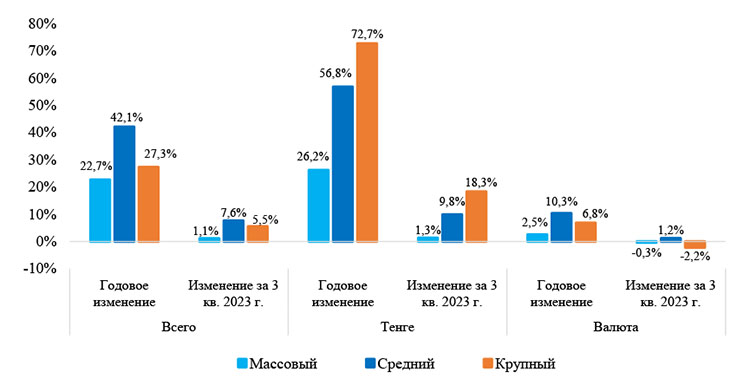

Также доля массового сегмента снижается и в общей структуре депозитов, в то время как доля среднего и крупного сегментов растет. Причиной такого перераспределения являются отличия в темпах роста доходов различных слоев населения на фоне потребительской инфляции. Так, расходы на товары перманентного спроса стали занимать большую долю от доходов населения, при этом данная нагрузка более ощутима для казахстанцев с низкими доходами, в результате чего их сберегательная способность снижается. В результате в III квартале объем депозитов с суммами до 3 млн тенге сократился на 2,4%, а по остальным сегментам наблюдался рост – наиболее высокие показатели (от 6,4% до 8,9%) зафиксированы по депозитам среднего и крупного сегментов.

Рисунок 3. Массовый сегмент стал сберегать меньше, чем средний и крупный

Что касается ставок вознаграждения по депозитам физических лиц – базовая ставка Национального Банка РК, являющаяся ориентиром для предельных (максимальных) ставок КФГД и рыночных ставок банков, была снижена в августе 2023 года c 16,75% до 16,5%, и в октябре до 16,0%. Это привело к пересмотру отдельными банками ставок вознаграждения по своим депозитным продуктам. Ввиду рыночных ожиданий дальнейшего снижения базовой ставки вкладчики стараются закрепить текущую высокую доходность по депозитам, при этом сохраняя возможность оперативного изъятия своих средств. В связи с этим в отчетном квартале объемы привлечения увеличились по несрочным вкладам с наиболее гибкими условиями досрочного изъятия, и по срочным и сберегательным вкладам со сроком до 6 месяцев, предлагающим максимальные ставки вознаграждения. В результате в III квартале 2023 года средневзвешенные рыночные ставки по несрочным депозитам повысились на 0,2 п.п.; по краткосрочным стабильным депозитам – на 0,2-0,7 п.п.

В результате дальнейшего снижения инфляционного давления по краткосрочным депозитам реальная доходность вкладов продолжает расти. Меры Национального Банка РК и замедление инфляции на внешних рынках позволили снизить годовую инфляцию в Казахстане до 11,8% в сентябре 2023 года (по сравнению с 14,6% в июне) . В то же время рыночные ставки по несрочным вкладам составили 15,3%, по срочным депозитам достигли 16,1%, по сберегательным – 17,5%. В результате средняя реальная доходность по несрочным и краткосрочным депозитам за 3 квартал сложилась на уровне 3,3 п.п., по сравнению с 0,3 п.п. в предыдущем квартале, что повышает привлекательность депозитов, как инструмента для сбережений.

Согласно официальному заявлению Национального Банка РК «при дальнейшем замедлении фактической инфляции и ее устойчивой части плавное снижение базовой ставки продолжится» . Это означает, что с большой вероятностью ставки вознаграждения, предлагаемые банками по депозитам, также будут снижаться. Поэтому сейчас хорошее время для вложения своих сбережений в банковские депозиты с целью закрепления высокой доходности по текущим привлекательным ставкам, в особенности с учетом минимальных кредитных рисков по депозитам ввиду наличия гарантии КФГД .

Источник: КФГД