Прогноз по суверенному кредитному рейтингу Республики Казахстан пересмотрен с «Негативного» на «Стабильный» в связи с управляемыми внешними рисками; рейтинги подтверждены на уровне «BBB-/A-3».

Резюме

- Стоимость государственных заимствований возрастает с учетом роста процентных ставок и зависимости от выпуска внутренних долговых обязательств.

- Около 80% экспорта нефти из Республики Казахстан приходится на Каспийский трубопроводный консорциум (КТК), и длительные перебои в его работе могут негативно сказаться на внешнеэкономических и бюджетных показателях Казахстана.

- Однако, на наш взгляд, сильные показатели бюджета и платежного баланса Казахстана делают риски, связанные с временными перебоями в работе трубопровода, управляемыми.

- Как следствие, мы пересмотрели прогноз по рейтингам Республики Казахстан с «Негативного» на «Стабильный» и подтвердили суверенные кредитные рейтинги на уровне «BBВ-/А-3».

Рейтинговое действие

3 марта 2023 г. S&P Global Ratings пересмотрело прогноз по суверенным кредитным рейтингам Республики Казахстан с «Негативного» на «Стабильный». В то же время мы подтвердили долгосрочные и краткосрочные суверенные кредитные рейтинги Республики Казахстан по обязательствам в иностранной и национальной валюте на уровне «ВВВ-/А-3». Кроме того, мы подтвердили рейтинг Казахстана по национальной шкале — «kzAAA». Оценка риска перевода и конвертации валюты для казахстанских несуверенных заемщиков остается на уровне «BBB».

Прогноз

Прогноз по суверенным рейтингам Республики Казахстан — «Стабильный» — отражает наши ожидания того, что фискальные и внешнеэкономические показатели Казахстана останутся сильными, обеспечивая достаточные резервы для компенсации временных перебоев в работе трубопровода КТК.

Негативный сценарий

Мы можем понизить рейтинги Казахстана в случае значительного сокращения нефтяного экспорта в течение продолжительного периода, которое может привести к ухудшению внешнеэкономических показателей и увеличению дефицита бюджета Казахстана. Это может произойти, например, если загрузка трубопровода КТК будет снижена и будет оставаться низкой длительное время. Мы также можем понизить суверенные рейтинги, если рост затрат на привлечение заемных средств продолжит способствовать росту расходов на обслуживание государственного долга. Прочие дестабилизирующие факторы, такие как ухудшение стабильности внутри страны и масштабные протесты или беспорядки, также могут привести к понижению рейтинга.

Позитивный сценарий

Мы можем повысить рейтинги Казахстана, если среднесрочные перспективы изменения бюджетных показателей улучшатся и превысят наши ожидания, рост долга замедлится, а объем расходов на обслуживание и погашение долга сократится. При этом также повысится эффективность денежно-кредитной политики, о чем будет свидетельствовать более умеренная инфляция, сохраняющаяся приверженность гибкости обменного курса и снижение уровня долларизации экономики.

Обоснование

Пересмотр прогноза по суверенным рейтингам Республики Казахстан обусловлен нашей оценкой того, что, хотя риски для экспорта нефти из Казахстана по трубопроводу КТК сохраняются, бюджетные и внешнеэкономические показатели страны должны смягчить последствия временного сбоя в работе КТК, если он возникнет, но при этом не будет слишком долгим.

В 2022 г. произошло не менее четырех инцидентов, связанных с трубопроводом КТК. На наш взгляд, геополитическая напряженность, вызванная российско-украинским конфликтом, в будущем может послужить причиной перебоев в работе трубопровода КТК (см. статью «Республика Казахстан по-прежнему подвержена риску вмешательства со стороны России в работу «Каспийского трубопроводного консорциума», опубликованную 13 июля 2022 г. в RatingsDirect). Около 90% нефти, экспортируемой по трубопроводу КТК, поступает из Казахстана, а остальные 10% — из России. Санкции правительства США, связанные с запретом торговли нефтью российского происхождения, не касаются сырой нефти казахстанского происхождения, поставляемой по трубопроводу КТК.

Мы также учитываем действия правительства по разработке альтернативных экспортных маршрутов для трубопровода КТК, значительная часть которого проходит по территории России. Тем не менее трубопровод КТК, на долю которого приходилось около 52 млн т нефти, 1,04 млн баррелей нефтяного эквивалента в сутки или 81% экспорта казахстанской нефти за первые девять месяцев 2022 г., вероятнее всего, останется основным экспортным маршрутом в обозримом будущем. Наиболее существенные меры по диверсификации экспортных маршрутов связаны с целью правительства в конечном итоге экспортировать 6,0–6,5 млн т нефти или 120–130 тыс. барр. н.э./сутки по трубопроводу Баку-Тбилиси-Джейхан (БТД). В 2023 г. правительство рассчитывает начать экспорт около 1,5 млн т. нефти или 30 тыс. барр./сутки через БТД. Трубопровод БТД проходит через «Средний коридор», то есть через Каспийское море, Азербайджан, Грузию и Турцию. Однако необходимость устранить последствия землетрясения, которое нанесло ущерб турецкому порту Джейхан, задерживает этот процесс.

На наш взгляд, на фоне неопределенной геополитической обстановки Россия может прервать поставки нефти по трубопроводу, чтобы получить рычаги воздействия на Казахстан или потребителей нефти, то есть страны Европы, поддерживающие Украину, или нанести ущерб западным компаниям, имеющим доли в казахстанских нефтяных активах (в число акционеров трубопровода и нефтяных казахстанских месторождений входят Chevron, ExxonMobil, Shell и TotalEnergies). В таком случае перебои в работе трубопровода не будут направлены на причинение экономического ущерба Казахстану непосредственно. Мы считаем, что фискальные и внешние резервы страны достаточно велики, чтобы компенсировать временное сокращение экспорта нефти, как это было в 2022 г. Однако если остановка в работе КТК будет продолжительной, это может привести к существенно большим последствиям.

Ключевым сектором казахстанской экономики остается нефтяной, на который приходится примерно 15% ВВП, более половины объема экспорта и более 30% доходов расширенного правительства. По нашим прогнозам, цена на нефть марки Brent будет составлять в среднем около 90 долл/барр. в 2023 г., 80 долл/барр. в 2024 г. и 55 долл/барр. в период с 2025 г. (см. статью «S&P Global Ratings снижает допущения в отношении цен на газ в ЕС, США и Канаде в 2023 г. в связи со снижением спроса», опубликованную 24 февраля 2023 г.).

Мы ожидаем, что дефицит бюджета расширенного правительства резко сократится в 2023 г. В то же время мы предполагаем, что стоимость государственных заимствований возрастет, учитывая рост процентных ставок и зависимость от выпуска внутренних долговых обязательств. По нашим прогнозам, расходы на обслуживание долга составят почти 10% доходов бюджета в 2023–2026 гг.

Рейтинги Казахстана поддерживаются его сильными фискальными и внешнеэкономическими показателями. Это обусловлено главным образом профицитами бюджета в период высоких цен на сырьевые товары, завершившийся в конце 2014 г. Соответствующие активы были аккумулированы в Национальном фонде Республики Казахстан (НФРК) и в основном инвестированы за рубежом. По нашим прогнозам, объем внешних ликвидных активов будет превышать внешний долг до конца 2026 г.

Институциональная система и экономические показатели: в 2023-2026 гг. рост ВВП Казахстана в среднем составит почти 4% и будет поддерживаться ростом в нефтяном и ненефтяном секторах

- Отношения с Россией пока представляются довольно крепкими.

- Президент Касым-Жомарт Токаев был переизбран на досрочных выборах в 2022 г. Изменения, внесенные в Конституцию Республики Казахстан, продлевают срок полномочий президента с пяти до семи лет.

- Диверсификация экономики, развитие частного сектора и повышение благосостояния населения останутся приоритетами государственной политики.

Влияние российско-украинского конфликта на темпы экономического роста и банковский сектор Казахстана до настоящего момента было умеренным. Россия является крупнейшим торговым партнером Казахстана и основным поставщиком импортируемых в Казахстан товаров и услуг. Однако структура торговли меняется, и сейчас российский импорт составляет около 30% общего объема импорта Казахстана по сравнению с более чем 40% до конфликта, а экспорт в Россию составляет около 10% общего объема экспорта из Казахстана. Запрет на экспорт, введенный Россией в отношении сахара и зерна, и обесценение национальной валюты Казахстана (тенге) по отношению к российскому рублю в 2022 г. привели к росту цен на продукты питания в Казахстане, что обусловило повышение среднегодовой инфляции до 15%. Вторичное влияние санкций, введенных в отношении России, вероятно, также ухудшило условия торговли для местных компаний в ряде секторов, хотя, насколько мы понимаем, объем торговли, скорее всего, увеличился, учитывая, что между станами сохраняется свободное движение товаров, услуг и рабочей силы. Казахстан в основном поставляет в Россию железную руду и уран, а ввозит автомобили, полуфабрикаты, уголь и нефтепродукты.

Нефтепровод КТК соединяет казахстанские Тенгизкое, Кашаганское и Карачаганакское нефтяные месторождения с черноморским портом Новороссийск в России. В 2022 г. произошло несколько инцидентов, которые привели к нарушению работы трубопровода. Во-первых, морские терминалы КТК пострадали вследствие шторма на Черном море в марте, что привело к сокращению объема экспорта почти на месяц. Во-вторых, в июне проводились проверки безопасности и поиск глубоководных мин времен Второй мировой войны. В-третьих, в июле российский суд вынес решение о прекращении работы трубопровода на 30 дней из-за предполагаемых нарушений по ликвидации разливов нефти на трубопроводе, которое через несколько дней было отменено и заменено небольшим штрафом. И, наконец, были обнаружены подводные трещины в выносных причальных устройствах КТК, и это ограничило пропускную способность нефтепровода за счет снижения нагрузки на два из трех причальных устройствах КТК. Как следствие, по нашим оценкам, объемы добычи нефти в Казахстане составят 84 млн т в год (эквивалентно примерно 1,7 млн барр н.э./сутки), что ниже уровня 2021 г. — около 90 млн т .

Казахстан, наряду с Арменией, Беларусью, Кыргызстаном и Россией, является членом Евразийского экономического союза (ЕАЭС), таможенного союза, обеспечивающего беспошлинную торговлю между странами — членами союза и единые таможенные тарифы для торговли со странами, не входящими в его состав. ЕАЭС обеспечивает свободное движение товаров, услуг, рабочей силы и капитала между государствами, и с середины марта 2022 г. было объявлено об использовании расчетов в рублях для компенсации таможенного сбора при торговле с Россией и Беларусью.

Россия также является ключевым источником инвестиций: на ее долю напрямую приходится около 8% совокупных внешних обязательств Казахстана, хотя эта цифра может быть заниженной, поскольку инвестиции в нефтегазовый и горнодобывающий сектора Казахстана часто проводятся через Нидерланды и Великобританию. С другой стороны, в отличие от других стран Центральной Азии, денежные переводы из России не являются важным источником дохода для Казахстана.

Хотя Казахстан и является членом Организации Договора о коллективной безопасности (ОДКБ), в состав которой также входят бывшие советские республики, мы считаем маловероятным, что он будет напрямую участвовать в военных действиях на территории Украины. Правительство Казахстана подтвердило свою политику нейтралитета, как и в ситуации с Крымом в 2014 г., заявив о своей приверженности территориальной целостности всех народов, включая Украину, и воздержалось при голосовании в ООН по вопросу осуждения вторжения России на территорию Украины. В январе 2022 г. правительство Казахстана обратилось за помощью к ОДКБ на фоне беспорядков в стране, и миротворческие войска, в основном из России, быстро прибыли для помощи в восстановлении порядка. Если аналогичная ситуация возникнет в будущем, неясно, найдет ли Россия необходимые ресурсы и выразит ли готовность в той же мере помочь в разрешении внутренних конфликтов без соответствующей ответной реакции со стороны Казахстана, свидетельствующей о большей поддержке внешней политики России.

В январе 2022 г. протестное движение быстро распространилось по всему Казахстану. Оно было спровоцировано повышением цен на сжиженный углеводородный газ (LPG), но затем протестующими были подняты и такие темы, как сохраняющееся неравенство, низкая заработная плата и уровень жизни, высокий износ инфраструктуры, ограниченная возможность участия общества в политических процессах и предполагаемый высокий уровень коррупции. В Алматы, крупнейшем городе Казахстана, наблюдалась наибольшая волна беспорядков, наиболее существенный объем ущерба и число погибших.

В ответ на протесты со стороны населения президент Казахстана Касым-Жомарт Токаев объявил о проведении ряда экономических и управленческих реформ. Правительство вернуло ограничения на цены на бензин, сжиженный газ и коммунальные услуги на шесть месяцев. Затем контроль над ценами на бензин более низкого качества был продлен до конца года, а повышение тарифов будет поэтапным в зависимости от объемов потребления. Г-н Токаев также объявил об изменениях институциональной системы с целью снижения влияния бывшего президента Казахстана Нурсултана Назарбаева и его семьи на политику и бизнес, содействия плюрализму и в некоторой степени децентрализации власти, а также повышения конкурентоспособности и социальной роли крупных государственных предприятий, таких как АО «Самрук-Қазына».

Мы ожидаем, что политические реформы будут проводиться постепенно и будут носить ограниченный характер. На наш взгляд, процесс принятия решений останется централизованным, а система сдержек и противовесов — ограниченной, при этом мы не ожидаем появления заслуживающей доверия политической оппозиционной партии. Кроме того, ограничения свободы слова значительны, а уровень восприятия коррупции в Казахстане оценивается как высокий: страна занимает 101-е место среди 180 стран в Индексе восприятия коррупции Transparency International.

Президент Казахстана Касым-Жомарт Токаев поручил провести досрочные выборы в ноябре 2022 г., на которых он победил и вступил во второй президентский срок, набрав 81,3% голосов. Победа на выборах обеспечила ему более длительный второй президентский срок после того, как в рамках недавней конституционной реформы он был изменен с максимум двух пятилетних на один семилетний срок. Второй президентский срок г-на Токаева начался 26 ноября 2022 г.

Правительство Казахстана намерено повысить диверсификацию экономики путем реализации инвестиционных программ, в частности проектов развития инфраструктуры и жилищного строительства. Стоимость рассматриваемых инвестиционных проектов оценивается в 30 трлн тенге (26% ВВП 2023 г.). Правительство также уделяет особое внимание улучшению инвестиционного климата, сокращению государственного участия в экономике, усилению конкуренции частного сектора, совершенствованию налоговой политики, реформированию процесса государственных закупок и снижению административных барьеров для бизнеса. Хотя мы и полагаем, что правительство продолжит проводить взвешенную и в целом эффективную экономическую политику, мы не ожидаем, что планируемые реформы приведут к существенным изменениям в экономике.

Темпы роста экономики Казахстана составили примерно 3,2% в годовом выражении в 2022 г., поддерживаемые ростом в секторе строительства, коммуникаций, торговли, транспорта, обрабатывающей промышленности и ИТ-секторе. Правительство продолжает принимать меры по стимулированию экономического роста с 2019 г., в частности в форме увеличения расходов на проекты развития, оборону, заработную плату, социальное обеспечение и образование.

Мы ожидаем, что в ближайшие три года экономический рост в стране будет составлять чуть менее 4% в год. Основным фактором, поддерживающим рост экономики, станет расширение Тенгизского нефтяного месторождения, которое должно поспособствовать значительному увеличению объемов добычи нефти. В отсутствие сбоев в цепочке экспорта казахстанской нефти мы ожидаем, что объем добычи нефти может достичь более 100 млн т в год к 2025 г. по сравнению с 85,9 млн т в 2021 г. Текущие инвестиции и меры по привлечению иностранных инвестиций также должны поспособствовать высокому росту в ненефтяном секторе.

Финансовая гибкость и финансовые показатели: хотя уровень государственного долга и остается невысоким, расходы на его обслуживание растут

- Мы ожидаем, что рост объемов добычи нефти и сокращение расходов нефтяного фонда будут способствовать бюджетной консолидации в 2023 г.

- Мы прогнозируем, что позиция Казахстана как внешнего нетто-кредитора останется сильной: внешние ликвидные активы будут превышать объем внешнего долга в среднем примерно на 33% платежей по счету текущих операций (СТО) к 2026 г.

- Темпы инфляции составили в среднем 15% в годовом выражении в 2022 г., что выше целевого диапазона, установленного Национальным банком Республики Казахстан (НБРК), — 4-6%; это обусловлено стимулирующей фискальной политикой и более высокими ценами на импорт.

Мы ожидаем, что консолидированный дефицит бюджета расширенного правительства сократится с 3% в 2022 г. примерно до 2% ВВП в 2023 г. Мы полагаем, что рост добычи нефти и сокращение расходов нефтяного фонда поддержат бюджетную консолидацию. Мы ожидаем, что дефицит бюджета будет оставаться на уровне около 2% ВВП ежегодно в период до конца 2026 г. благодаря мерам правительства по расширению доходной базы и умеренному росту расходов.

С 2023 г. правительство планирует ввести фискальные правила, которые ограничат рост расходов и объем трансфертов из Национального фонда Республики Казахстан (НФРК) в бюджет. Тем не менее расходы, вероятно, останутся повышенными, поскольку приоритет социальных расходов и поддержание экономического роста за счет государственного финансирования по-прежнему будут определять налогово-бюджетную политику Казахстана в условиях неопределенной внешней среды. Несмотря на высокий рост ненефтяных доходов после введения нового налогового кодекса в 2017 г., до конца 2026 г. значительная доля доходов бюджета (30%) по-прежнему будет зависеть от показателей нефтяного сектора.

Сильные показатели баланса правительства поддерживаются относительно большим объемом ликвидных активов. По нашим оценкам, чистый долг правительства составит примерно 0,5% ВВП в 2023–2026 гг., при этом государственные ликвидные активы составляют в среднем около 26% ВВП, что немного ниже нашей оценки совокупного государственного долга на уровне 27% ВВП. Мы ожидаем, что введение фискального правила, ограничивающего объем перечислений из НФРК в бюджет, и увеличение объемов добычи нефти помогут сохранить долю ликвидных активов правительства в ВВП примерно на том же уровне, что и в настоящий момент.

На основе нашего прогноза относительно небольшого дефицита бюджета наряду с сильным ростом номинального ВВП мы ожидаем, что уровень совокупного государственного долга останется практически неизменным в период до 2026 г. Обесценение тенге приведет к росту долговой нагрузки, поскольку 36% государственного долга представлено внешними обязательствами, номинированными в иностранной валюте, около 60% из них являются коммерческими, а остальное в основном приходится на международные кредитные организации. В течение последних двух лет правительство увеличило объем заимствований у международных кредиторов и осуществило выпуск обязательств, номинированный в рублях.

Несмотря на относительно небольшой объем государственного долга, расходы на обслуживание долга растут отчасти из-за увеличения доли внутренних долговых обязательств. Мы ожидаем, что эти расходы будут оставаться высокими, учитывая ужесточение денежно-кредитной политики в прошлые годы: средняя доходность по краткосрочным государственным долговым обязательствам в национальной валюте выросла с 10% в среднем в 2021 г. примерно до 16% в ноябре 2022 г. В то же время с августа 2022 г. Министерство финансов Республики Казахстан выпускает облигации с плавающей ставкой, привязанной к индикатору TONIA (Tenge OverNight Index Average). Это может способствовать снижению процентных расходов, когда инфляционное давление начнет снижаться. Мы полагаем, что отношение расходов на обслуживание государственного долга к доходам бюджета в среднем будет составлять около 10% в 2023-2026 гг. по сравнению с 5% в 2019 г.

В 2022 г. высокие цены на нефть привели к профициту СТО впервые с 2014 г. Сильные показатели платежного баланса были частично нивелированы чистым оттоком по счету первичных доходов, вызванным репатриацией прибыли от прямых иностранных инвестиций (ПИИ), связанных с нефтедобывающими активами. Мы ожидаем, что снижение цен на нефть и рост импорта обусловят сбалансированность СТО в 2025–2026 гг.

Казахстан занимает сильные позиции как внешний нетто-кредитор, и мы ожидаем, что совокупные потребности во внешнем финансировании будут оставаться ниже 100% поступлений по СТО и золотовалютных резервов. Объем резервных активов НБРК немного увеличился с 34 млрд долл. в 2021 г. до около 35 млрд долл. в 2022 г. Золото составляет около 55% резервов Казахстана. НБРК приобретает золото за национальную валюту, давая правительству возможность увеличить резервы, несмотря на дефицит СТО в прошлые годы. Мы прогнозируем, что объем резервов останется в целом стабильным, а влияние переоценки на фоне более низких цен на золото будет компенсировано решением НБРК снизить долю золота в объем объеме резервов. По прогнозам S&P Global Ratings, цены на золото составят 1 600 долл. / унция в 2023 г. и 1 400 долл. / унция в 2024–2025 гг. по сравнению с 1 829 долл. / унция в 2021 г. (см. статью «Допущения S&P Global Ratings в отношении цен на металлы: Снижение цен и повышение затрат начинают оказывать давление на выручку», опубликованную 1 ноября 2022 г.).

На наш взгляд, более свободно плавающий обменный курс (введенный после резкого обесценения тенге в 2015 г.) позволил экономике Казахстана адаптироваться к давлению со стороны внешних факторов. В период до конца 2026 г. давление на тенге будут оказывать ожидаемое сокращение профицита СТО примерно до нулевых значений в 2024-2025 гг. и планируемое правительством сокращение трансфертов из НФРК, являющегося основным покупателем национальной валюты на внутреннем рынке.

Повышение среднегодовой инфляции на 15% в 2022 г. привело к тому, что НБРК повысил базовую ставку на 700 базисных пунктов (б.п.) до 16,75%. На последнем заседании по вопросам денежно-кредитной политики в январе 2023 г. НБРК оставил учетную ставку без изменений и заявил о намерении поддерживать ее на текущем уровне в течение длительного периода. Мы полагаем, что темпы инфляции в среднем составят 12% в 2023 г. и замедлятся до 5% к 2025 г. благодаря более эффективному таргетированию инфляции, повышению базовой ставки и более медленному ожидаемому снижению курса национальной валюты.

В целях повышения независимости своей деятельности и эффективности монетарной политики НБРК заявил об отказе от участия в новых программах кредитования и поддержки экономики. НБРК остается акционером нефтегазовой компании АО НК «КазМунайГаз» (9,8% акций).

Кроме того, в сотрудничестве с министерством финансов НБРК работает над построением кривой доходности в тенге с целью повышения ликвидности на вторичном рынке ценных бумаг в Казахстане. Чтобы повысить прозрачность рынка национальной валюты, НБРК начал публиковать все продажи долларов из НФРК. В 2019 г. произошла реорганизация НБРК, и на базе бывшего подразделения центрального банка по регулированию финансового сектора было создано Агентство Республики Казахстан по регулированию и развитию финансового рынка, что позволило НБРК продолжать уделять основное внимание ценовой стабильности. Агентство занимается регулированием и надзором за финансовым рынком и его участниками, а центральный банк отвечает за макропруденциальную политику.

На наш взгляд, риски для финансовой стабильности, связанные с российско-украинским конфликтом, до сих пор были управляемыми. Три российских банка, на долю которых ранее приходилось около 14% совокупных депозитов банковской системы Казахстана, ДБ АО «Сбербанк», ДО АО «ВТБ Банк (Казахстан)» и ДБ АО «Альфа Банк» (Казахстан), быстро сократили объем операций в Казахстане (см. статью «Риски для финансовой стабильности банковского сектора Казахстана, связанные с дочерними структурами подсанкционных российских банков, ограничены», опубликованную 7 июля 2022 г.). Это было достигнуто путем сделок по приобретению и частичной продажи кредитного портфеля другим банкам. В настоящее время только один банк с российским участием ведет деятельность в Казахстане (ДО АО «ВТБ Банк (Казахстан)»), и на его долю приходится менее 0,5% средств клиентов банковской системы.

Несмотря на значительную волатильность обменного курса, уровень долларизации экономики в 2022 г. оставался относительно стабильным: 32% депозитов и 7% кредитов были номинированы в иностранной валюте. Физическим лицам было предложено перевести вклады в национальную валюту ввиду повышения процентных ставок по депозитам и назначения 10%-ной премии по некоторым сберегательным счетам в национальной валюте. Соответствующие расходы были разделены между НБРК и министерством финансов. Перевод вкладов в национальную валюту завершился в феврале 2023 г., и, учитывая более стабильный обменный курс, мы не ожидаем значительного повышения уровня долларизации.

Мы полагаем, что экономика Казахстана остается в затянувшейся фазе коррекции после того, как доля проблемных кредитов была существенно выше, чем в других сопоставимых странах. Хотя объем проблемных кредитов в банковском секторе значительно сократился за последние два года, по нашей оценке, средний показатель по сектору по-прежнему довольно высок и составляет около 9% кредитных портфелей банков (измеряется как доля кредитов на Стадии 3 по определениям МСФО). Мы ожидаем, что расходы на формирование резервов на возможные потери по кредитам банковского сектора останутся на уровне 1,5-1,7% в ближайшие 18 месяцев вследствие возможного признания новых проблемных кредитов, а также растущей готовности банков к увеличению кредитных портфелей. Тем не менее несколько факторов могут ухудшить этот прогноз, в том числе более слабый, чем ожидалось, экономический рост в регионе, например, из-за менее благоприятных глобальных экономических перспектив или резкого повышения геополитических рисков. Более высокая инфляция в регионе, чем в среднем за предыдущие периоды, также может снизить кредитоспособность некоторых компаний и домохозяйств (см. статью «Прогноз по банковскому сектору на 2023 г.: Страны Центральной Азии и Кавказа демонстрируют устойчивые показатели», опубликованную 9 февраля 2023 г.). В настоящий момент мы относим банковский сектор Казахстана к группе 9 по уровню отраслевых и страновых рисков (Banking Industry Country Risk Assessment — BICRA). Классификация BICRA использует шкалу от 1 до 10, при этом в группу 10 входят страны с наиболее слабыми показателями.

Основные финансовые и экономические показатели

Таблица 1 - Республика Казахстан: некоторые финансовые и экономические показатели

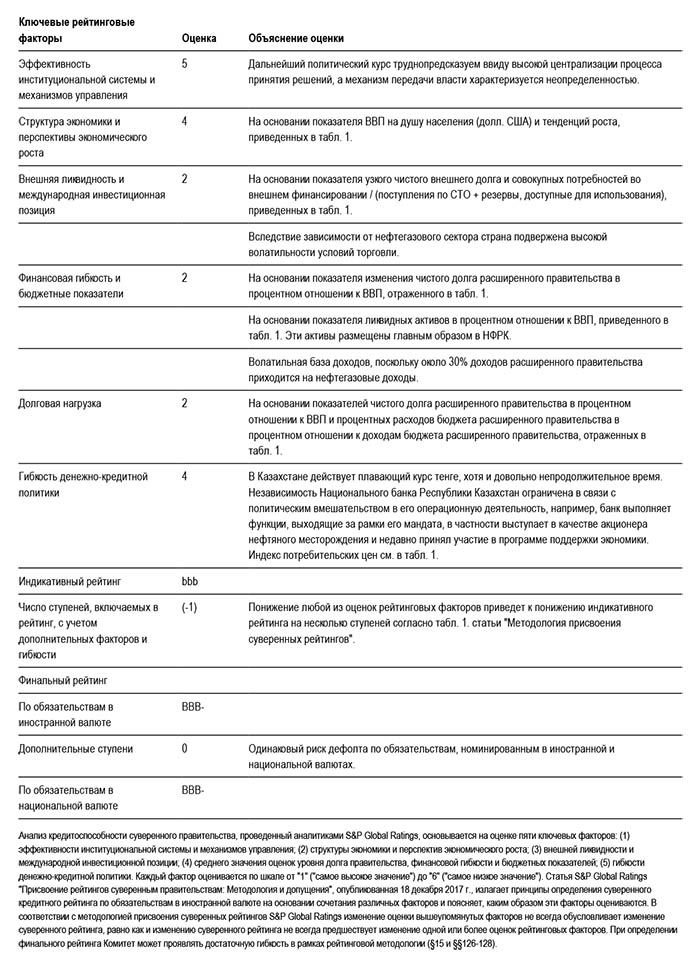

Оценки рейтинговых факторов

Таблица 2 - Республика Казахстан: оценки рейтинговых факторов

Авторы:

Ведущий кредитный аналитик: Тревор Куллинан

Второй кредитный аналитик: Дрюв Рой

Исследования:Мегна Аштекар, Пуна;

Источник: S&P Global Ratings