S&P Global Ratings представило оценку уровня страновых и отраслевых рисков сектора страхования жизни в Республике Казахстан.

Основные факторы, оказывающие влияние на оценку IICRA

Позитивные факторы:

• ожидаемые высокие темпы роста рынка благодаря восстановлению экономики и инициативам регулирующих органов, направленным на развитие рынка страхования жизни;

• показатели прибыльности в казахстанском сегменте страхования жизни, оцениваемые как сильные и значительно превышающие показатели развитых стран и большинства развивающихся рынков.

Негативные факторы:

• сектор страхования жизни продолжает развиваться, демонстрируя низкий уровень проникновения страховых услуг и все еще недостаточно сложившуюся структуру страховых продуктов;

• ограниченные инвестиционные возможности на рынках капитала Казахстана, что приводит к небольшому числу доступных долгосрочных инструментов для компаний по страхованию жизни;

• подверженность валютному риску в связи с использованием инструментов, номинированных в иностранной валюте, что может обусловить дополнительную волатильность результатов операционной деятельности и показателей капитала.

Обоснование

S&P Global Ratings оценивает уровень страновых и отраслевых рисков сектора страхования жизни в Республике Казахстан (BBB-/Стабильный/A-3) как «умеренно высокий». Эта оценка сравнима с оценками секторов страхования жизни таких стран, как Китай, Колумбия, Португалия, Польша и ЮАР. В большинстве этих стран наша оценка ограничена влиянием суверенных рисков. По нашему мнению, влияние страновых рисков на нашу общую оценку казахстанского сегмента страхования жизни пока является невысоким. В частности, несмотря на неблагоприятную макроэкономическую ситуацию в 2020 г., сектор страхования жизни продолжал развиваться: рост подписанной страховой премии-брутто составил 16%, показатели прибыльности были высокими, рентабельность собственного капитала (return on equity — ROE) составила 33%.

Диверсификация страховых продуктов продолжает повышаться, при этом подверженность сектора рискам, связанным со страховыми продуктами, зависимыми от уровня процентных ставок (например, со страховыми продуктами с гарантией), ниже, чем в европейских странах. В связи с недостаточным развитием внутреннего рынка капитала в Казахстане страховые компании инвестируют преимущественно в квазигосударственные и суверенные облигации, чтобы обеспечить в целом достаточно консервативный профиль инвестиционного портфеля. Уровень сбережений остается низким на фоне умеренных темпов экономического роста и по-прежнему низких показателей благосостояния населения, но инициативы регулирующего органа обеспечивают условия для высоких темпов роста страховой премии в секторе страхования жизни в дальнейшем.

Страновой риск: высокий уровень риска

По нашему мнению, неблагоприятные условия операционной деятельности в Казахстане оказывают некоторое давление на показатели казахстанского сектора страхования жизни, однако в меньшей степени, чем в других развивающихся странах. Реальные показатели благосостояния населения в Казахстане остаются низкими: ВВП на душу населения составлял около 9 000 долл. в конце 2020 г. В целом мы отмечаем, что сектор страхования жизни продемонстрировал устойчивость к неблагоприятной макроэкономической ситуации, однако отчасти это было обусловлено тем, что его развитие продолжается с очень низкой базы.

Рост также отражает все еще недостаточно высокий уровень финансовой грамотности населения, что обусловливает низкий средний показатель страховой премии на душу населения в секторе страхования жизни — 29 долл. в 2020 г. (20 долл. в 2019 г.) в сравнении со средним показателем 2 000 долл. в развитых странах региона EMEA (Европа, Ближний Восток, Африка). В то же время этот показатель близок к показателям развивающихся рынков, где расходы на страхование составляют в среднем около 32 долл. на душу населения. Это создает значительный потенциал роста сектора страхования жизни, в том числе благодаря принятым в последнее время инициативам регулирующего органа; в частности, население получило возможность переводить часть пенсионных активов из пенсионного фонда в компании, занимающиеся страхованием жизни. Мы прогнозируем дальнейший рост в секторе страхования жизни благодаря инициативам регулирующего органа. Тем не менее мы не ожидаем, что расходы на страхование жизни в Казахстане приблизятся к показателям развитых стран. Мы ожидаем, что они будут постепенно увеличиваться и достигнут почти 47 долл. к 2023 г.

Менее развитые, чем европейские, финансовые рынки Казахстана ограничивают возможности сектора страхования жизни в том, что касается управления несовпадением активов и обязательств по валютам, эффективного распределения капитала и предоставления доступа к долгосрочным источникам инвестиций, за исключением государственных долговых обязательств и депозитов. Мы отмечаем, что подверженность рискам банковского сектора оказывает меньшее влияние на показатели качества активов казахстанских компаний по страхованию жизни благодаря тому, что значительную часть инвестиционных портфелей большинства страховых компаний составляют казахстанские суверенные облигации с рейтингом «ВВВ-».

Общие показатели кредитного качества инвестиционных портфелей казахстанских компаний по страхованию жизни, имеющих рейтинги S&P Global Ratings, улучшились в последние два года с «В» - «ВВ» до «BB+» — «BBB-». Это обусловлено строгим регуляторным надзором и более консервативной инвестиционной политикой страховых компаний. Мы не отмечали существенного ухудшения показателей качества активов страховых компаний в прошлом году, несмотря на неблагоприятную экономическую ситуацию в Казахстане.

Отраслевой риск: умеренно низкий уровень риска

По нашему мнению, сектор страхования жизни в Казахстане характеризуется сильными показателями прибыльности благодаря невысоким барьерам для входа на рынок для новых участников — с учетом динамики отрасли и характеристик страховых продуктов, которые обусловливают высокие показатели прибыльности компаний этого сегмента. Мы полагаем, что режим регулирования стимулирует развитие отрасли благодаря нескольким инициативам, которые будут поддерживать рост подписанной страховой премии-брутто как минимум на 25% в год в ближайшие два года. Мы ожидаем, что в 2021-2022 гг. рентабельность собственного капитала (ROE) будет составлять в среднем около 20%-25% в год, а рентабельность активов (return on assets — ROA) — около 4-5%, что оценивается нами как высокий показатель по сравнению с показателями европейских компаний, занимающихся страхованием жизни.

По нашему мнению, наша оценка отраслевого риска вряд ли существенно улучшится или ухудшится в ближайшие 12-18 месяцев. Наша оценка отраслевого риска казахстанского сектора страхования жизни находится на том же уровне, что и оценки Италии, ЮАР, Уругвая и Омана, где секторы страхования жизни находятся на очень разных этапах развития. Вместе с тем во всех этих странах мы позитивно оцениваем возможности для будущего роста рынка и показателей прибыльности и для развития режима регулирования.

Факторы, оказывающие позитивное влияние на показатели прибыльности

• Показатели прибыльности сектора страхования жизни в Казахстане оказывают позитивное влияние на нашу оценку: они выше, чем в других регионах, в частности, в странах Западной Европы, где показатель ROE составлял в среднем менее 10% в 2019 г. Вместе с тем, по нашим оценкам, в секторе страхования жизни в Казахстане среднее значение ROE за пять лет (2016-2020 гг.) составляет приблизительно 31%, ROA — около 6%. По нашему мнению, показатели прибыльности сектора в меньшей степени чувствительны к волатильности процентных ставок и их низкому уровню, чем в странах Западной Европы, главным образом вследствие по-прежнему формирующейся структуры бизнеса компаний, занимающихся страхованием жизни, которые в настоящее время предлагают простые продукты — накопительное страхование и страхование жизни, и по-прежнему высоких процентных ставок в Казахстане в сравнении со странами Западной Европы. Инвестиционный доход в секторе составлял в среднем почти 7,7% в 2020 г. без учета прибыли от валютной переоценки, и мы ожидаем, что этот показатель будет превышать 7% и в 2021 г.

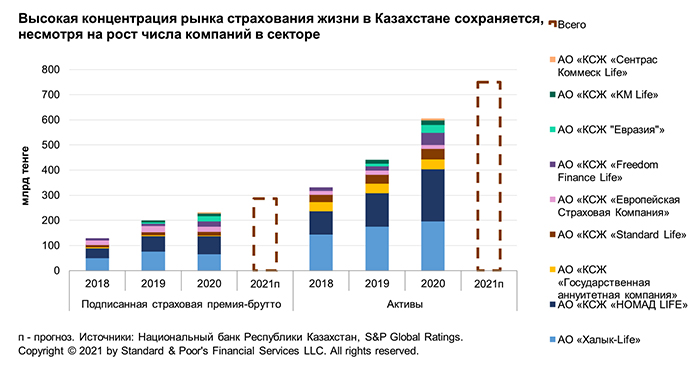

Диаграмма 1

• Уровень проникновения страховых услуг в Казахстане невысок, что обусловливает потенциал роста, особенно с учетом мер, принимаемых регулирующим органом для стимулирования дальнейшего развития сектора страхования жизни и повышения осведомленности населения о страховых продуктах этого сектора. В 2020 г. доля страховой премии-брутто в ВВП составляла около 0,3% в сравнении с 0,2% в Омане, 0,4% в России, 1,1% в Уругвае и 6,1% в Италии. Мы прогнозируем быстрый рост этого сектора с очень невысокой базы. По нашему мнению, инициативы регулирующего органа, направленные на развитие рынка страхования жизни, будут стимулировать рост этого рынка в среднесрочной перспективе. Передача средств государственного пенсионного обеспечения из АО «Единый накопительный пенсионный фонд» в компании, занимающиеся страхованием жизни, налоговые льготы и реализация государственных программ по поддержке образования, а также введение продуктов страхования жизни с инвестиционной составляющей будут способствовать росту сектора в среднесрочной перспективе. Мы уже отмечаем рост страховой премии в 1,1 раза по итогам четырех месяцев 2021 г. в сравнении с тем же периодом 2020 г. благодаря увеличению объема страховой премии в сегменте пенсионных аннуитетов. Мы также отмечаем, что вследствие пандемии COVID-19 граждане стали более активно использовать программы страхования жизни, что также обеспечило стимул для роста страховой премии.

• Снижение ставок по банковским депозитам в последние два года также дало некоторым клиентам стимул перейти от размещения средств в депозитах с относительно низкой доходностью к альтернативным продуктам страхования жизни с более высокой инвестиционной доходностью. Это особенно актуально для продуктов страхования жизни, номинированных в долларах США, которые казахстанские компании, занимающиеся страхованием жизни, смогли предложить в этом сегменте рынка, продемонстрировавшем быстрый рост с низкой базы в последние три года. Мы считаем эту ситуацию благоприятной для дальнейшего развития страхования жизни и пенсионного страхования.

• Мы ожидаем, что компании, занимающиеся страхованием жизни, сохранят показатели маржи платежеспособности и увеличат абсолютные значения капитала на фоне прогнозируемого быстрого роста страховой премии. Мы не ожидаем, что регулирующий орган перейдет к режиму Solvency II в ближайшие два года, который дает возможность оценить уровень рисков, специфичных для определенной страховой компании.

Диаграмма 2

• Казахстанский режим регулирования не ограничивает возможности входа новых участников на рынок. В 2019-2020 гг. мы отмечали интерес новых участников к этому сегменту рынка; в этот период было выдано три новых лицензии. Мы отмечаем усиление конкуренции, но это не обусловит существенных изменений в группе основных игроков в секторе страхования жизни в ближайшие 12 месяцев и не будет сдерживать рост рынка, поскольку он начался с очень низкой базы. Вместе с тем в настоящее время концентрация в нем является высокой: на долю трех основных участников приходилось 70% рынка страхования жизни в 2020 г. в сравнении с 73% в 2019 г., и мы ожидаем, что высокий уровень концентрации будет постепенно снижаться, но не составит существенно менее 65% в 2021-2022 гг. Эти компании имеют преимущества в продаже страховых продуктов благодаря наличию сети фирменных страховых агентов, довольно известным брендам, пользующимся доверием клиентов, налаженному банковскому каналу продаж или обслуживанию определенных групп клиентов. Мы не ожидаем, что иностранные компании пересмотрят свои стратегии и вернутся на казахстанский рынок, несмотря на директиву Всемирной торговой организации (ВТО) о допуске филиалов иностранных страховых компаний на страховой рынок Казахстана. Это обусловлено доминированием казахстанских организаций на относительно небольшом рынке и отсутствием достаточных масштабов для деятельности международных организаций.

Диаграмма 3

• В последние десять лет Казахстан повысил качество регулирования страхового сектора, постепенно перейдя к риск-ориентированному надзору за страховой отраслью. Регулирующий орган принял ряд мер раннего реагирования в целях контроля страхового сектора. Однако, на наш взгляд, регуляторная среда менее развита, а уровень раскрытия информации ниже в сравнении с развитыми страховыми рынками. Вместе с тем, на наш взгляд, регулирующий орган осуществляет активный контроль деятельности страховых компаний в Казахстане относительно размеров всего страхового сектора.

Фактор корректировки

Казахстан остается страной с развивающейся экономикой, поэтому показатели прибыльности и роста страхового сектора остаются высокими и, по нашему мнению, в меньшей степени подвержены макроэкономическим рискам. Поэтому мы применяем положительную корректировку для отражения нашего мнения о том, что влияние высокого уровня страновых рисков на нашу общую оценку сегмента страхования рынка является ограниченным.

Таблица 1

Авторы:

Ведущий кредитный аналитик: Екатерина Толстова

Второй кредитный аналитик: Екатерина Марушкевич, Виктор Никольский

Источник: S&P Global Ratings