S&P Global Ratings 23 июня представил оценку отраслевых рисков сектора общего страхования Республики Казахстан.

Основные факторы, определяющие риски сектора общего страхования Республики Казахстан

Позитивные факторы:

• Высокие показатели прибыльности казахстанского сектора общего страхования, поддерживаемые результатами страховой и инвестиционной деятельности.

• Хорошая диверсификация портфеля общего страхования, включающего разные направления бизнеса.

• Проактивные меры регулирующего органа, противодействующие принятию чрезмерно высоких рисков и недобросовестных действий казахстанскими страховыми компаниями.

• Относительная устойчивость сектора к высоким страновым рискам.

Негативные факторы:

• Ограниченные перспективы роста в связи со все еще недостаточно высоким уровнем финансовой грамотности населения в Казахстане.

• Недостаточно высокий уровень зрелости финансового рынка в Казахстане, что ограничивает инвестиционные возможности для казахстанских страховых компаний.

• Менее строгие стандарты корпоративного управления в сравнении с теми, что применяют сопоставимые компании на развитых рынках.

Обоснование

S&P Global Ratings оценивает страновые и отраслевые риски сектора общего страхования в Республике Казахстан как «умеренно высокие», как и в России, Бразилии и ЮАР.

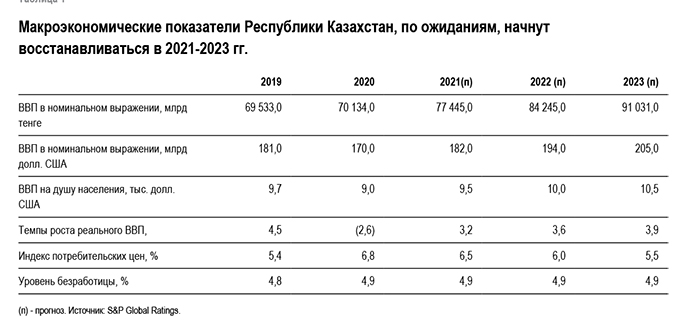

Страновой риск: высокий уровень риска

Мы считаем, что условия ведения операционной деятельности в Казахстане являются сложными. Реальные показатели благосостояния населения в Казахстане остаются низкими: ВВП на душу населения составлял около 9 000 долл. США в конце 2020 г. Это обстоятельство, а также низкая платежная культура и невысокий уровень финансовой грамотности населения страны обусловливают небольшой объем страховой премии в казахстанском секторе общего страхования (в среднем 43 долл. на душу населения в 2020 г.) и препятствуют развитию сектора.

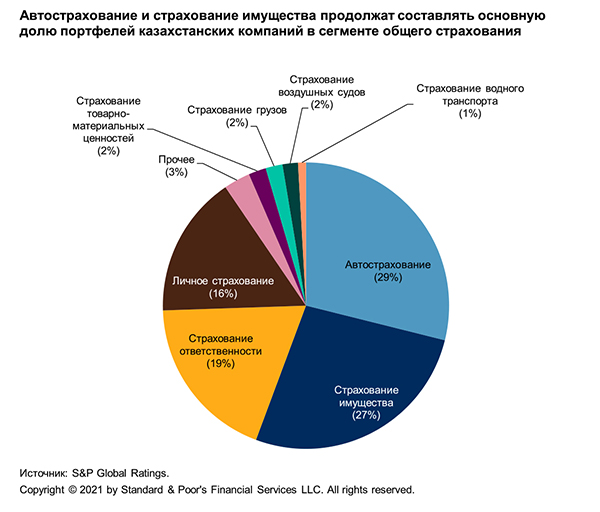

Расходы населения страны в первую очередь направлены на предметы первой необходимости, поэтому не у всех есть адекватная страховая защита или ее нет вовсе. Как следствие, основную долю портфелей казахстанских компаний, занимающихся общим страхованием, составляют направления обязательного страхования и простые страховые продукты, такие как автострахование. Мы ожидаем, что объем расходов на страхование, не связанное со страхованием жизни, в целом не изменится в 2021 г. и сохранится на уровне, близком к соответствующим показателям в Украине, Тунисе, Кубе и Перу.

Общие показатели кредитного качества инвестиционных портфелей казахстанских страховых компаний, имеющих рейтинги S&P Global Ratings, улучшились в последние два года с «В» - «ВВ» до «BB+» - «BBB-» три года назад. Это обусловлено строгим регуляторным надзором и более консервативной инвестиционной политикой. Мы не отмечали существенного ухудшения показателей качества активов страховых компаний в прошлом году, несмотря на неблагоприятную экономическую ситуацию в Казахстане. Значительную часть инвестиционных портфелей большинства страховых компаний составляют казахстанские суверенные облигации – инвестиционный инструмент, имеющий самый высокий рейтинг среди инструментов казахстанских эмитентов — «ВВВ-». Вместе с тем значительная часть инвестиций страховых компаний по-прежнему размещена в казахстанских банках, медианный рейтинг которых находится на уровне «В», что является низким уровнем в международном контексте. Страховые компании особенно подвержены кредитным и рыночным рискам, связанным с банковским сектором Казахстана.

Многие казахстанские страховые компании отразили в отчетности значительные доходы от переоценки активов в иностранной валюте вследствие девальвации тенге на 10% в 2020 г. Доля вложений в инструменты, номинированные в иностранной валюте (главным образом в долларах США), в инвестиционных портфелях страховщиков остается высокой с 2015 г., когда Казахстан перешел к плавающему обменному курсу и произошла резкая девальвация тенге. Это позволило страховым компаниям получить доход от колебаний валютного курса и компенсировать рост объема страховых выплат, привязанных к иностранной валюте, в некоторых направлениях бизнеса, в частности в сегменте автострахования и в сегменте корпоративного страхования. В конце 2020 г. инвестиции в валютные инструменты составляли около 35% совокупных инвестиций казахстанских компаний сектора общего страхования, имеющих рейтинги S&P Global Ratings. Мы не прогнозируем значительного сокращения этой доли в будущем году.

Таблица 1

Отраслевой риск: умеренно низкий уровень риска

Наша оценка отраслевого риска казахстанского сектора общего страхования отражает текущие и прогнозируемые высокие показатели прибыльности, поддерживаемые результатами страховой и инвестиционной деятельности. По нашим прогнозам, рентабельность собственного капитала (return on equity — ROE) будет составлять около 13-14% в 2021-2023 гг., что практически соответствует уровню 2020 г. (15%) и показателю за первые пять месяцев 2021 г. (14%) (в годовом выражении; см. диаграмму 1). Мы также отмечаем проактивный надзор со стороны регулирующего органа и ограниченную потенциальную волатильность, обусловленную рисками, связанными со страховыми продуктами. Вместе с тем мы отмечаем ограниченные перспективы роста для данного сектора в ближайшие три года в связи со все еще недостаточно высоким уровнем финансовой грамотности населения.

По нашим прогнозам, комбинированный коэффициент (коэффициент расходов и убыточности) казахстанских компаний, занимающихся общим страхованием, не превысит 95% в 2021-2023 гг. Этот коэффициент составлял 84% по итогам первых пяти месяцев 2021 г., 91% в 2020 г. и 87% в 2018-2020 гг. В то же время мы прогнозируем усиление давления на коэффициент убыточности в сегменте автострахования в связи с повышением стоимости ремонта после девальвации национальной валюты (на 10% в 2020 г.), поскольку значительная часть запчастей импортируется. По нашим прогнозам, средний коэффициент убыточности может повыситься до 43-44% в ближайшие два года по сравнению примерно с 41% в 2020 г. и средним значением за три года — 39% в 2018-2020 гг.

Кроме того, мы ожидаем, что размер агентских комиссий останется стабильным или немного увеличится, поскольку страховые агенты остаются основным каналом продаж страховых полисов и страховые компании предлагают им привлекательное вознаграждение в целях стимулирования продаж. Вместе с тем мы отмечаем, что пандемия создала для казахстанских страховых компаний стимулы для развития онлайн-каналов продаж и повышения общего уровня цифровизации. При этом мы ожидаем, что они получат связанные с этим выгоды только в долгосрочном плане. Как следствие, мы полагаем, что коэффициент расходов казахстанских компаний сектора общего страхования немного повысится – с 50% в 2020 г. примерно до 51-52% в 2021-2023 гг. в сравнении со средним значением за три года — 48% в 2018-2020 гг.

Диаграмма 1

Факторы, оказывающие позитивное влияние на показатели прибыльности

• На наш взгляд, казахстанский регулирующий орган разработал довольно четкую и хорошо функционирующую систему надзора за пока еще развивающимся страховым сектором страны. Мы полагаем, что существующая практика довольно эффективна, надзор является строгим, а требования ужесточаются с каждым годом. С нашей точки зрения, регулирующий орган принимает превентивные меры и осуществляет достаточно обоснованное вмешательство, приостанавливая или отзывая лицензии у тех страховых компаний, которые нарушили нормативные требования или допустили ухудшение показателей капитализации ниже установленного минимального уровня. В то же время мы отмечаем, что система регулирования продолжает развиваться, а стандарты корпоративного управления в казахстанском секторе общего страхования являются менее строгими, чем на развитых рынках. Мы не ожидаем, что регулирующий орган введет требования, соответствующие директиве Solvency II, в ближайшие два года.

• Казахстанский сектор общего страхования предлагает довольно простые страховые продукты, а основным направлением бизнеса в нем является автострахование, на которое приходилось 29% совокупной подписанной страховой премии-брутто в 2020 г. (см. диаграмму 2). Мы оцениваем вероятность того, что риски, связанные со страховыми продуктами, обусловят волатильность показателей прибыли, как довольно низкую.

Диаграмма 2

• Мы оцениваем процесс урегулирования убытков в Казахстане как предсказуемый, принимая во внимание тот факт, что регулирующий орган устанавливает для направлений обязательного страхования срок, в течение которого убытки должны быть урегулированы. Вместе с тем мы отмечаем, что в некоторых направлениях процесс урегулирования убытков может быть довольно длительным. В 2019 г. регулирующий орган ввел новый механизм урегулирования убытков, который предполагает обращение к страховому омбудсмену и позволяет владельцам страховых полисов урегулировать убытки во внесудебном порядке эффективно, объективно и с минимальными затратами.

• Участники рынка обсуждают возможные изменения тарифов на страховые продукты в сегменте обязательного страхования гражданско-правовой ответственности владельцев автотранспортных средств (ОГПО ВТС), в частности, корректировку коэффициентов для регионов, в которых эти тарифы оказывают давление на показатели прибыльности страховых компаний. Кроме того, обсуждается возможная либерализация тарифов на ОГПО ВТС, аналогичная проведенной в России. Конкретные решения в этих направлениях еще на приняты, но мы полагаем, что такие изменения могли бы оказать позитивное влияние на показатели прибыльности сектора.

Факторы, оказывающие негативное влияние на показатели прибыльности

• Мы прогнозируем умеренный рост подписанной страховой премии-брутто казахстанского сектора общего страхования в реальном выражении в ближайшие два года (см. диаграмму 3). Мы видим ограниченное число инициатив со стороны регулирующего органа, которые могли бы поддержать развитие сектора. В то же время мы полагаем, что уровень финансовой грамотности в стране (как населения, так и компаний) постепенно повышается, что будет поддерживать объемы бизнеса в секторе общего страхования. Мы прогнозируем рост рынка примерно на 10% в номинальном выражении и примерно на 3-4% в реальном выражении в 2021-2023 гг., в результате чего средний размер страховой премии на душу населения (43 долл. в 2020 г.), вероятнее всего, останется существенно ниже показателей развитых стран (более 2 000 долл.).

• Мы полагаем, что процесс внедрения новых продуктов в казахстанском секторе общего страхования является довольно длительным и может занимать несколько лет. Насколько мы понимаем, регулирующий орган в настоящее время рассматривает введение нескольких новых продуктов (например, страхование профессиональной ответственности адвокатов, юридических консультантов, частных судебных исполнителей), однако конкретных решений об этих продуктах и сроках их появления на рынке пока нет. В 2018 г. регулирующий орган ввел обязательное страхование выезжающих за рубеж и социальное страхование медицинских работников и юристов. Однако мы полагаем, что эффект от введения этих направлений страхования остается очень ограниченным, поскольку объемы бизнеса в них малы. Пандемия COVID-19 оказала давление на объемы страховой премии в сегменте страхования выезжающих за рубеж, принимая во внимание значительные ограничения на поездки.

• По нашему мнению, основными рисками, связанными со страховыми продуктами, остаются катастрофические риски. Казахстан находится в регионе, который подвержен высоким рискам, связанным с такими стихийными бедствиями, как землетрясения и засуха, особенно в регионе Алматы. В то же время последнее крупное землетрясение в Казахстане произошло в 1911 г. (8-9 баллов по шкале Рихтера). Насколько мы понимаем, возможные экономические убытки от гипотетического катастрофического события существенно выше объема застрахованных убытков, при этом показатель проникновения страховых услуг в секторе общего страхования составлял всего 0,48% в конце 2020 г. Лишь несколько казахстанских страховых компаний используют перестрахование от катастрофических рисков, а большинство страховщиков передают крупные риски в перестрахование, принимая во внимание регулятивные ограничения на величину собственного удержания (нетто). Существующие модели для оценки катастрофических рисков в Казахстане являются недостаточно развитыми и требуют дополнительного прогнозирования и анализа, что повышает значение адекватной оценки кумуляции рисков.

• Большинство казахстанских страховых компаний имеют относительно небольшой объем капитала в абсолютном выражении в международном контексте. Всего несколько крупных компаний располагают капиталом в размере более 25 млн долл. Это делает казахстанские страховые компании более чувствительными к риску непредвиденного разового убытка и ограничивает их способность страховать крупные риски.

• Мы ожидаем, что казахстанский рынок общего страхования по-прежнему будет характеризоваться высоким уровнем концентрации и сильной конкуренцией среди его участников, что будет оказывать давление на показатели прибыльности страховых компаний. На долю десяти крупнейших компаний, занимающихся общим страхованием, приходилось 93% подписанной страховой премии-брутто сектора по итогам первых пяти месяцев 2021 г. Мы полагаем, что позитивное влияние на показатели крупных компаний и в дальнейшем будет оказывать экономия на масштабе, хорошая узнаваемость брендов и наличие хорошо развитых агентских сетей, а менее крупным игрокам будет все труднее выдерживать конкуренцию. Мы не прогнозируем выход новых иностранных игроков на рынок общего страхования в Казахстане в ближайшие два года, несмотря на изменения в регулировании, которые позволили филиалам иностранных страховых компаний вести деятельность на страховом рынке Казахстана с начала 2021 г. В то же время из-за ограничений на размер страховых компаний, которым разрешено открывать филиалы, на рынок могут выйти только относительно крупные игроки, которые могут быть в меньшей степени заинтересованы в деятельности в относительно небольшом казахстанском секторе общего страхования. Мы отмечали противоположную тенденцию: иностранные игроки уходили с казахстанского рынка в последние несколько лет, и на нем осталась только одна компания с иностранным капиталом — АО «Страховая компания «Sinoasia B&R».

Диаграмма 3

Фактор корректировки

Мы применяем корректировку в одну ступень по компоненту «сравнительный анализ» к оценке отраслевых и страновых рисков казахстанского сектора общего страхования для отражения нашего мнения о том, что влияние высокого уровня страновых рисков на нашу оценку сектора общего страхования является ограниченным. Мы учитываем тот факт, что этот сектор продемонстрировал устойчивость к неблагоприятной макроэкономической ситуации в течение последнего экономического цикла.

Авторы:

Ведущий кредитный аналитик: Екатерина Марушкевич

Второй кредитный аналитик: Екатерина Толстова, Виктор Никольский,

Источник: S&P Global Ratings