Только в пяти из 19 секторов, обследованных Euler Hermes, у компаний отсутствует долговременная способность влиять на цены.

В Европе растут ожидания, что спрос восстановится после пандемии. На этом фоне рост цен на сырье и ресурсы станет испытанием для способности компаний взимать более высокую плату за свои продукты и услуги, не теряя при этом клиентов, отмечается в новом исследовании международной страховой компании Euler Hermes (входит в Группу Allianz). Потенциальная способность устанавливать цены является ключевой как для восстановления экономики в целом, так и для отдельных компаний, которым предстоит восполнить потери, понесенные в 2020 году. Однако из-за большого числа факторов, влияющих на ценообразование (таких как различия в структуре рынка, интенсивность конкуренции, поведение потребителей и т.д.), не во всех секторах компании смогут сохранить эту способность.

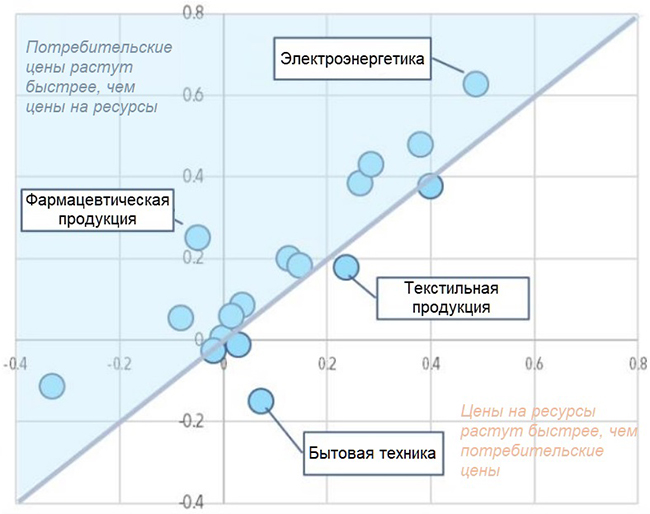

Сравнение динамики розничных цен и цен производителей в еврозоне позволило экспертам Euler Hermes рассчитать индикатор способности компаний в том или ином секторе влиять на цены. Действительно, компании из тех секторов, в которых розничные цены на выпускаемую продукцию росли быстрее, чем цены производителей, могут похвастаться способностью в той или иной мере устанавливать цены, тогда как компании из секторов, в которых наблюдается противоположная картина, могут рассматриваться как не обладающие такой способностью. Из-за проблем с данными, эксперты Euler Hermes могли рассматривать одни секторы с начала 2000-х годов (например, продовольственный сектор, текстиль и т.д.), а другие – только с 2017 года (например, автомобильный сектор, телефонные услуги и т.д.). В общем и целом, было установлено, что цены на ресурсы (input prices) для производства текстильных изделий, бытовой техники, чистящих средств, а также цены на потребляемые ресурсы, делающие возможным оказание телефонных услуг и работу ресторанов, превышают розничные цены (см. Рис. 1). Эти секторы сталкиваются с жесткой конкуренцией, будь то внутри страны (телефонные услуги, рестораны) или в глобальном масштабе (текстиль, бытовая техника, некоторые химические продукты). Фактически, Гармонизированный индекс потребительских цен (Harmonised Index of Consumer Prices, HICP) включает импортные товары. Кроме того, у ресторанов имеются высокие фиксированные затраты (арендная плата, заработная плата).

Рис. 1. Долгосрочная эволюция Гармонизированного индекса потребительских цен (HICP) по сравнению с индексом цен производителей (PPI) в отдельных секторах в еврозоне

Источники: Евростат, Euler Hermes, Allianz Research

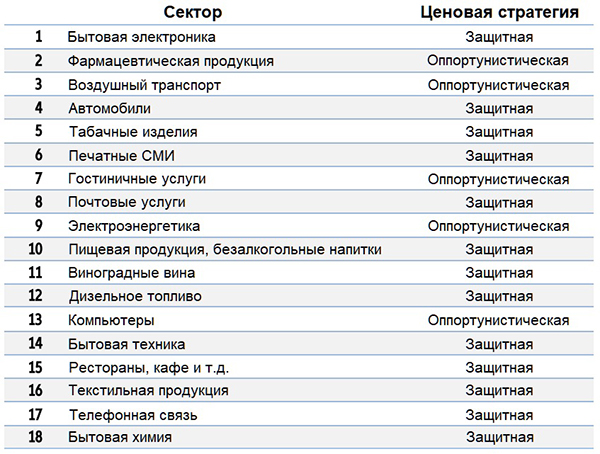

Компании из таких секторов как потребительская электроника и фармацевтика, а также авиалинии возглавляют составленный Euler Hermes рейтинг способности в долгосрочной перспективе влиять на цены в еврозоне. Эксперты Euler Hermes сформировали этот рейтинг для еврозоны, используя регрессионные модели и коэффициенты (см. Таблицу 1). Отмечается, что некоторые секторы (такие как потребительская электроника) могут переместиться вниз в данном рейтинге, поскольку в последнее время многие (если не все) крупные компании перевели производство в офшор за пределы еврозоны.

Euler Hermes также подчеркивает различие между секторами, которым пришлось согласиться с изменением цен на сырье, чтобы сохранить долю рынка (защитная стратегия), и теми секторами, которые использовали благоприятную конъюнктуру (оппортунистическая стратегия - то есть, они повысили свои цены намного больше, чем выросли цены, уплачиваемые ими за сырье). В цифровом выражении значимый разрыв между потребительскими ценами и ценами на сырье был определен на уровне 10 процентных пунктов: если компаниям из того или иного сектора удалось повысить розничные цены более чем на 10 процентных пунктов по сравнению с ростом цен на сырье, то считалось, то компании прибегли к оппортунистической стратегии. Если менее чем на 10 п.п. – то к защитной стратегии.

Таблица 1. Составленный Euler Hermes рейтинг секторов, показывающий, насколько компании в секторах способны влиять на цены в долгосрочной перспективе

Источники: Евростат, Euler Hermes, Allianz Research

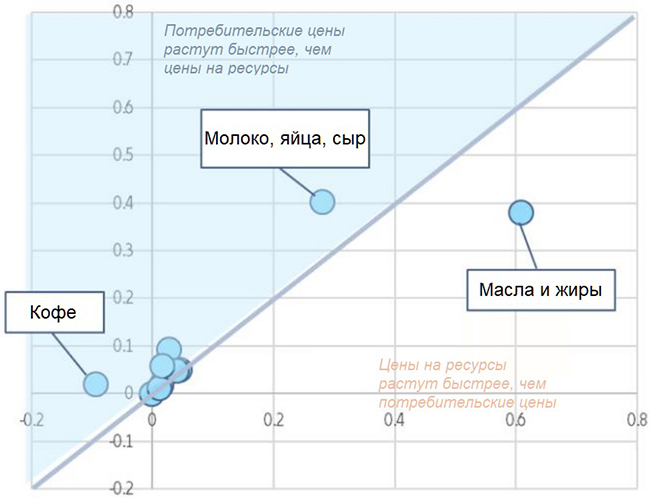

Говоря о долговременной способности влиять на цены, следует учитывать неоднородность компаний в рамках некоторых секторов (см. Рис. 2). Так, в продовольственном секторе в сегменте масел и жиров цены на ресурсы в последние 15 лет росли быстрее потребительских цен на выпускаемую продукцию. Однако в сегменте молочных продуктов (молоко, сыр) и яиц рост розничных цен на 10 процентных пунктов превышал рост цен на ресурсы за тот же период времени. При этом производителям кофе, которые выиграли от более низких цен на ресурсы, пришлось снизить розничные цены, чтобы бороться с глобальной конкуренцией.

Рис. 2. Долгосрочная эволюция Гармонизированного индекса потребительских цен (HICP) по сравнению с индексом цен производителей (PPI) в отдельных сегментах продовольственного сектора в еврозоне

Источники: Евростат, Euler Hermes, Allianz Research

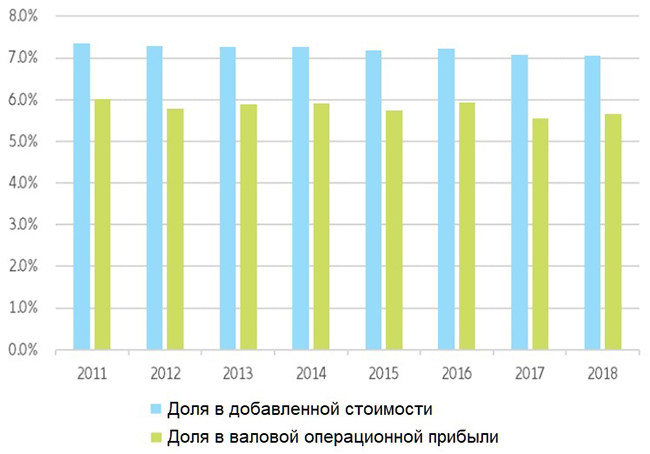

Повышение потребительских цен не оплачивается (полностью) предприятиями розничной торговли. В самом деле, розничные продавцы могли повышать отпускные цены для покупателей, перед этим закупая продукцию у производителей по более низким ценам, чтобы сохранить или увеличить свою собственную прибыль. Однако, если посмотреть шире, то можно увидеть, что в секторе розничной торговли прибыльность не увеличилась по сравнению с остальными отраслями предпринимательской экономики (business economy, в которую включаются отрасли промышленности, строительства и сферы услуг), она даже немного снизилась в 2011-2018 годах (см. Рис. 3).

Рис. 3. Доля сектора розничной торговли в предпринимательской экономике (не включая финансовые и страховые услуги)

Источники: Евростат, Euler Hermes, Allianz Research

Отсутствие у компаний из многих секторов кратковременной способность диктовать цены означает низкий риск инфляции

Эксперты Euler Hermes проанализировали 19 секторов, на долю которых приходится половина продуктов и услуг, цены на которые учитываются при составлении Гармонизированного индекса потребительских цен (HICP) в еврозоне. Не анализировались такие компоненты индекса как сектор предоставления рекреационных услуг и организации культурных мероприятий (8% в индексе), образование и здравоохранение (8%), сектор жилой недвижимости и аренды (7,5%) и секторы прочих услуг/продуктов, которые не могут быть напрямую связаны с индексом цен поставки (SPI) или с индексом цен производителей (PPI). Было установлено, что на Гармонизированный индекс потребительских цен могут влиять цены на ресурсы, необходимые для производства продуктов питания, топлива, текстильной продукции, компьютеров, электроники, а также для оказания услуг ресторанами (см. Таблицу 2). На долю этих секторов приходится около 33% Гармонизированного индекса потребительских цен в еврозоне. Однако после удаления непрофильных элементов эти сектора составят только 12% индекса. Кроме того, эксперты Euler Hermes отмечают, что между изменением индекса цен производителей и последующим изменением Гармонизированного индекса потребительских цен проходит один-два месяца.

Поскольку Euler Hermes ожидает, что цены на ресурсы продолжат расти и достигнут пика примерно летом, то в конце лета может возникнуть переходный всплеск потребительской инфляции. Однако эксперты компании не ожидают устойчивого роста базовой инфляции (т.е. роста цен за вычетом сезонных колебаний цен на продовольствие и энергоносители). Однако можно представить два альтернативных сценария, реализация которых может привести к более высокой инфляции: постоянно высокие цены на сырье или же изменения в государственной политике, затрагивающие ключевые секторы (например, политика в области борьбы с изменением климата, предусматривающая более высокие налоги на энергетический сектор, или более жесткое нормативно-правовое регулирование в отношении продуктов питания и т.д.).

Таблица 2. Причинно-следственная связь между индексом цен производителей (PPI) и Гармонизированным индексом потребительских цен (HICP)

Источники: Euler Hermes, Allianz Research

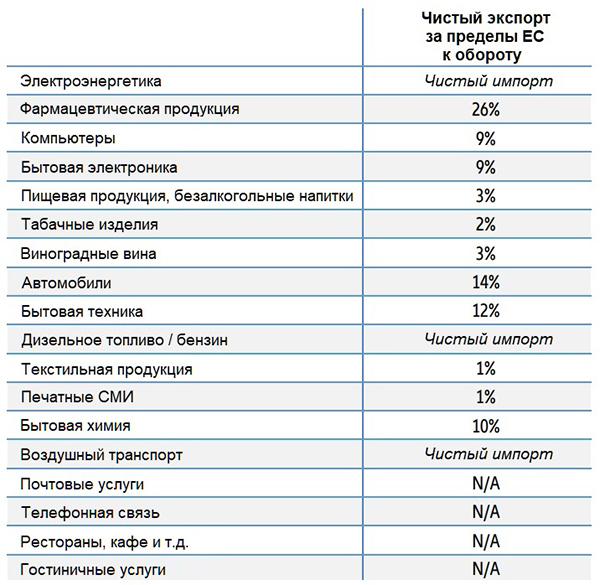

Экспорт не может компенсировать компаниям еврозоны отсутствие у них способности влиять на цены

В отличие от еврозоны, в Азии и Северной Америке в последнее время наблюдались периоды более высокой инфляции, и нынешняя модель восстановления экономики, похоже, указывает на аналогичное расхождение. В принципе, компании еврозоны, экспортирующие продукцию за пределы Евросоюза, могут получить выгоду от более высоких цен при продаже. Однако среди 19 секторов, проанализированных Euler Hermes, только в фармацевтическом секторе наблюдается высокое отношение чистого экспорта за пределы ЕС к обороту (см. Таблицу 3).

Таблица 3. Отношение чистого экспорта за пределы ЕС к обороту, по секторам

Источники: Евростат, Euler Hermes, Allianz Research

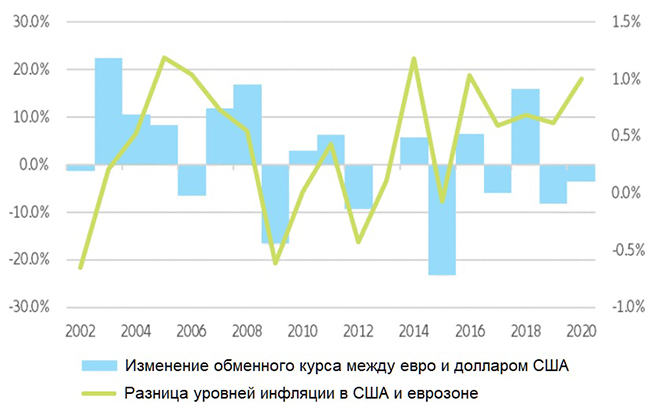

Для экспортных секторов дополнительным источником неопределенности является обменный курс. Потенциальный «механизм компенсации» за счет экспорта отсутствия у компаний способности влиять на цены может быть как усилен, так и сведен на нет из-за колебаний обменного курса. Действительно, компании еврозоны могли бы иметь возможность продавать, например, по более высоким номинальным ценам в долларах, но если при этом курс евро повысится, то воздействие экспорта на прибыль в евро будет уменьшено. По данным Euler Hermes, евро укреплялся на протяжении 11 лет за последние два десятилетия, в то время как инфляция в США была выше, чем в еврозоне (см. Рис. 4). И, напротив, повышение экспортных цен при продаже и ослабление евро стали бы двумя факторами, обеспечивающими компенсацию компаниям еврозоны.

Рис. 4. США – еврозона: разница в курсах валют и уровнях инфляции

Источники: Refinitiv, Euler Hermes, Allianz Research

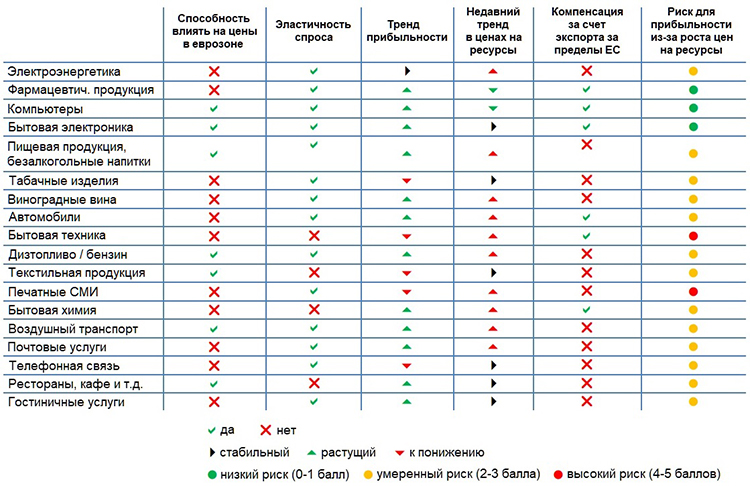

К росту цен на ресурсы невосприимчивы только компании из таких секторов, как производство фармацевтической продукции, компьютеров и бытовой техники

Эксперты Euler Hermes оценили риски для прибыльности компаний, возникающие из-за роста цен на ресурсы (см. Таблицу 4). Степень риска рассчитывалась на основании следующих критериев:

• Наличие или отсутствие способности диктовать цены в краткосрочной перспективе (0 или 1).

• Эластичность спроса (0 или 1, путем сравнения долгосрочных изменений потребительских цен относительно цен производителей).

• Пятилетний тренд прибыльности (0 – стабильный или повышающийся тренд, 1 – тренд на понижение).

• Недавние изменения в ценах на ресурсы (0 для стабильных или снижающихся цен, 1 для растущих цен).

• Наконец, способность компенсировать рост цен на ресурсы за счет экспорта за пределы ЕС (1 – если это невозможно, 0 – если возможно).

Суммируя вышеупомянутые значения, эксперты Euler Hermes получали оценку риска в пределах от 0 до 5. Дополнительные факторы, которые нельзя измерить, также могут увеличивать риски для некоторых секторов. Например, предприятия розничной торговли в настоящее время играют в жесткую против производителей продуктов питания, а авиакомпании изо всех сил пытаются возобновить свою деятельность и вернуть свои доли рынка. В результате, хотя эти компании и могли бы перевести растущие издержки в повышение цены, они не хотят делать этого, потому что стремятся удержать или повторно завоевать доли рынка. Конечно, каждую компанию необходимо оценивать отдельно, однако, в общем и целом, эксперты Euler Hermes отмечают, что только в трех секторах (фармацевтика, компьютеры и бытовая электроника) компании не будут испытывать давление из-за роста цен на ресурсы. В других же секторах компании могут оставаться под давлением в течение нескольких следующих месяцев, поскольку ожидается, что цены на ресурсы снизятся только в третьем квартале 2021 года.

Таблица 4. Оценка рисков, возникающих из-за роста цен на ресурсы, по отдельным секторам в еврозоне

Источники: Euler Hermes, Allianz Research

Источник: Euler Hermes