S&P Global Ratings оценивает страновые и отраслевые риски сектора страхования иного, чем страхование жизни, в Азербайджанской Республике как высокие — как и в России и Турции.

По нашему мнению, страновой риск в Азербайджане, как и в России, Казахстане и Турции, по-прежнему будет оказывать негативное влияние на нашу общую оценку отраслевых и страновых рисков (Insurance Industry and Country Risk Assessement — IICRA) сектора страхования этой страны. Меры, принятые для сдерживания распространения коронавирусной инфекции COVID-19, вероятнее всего, обусловят снижение темпов роста ВВП в 2020 г. Дополнительную информацию о суверенном рейтинге см. в статье «Индикаторы суверенного риска», опубликованной 25 апреля 2020 г., и статье «Рейтинги Азербайджанской Республики подтверждены на уровне “ВВ+/В”; прогноз — “Стабильный”», опубликованной 26 марта 2020 г. в RatingsDirect.

Резюме

|

Основные позитивные факторы |

Основные негативные факторы |

|

Относительно высокие показатели прибыльности страховых компаний в последние годы и улучшение результатов страховой деятельности. |

Неблагоприятные условия операционной деятельности, принимая во внимание текущие макроэкономические тенденции. |

|

Высокие операционные барьеры для входа новых игроков на страховой рынок в связи с концентрацией значительной доли страхового бизнеса у нескольких крупных компаний. |

Кредитные риски и потенциальная волатильность показателей прибыли и капитала в связи с инвестициями в инструменты, имеющие рейтинги «ВВ» и ниже. |

|

Постепенное улучшение системы регулирования страховой отрасли, которая находится на этапе становления |

Наша оценка отражает прогнозируемые невысокие показатели сектора страхования, иного чем страхование жизни, в следующем году в связи с негативным воздействием пандемии COVID-19. На наш взгляд перспективы роста этого сектора, скорее всего, будут ограниченными в 2020 г. вследствие текущих макроэкономических тенденций, но фактические темпы роста в значительной степени будут зависеть от дополнительных мер регулирующих органов по поддержке страхового сектора и от введения новых страховых продуктов.

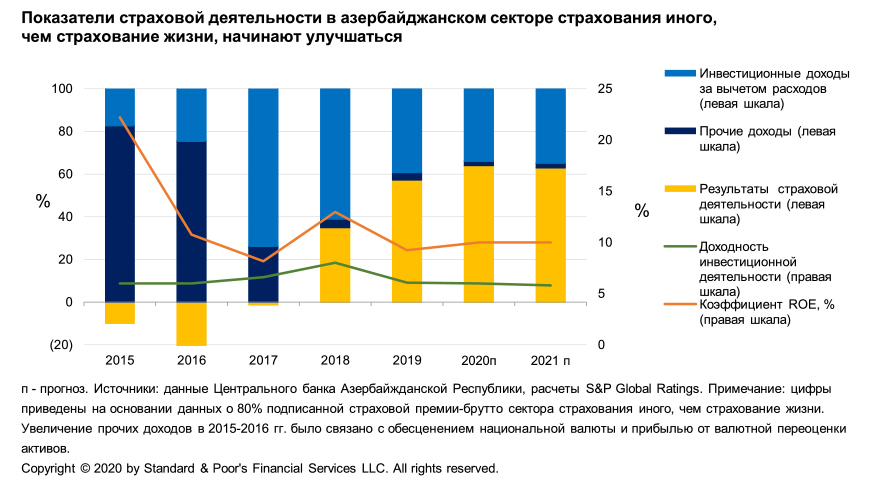

Мы ожидаем, что в 2020 г. коэффициент рентабельности собственного капитала (return on equity — ROE) и коэффициент рентабельности (return on revenue — ROR) будут составлять 10% и 15% соответственно и будут поддерживать показатели прибыльности страхового сектора в условиях инфляции, темпы которой, по прогнозам, составят 3,3%. По нашему мнению, страховые компании постепенно улучшают показатели страховой деятельности благодаря мерам по оптимизации расходов и совершенствованию практики андеррайтинга.

В 2019 г. комбинированный коэффициент (убыточности и расходов) превышал 100% по сектору страхования иного, чем страхование жизни, результаты операционной деятельности азербайджанских страховых компаний были в среднем ниже показателей сопоставимых компаний некоторых соседних стран, в частности России и Казахстана, где комбинированный коэффициент составлял менее 100% в среднем по страховому рынку. Вместе с тем лидеры страхового рынка Азербайджана продемонстрировали высокие результаты страховой деятельности, что поддержало результаты сектора в целом. Мы отмечаем высокую концентрацию азербайджанского сектора страхования, что определяет текущие рыночные тенденции. Мы ожидаем, что институциональная система постепенно будет совершенствоваться, поскольку в конце 2019 г. Центральный банк Азербайджанской Республики стал регулирующим органом, который контролирует сектор страхования.

Мы полагаем, что существенное повышение или понижение нашей оценки IICRA Азербайджана маловероятно в ближайшие 12-18 месяцев, принимая во внимание текущие изменения в экономике и ожидаемые меры регулирующего органа, направленные на повышение показателей прибыльности, улучшение перспектив роста и совершенствование режима регулирования страхового сектора.

Страновой риск: высокий уровень риска

Наша оценка странового риска отражает наше мнение о страновых рисках, которым подвергаются экономика, политика, финансовая система, платежная культура и принцип верховенства закона в Азербайджане.

Мы считаем условия операционной деятельности для азербайджанских страховых компаний неблагоприятными, принимая во внимание текущие макроэкономические тенденции, низкий уровень проникновения услуг страхования и лишь умеренные перспективы роста страховой премии в 2020 г.

Нефтегазовый сектор обеспечивает около 40% ВВП Азербайджана, 50% доходов правительства и более 90% экспорта страны, что обусловливает уязвимость недиверсифицированной экономики и кредитного профиля Азербайджана для резкого и устойчивого снижения цен на нефть, несмотря на политику правительства, направленную на развитие ненефтяного частного сектора. Наши ожидания относительно снижения цен на нефть будут оказывать давление на прогноз развития экономики Азербайджана.

Негативное влияние на темпы экономического роста может возрасти в краткосрочной перспективе ввиду снижения деловой активности из-за пандемии вируса COVID-19, что может обусловить значительное давление на экономику, особенно на торговлю, розничный сектор и туризм. Мы прогнозируем снижение реального ВВП Азербайджана на 6,6% в 2020 г. и постепенный рост этого показателя в ближайшие два года, что будет отражать снижение мирового спроса. Эта оценка отражает снижение прогнозируемой средней цены на нефть марки Brent до 30 долл. / барр. в 2020 г. в сравнении с 60 долл./ барр. в предыдущие периоды (см. статью «S&P Global Ratings снижает свои допущения в отношении цен на сырую нефть марок WTI и Brent на фоне давления, которое будет продолжаться в ближайшей перспективе», опубликованную 19 марта 2020 г.), а также ожидаемую нами рецессию в мировой экономике в 2020 г.

Мы также отмечаем, что неблагоприятная ситуация в банковском секторе страны оказывает негативное влияние на показатели качества активов и прибыльности страховых компаний. Базовый уровень рейтинга коммерческого банка, действующего только в Азербайджане, — «b+», что является низким показателем в международном контексте и отражает по-прежнему слабую банковскую систему. Азербайджанские страховые компании подвержены особенно высоким кредитным и рыночным рискам, связанным с банковским сектором, где они размещают основную часть инвестированных активов.

По нашему мнению, давление на манат усилилось на фоне волатильных цен на нефть. Тем не менее мы полагаем, что Азербайджан будет поддерживать фактическую привязку обменного курса на уровне 1,7 маната за 1 доллар США, чему будут способствовать регулярные интервенции правительства на валютном рынке. По нашему мнению, если цены на нефть длительное время будут оставаться низкими, власти могут позволить обменному курсу скорректироваться, чтобы избежать значительного сокращения валютных резервов, как это было в 2015 г. Кроме того, эта привязка устранит волатильность, связанную с инструментами, номинированными в иностранной валюте, в инвестиционных портфелях страховых компаний. Сектор страхования в целом демонстрирует устойчивость к влиянию неблагоприятной макроэкономической ситуации, что отчасти обусловлено недостаточной зрелостью страхового рынка в Азербайджане, который характеризуется низким уровнем проникновения страховых услуг — 0,5% по состоянию на конец 2019 г. (мы не ожидаем значительного улучшения этого показателя).

Таблица 1

Отраслевой риск: умеренно высокий уровень риска

Наша оценка отраслевого риска азербайджанского сектора страхования иного, чем страхование жизни, соответствует аналогичным оценкам для России, Турции и Португалии. Вместе с тем сектора страхования иного, чем страхование жизни, в этих странах находятся на очень разных этапах развития. Наше мнение об азербайджанском секторе учитывает его хорошие показатели прибыльности. Мы также принимаем во внимание динамику отрасли и характеристики страховых продуктов, которые оказывают позитивное влияние на показатели прибыльности компаний, ведущих деятельность в этом сегменте.

Мы оцениваем перспективы рыночного роста и прибыльности азербайджанского сектора страхования иного, чем страхование жизни, на основе данных финансовой отчетности десяти крупнейших страховых компаний, которые генерируют более 80% совокупного объема страховой премии-брутто, поскольку консолидированная статистика по рынку отсутствует.

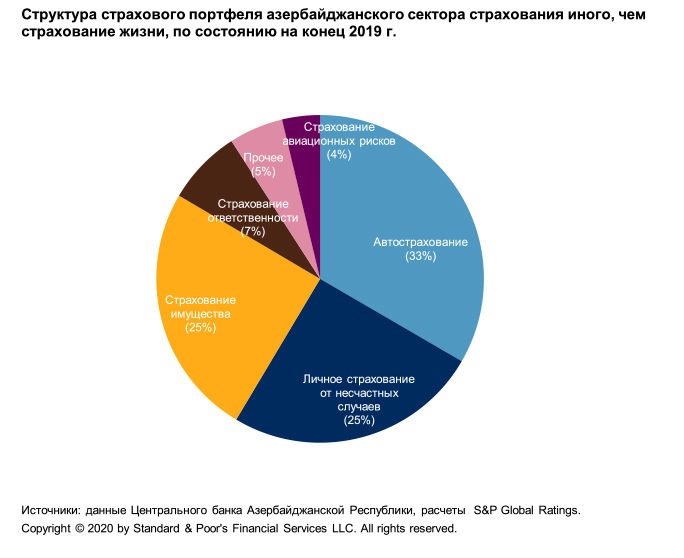

Диаграмма 1

На азербайджанском страховом рынке ведет деятельность 21 страховая компания, из них 17 занимаются страхованием иным, чем страхование жизни, четыре компании — страхованием жизни. Мы отмечаем высокий уровень концентрации рынка: пять крупнейших компаний контролируют 70% сектора страхования иного, чем страхование жизни. По нашему мнению, крупные игроки характеризуются более узнаваемыми брендами и пользуются преимуществами, связанными с большей осведомленностью клиентов об их страховых продуктах, а также наличием сетей продаж, которыми эти компании эффективно управляют. Режим регулирования азербайджанского страхового сектора не ограничивает вход новых компаний на рынок.

Вместе с тем в последние годы регулирующий орган занимался «расчисткой» сектора страхования, в результате чего за последние четыре года пять компаний ушли с рынка страхования иного, чем страхование жизни. Мы ожидаем, что эта тенденция сохранится в ближайшие годы, и более слабые компании, имеющие финансовые проблемы, уйдут с рынка. Мы не отмечаем существенного интереса иностранных инвесторов к азербайджанскому сектору страхования. Иностранные страховые компании перестали вести деятельность в Азербайджане в последние годы, что было связано с пересмотром их глобальных стратегий. В связи с этим мы не ожидаем прихода новых иностранных компаний на азербайджанский рынок страхования в ближайшее время.

Значительная часть подписанной страховой премии-брутто (83%) в секторе страхования иного, чем страхование жизни, приходится на три основных направления бизнеса: автострахование, в том числе обязательное страхование гражданской ответственности владельцев автотранспортных средств (33%), личное страхование от несчастных случаев (25%) и страхование имущества (25%). Мы полагаем, что корпоративные клиенты определяют структуру бизнеса страховых компаний, а также спрос на обязательные виды страхования, на долю которых пришлось почти 50% совокупной подписанной страховой премии-брутто в 2019 г., хотя этот показатель постепенно снижался в последние пять лет. Это обусловлено низкой финансовой грамотностью населения: большинство граждан воспринимают страхование как налог. В сегменте страхования физических лиц преобладает обязательное страхование, в частности автострахование. Мы позитивно оцениваем меры регулирующих органов, направленные на проведение образовательных программ, которые могут способствовать развитию страхового сектора в Азербайджане в среднесрочной перспективе.

Диаграмма 2

Факторы, оказывающие позитивное влияние на показатели прибыльности

• Показатели прибыльности азербайджанского сектора страхования иного, чем страхование жизни, оказывают позитивное влияние на нашу оценку, поскольку они выше показателей аналогичных секторов в других регионах. Мы ожидаем, что средний коэффициент ROE будет составлять около 10% в год в 2020-2021 г., коэффициент ROR — около 15%, что соответствует средним показателям за три года (2016-2019 гг.). При этом мы ожидаем, что темпы инфляции будут на уровне 3,3% в 2020 г. Мы полагаем, что страховые компании и в дальнейшем будут повышать прибыльность страховой деятельности, принимая меры, направленные на более качественную селекцию рисков и оптимизацию затрат. Мы также полагаем, что благодаря дальнейшим мерам страховых компаний комбинированный коэффициент постепенно будет снижаться до уровня менее 100%. Вместе с тем доля дохода от инвестиционной деятельности в структуре прибыли компаний останется высокой. По нашему мнению, большинство страховых компаний смогут покрыть расходы, связанные с пандемией COVID-19 и волатильностью финансового рынка. Азербайджанские компании, занимающиеся страхованием иным, чем страхование жизни, имеют небольшие портфели в направлениях бизнеса, наиболее пострадавших от пандемии COVID-19, таких как страхование от перерыва в производственной деятельности, страхование от несчастных случаев, страхование на случай отмены мероприятий, страхование ипотечных и торговых кредитов. Вместе с тем мы полагаем, что в разных компаниях ситуация будет различной, при этом позитивное влияние на деятельность крупных компаний оказывает экономия на масштабе и узнаваемость брендов в Азербайджане.

Диаграмма 3

• Мы отмечаем, что тарифы на автострахование в Азербайджане остаются без изменений с 2011 г., несмотря на то, что инфляция обусловливает давление на цены на запчасти и ремонт и, как следствие, на результаты страховой деятельности компаний. По нашему мнению, в среднесрочной перспективе на азербайджанском страховом рынке постепенно может происходить либерализация тарифов.

• Сеть продаж играет важную роль в успешном проникновении страховых услуг на рынок Азербайджана, а страховые агенты оказывают на него значительное влияние. По нашему мнению, страховые агенты в Азербайджане по-прежнему получают достаточно высокое комиссионное вознаграждение, что оказывает негативное влияние на общие показатели страховых компаний. Страховые агенты получают высокое комиссионное вознаграждение, которое составляло до 40% в 2019 г. По состоянию на конец 2019 г. большинство крупных страховых компаний принимали меры по оптимизации затрат. Мы ожидаем, что в среднесрочной перспективе страховые компании сосредоточат внимание на минимизации расходов, в том числе за счет снижения комиссионных выплат. Кроме того, мы ожидаем дальнейшее развитие продаж страховых продуктов через интернет, особенно в сегменте автострахования, что может позитивно повлиять на показатели страховых компаний, в частности на процесс урегулирования страховых выплат через интернет, и будет поддерживать показатели страховой деятельности азербайджанских страховых компаний в будущем. На наш взгляд, крупные компании с соответствующими масштабами бизнеса будут быстрее вводить новые цифровые продукты, чем небольшие страховые компании. Вместе с тем мы не прогнозируем полный отказ от услуг страховых агентов после введения онлайн-страхования в связи с необходимостью их работы в отдаленных регионах, характеризующихся ограниченным доступом в интернет.

Факторы, оказывающие негативное влияние на показатели прибыльности

• По нашему мнению, азербайджанская институциональная система постепенно развивается, но ее качество по-прежнему ниже, чем в некоторых странах с развивающейся экономикой и в большинстве развитых стран. Мы по-прежнему негативно оцениваем качество и стандартизацию финансовой отчетности и раскрытия информации, что ограничивает сопоставимость данных. Мы позитивно оцениваем тот факт, что в четвертом квартале 2019 г. функции регулирования страхового сектора были переданы от Палаты по надзору за финансовыми рынками Центральному банку Азербайджанской Республики. В результате центральный банк стал мегарегулятором, который осуществляет контроль всего финансового сектора страны. Мы ожидаем, что новый регулирующий орган обеспечит повышение эффективности практики страхования и, возможно, усилит надзор за страховым сектором. По нашему мнению, в среднесрочной перспективе Центральный банк Азербайджанской Республики будет ориентироваться на введение новых стандартов корпоративного управления и дальнейшее повышение прозрачности рынка.

• Насколько мы понимаем, Азербайджан расположен в регионе, где риски наступления природных катастроф (таких, как землетрясения) довольно высоки, однако страховые модели для оценки масштабов и значительности этих рисков в Азербайджане не развиты. Кроме того, большинство этих рисков в настоящее время не страхуются, поэтому соответствующее страховое событие обусловит огромные убытки для экономики, но окажет лишь ограниченное влияние на сектор страхования иного, чем страхование жизни. Мы отмечаем ряд инициатив регулирующего органа, в частности связанных с введением страхования имущества от катастрофических рисков. По нашему мнению, для введения такого страхования потребуется время, но оно может дать стимул для рыночного роста в сегменте страхования иного, чем страхование жизни, в среднесрочной перспективе.

• Мы ожидаем, что темпы роста страховой премии в азербайджанском секторе страхования иного, чем страхования жизни, не будут превышать 5% в год в ближайшие два года, а развитие этого сектора в значительной степени будет зависеть от мер регулирующего органа, направленных на развитие новых направлений бизнеса и повышение прозрачности рынка. Несмотря на ряд новых регуляторных инициатив, мы ожидаем, что их реализация может потребовать значительного времени и дополнительных усилий со стороны регулирующего органа, в частности в текущей макроэкономической ситуации. Мы считаем перспективы роста страхового рынка невысокими в текущих макроэкономических условиях. Принимая во внимание это обстоятельство, а также снижение деловой активности и темпов роста ВВП, мы полагаем, что расходы на страхование в Азербайджане останутся на уровне 20-25 долл. на душу населения, а уровень проникновения страховых услуг останется низким и будет приближаться к среднему показателю за пять лет, который составлял 0,5%. Перспективы дальнейшего роста в значительной степени будут зависеть от способности компаний, занимающихся страхованием иным, чем страхование жизни, реализовывать прогнозируемые новые инициативы регулирующего органа и внедрять новые страховые продукты в среднесрочной перспективе.

• Структура активов азербайджанского страхового сектора оценивается нами как довольно консервативная (в ней преобладают денежные средства и инструменты с фиксированной доходностью), и мы ожидаем, что такая структура сохранится. В то же время мы отмечаем давление на средние показатели кредитного качества инвестиционных портфелей, поскольку значительную часть инвестированных активов составляют инструменты с рейтингами неинвестиционной категории, размещенные в азербайджанском банковском секторе. Мы также отмечаем потенциальные риски, связанные с возможным понижением рейтингов или дефолтами эмитентов облигаций.

Авторы:

Екатерина Толстова, ведущий кредитный аналитик; Екатерина Марушкевич, Виктор Никольский, вторые кредитные аналитики.

Настоящая статья не содержит сообщения о рейтинговом действии.

Источник: S&P Global Ratings