Подводя итоги 5 месяцев 2019 года можно констатировать, что страховой рынок показал прирост по всем основным финансовым показателям.

Рейтинговые действия в отношении страховых компаний

30 мая 2019 года АО «Дочерняя организация акционерного общества «Цеснабанк» Страховая компания «Цесна Гарант» объявила о смене своего названия. Новое название – Акционерное общество «Страховая компания «Jýsan Garant» с розничным брендом «Jýsan Garant» («Жусан Гарант» в утвержденной казахской латинице). 24 июня Fitch Ratings подтвердило рейтинги Акционерного Общества «Страховая Компания «AMANAT»: рейтинг финансовой устойчивости страховщика («РФУ») на уровне «В» и национальный РФУ на уровне «BB+(kaz)». Прогноз по рейтингам – «Стабильный».

20 июня Fitch Ratings поместило рейтинг финансовой устойчивости («РФУ») «ВВ-» и национальный РФУ «BBB+(kaz)» страховой компании Казахмыс в список Rating Watch «Негативный». Данное решение было принято на фоне изменения методологии НБРК резервирования в отношении страхования общегражданской ответственности.

12 июня 2019 года служба кредитных рейтингов международного рейтингового агентства S&P Global Ratings сообщила о подтверждении присвоенных в ноябре 2018 г. кредитного рейтинга АО «Страховая компания «Евразия» на уровне «BBB-» со стабильным прогнозом и по национальной рейтинговой шкале – на уровне «kzAAA».

Финансовые показатели сектора

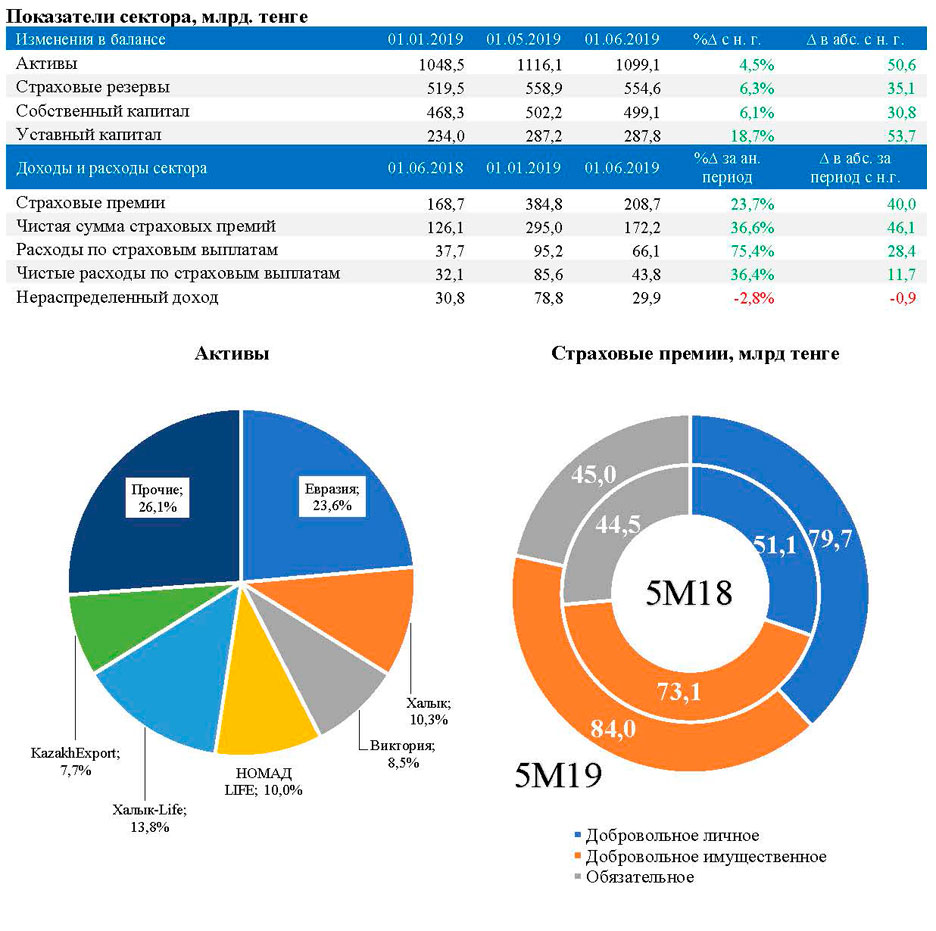

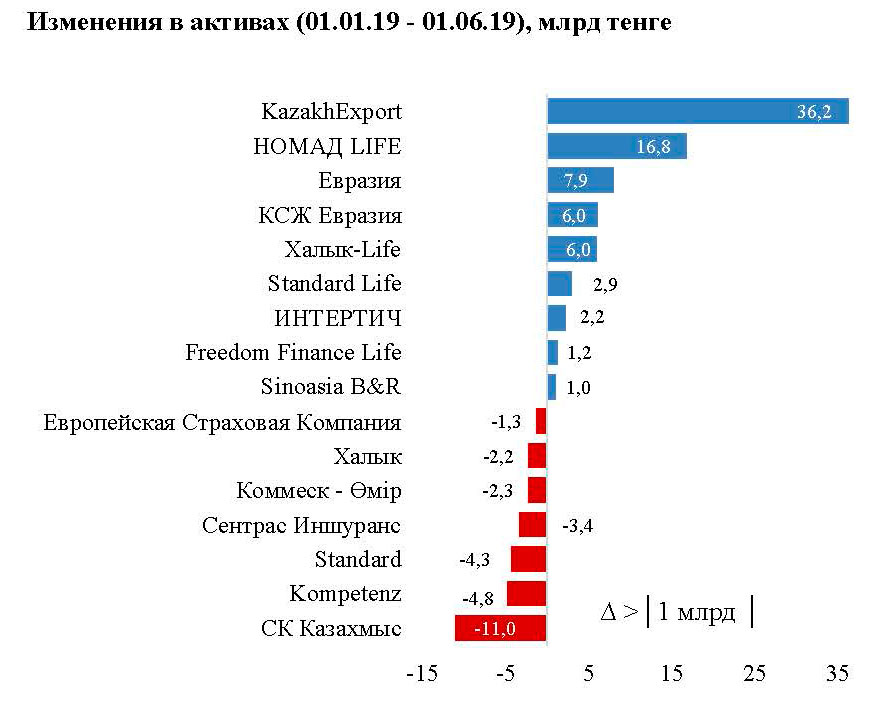

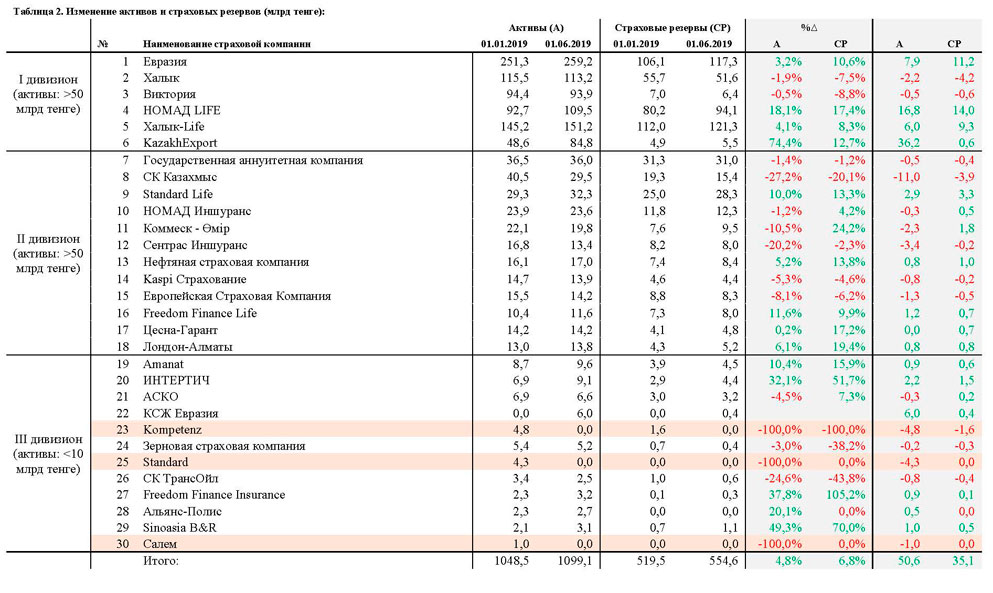

Суммарные активы казахстанских страховых компаний за май снизились на 1,5% или 17,1 млрд тенге. С начала года активы выросли на 50,6 млрд тенге (+4,5%), до 1 099,1 млрд тенге. Из сводной отчётности НБ РК по сектору следует, что снижение активов сектора в мае происходило на фоне убытков, в том числе связанных со страховыми случаями. Так, чистые расходы по осуществлению страховых выплат увеличились в мае на 10,5 млрд тенге, до 43,8 млрд тенге. Резерв заявленных, но неурегулированных убытков сократился за месяц на 13,1 млрд тенге, до 99,2 млрд тенге.

Максимальное снижение активов в мае продемонстрировали крупнейшие представители сектора. Так, активы СК Евразия уменьшились на 11,2 млрд тенге, активы СК Халык сократились на 13,8 млрд тенге. При этом активы КСЖ НОМАД LIFE выросли на 6,4 млрд тенге, в то время как активы КСЖ Халык-Life - на 4,5 млрд тенге.

Компании, работающие в сегменте страхования жизни, продолжают демонстрировать рост. Так, активы семи компаний страхования жизни за май выросли на 7,7 млрд тенге (2,1%), до 360,7 млрд тенге. При этом доля указанных компаний в секторе увеличилась с 31,4% до 32,8%.

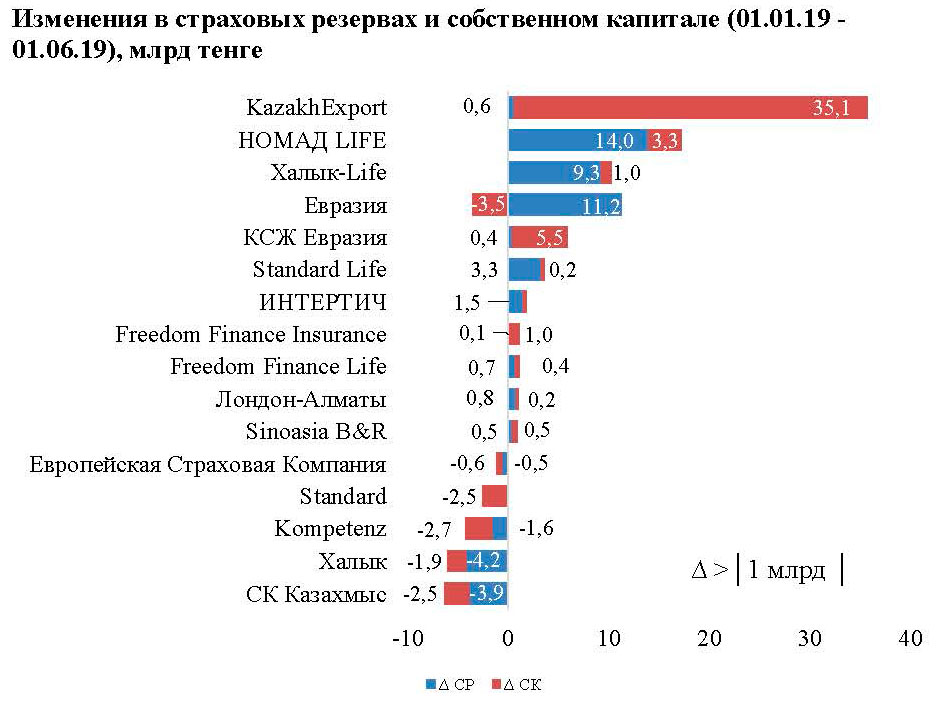

Суммарные страховые резервы сектора за отчётный месяц сократились на 4,4 млрд тенге, до 554,6 млрд тенге. Между тем с начала года страховые резервы выросли на 35,1 млрд тенге. Снижение страховых резервов СК Халык (-12,4 млрд тенге) и СК Евразия (-2,1 млрд тенге) было частично нивелировано ростом резервов КСЖ НОМАД LIFE (+5,4 млрд тенге) и КСЖ Халык-Life (+4,5 млрд тенге).

Рост резервов КСЖ НОМАД LIFE и КСЖ Халык-Life привел к увеличению доли резервов семи компаний по страхованию жизни в секторе с 50,4% до 52,5%. Суммарные резервы КСЖ в мае увеличились на 9,7 млрд тенге, до 291,3 млрд тенге.

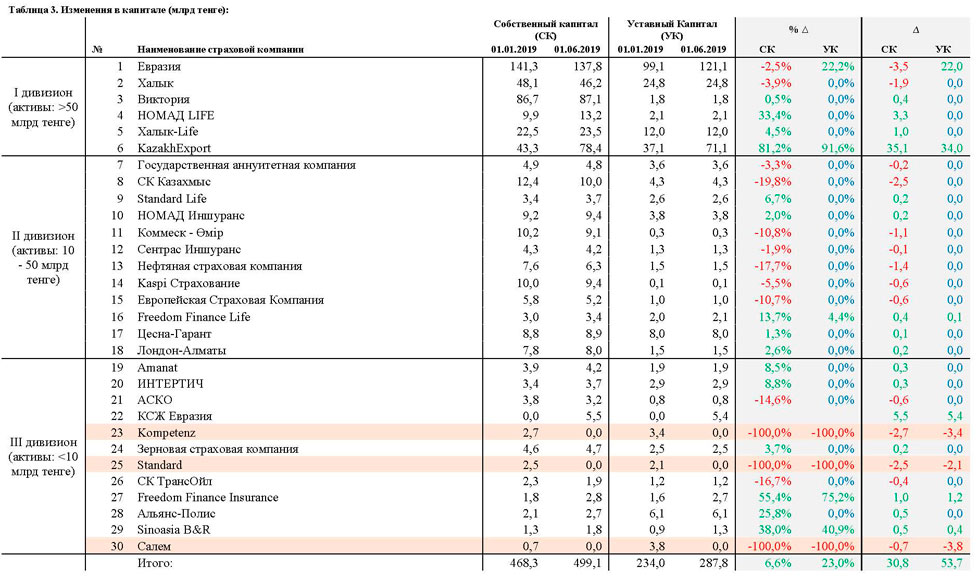

Собственный капитал сектора в мае уменьшился на 3,1 млрд тенге, что в основном было связано с выплатами дивидендов. Так, нераспределённая прибыль сектора в капитале уменьшилась на 4,6 млрд тенге при увеличении прибыли сектора с начала года на 8,7 млрд тенге (за май). В то же время обязательства по расчётам с акционерами по дивидендам снизились на 3,9 млрд тенге, до 10,6 млрд тенге.

Страховые премии и выплаты

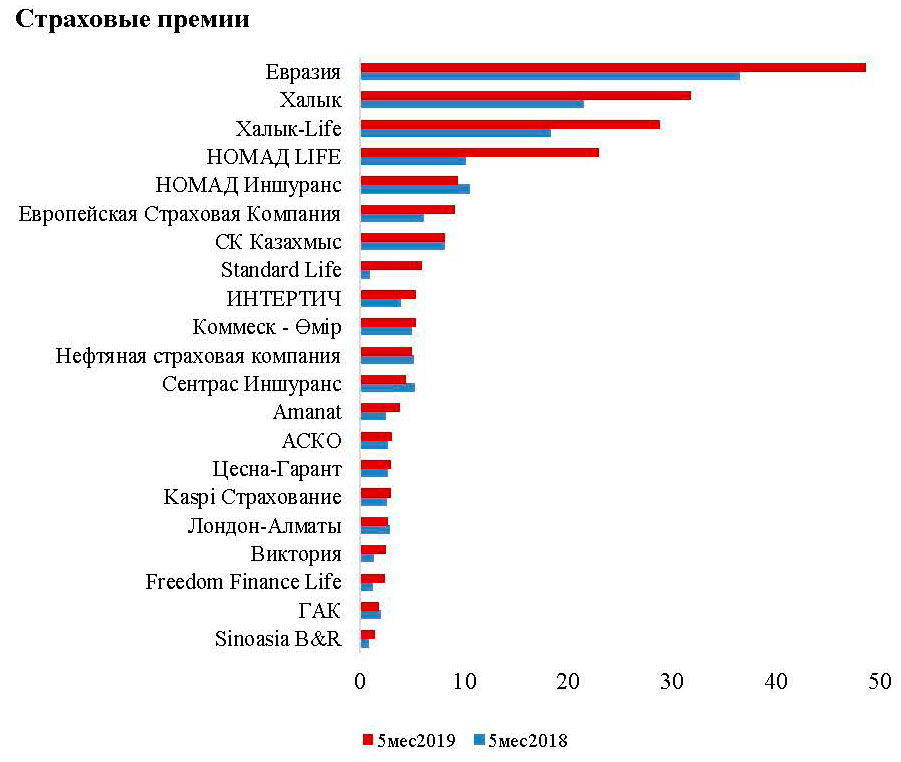

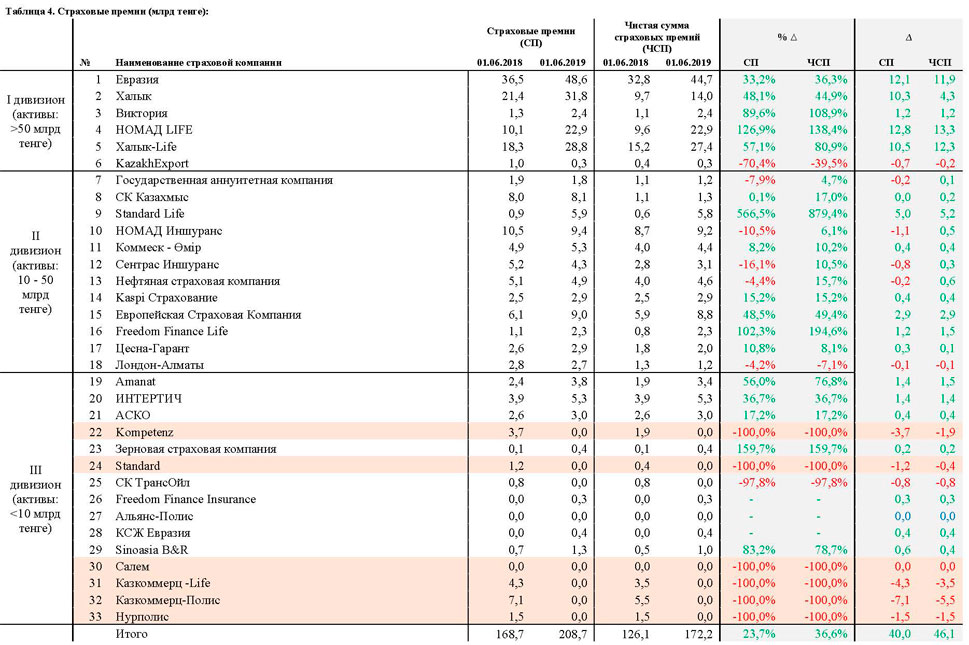

За первые пять месяцев 2019 года было привлечено страховых премий на 208,7 млрд тенге (за май – на 42,0 млрд тенге), что на 23,7% выше в сравнении с аналогичным периодом прошлого года. При этом 13,7 млрд тенге премий были приняты по договорам перестрахования, тогда как 36,5 млрд тенге были переданы на перестрахование. Чистая сумма страховых премий с учётом резерва незаработанной премии сектора составила 135,3 млрд тенге, увеличившись на 36,6% в сравнении с аналогичным периодом прошлого года. Тем временем за отчётный месяц сектор привлёк премий на 42,0 млрд тенге. При разбивке премий по видам страхования, наблюдается рост популярности сегмента добровольного личного страхования – доля на рынке выросла с 30,3% до 38,2%. Тем временем доля обязательного страхования сократилась с 26,4% до 21,6%. В то же время добровольное имущественное страхование остаётся наиболее востребованным видом страхования с объёмом премий в 84,0 млрд тенге, несмотря на снижение доли с 43,4% до 40,3%.

СК Евразия продолжает сохранять лидерство по объёму привлечённых премий с 48,6 млрд тенге. В то же время, НОМАД LIFE лидер по увеличению объёма в сравнении с аналогичным периодом прошлого года – плюс 12,8 млрд тенге.

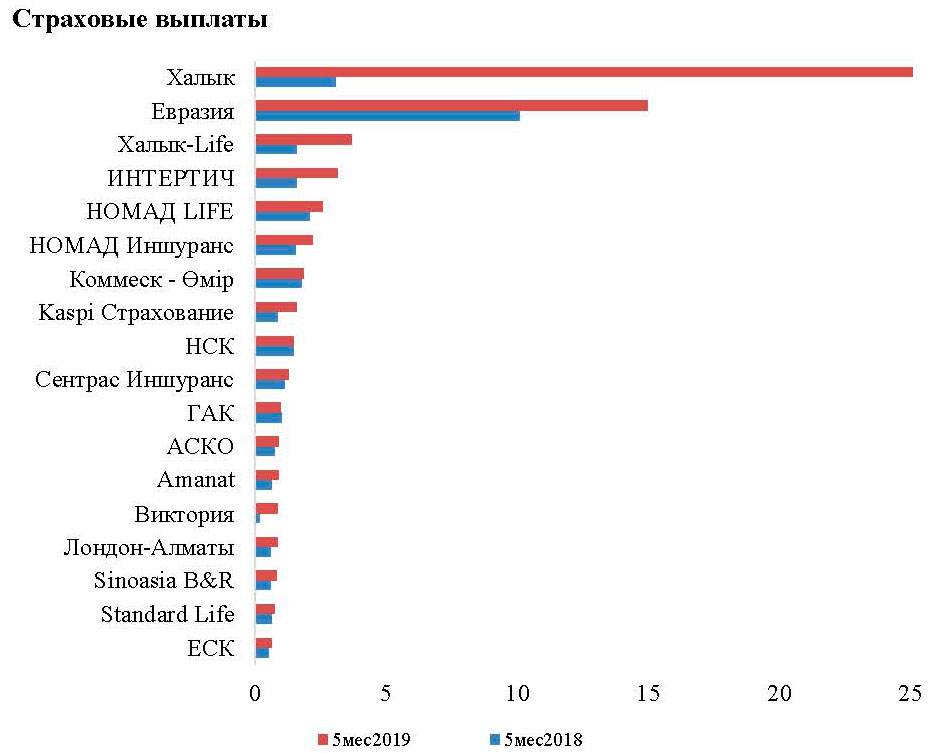

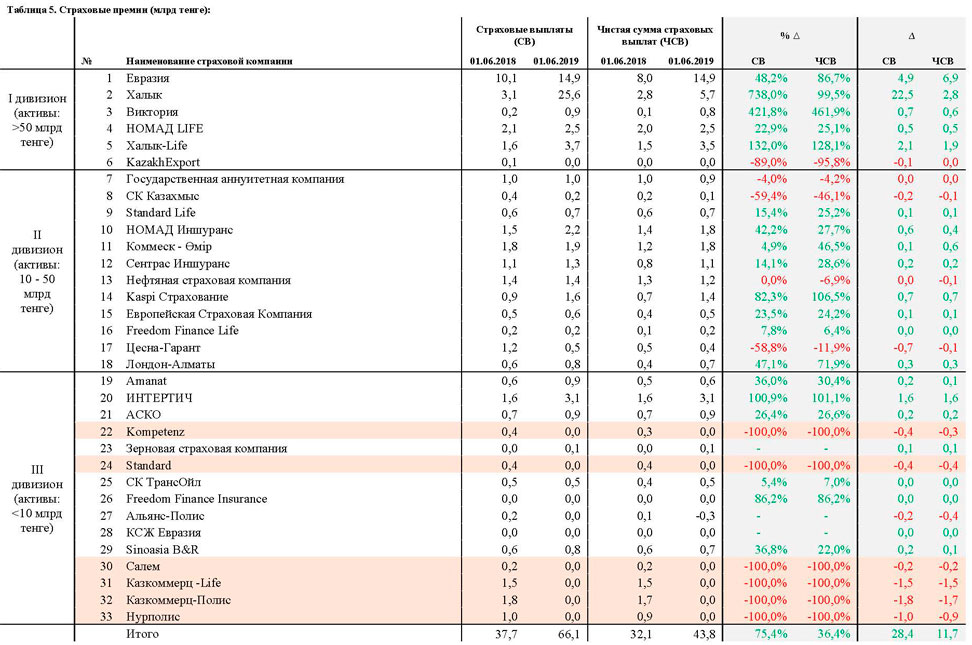

С начала текущего года страховые компании произвели выплаты на 66,1 млрд тенге, что на 75,4% выше в сравнении с аналогичным периодом прошлого года. За отчётный месяц было произведено выплат на 20,4 млрд тенге, из которых 10,5 млрд тенге приходятся на СК Халык. Отметим, что 19,0 млрд тенге выплат СК Халык (74,2%) были произведены по добровольному имущественному страхованию от прочих финансовых убытков. Однако, чистая сумма страховых выплат компании составляет лишь 5,7 млрд тенге, что свидетельствует о высокой доле перестрахования указанных рисков. Отметим, что выплаты сектора по добровольному имущественному страхованию в текущем году составили 23,3 млрд тенге, тогда как объем возмещения расходов по рискам, переданных на перестрахование, составил 20,8 млрд тенге. С учётом расходов по осуществлению страховых выплат по договорам, принятым на перестрахование, чистые расходы по осуществлению страховых выплат по указанным видам договоров составил 13,5 млрд тенге. Между тем СК Халык опережает СК Евразия по объёму выплат, но СК Евразия продолжает лидировать по объёму чистых страховых выплат в текущем году – 14,9 млрд тенге.

Доходы и прибыль страховых компаний

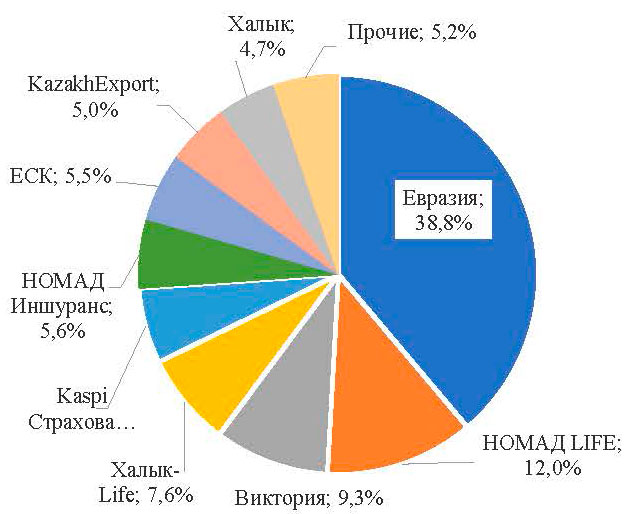

По данным НБРК доходы страховых компаний в первые пять месяцев 2019 года превысили расходы на 29,9 млрд тенге. В сравнении с сопоставимым периодом прошлого года доходы сектора снизились на 2,8% или 0,9 млрд тенге. Тем временем на СК Евразия приходится 38,8% прибыли всего сектора.

Прибыль страховых компаний в % от общей прибыли

Снижение прибыли сектора в текущем году происходит в том числе на фоне увеличения выплат по КПН на 1,6 млрд тенге до 5,2 млрд тенге. Между тем доходы сектора выросли на 35,5 млрд тенге, до 176,7 млрд тенге, тогда как расходы увеличились (до вычета налогов) на 34,4 млрд тенге, до 141,3 млрд тенге. Рост доходов сектора связан с увеличением чистой суммы заработанных страховых премий с 109,1 млрд тенге, до 146,8 млрд тенге.

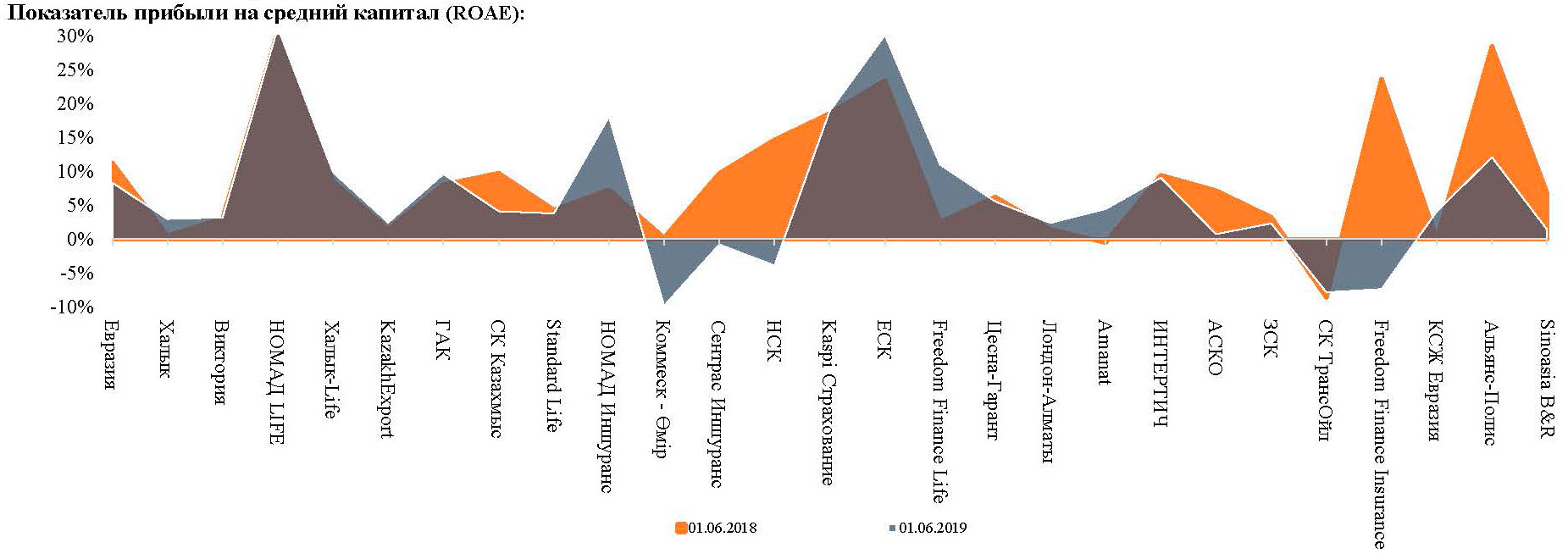

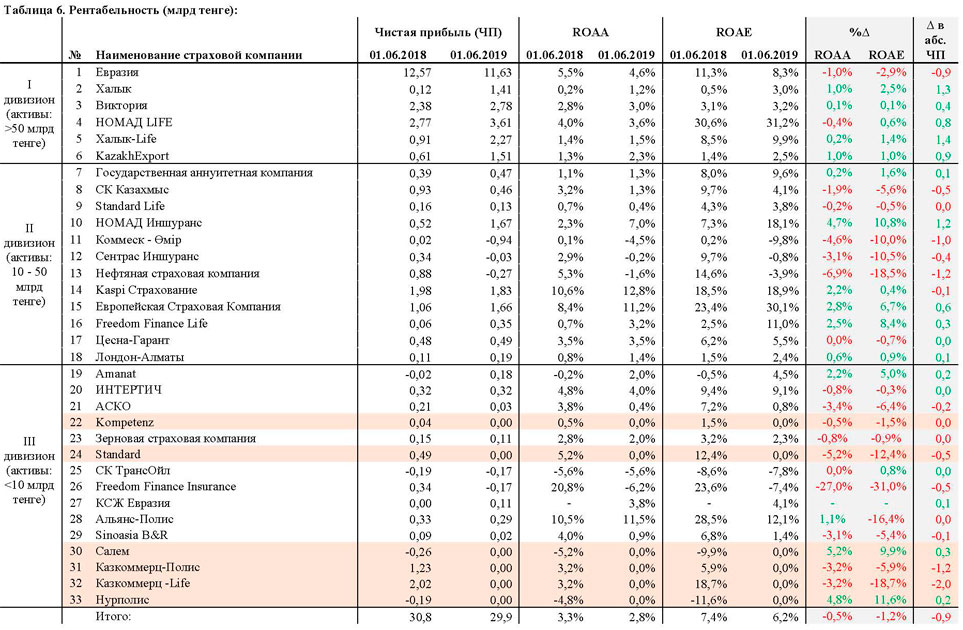

Тем временем средняя рентабельность активов сектора за пять месяцев 2019 года составила 2,8%, тогда как годом ранее показатель был на уровне 3,2%. Показатель рентабельности капитала также снизился с 7,4% до 6,2%.

В то же время на КСЖ приходится 28,7% прибыли всего сектора, тогда как годом ранее доля КСЖ в прибыли сектора составляла 17,3%.

В лидеры сектора по рентабельности активов по итогам пяти месяцев 2019 года выходит СК Kaspi Страхование (12,8%). Напомним, что по итогам четырёх месяцев лидерство по указанному показателю было за СК Альянс-Полис с 11,4%. Между тем лидерами сектора по показателю рентабельности среднего капитала выступают КСЖ Номад Life (31,2%) и Европейская Страховая Компания (30,1%).

Подготовлено порталом Alinsurance.kz по материалам Afk.kz